Рентабельность собственного капитала: что показывает и по какой формуле её рассчитывать

Развивать бизнес дальше или инвестировать во что-то другое? Рассказываем, как понять это с помощью простого показателя.

Рентабельность собственного капитала — один из ключевых показателей успешности бизнеса, за которым должны следить предприниматели и собственники компаний. С его помощью можно определить, насколько эффективно используются вложенные в дело деньги.

В статье рассказываем:

- что такое рентабельность собственного капитала и что она показывает;

- по какой формуле её рассчитать;

- как рассчитать рентабельность по балансу;

- как анализировать показатель;

- как повысить рентабельность;

- как узнать больше об управлении финансами в бизнесе.

Что такое рентабельность собственного капитала

Рентабельность собственного капитала — это отношение чистой прибыли бизнеса к вложенным в него деньгам. По-другому её называют показателем доходности собственного капитала и обозначают аббревиатурой ROE (return on equity).

ROE показывает, сколько копеек приносит каждый рубль, вложенный собственником в бизнес.

Рентабельность капитала можно сравнить с доходностью по банковским вкладам или акциям. Например, если внести на депозит в банк 1 миллион рублей под 5,5% годовых, то через год с этой суммы можно заработать 55 тысяч рублей.

ROE рассчитывается по такому же принципу. Собственник вкладывает деньги в бизнес, а бизнес приносит деньги. Рентабельность собственного капитала — процент этой доходности.

Представим, что предприниматель не вносил свой миллион в банк под 5,5%, а потратил его на развитие бизнеса. Через год его чистая прибыль составила 90 тысяч рублей. В этом случае рентабельность капитала равна 9% — вложения в бизнес оказались выгоднее, чем банковский депозит.

С помощью показателя рентабельности капитала можно определить, какие вложения собственников работают эффективнее. Например, в случаях, когда собственник ведёт несколько бизнесов одновременно или выбирает между собственным бизнесом и покупкой акций.

Формулы для расчёта рентабельности собственного капитала

В общем виде формула для расчёта рентабельности собственного капитала выглядит так:

ROE = Чистая прибыль / Собственный капитал × 100%

Чистая прибыль — это выручка после вычета всех расходов бизнеса, включая проценты по кредитам и налоги.

Чистая прибыль = Выручка − Расходы

Выручка — все деньги, которые бизнес заработал в результате своей деятельности. Расходы — все деньги, которые бизнес потратил, чтобы эту выручку получить.

Собственный капитал — это деньги, которые собственник компании вложил в бизнес, за вычетом актуальных долгов.

Собственный капитал = Активы − Обязательства

Активы — вся собственность компании в денежном выражении. Например, недвижимость, оборудование, транспорт, сырьё и материалы, деньги в кассе, дебиторская задолженность. Как правило, активы оценивают по их рыночной стоимости.

Обязательства — долги бизнеса. К ним относят, например, суммы кредитов и займов, кредиторскую задолженность или счета, по которым нужно расплатиться.

Разберём на примере. Допустим, фермерский магазин принёс предпринимателю за год 7 млн рублей выручки. При этом расходы за год составили 3,6 млн рублей — в них вошли зарплата сотрудников, коммунальные платежи, реклама, расходы на содержание сельскохозяйственных животных, сырьё, налоги, амортизация техники. Чистая прибыль предпринимателя: 7 млн рублей − 3,6 млн рублей = 3,4 млн рублей.

Активы предпринимателя — сельскохозяйственная недвижимость, техника, земельные участки — составляют 30 млн рублей. Обязательства перед кредиторами — 10 млн рублей. Собственный капитал предпринимателя: 30 млн рублей − 10 млн рублей = 20 млн рублей.

Отсюда ROE = 3,4 млн рублей / 20 млн рублей × 100% = 17%.

Это значит, что каждый рубль вложенного собственного капитала приносит предпринимателю 17 копеек чистой прибыли.

Как рассчитать рентабельность собственных средств по балансу

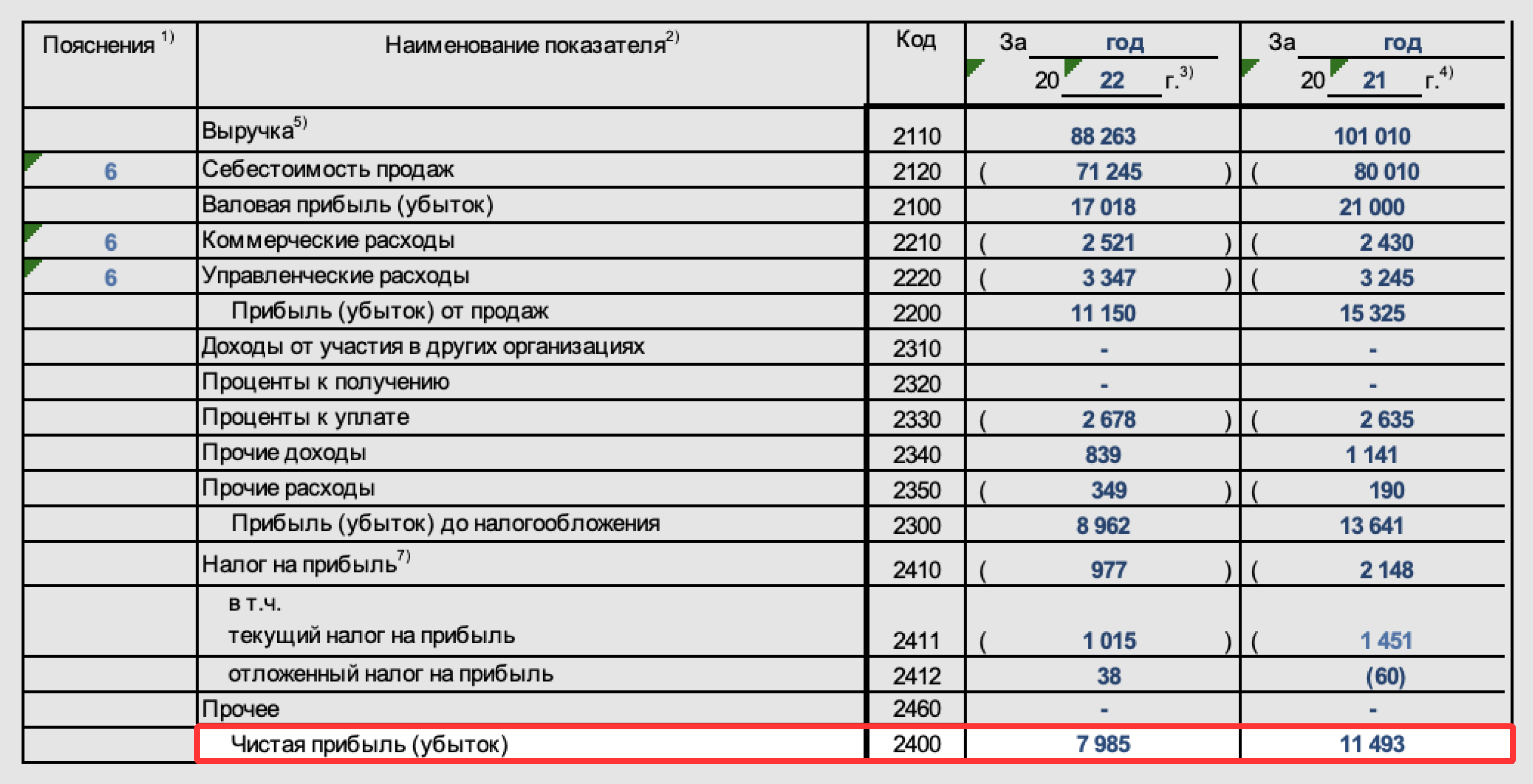

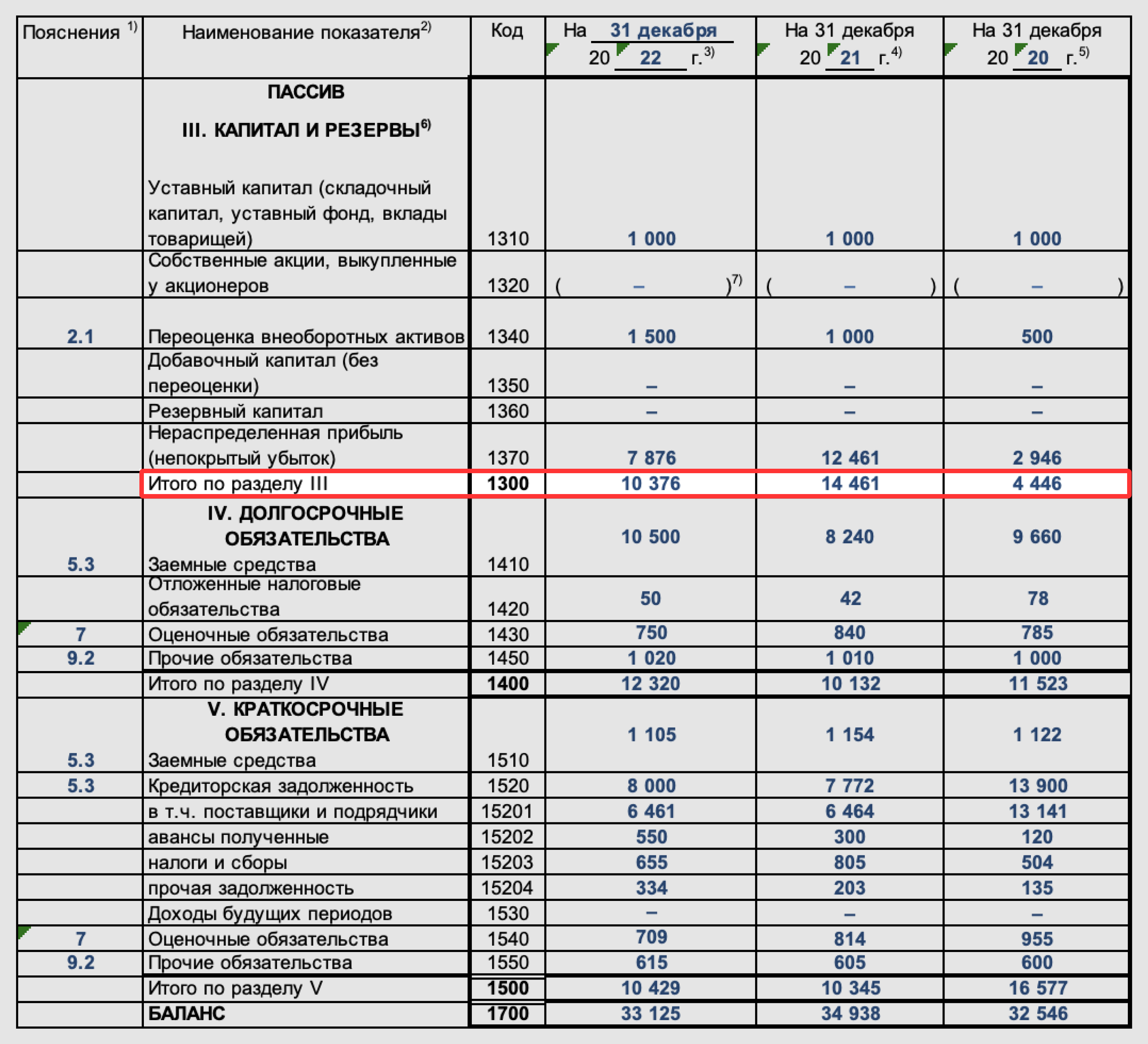

Для расчёта ROE удобно использовать бухгалтерскую отчётность бизнеса. Для этого потребуются формы 1 и 2: бухгалтерский баланс и отчёт о финансовых результатах.

Формула расчёта рентабельности капитала по балансу (по формам бухгалтерской отчётности) выглядит так:

ROE = Строка 2400 формы 2 / Строка 1300 формы 1 × 100%

Анализ показателей рентабельности собственного капитала

Рентабельность собственного капитала, как и другие виды рентабельности, лучше отслеживать в динамике. Например, каждый месяц, квартал, полугодие или год. Если ROE увеличивается, значит, компания развивается.

Также показатели ROE сравнивают с доходностью безрисковых активов — например, облигаций федерального займа или банковских вкладов. Если рентабельность собственного капитала компании ниже этих ставок, значит, бизнес невыгодный.

Инвесторы сравнивают ROE нескольких компаний-конкурентов. Чем выше коэффициент компании, тем она привлекательнее для инвестирования.

Чтобы провести более глубокий анализ показателя ROE и понять, как его увеличить, используют формулу Дюпона — она создана из стандартной формулы расчёта рентабельности капитала. Вот как выглядит формула Дюпона:

ROE = (Чистая прибыль / Выручка) × (Выручка / Активы) × (Активы / Собственный капитал)

Согласно ей, рентабельность собственного капитала зависит от трёх финансовых показателей:

- Чистая прибыль / Выручка = Рентабельность продаж.

- Выручка / Активы = Оборачиваемость активов.

- Активы / Собственный капитал = Финансовый рычаг.

Чтобы увеличивать ROE, нужно влиять на эти три компонента.

Рентабельность продаж. Показывает, сколько прибыли получает бизнес с каждого рубля выручки. Подробнее о рентабельности продаж говорили в этой статье Skillbox Media. Вот несколько способов её повысить:

- снижать расходы бизнеса;

- контролировать цены поставщиков и при необходимости заключать договоры с другими поставщиками;

- увеличивать стоимость товаров и услуг бизнеса;

- пересмотреть маркетинговую стратегию, чтобы привлекать больше клиентов и покупателей.

Оборачиваемость активов. Показывает, как быстро активы компании начинают приносить прибыль. Допустим, компания закупила материалы, сшила одежду, продала её и получила прибыль. Чем быстрее проходят процессы от закупки материалов до продажи готовых изделий — тем выше оборачиваемость активов, тем больше прибыли можно получить.

Чтобы повысить оборачиваемость, нужно отслеживать, какие товары и услуги быстрее продаются, и масштабировать их производство и продажу, а продукты с низкой оборачиваемостью выводить из ассортимента.

Финансовый рычаг. Показывает, сколько активов приходится на каждый рубль собственного капитала. Чем выше значение финансового рычага, тем больше заёмных средств используют для финансирования активов.

Нормативная величина финансового рычага — не более 2. Это значит, что для того, чтобы заём не разорил бизнес, заёмных денег в общем объёме активов должно быть не больше половины.

Главное о рентабельности собственного капитала

- Рентабельность собственного капитала (ROE) — отношение чистой прибыли бизнеса к размеру собственного капитала. ROE показывает, сколько копеек возвращает каждый рубль, вложенный собственником в бизнес.

- Показатели ROE отслеживают в динамике, сравнивают с показателями компаний-конкурентов или доходностью безрисковых активов — банковских вкладов или ОФЗ.

- Чтобы увеличить рентабельность собственного капитала, нужно работать с рентабельностью продаж, оборачиваемостью активов и финансовым рычагом.

Как узнать больше об управлении финансами в бизнесе

- Если вы только начали знакомиться с финансовыми показателями бизнеса — прочитайте статью о рентабельности. В ней мы рассказали, какие виды рентабельности бывают, как их рассчитывать и применять. Также разобрались, что такое порог рентабельности и какая рентабельность считается нормальной.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе рассчитывают четыре вида прибыли: маржинальную, валовую, операционную и чистую. В Skillbox Media есть статья о прибыли, где разобраны особенности каждого вида.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Прочитайте статью про OPEX и CAPEX, чтобы понять, чем они различаются и как их применять.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. Прочитайте материал о финансовом менеджменте, чтобы понять, как он устроен в компаниях.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджет, оценивать бизнес, анализировать рабочий капитал и многому другому.

Эти материалы Skillbox Media могут быть вам полезны

- Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты

- Финансовая модель: для чего она нужна и как её разработать

- Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать

- Отчёт о финансовых результатах: что это такое и как его составить

- Отчёт о движении денежных средств: что это такое и как его составить