Как устроен краудлендинг и сколько на нём можно заработать: ликбез для инвесторов

Честно о рисках, доходности, плюсах и минусах инструмента.

Краудлендинг — популярный вид коллективного инвестирования. Согласно данным ЦБ РФ, на платформах для краудлендинга и краудинвестинга в России зарегистрировано более 127 тысяч инвесторов, а число активных инвесторов по итогам 2023 года составило более 65 тысяч человек.

Краудлендинг привлекателен для инвесторов, потому что вкладывать можно любые суммы — даже 100 рублей, а доходность у него выше, чем у классических инструментов инвестирования. В этом материале Skillbox Media рассказываем главное о краудлендинге:

- что такое краудлендинг;

- как он устроен;

- сколько на нём можно заработать;

- какие риски несут инвесторы;

- какие у краудлендинга плюсы и минусы.

Что такое краудлендинг

Краудлендинг — механизм коллективного инвестирования по договору займа. Инвесторы дают компаниям деньги в долг, а компании возвращают займы с процентами. Процесс проходит на специальной инвестиционной платформе, где регистрируются потенциальные заёмщики и инвесторы.

Компании используют краудлендинг в дополнение к банковским кредитам. Получить заём на платформах можно быстрее, а система на них более гибкая, чем банковская. Инвесторы зарабатывают на краудлендинге — получают доход за счёт процентов по займу.

Участвовать в краудлендинге может не каждый. Платформы проверяют кредитную нагрузку потенциальных заёмщиков и длительность существования бизнеса — она должна составлять не менее 12 месяцев. Также важна прибыльность бизнеса. Например, на платформе JetLend нижняя граница выручки заёмщиков — 600 тысяч рублей в месяц.

Инвесторам зайти на платформы краудлендинга проще, их благонадёжность не проверяют. Но они ограничены в размере инвестиций — подробнее об ограничениях расскажем ниже.

Краудлендинг часто путают с другими инструментами — краудфандингом и краудинвестингом. Все три близки по сути, но условия у них разные.

Краудфандинг ближе к благотворительности или бартеру. Инвесторы направляют средства проекту либо в качестве пожертвований, либо в обмен на вознаграждение, например продукцию компании. Так часто издают книги, строят детские площадки, а также запускают небольшие локальные бренды.

Краудинвестинг — это вложение денег в обмен на долю в бизнесе, пакет акций компании или дивиденды от участия в проекте. Стать инвестором может только юрлицо или ИП, а берут займы чаще всего владельцы малого и среднего бизнеса.

Как работает краудлендинг

В краудлендинге участвуют три стороны: заёмщик, инвестор и платформа. Вот как они взаимодействуют.

Заёмщики. Это представители малого и среднего бизнеса, которым нужно привлечь финансирование. Они приходят на платформу, чтобы быстро получить необходимую сумму, не обращаясь в банк. Но подать заявку на заём бизнес может, только когда зарегистрируется на платформе и пройдёт модерацию.

Критерии, по которым проводят модерацию, у всех платформ разные. Но, как правило, проверяют кредитную историю заёмщика, наличие задолженностей в банках или в ФНС и дату регистрации компании — чтобы убедиться, что это не компания-однодневка.

В заявке заёмщик указывает сумму, которую ему нужно собрать, и желаемый срок займа. Процентная ставка для заёмщиков обычно колеблется от 10 до 30% годовых. Когда необходимая сумма по заявке собрана, заёмщик получает деньги, использует их и начинает проводить ежемесячные платежи в счёт платформы.

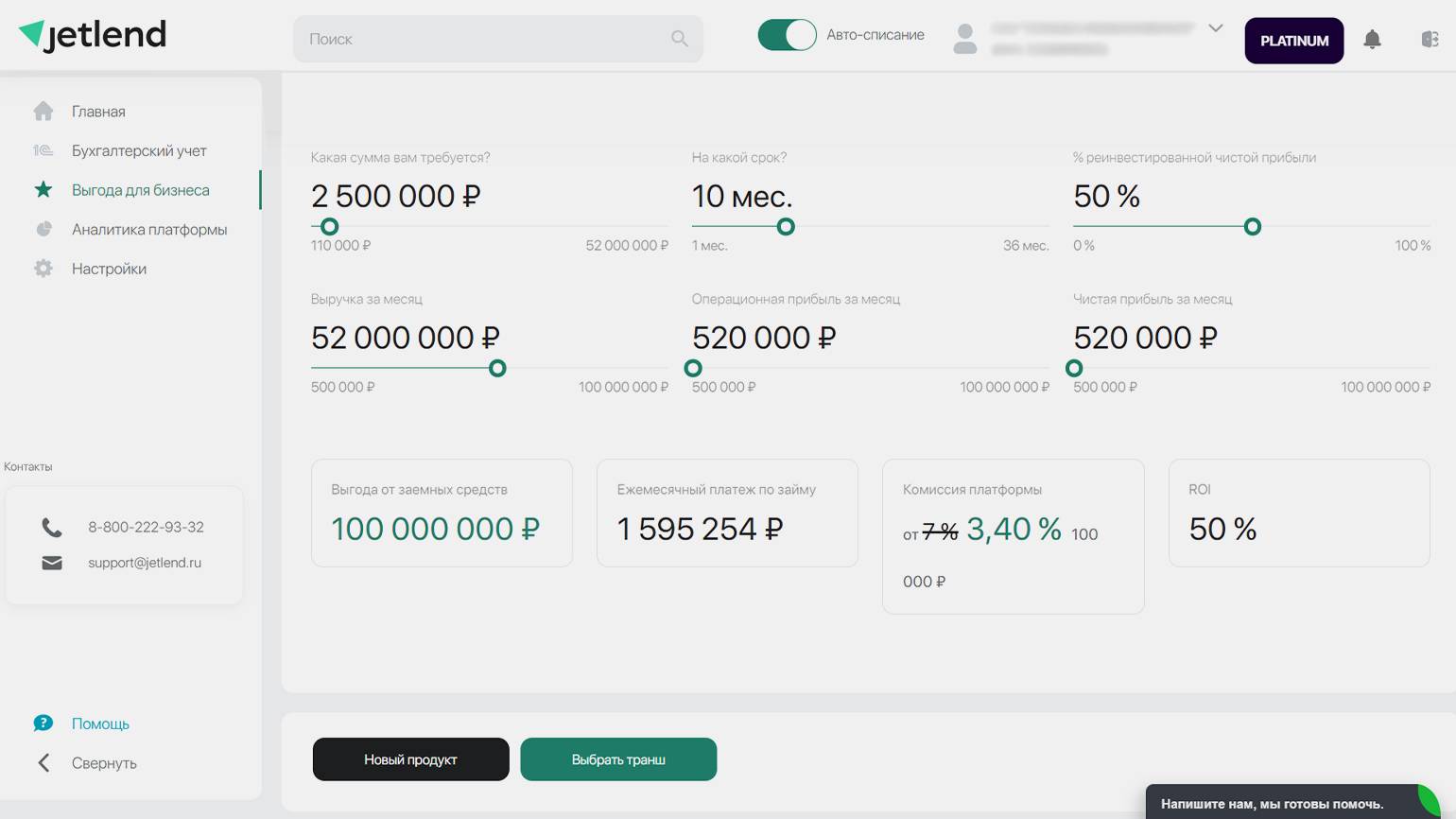

Скриншот: JetLend / Skillbox Media

Инвесторы (заимодатели). Это физические лица, которые действуют с целью сохранить или приумножить свой капитал. Инвестором может быть любой гражданин РФ старше 18 лет. Для регистрации на краудлендинговой платформе нужно указать номер телефона, Ф. И. О. и загрузить фото или скан паспорта.

Инвесторов подразделяют на квалифицированных и неквалифицированных. Для неквалифицированных действуют ограничения: они могут инвестировать на краудлендинговых платформах не более 600 тысяч в год. Если превысить лимит, доступ к краудлендинговым площадкам ограничат. У квалифицированных инвесторов ограничений нет.

Инвесторы регистрируются на платформе и получают доступ к списку заявок от заёмщиков. Инвесторы сами решают, кому дать в долг, а кому — нет. Они могут вложить всю сумму в один проект или разделить её между несколькими.

Допустим, вы готовы инвестировать 100 тысяч рублей. В этом случае вы можете одолжить эту сумму одной компании, а можете диверсифицировать активы и вложить по 25 тысяч в четыре разных проекта. Такой подход снижает риски.

Платформа. Это краудлендинговая площадка — она играет роль посредника между бизнесом и инвестором. Платформа проверяет благонадёжность заёмщиков, модерирует заявки, собирает деньги инвесторов на своих счетах и переводит их бизнесу, а потом обратно: распределяет платёж от заёмщика между инвесторами. За свои услуги платформа берёт с заёмщика комиссию — от 1% за каждый транш.

Заниматься краудлендингом могут только платформы, которые зарегистрированы в реестре ЦБ РФ. Их деятельность регулируется Федеральным законом №259-ФЗ от 02.08.2019.

Сколько можно заработать на краудлендинге

Средняя доходность краудлендинга, по данным ЦБ, в 2023 году составила 18%. При этом у отдельных краудлендинговых платформ этот показатель может быть ниже или выше.

Если вы планируете вкладывать деньги через краудлендинговую платформу и хотите понять, сколько можете на этом заработать, можно ориентироваться на статистику от ЦБ. Условно, при вложении 200 тысяч рублей можно рассчитывать на доход около 36 тысяч рублей в год.

Доходность от инвестиций на краудлендинговых платформах в среднем выше, чем доходность от банковских продуктов и низкорисковых инструментов. Так, в конце 2023 года процентная ставка по краткосрочным вкладам составляла 12,78%. В сентябре того же года средняя доходность по ОФЗ со сроком погашения до года составила 11,9%. Напомним: средняя доходность краудлендинга в 2023 году составила 18%.

Некоторые платформы обещают невероятную доходность: 60–80% годовых. Но на практике такая доходность практически невозможна — компании не будут занимать под такие высокие проценты.

Какие налоги нужно платить? Доходы, полученные от краудлендинга, облагаются таким же налогом, как и доходы от других видов инвестиций. Инвестор платит 13% — или 15%, если совокупный годовой доход от инвестиций превысил 5 миллионов рублей.

Если инвестор — физическое лицо, ему не придётся уплачивать налог самостоятельно. Налоговым агентом будет заёмщик — он сам передаст данные в ФНС и уплатит нужную сумму. А вот инвесторы ИП и ООО уплачивают налог сами по условиям своего налогового режима.

Какие риски для инвесторов есть в краудлендинге

Основной риск: заёмщик может не вернуть деньги.

Площадки стараются максимально снизить этот риск. Для этого они проверяют проекты перед публикацией заявки, а также используют систему штрафов и пени за просрочку платежей. Кроме того, если заёмщик не платит, площадка может подать на него в суд — и, например, запросить продажу имущества, принадлежащего заёмщику.

Но даже это не гарантирует возврата средств. Заёмщик может подать на банкротство; у него может не оказаться денег и имущества для погашения долгов. В этом случае инвестор потеряет вложенные деньги частично или полностью.

Есть ещё один нюанс. Вывести деньги с краудлендинговых платформ обычно можно, только если закрыть все сделки. То есть, если вы вложились в три разных проекта, придётся подождать, пока все заёмщики вернут вам деньги. До этого момента перевести средства на свой банковский счёт не получится.

В чём плюсы и минусы краудлендинга для инвесторов

Плюсы краудлендинга:

- Потенциально высокая доходность. Краудлендинг приносит больше, чем другие инвестиционные инструменты.

- Низкий порог входа. Инвестировать можно от 100 рублей.

- Простота использования. Краудлендинг подойдёт начинающим инвесторам: у площадок понятный интерфейс, в котором можно легко разобраться.

- Отсутствие санкционных ограничений. В то время как биржа в 2022 году приостанавливала торги, краудлендинговые платформы работали без ограничений.

Основной минус — высокий риск. Заёмщик может не вернуть деньги. Если краудлендинговой платформе удастся выиграть дело в суде, инвестор потеряет время — деньги перечислят после окончания судебных разбирательств и процедуры взыскания. Если у заёмщика не окажется денег и имущества, инвестор потеряет вложения.

Главное о краудлендинге в 3 пунктах

- Краудлендинг — механизм коллективного инвестирования по договору займа. Инвесторы дают бизнесу деньги в долг, а тот возвращает их с процентами.

- В краудлендинге участвуют три стороны: заёмщик, инвестор и платформа. Заёмщик регистрируется на платформе и заполняет заявку, указывая необходимую сумму и ставку, которую готов заплатить. Инвестор выбирает проекты и вкладывает в них деньги. Платформа — посредник между заёмщиками и инвесторами: она проверяет заёмщиков и занимается переводом денег от одной стороны другой и наоборот.

- На краудлендинге можно заработать больше, чем на вкладах и ОФЗ. Средняя доходность инструмента в 2023 году составила 18%. Но это рискованный тип инвестиций: заёмщик может не вернуть деньги. Тогда инвестор потеряет вложения — частично или полностью.

Как узнать больше об инвестициях

- Если вы только начали изучать инвестиции, прочитайте гайд для начинающих инвесторов. Мы рассказали в нём, какие инструменты подходят новичку и какой суммы достаточно для старта.

- Также в Skillbox Media есть статьи про популярные инструменты инвестирования на фондовом рынке: акции, облигации, ПИФы, ETF, опционы и фьючерсы. Прочитайте статьи, чтобы узнать, как работают эти инструменты и сколько на них можно заработать.

- Доход от инвестиций облагается налогом. Прочитайте статью об индивидуальном инвестиционном счёте, чтобы узнать, как не платить налоги на доход и получить вычет.

- Если вы хотите научиться инвестировать или зарабатывать на торговле, обратите внимание на курс Skillbox «Личные финансы: инвестиции и трейдинг». Программа курса на 70% состоит из практики: уже в процессе обучения можно будет собрать инвестиционный портфель и разработать свою стратегию торговли.

Больше материалов Skillbox Media об инвестициях

- Стартовый гайд по криптовалютам: что это, как они работают, какие бывают и для чего нужны

- Что такое диверсификация и как она помогает инвесторам и бизнесу снижать риски

- Главное об IPO: как компании выходят на биржу и стоит ли покупать акции «новичков»

- Если на улице революция, война, беспорядки. Куда девать деньги в ожидании потрясений

- Бинарные опционы: что это такое и можно ли на них заработать (спойлер: скорее нет)