Всё о фьючерсах простыми словами: что это за ценные бумаги и как на них заработать

На фьючерсах можно спекулировать, даже если на счёте мало денег. Рассказываем, как устроен этот инструмент и рискованно ли его использовать.

О фьючерсах рассказала

Ольга Гогаладзе

Экономист, финансовый консультант, основательница академии создания капитала PRO.FINANSY.

Каждый, кто следит за экономическими новостями, чуть ли не каждый день слышит «фьючерсы на нефть марки Brent». Фьючерсы — один из популярных инструментов для спекуляций.

Фьючерсы — сложный инструмент. Брокеры разрешают торговать фьючерсами только тем инвесторам, которые доказали, что разобрались в работе с ними.

Прочитайте статью, чтобы понять, как зарабатывают на фьючерсах.

- Что такое фьючерсы

- Чем различаются поставочный и расчётный виды фьючерсов

- Как связаны цены фьючерса, исполнения и актива

- Что такое вариационная маржа

- Как работает гарантийное обеспечение

- Зачем нужны фьючерсы

- Как торговать фьючерсами

Что такое фьючерсы

Фьючерс — договор между двумя инвесторами о покупке или продаже актива в будущем по оговорённой цене. Обе стороны обязаны совершить эту сделку. Купить или продать фьючерс можно на бирже.

Для примера расскажем, как устроен фьючерс на нефть. Представим, что инвестор хочет приобрести нефть, которую произведут только через полгода. Сейчас она стоит 78 долларов за баррель. Инвестор заключает с производителем договор о том, что купит нефть по этой цене через полгода. Это и есть фьючерс.

Кто получит прибыль, а кто — убыток, зависит от того, как изменится цена на нефть. Если нефть на рынке будет стоить больше 78 долларов, инвестор получит прибыль — купит дешевле, чем мог бы. Производитель заработает меньше, чем мог бы. Если нефть подешевеет, инвестор понесёт убытки — ему придётся купить нефть дороже рыночной цены. Производитель продаст нефть дороже, чем продал бы без фьючерса.

Актив, о продаже или покупке которого договариваются, называют базовым. Актив может быть любой — акции, облигации, золото, индекс и так далее.

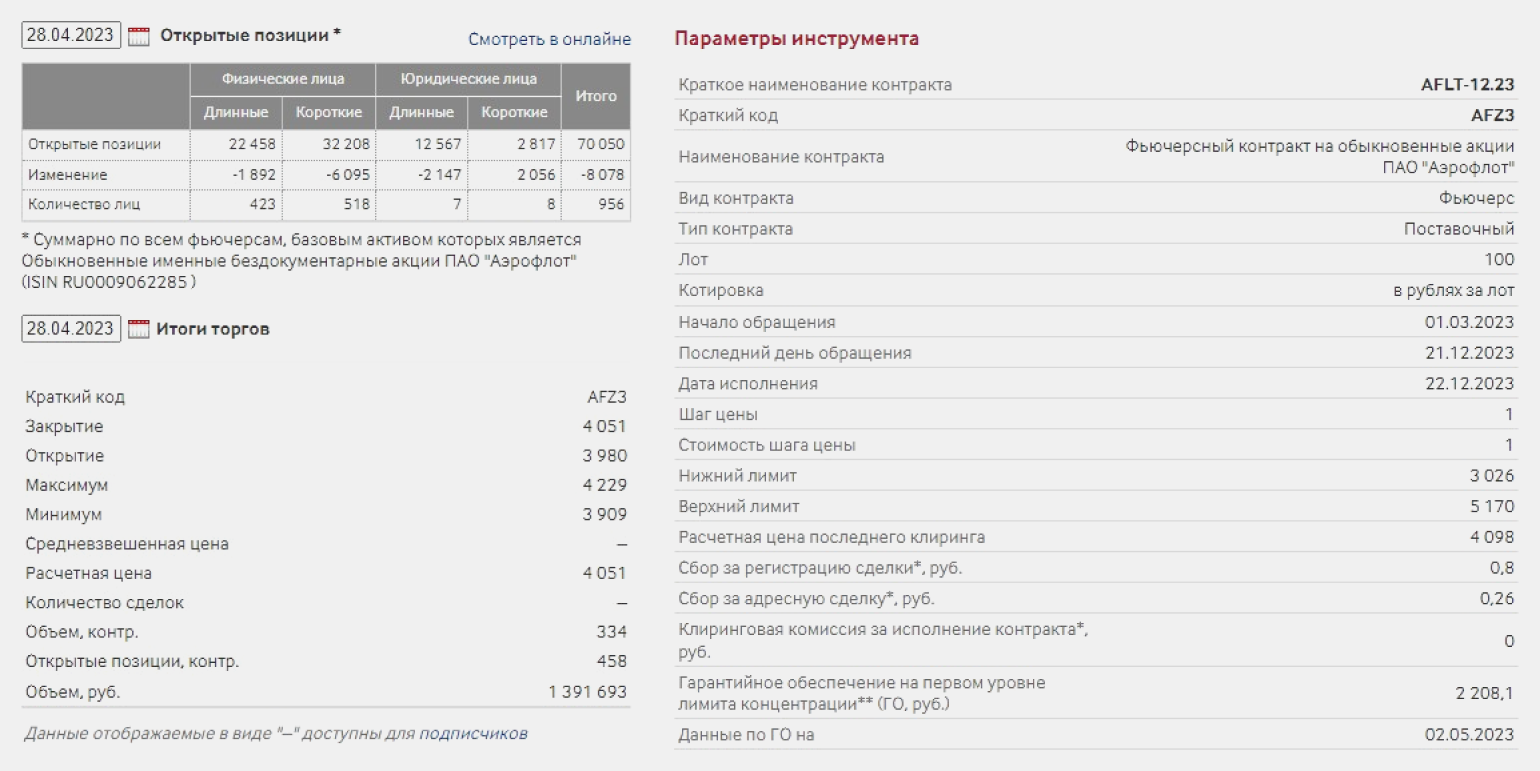

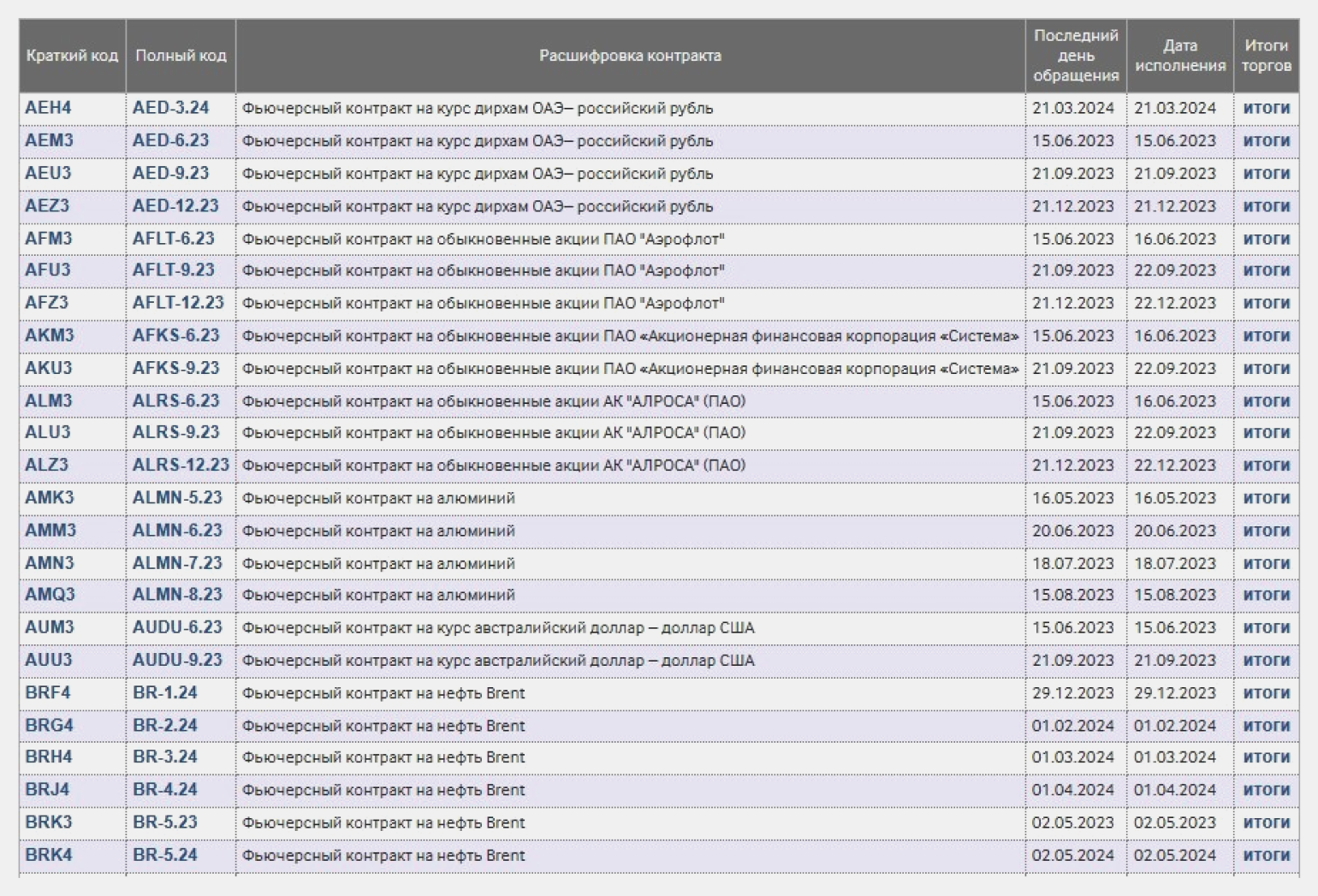

Скриншот: Мосбиржа / Skillbox Media

Срок фьючерса обычно составляет несколько месяцев. Дату, когда контракт завершается, называют сроком экспирации. Цену, по которой совершат сделку в будущем, называют ценой исполнения.

Когда инвестор совершает сделку с фьючерсом, с инвестора берут комиссию, а на счёте блокируют сумму гарантийного обеспечения (ГО). Оно работает как залог. В этом механизме много деталей, мы расскажем о них в разделе о гарантийном обеспечении.

Инвестор в любой момент может закрыть позицию. Для этого нужно совершить обратную сделку: если покупали фьючерс — продать его. Если продавали — купить. Если инвестор не закрывает позицию, в срок экспирации фьючерс исполняют.

На этом этапе кажется, что фьючерсы — простой и понятный инструмент. На самом деле у него сложная механика. В статье мы последовательно в ней разберёмся.

Курсы Skillbox для тех, кто хочет сохранить и увеличить капитал

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Финграмотность» — узнать, как контролировать расходы и доходы и грамотно инвестировать.

Виды фьючерсов: поставочные и расчётные

Так как многие трейдеры торгуют фьючерсами, не вставая из-за рабочего компьютера, возникает вопрос: что они делают, когда базовый актив — это, например, баррели нефти? Дело в том, что фьючерсы не всегда предполагают продажу актива. Это зависит от вида фьючерсного контракта.

Поставочные фьючерсы предполагают, что договор исполняют. То есть продавец фьючерса поставляет базовый актив — например, продаёт 100 акций.

Поставочные фьючерсы оформляют на активы, с которыми легко совершить сделку, — например, на акции. Чтобы купить или продать их, достаточно нажать несколько кнопок. А выйти на поставку сырьевых товаров сложно, поэтому фьючерсов на них почти нет.

Исполняют поставочный фьючерс на следующий день после срока экспирации. Если у покупателя фьючерса нет денег на покупку актива или у продавца нет денег на поставку, брокер даёт им деньги в долг под процент.

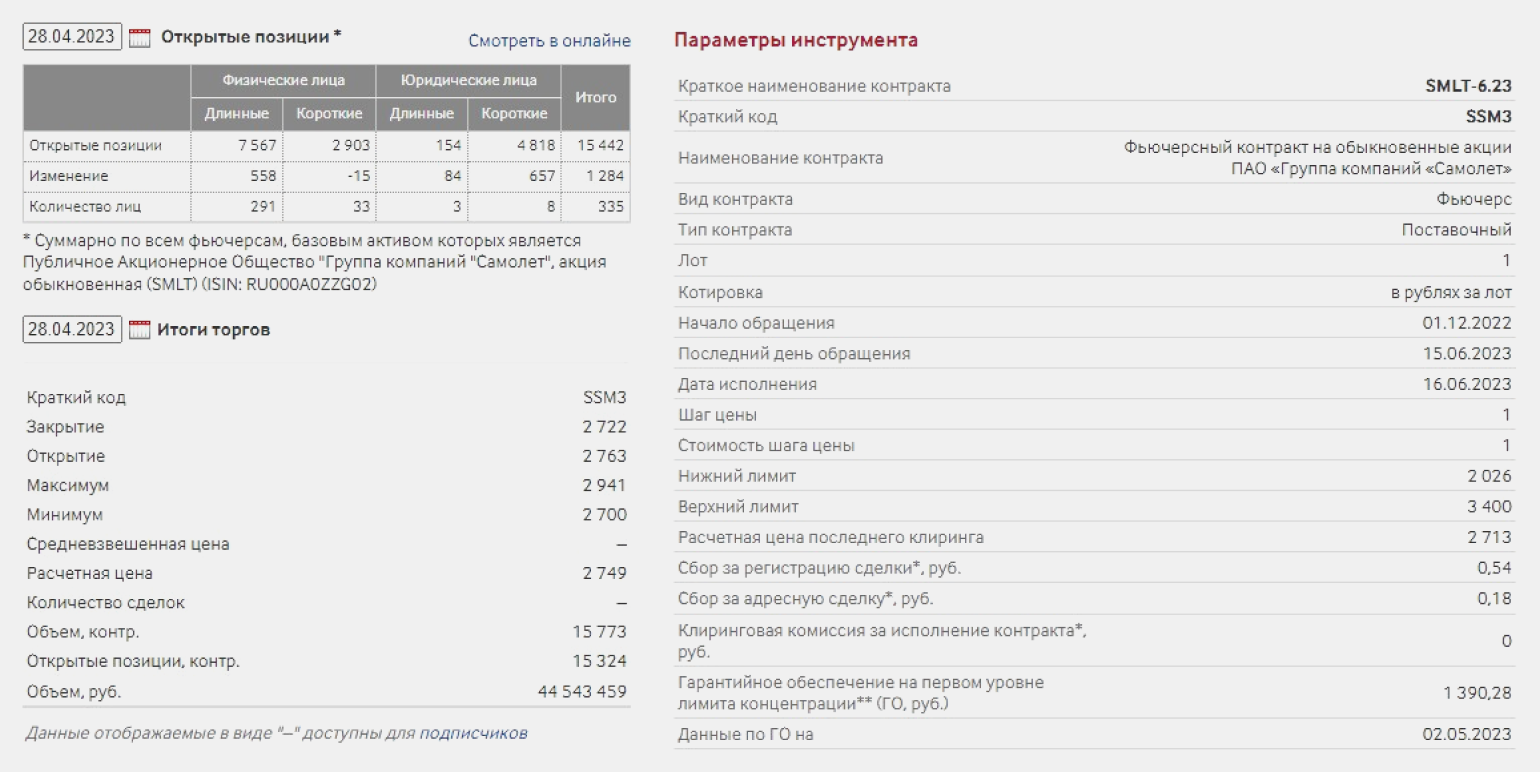

Скриншот: Мосбиржа / Skillbox Media

Расчётные фьючерсы предполагают, что актив никто не поставляет. Брокер посчитает итоговый финансовый результат и начислит или спишет деньги. Например, если вы купили фьючерс стоимостью 30 000 рублей, а к сроку экспирации он стоит 33 000 рублей, брокер начислит вам компенсацию 3000 рублей.

Расчётные фьючерсы оформляют на любые активы. Большинство фьючерсов на Мосбирже расчётные. Исполняют расчётный фьючерс в день экспирации вечером.

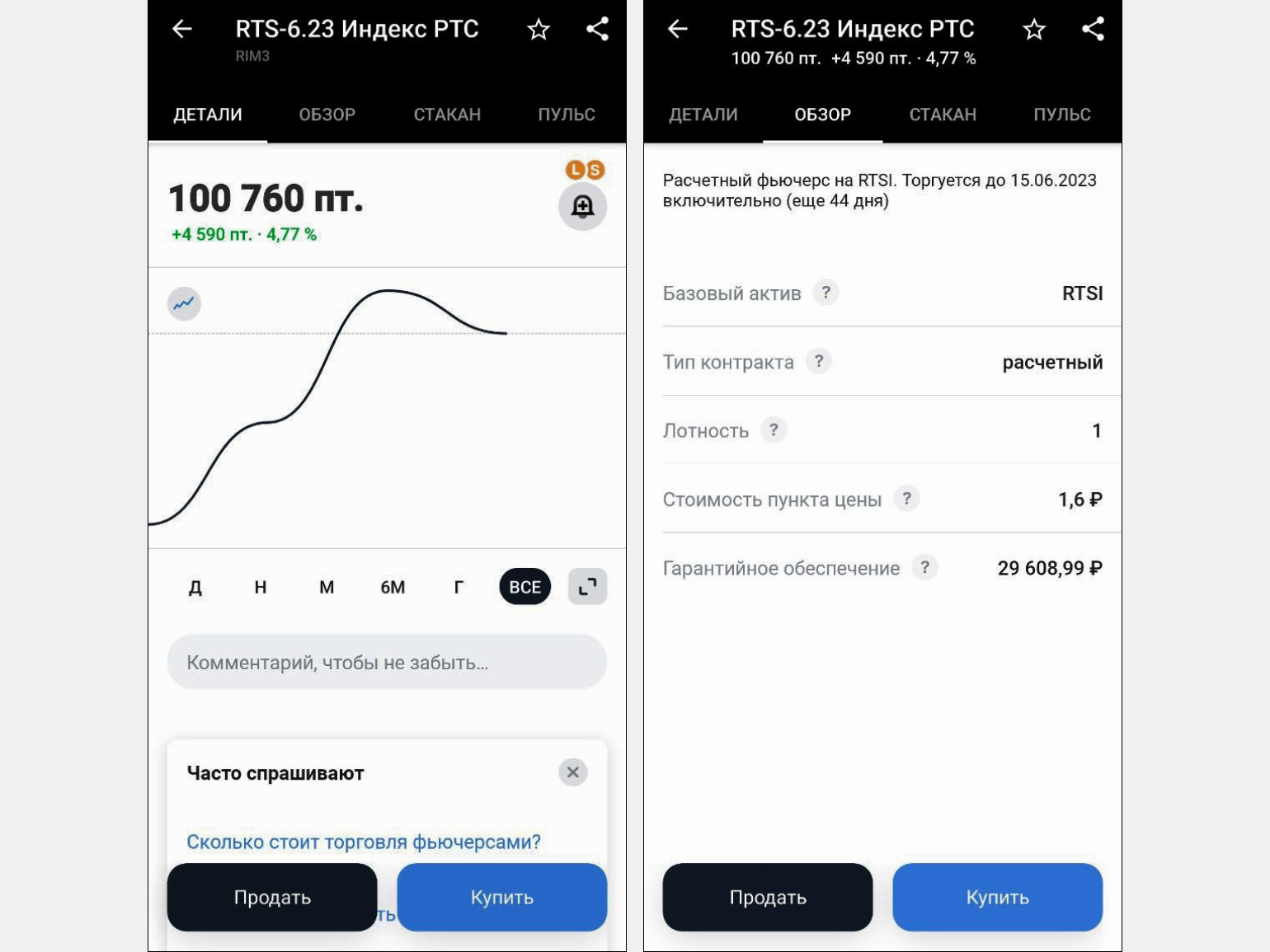

Узнать вид фьючерса можно в его описании, например, в приложении брокера или на сайте Мосбиржи.

Как связаны цена фьючерса, цена исполнения и цена базового актива

Фьючерс торгуется на бирже так же, как и другие финансовые инструменты. Например, я могу купить фьючерс на поставку нефти через три месяца — 25 сентября 2023 года. И могу продать его через три недели после покупки или даже за два дня до срока экспирации. Цена фьючерса на бирже в любой момент определяется рынком — спросом на этот инструмент, ожиданиями инвесторов и ценой на базовый актив.

Базовый актив также торгуется на бирже. Когда его цена меняется, также меняется стоимость фьючерса. Обычно фьючерс стоит чуть дороже, чем актив, но может быть и наоборот.

Обычно чем больше времени до срока экспирации, тем больше разница между ценами на фьючерс и на базовый актив. К сроку экспирации стоимость фьючерса и стоимость базового актива уравниваются. Становится не важно, что покупать — нефть, которую поставят сегодня, или фьючерс на поставку нефти сегодня.

Стоимость фьючерса указывают в пунктах. В описании инструмента на бирже или у брокера можно посмотреть, чему равен пункт, — чаще всего это 1 рубль. Если фьючерс стоит 20 000 пунктов, то его цена — 20 000 рублей.

Скриншот: Мосбиржа / Skillbox Media

С ценой исполнения не всё так просто. С одной стороны, фьючерс — это контракт, смысл которого в том, чтобы зафиксировать цену на базовый актив. То есть стороны договариваются о сделке по продаже или покупке актива в установленную дату по зафиксированной цене.

Но на бирже всё по-другому. Если инвестор приобретает фьючерс на бирже, то актив по установленной цене в срок экспирации он покупать не будет. Вместо этого инвестор будет каждый день получать промежуточный финансовый результат. Этот результат будет рассчитывать сама биржа в зависимости от того, как меняется цена на фьючерс.

За время, пока инвестор владеет фьючерсом, за счёт этих результатов у инвестора накопятся прибыль или убыток. Эти прибыль или убыток будут примерно такими же, как если бы инвестор купил базовый актив в будущем по установленной фьючерсом цене.

Промежуточный финансовый результат называется вариационной маржой. Это сложный механизм: если из нашего объяснения выше вы не поняли, как он работает, не переживайте — мы объясним это в следующем разделе. А также расскажем, как механизм будет работать с поставочными и расчётными фьючерсами.

Что такое вариационная маржа

Вариационная маржа — промежуточный финансовый результат сделки — покупки или продажи фьючерса. На Московской бирже вариационную маржу считают дважды в день во время клиринга — технического перерыва. Он проходит с 14:00 до 14:05 и с 18:45 до 19:00 по московскому времени.

Вариационную маржу определяют как разницу между текущей ценой фьючерса и его ценой на момент предыдущего клиринга или открытия позиций. Сумму разницы списывают со счёта или зачисляют на счёт. С зачисленными деньгами можно делать что угодно.

Допустим, утром инвестор купил фьючерс на акции «Газпрома» по цене 5000 рублей. К обеду акции подорожали, и вслед за ними фьючерс на них вырос в цене до 5500 рублей. В результате биржа начислила вариационную маржу в 500 рублей. К вечеру стоимость фьючерса снизилась до 5200 рублей. Биржа считает разницу между этой и предыдущей ценой — и списывает со счёта инвестора 300 рублей. Получается, за день инвестор заработал 200 рублей.

Финансовый результат, который в итоге получит инвестор, будет зависеть от того, сколько денег ему начисляли и сколько списывали при подсчёте вариационной маржи.

С расчётными фьючерсами всё просто. Напомним, это фьючерсы, по которым продажи актива не происходит. Инвестор просто получает финансовый результат — сумму, равную разнице между ценой исполнения и ценой актива на срок экспирации. Этот финансовый результат и будет равен накопленной вариационной марже.

Допустим, на момент покупки фьючерс стоил 40 000 рублей. К дате экспирации он стоит 45 000 рублей. За всё время инвестор получил маржу в 5000 рублей. Такую же прибыль он получил бы, если бы купил актив по оговорённой цене.

Теперь разберём, как механизм работает в случае с поставочными фьючерсами. Поставочными называют фьючерсы, которые предполагают продажу или покупку актива в срок экспирации.

Посмотрим на примере. Инвестор купил фьючерс за 100 000 рублей. К сроку экспирации фьючерс подорожал до 150 000 рублей. Мы помним, что цена базового актива и фьючерса к сроку экспирации сравнялись.

Кажется, что по логике фьючерса инвестор должен купить актив за 100 тысяч рублей. Однако на самом деле инвестор купит актив за 150 тысяч. Но всё это время инвестор получал вариационную маржу — в сумме она составила 50 тысяч рублей. Выходит, что он потратит на покупку 100 000 рублей, как и было оговорено при покупке фьючерса.

Таким образом, и в случае с поставочными, и в случае с расчётными фьючерсами инвестор получит такой же финансовый результат, как если бы он купил базовый актив по оговорённой цене. Однако это достигается не за счёт покупки актива, а за счёт вариационной маржи.

Как работает гарантийное обеспечение

Гарантийное обеспечение — это средства, которые блокируют на счёте инвестора во время покупки фьючерса. Обычно ГО составляет 10–40% от стоимости фьючерса. Такое же ГО блокируют у второй стороны сделки.

Чтобы совершить сделку, инвестору не приходится сразу платить полную стоимость фьючерса — он отдаёт только 10–40% от неё. Поэтому говорят, что фьючерсы позволяют торговать «с плечом» — то есть в кредит.

Сумма, необходимая для покрытия ГО, меняется. Это происходит потому, что сумма гарантийного обеспечения зависит от цены на фьючерс. Цена на фьючерс зависит от рыночной цены базового актива, а она постоянно меняется. В результате сумма ГО может расти или падать.

Если стоимость фьючерса выросла и на счёте не хватает денег для покрытия ГО, брокер предпримет одно из двух действий:

- Откроет маржинальную позицию — то есть даст кредит. За это он будет брать ежедневную плату за перенос непокрытой позиции. Например, 40 рублей. Их будут списывать каждый день, пока на вашем счёте будет меньше денег, чем нужно для ГО.

- Принудительно закроет какую-то из ваших позиций. Например, продаст часть акций, которые вы покупали раньше. Это может привести к убыткам.

Поэтому лучше держать на счёте больше денег, чем нужно для гарантийного обеспечения. Идеально иметь на счету полную стоимость фьючерса, но можно оставить и сумму двойного гарантийного обеспечения.

Зачем нужны фьючерсы

Инвесторы используют фьючерсы в двух случаях: для страховки вложений и для спекуляции.

Страхование риска работает так. Инвестор купит актив по договорной цене, даже если рыночная будет больше. А продавец избежит риска того, что на актив не будет покупателя.

Но чаще на фондовом рынке инвесторы используют фьючерсы для спекуляции. Когда инвестор предполагает, что цена базового актива вырастет, он покупает фьючерс. Если цена растёт, инвестор получает актив по цене ниже рыночной — и зарабатывает.

Допустим, акции «Сбера» стоят 220 рублей. Инвестор покупает фьючерс стоимостью 22 000 рублей на 100 акций сроком на три месяца. За это время цена акций выросла до 250 рублей, и фьючерс тоже подорожал до 25 000 рублей. Инвестор заработал 3000 рублей.

Инвестор также может играть на понижение. Тогда он продаёт фьючерс — берёт на себя обязательство продать акции в будущем. Допустим, расценки те же: акции «Сбера» стоят 220 рублей, фьючерс — 22 000 рублей. Если цена акций снизится до 200 рублей, инвестор заработает 20 рублей с одной акции.

Подобные сделки очень рискованны. Предположение инвестора может не оправдаться, а значит, он потеряет свои деньги.

Как торговать фьючерсами: кому они доступны и где их купить

Чтобы купить фьючерс, нужно выбрать брокера, открыть счёт, пройти тест, выбрать фьючерс и оформить сделку.

Брокеров много, выбрать подходящего можно в реестре Банка России. Без брокера торговать не получится, потому что биржи не работают напрямую с инвесторами.

Открыть счёт можно на сайте брокера или в его мобильном приложении. Для этого нужно указать свои данные — Ф. И. О., номер телефона и ИНН. Открытие счёта обычно занимает несколько дней. А если открыть счёт у брокера вашего банка — несколько минут.

Чтобы торговать фьючерсами, нужно стать квалифицированным инвестором или пройти тест — это прописано в законе №39-ФЗ. Тестирование легче — на него уйдёт несколько минут.

Пройти тест можно в личном кабинете брокера. Когда вы попытаетесь совершить сделку с фьючерсом, приложение или сайт предложат тестирование. У каждого брокера свой тест, и большинство предлагают пройти обучение перед ним.

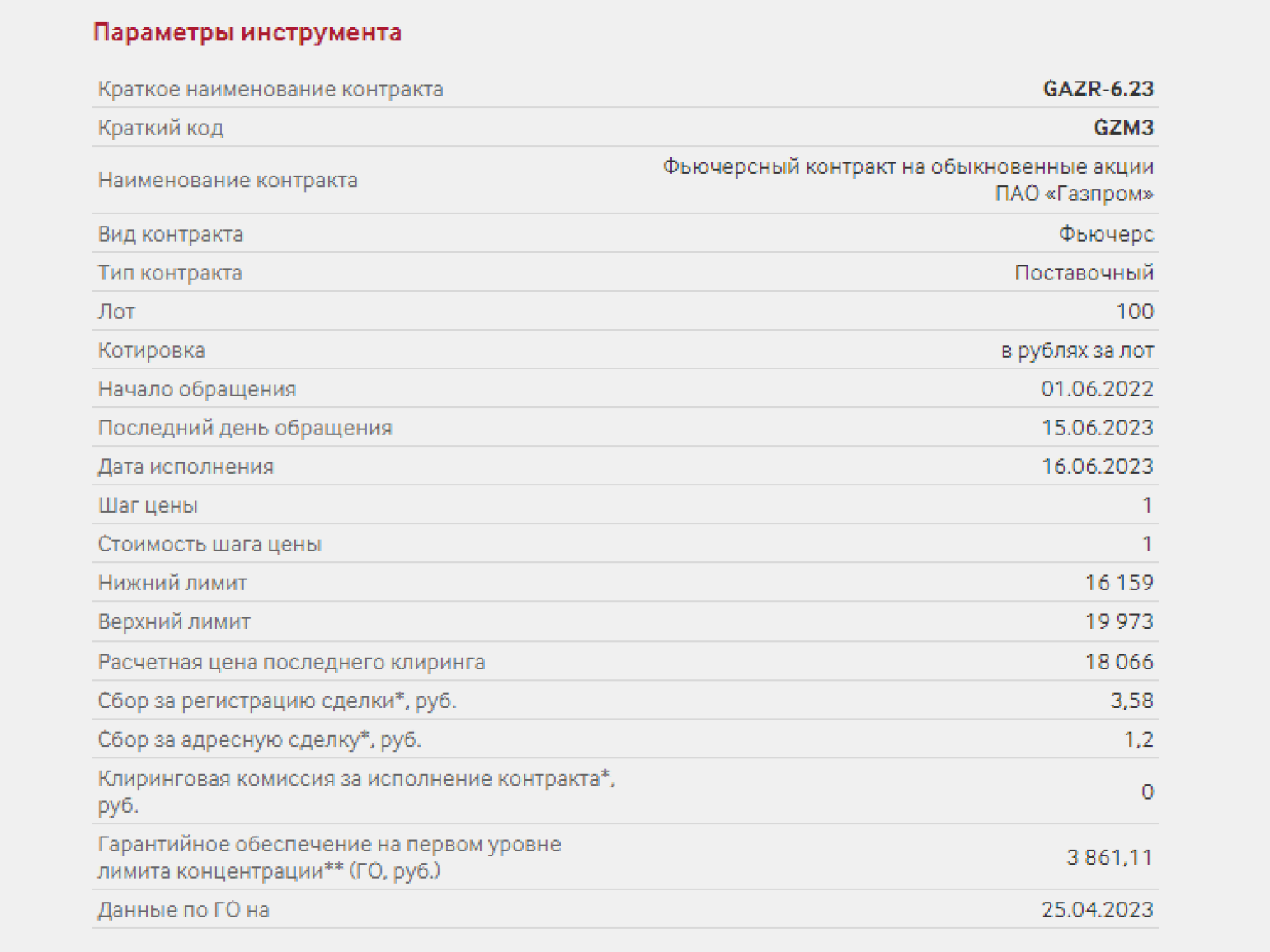

Выбор фьючерса зависит от того, какие у вас предположения и сделки с каким активом вы хотите совершать. Например, если вы предполагаете, что цена на акции «Газпрома» вырастет, то нужно искать фьючерсы на их покупку. Их может быть несколько — с разными сроками экспирации и с разными условиями.

Скриншот: Мосбиржа / Skillbox Media

Чтобы купить фьючерс, достаточно нажать кнопку «Купить» в личном кабинете брокера. После этого с вас спишут комиссию, а на счёте заблокируют сумму гарантийного обеспечения.

Продать фьючерс тоже можно нажатием одной кнопки. При расчётных фьючерсах не обязательно покупать базовый актив, чтобы продать фьючерс на него. А при поставочных нужно, чтобы у вас был или актив, или сумма на счёте, которая позволит совершить поставку в будущем.

Скриншот: «Тинькофф Инвестиции» / Skillbox Media

Главное о фьючерсах в четырёх пунктах

- Фьючерсы — контракт, по которому обе стороны обязаны совершить сделку с активом по оговорённой цене в будущем. Их используют для страховки (снижения рисков) или спекуляции.

- Работа с фьючерсами устроена так: инвестор покупает или продаёт их за неполную стоимость — на его счёте блокируют сумму гарантийного обеспечения. Дальше каждый день биржа начисляет или списывает деньги в зависимости от того, как изменилась цена на актив и, соответственно, стоимость фьючерса. Потом фьючерс исполняют.

- Исполнить фьючерсы могут двумя способами. Если фьючерс расчётный, биржа проводит окончательные расчёты. Если фьючерс поставочный, одна сторона поставляет актив, другая выкупает его.

- Чтобы торговать фьючерсами, нужно пройти тест у брокера. Купить или продать их можно в приложении, нажав на кнопку.

Как узнать больше об инвестициях

- В Skillbox Media есть статьи о разных инструментах инвестирования. Прочитайте про акции, облигации, ETF, ПИФы и ОФЗ, чтобы узнать, как и сколько на них зарабатывают.

- Также у нас есть разборы базовых терминов. Вот статья про лонг и шорт — это сделки, которые совершают инвесторы и трейдеры. Вот обзор ИИС — это счёт для инвестиций, на котором можно не платить налоги. А если вы хотите проверить, насколько хорошо разбираетесь в биржевом сленге, пройдите тест.

- Чтобы стабильно зарабатывать на инвестициях, нужно много знаний. Получить их можно на курсе Skillbox «Трейдинг». На нём учат использовать фундаментальный и технический анализ, разрабатывать стратегии торговли, контролировать риски и совершать обдуманные сделки.

- Чтобы узнать, кто такой трейдер, прочитайте этот обзор профессии. Рассказали в нём, какие навыки и знания нужны, чтобы стать трейдером, и реально ли получать 300 тысяч рублей в штате или ежегодно увеличивать капитал.

Хотите заработать на инвестициях? Вот ещё несколько материалов Skillbox Media для вас

- Бинарные опционы: что это такое и можно ли на них заработать (спойлер: скорее нет)

- Куда девать деньги в случае потрясений: советы экспертов

- Стартовый гайд по криптовалютам: стоит ли рассматривать их как инструмент инвестиций

- Как устроены NFT, можно ли на них сейчас заработать и как это сделать

- Что такое финансовая грамотность и как её повысить, чтобы достигать финансовых целей