Финансовая грамотность: что это такое и как её повысить во взрослом возрасте

Разбираемся в основах финансовой грамотности.

По данным исследования аналитического центра НАФИ, 80% населения испытывают стресс из-за денег, 70% не знают, как тратят ресурсы, а 60% не имеют финансового резерва и не готовы к экстренным ситуациям. В основе всех этих проблем лежит низкий уровень финансовой грамотности.

В статье вместе с экспертом Анной Деньгиной рассмотрели:

- что такое финграмотность и зачем её изучать;

- какие нужны навыки и знания;

- что такое личная и семейная финансовая система;

- как учиться финграмотности во взрослом возрасте;

- что лежит в основе финансовой стратегии;

- как ставить цели и достигать результата.

Анна Деньгина

СЕО сервиса «Финансовое здоровье», спикер курса «Финансовая грамотность: как ставить финансовые цели и достигать их».

Мы завели телеграм-канал «Ты как?». Будем в удобном формате рассказывать о саморазвитии, психологии и о том, как эффективно учиться и строить карьеру в любом возрасте. Подписывайтесь!

Что такое финансовая грамотность?

Финансовая грамотность — это знания о том, как двигаться к денежному благополучию, справляться с кризисами и уменьшать уровень стресса, связанного с деньгами, пользоваться финансовыми продуктами. И умение применять эти знания.

Финансово грамотный человек — это тот, кто:

- умеет планировать бюджет и вести учёт расходов и доходов;

- знает, как создать подушку безопасности;

- работает со своим поведением и мышлением;

- формирует сбережения в соответствии со своими финансовыми целями;

- оценивает риски на рынке;

- знает о финансовом мошенничестве и умеет защищаться;

- разбирается в своих правах как налогоплательщик и потребитель;

- умеет работать с информацией;

- принимает взвешенные прозрачные решения.

Зачем прокачивать свою финансовую грамотность?

Это избавит вас от лишнего стресса как в обычной жизни, так и в кризисных ситуациях.

Финансовая грамотность — основа осознанного поведения, которая даёт уверенность в завтрашнем дне. Навыки финансовой грамотности позволяют меньше тратить и эффективнее копить, избегать конфликтов с близкими по поводу денег, быстрее и качественнее достигать поставленных финансовых целей.

Читайте также:

Какие знания и навыки нужны, чтобы стать финансово грамотным?

Устойчивое финансовое развитие в семье — субъективное понятие. Определяется оно на уровне ощущений и зависит от того, есть ли баланс между настоящим и будущим. Например, когда вы не ограничиваете своё ежедневное потребление при наличии большой цели — можете позволить себе сходить в ресторан и не переживать потом, что не отложили деньги на ипотеку.

За устойчивость системы мы отвечаем лично, поэтому необходимо постоянно развивать навыки финансовой грамотности.

К «мягким» навыкам (soft skills) относятся:

- критическая оценка информации — для принятия финансовых решений;

- обсуждение финансовых вопросов с членами семьи и участниками рынка;

- поиск мотивации для работы с личными финансами;

- творческое мышление — для достижения целей при ограниченных ресурсах.

К «твёрдым» навыкам (hard skills) относятся:

- ведение личного и семейного бюджета (учёт, контроль, анализ, планирование);

- постановка финансовых целей;

- осознанный выбор финпродуктов из существующего многообразия;

- управление активами семьи (накопления, инвестиции, кредиты);

- построение семейной и личной финансовой системы.

Вы читаете эту статью, потому что хотели бы повысить финансовую грамотность? Присмотритесь к курсу Skillbox «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — он подойдёт тем, кто хочет наладить отношения с деньгами.

Что такое личная и семейная финансовая система?

Каждый человек существует в рамках разных финансовых систем — личной, семейной и общеэкономической.

В общеэкономической системе человек и семья (домохозяйство) связаны с государством, рынком товаров и услуг, финансовыми рынками, рынком труда. Её формируют внешние факторы, которые влияют на финансовое благополучие домохозяйства, — например, уровень безработицы и инфляции, возможности господдержки, предпринимательский климат и так далее.

На финансы семьи воздействуют не только внешние факторы, но и внутренние: её ценности, потребности, ресурсы, цели, активы, обязательства, риски. Поэтому финансовая система семьи — это самостоятельная система.

А ещё есть личная финансовая система. Ведь если у человека есть семья — это вовсе не значит, что он состоит только в общеэкономической и семейной финсистемах. У него наверняка есть личные обязательства и потребности. Например, у вас есть общая семейная цель — купить машину, и при этом личная — купить фен Dyson. Есть деньги, которые вы вкладываете в общий бюджет, чтобы оплатить взнос по кредиту на машину, и есть личные средства, которые можете потратить на покупку техники.

Если рассмотреть более практические действия, то для создания благополучной финансовой системы нужны:

- финансовый резерв (минимум на три месяца жизни без основного дохода);

- регулярные доходы из нескольких источников (активные и пассивные);

- уровень активов, превышающий долги;

- положительная разница между доходами и расходами в семейном бюджете;

- защита жизни и здоровья основных кормильцев.

Например, в вашей семье один источник дохода. Тогда это повод, во-первых, задуматься о поиске новых источников (найти работу второму члену семьи, монетизировать хобби, найти стабильные и выгодные инвестиционные предложения), а во-вторых, позаботиться о жизни и здоровье основного кормильца.

Читайте также:

Как учиться финграмотности во взрослом возрасте?

Изучать что-то новое во взрослом возрасте не всегда просто. У каждого взрослого уже есть жизненный опыт, уровень доверия к определённым экспертам и мотивации, количество свободного времени, психологические установки, связанные с финансами и так далее. Но даже при всём этом багаже личных особенностей реально повышать уровень финансовой грамотности.

Вот несколько советов, с чего начать.

- Продумайте личную мотивацию для изучения. Допустим, вы недовольны тем, что зарплаты хватает впритык: всё уходит на квартплату, еду, кружки для детей. Нет денег для накоплений, отдыха и внезапных «хотелок». В этом случае мотивацией для вас станет увеличение качества жизни и формирование безопасного будущего для себя и своих детей.

- Соотносите теорию с практикой. Если эксперты говорят инвестировать в акции крупных корпораций, а ваш состоятельный друг уже так делает, это ещё не значит, что и вам нужно этому следовать. Оцените критически, насколько вам близок такой финансовый инструмент, как инвестиции, есть ли у вас на него свободные деньги, готовы ли вы потерять средства в рисковой ситуации. Если не готовы, попробуйте найти комфортные для вас возможности. В том же инвестировании менее рискованными вариантами являются облигации, государственные инвестиционные счета, паевые фонды, недвижимость.

- Запланируйте время. Стать финансово грамотным — ваша образовательная цель. Найдите на неё время, когда вас никто не будет отвлекать. Это могут быть выходные или небольшие утренние занятия до работы.

- Заведите дневник. Финансовая грамотность — это теория и практика. Ведите конспекты уроков и сразу же ставьте себе конкретные задачи. Когда выполните задачу, вычёркивайте её из чек-листа.

- Заручитесь поддержкой. Делитесь своими результатами с родными и друзьями, а ещё лучше — найдите единомышленников, которые тоже решили подтянуть уровень финансовой грамотности. Например, у вас цель — создать такой резерв, чтобы год не работать, а у вашего супруга — накопить на новую машину. Попробуйте каждый месяц делиться промежуточными результатами.

- Не распыляйте внимание на огромное количество источников информации. Выберите пару источников, которые вызывают доверие, и изучайте всё по ним. Когда придёт время углубить знания в какой-то области, вы можете найти другой ресурс.

- Выполняйте практические задания. Всегда помните о специфике области знаний, с которой работаете. Финграмотность требует практики. Допустим, вы изучили формирование бюджета. После урока сядьте и составьте табличку своих расходов, доходов и накоплений, сделайте выводы.

- Используйте критическое мышление. Не доверяйте экспертам слепо, ставьте решение под сомнение, задавайтесь вопросами, а почему это так, а как можно сделать по-другому, есть ли более эффективный вариант и так далее. Мысли и возражения фиксируйте в дневнике, спустя время вы сможете дать на них аргументы, которые помогут двигаться дальше.

- Не давайте негативному опыту брать верх. Если не делали этого раньше — ничего страшного. Не получилось выполнить задание или не поняли тему — не ругайте себя, такое бывает со всеми. Просто дайте себе время и пробуйте заново.

Читайте также:

Что лежит в основе финансовой стратегии?

В основе управления личными финансами лежат далеко не деньги, а эмоции и желания, которые со временем перерастают в цели. Деньги — лишь инструмент реализации.

Чтобы находить баланс между текущим потреблением и будущими планами, нужно тренировать осознанное поведение. Оно поможет точнее понять истинные потребности и в конечном итоге сформировать финансовую стратегию.

Иногда мы делаем выбор в пользу трат в настоящем, при этом забывая про будущее. Настоящее кажется более обозримым, а насчёт будущего возникают сомнения и страхи. В любом случае нужно помнить о рисках, которые могут возникнуть и поставить под угрозу финансовое планирование.

Мечты и желания безграничны, а финансы ограничены. Поэтому надо уметь расставлять приоритеты — проводить анализ наиболее значимых целей.

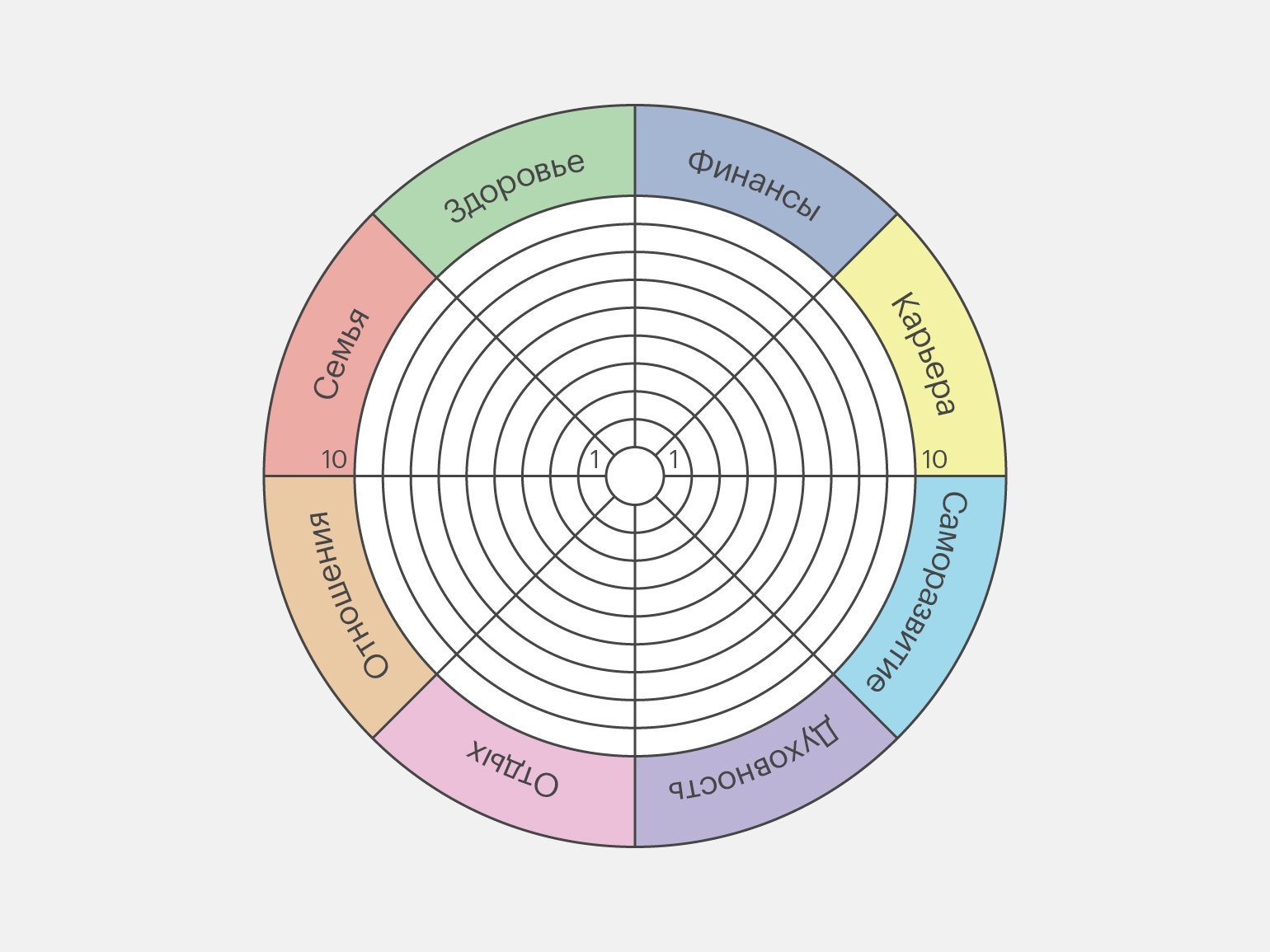

Инфографика: Skillbox Media

Поможет в этом техника «Колесо жизненного баланса». Это упражнение используют, чтобы определить, в каких сферах жизни человек чувствует себя удовлетворённым и неудовлетворённым. Но когда у вас будет общее представление о том, почему именно вы недовольны своей жизнью, вы сможете понять, какую роль в ней играют финансы. Например, вы отметите, что устали, потому что давно не были в отпуске — а это, возможно, прямая связь с уровнем дохода.

Оцените каждую сферу жизни по шкале от 1 до 10 и закрасьте соответствующее количество ячеек в каждом секторе. Количество и название сфер жизни можно определить персонально для себя.

Читайте также:

Как ставить финансовые цели и достигать их?

Финансовые цели — это желания, планы и мечты, выраженные в деньгах, это то, без чего невозможно построить личную финансовую стратегию.

Чтобы лучше понять, какие финансовые цели могут стоять перед нами в разном возрасте, давайте посмотрим на линию экономической активности людей. Как правило, жизнь человека делится на следующие этапы:

- Детство и юность (до 18 лет) — это этап, когда ещё нет материальной ответственности, но уже есть возможность научиться зарабатывать и распоряжаться теми деньгами, которые дают родители.

- Период финансового становления и активного труда (18–60 лет) — этот период связан с финансовой напряжённостью, потому что количество задач и желаний увеличивается и нужно уметь распоряжаться имеющимися средствами, чтобы на всё хватало.

- Финансовая зрелость, пенсия (после 60 лет) — этап, на котором доходы снижаются. Уровень жизни зависит от того, насколько человек хорошо подготовился в период активного труда.

Этот инструмент позволяет посмотреть на жизнь со стороны и понять, какие цели и планы могут быть первостепенными в тот или иной момент. Таким образом, по приоритетности цели можно поделить на:

- Основные. К сожалению, немногие люди задумываются о том, как они будут жить в то время, когда не смогут работать в таком же темпе, как в период активного труда. Но создание пассивного дохода или просто накоплений, за счёт которых можно будет достойно жить на пенсии, должно стать одной из основных финансовых целей. К основным целям также можно отнести создание финансовой подушки безопасности и погашение кредитов.

- Значимые. Здесь можно назвать покупку недвижимости для жизни сейчас, образование детей (или своё собственное), стартовый капитал для детей (в виде недвижимости или накоплений).

- Прочие. Планы на ближайшее будущее — покупка машины, путешествие, лечение, крупные покупки для дома.

Здесь мы напомним про курс Skillbox «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — он подойдёт тем, кто хочет наладить отношения с деньгами.

Все эти цели разных масштабов, но способ их достижения универсален. Чтобы правильно ставить цели и приходить к ним, советуем использовать методику SMART. По этой методике цель должна быть конкретной (specific), измеримой (measurable), достижимой (attainable), важной (relevant) и ограниченной во времени (time-bound).

Конкретно. Повысить профессиональную квалификацию, пройдя онлайн-курс по топ-менеджменту и управлению командами.

Измеримо. Курс стоит 150 тысяч рублей.

Достижимо. Да, есть сбережения (70 тысяч рублей) и подработка (25 тысяч рублей в месяц).

Актуально. Да, без этого не будет повышения и карьерного роста.

Ограничено во времени. За три месяца необходимо получить нужную сумму и начать обучение.

После того как желания преобразовались в конкретные цели, приступайте к расчётам. Можно выполнить их самостоятельно или воспользоваться готовыми финансовыми калькуляторами. На этом этапе финансовой стратегии оцените не только то, сколько денег потребуется, но и уровень инфляции и ставку доходности выбранного накопительного инструмента.

| Цель | Инструмент |

|---|---|

| Накопить на пенсию | Инвестиционный портфель |

| Накопить детям на обучение | Накопительное страхование жизни |

| Накопить на новую машину | Банковский вклад |

Подробнее о том, как выбирать финансовые инструменты под разные цели, мы рассказываем на курсе «Финансовая грамотность: как ставить финансовые цели и достигать их».