Что такое ETF и как работают биржевые фонды: гайд для инвесторов

Собирать в портфель новые бумаги дорого, сложно и долго. Но можно купить одну бумагу и инвестировать сразу в несколько компаний — так устроен ETF.

Разобраться помог

Иван Копейкин

Руководитель управления аналитики центра инвестиционных продуктов в «СберСтраховании жизни».

ETF считают лёгким способом инвестирования, потому что при нём не нужно собирать портфель из ценных бумаг самому. В этом материале Skillbox Media расскажем:

- что такое ETF и чем они полезны инвестору;

- как работают ETF;

- какие есть виды ETF по составу и стратегии;

- в чём плюсы ETF;

- в чём минусы ETF;

- как обстоят дела с ETF на биржах;

- как правильно выбрать ETF;

- какие есть отечественные аналоги зарубежным фондам.

Что такое ETF

ETF (exchange traded fund) — это зарубежный биржевой фонд с набором ценных бумаг. Бумаги собирают по биржевому индексу — это показатель, который во многом отражает динамику отдельного класса активов, отрасли или рынка в целом.

Индекс могут собирать по любому признаку: по географическому, по отраслевому, по набору активов. Например, есть индекс ММВБ — в него входят 50 крупнейших компаний России, или GOLD, который отражает цену на золото.

Покупка паёв фонда позволяет инвестору вложиться сразу во все ценные бумаги индекса. Простыми словами, если в ETF содержатся бумаги восьми компаний, то в одном пае фонда будет содержаться доля акции каждой компании. Купив один пай, инвестор получит доли сразу нескольких компаний — это удобнее, чем выкупать их по отдельности.

Курсы Skillbox для тех, кто хочет грамотно инвестировать

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Инвестиционная оценка» — изучить разные методы инвестиционной оценки, определять стоимость бизнеса и активов.

- «Финграмотность» — узнать, как контролировать расходы и доходы, копить и вкладывать деньги в активы.

Как работают ETF

Фонды покупают ряд активов в свой портфель согласно выбранной стратегии. Портфели могут содержать бумаги крупных предприятий какой-то страны или стран, сектора экономики, товаров, видов активов или бумаги других фондов. Затем ETF выпускает паи, которые можно свободно купить и продать на бирже.

Цена ETF формируется из цены активов в нём и количества выпущенных паёв. Например, если в фонде содержится одна акция Сбербанка по 162 рубля и Газпромбанка по 159 рублей, общая стоимость фонда составит 321 рубль. Теперь, чтобы получить стоимость одного пая, нужно поделить общую стоимость фонда на количество выпущенных паёв. Допустим, их было 100. Значит, один пай стоит 3,21 рубля.

В цену пая также входит комиссия за управление. Её берёт управляющий — тот, кто управляет фондом, выбирает активы, следит за индексом.

Рыночная цена пая ETF может отличаться от расчётов. На бирже всё решает спрос. Если фонд интересен инвесторам, стоимость ETF будет расти независимо от справедливой цены. Если спрос низкий, она тоже будет ниже расчётной цены — совокупной стоимости активов внутри фонда.

Особенность ETF в том, что рыночная цена, как правило, не сильно отличается от расчётной или справедливой. Её контролируют маркетмейкеры — участники рынка, которые всегда готовы купить или продать паи. Если маркетмейкер заметит сильное отклонение от справедливой цены, он купит паи фонда и выставит их на торги по цене ближе к расчётной.

Какие есть виды ETF

Индексы, по которым формируют ETF, могут быть любыми — по отраслям, географическим показателям, товарам, уровню капитализации, наборам активов и чему угодно вообще. Мы разберём самые популярные типы ETF по индексам в их составе.

ETF из облигаций могут включать корпоративные, государственные или муниципальные облигации. В отличие от обычных облигаций, у ETF нет срока погашения. Фонд сам отслеживает погашенные бумаги и заменяет их на другие.

Такие фонды тоже можно делить по секторам и странам. Например, в AAA входят австралийские корпоративные облигации. Есть ETF с российскими облигациями — например, SNAS или MGOC.

ETF из акций помогают оценить ситуацию в стране, отрасли, мире и сбалансировать портфель. Инвесторы покупают такие ETF, чтобы снизить риски убытка в портфеле в случае кризиса в конкретной компании, секторе или стране.

Например, можно купить глобальные ETF вроде ACWI, в которые входят акции сразу нескольких стран. Тогда, если одна страна переживает кризис, другие «вытянут» портфель.

Можно вложиться в экономику определённой страны. Например, в EWI входят акции итальянских компаний.

Отраслевые ETF содержат в себе бумаги из отдельной отрасли. На рынке различают множество отраслей: промышленность, сельское хозяйство, недвижимость, торговля, общественное питание, транспорт и связь и другие.

Допустим, инвестор хочет вложиться в IT-сектор, но не может определиться, что именно покупать. Если выбрать одну компанию, риски будут слишком высоки. Бизнес может в какой-то период переживать внутренний кризис. Из-за этого котировки на бумаги упадут.

Удобнее купить пай ETF, который будет содержать акции сразу нескольких IT-компаний. Даже если одна компания будет переживать кризис, другие за счёт своего роста перекроют убыток частично или полностью.

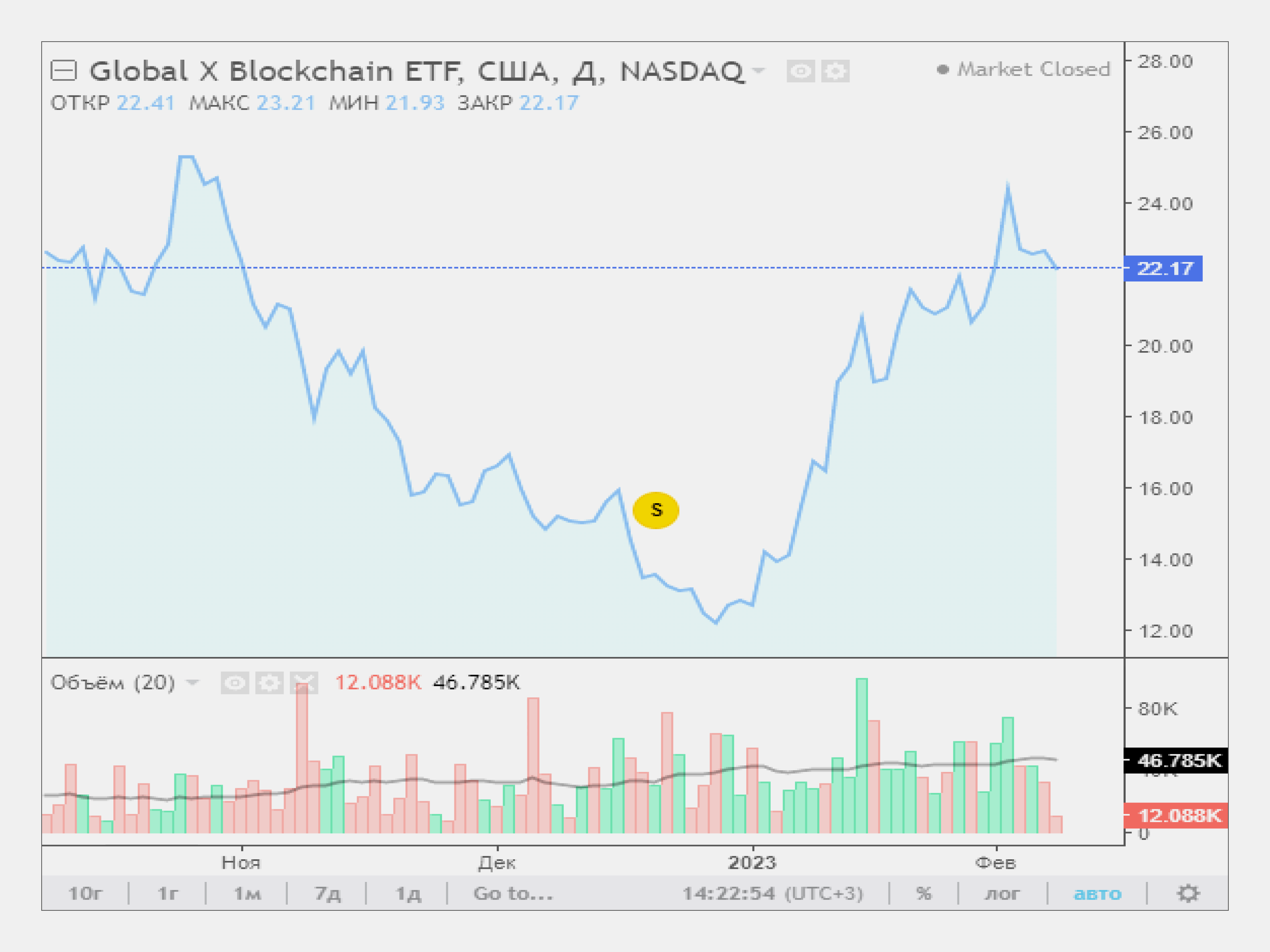

Например, VOX состоит из акций энергетических компаний США, а BKCH — из акций компаний, которые связаны с облачными вычислениями.

Товарные ETF — фонды, в которых содержатся коммодитиз. Это товары, которые можно купить или продать на бирже. Самые популярные виды товаров у инвесторов — золото и нефть.

Обычно такие ETF покупают для защиты от падения рынков. Допустим, в кризис, когда акции падают, золото, как правило, растёт.

Плюсы ETF

Диверсифицирует портфель и снижает риски. ETF уменьшают риск обвала портфеля, потому что в них большое количество разных бумаг.

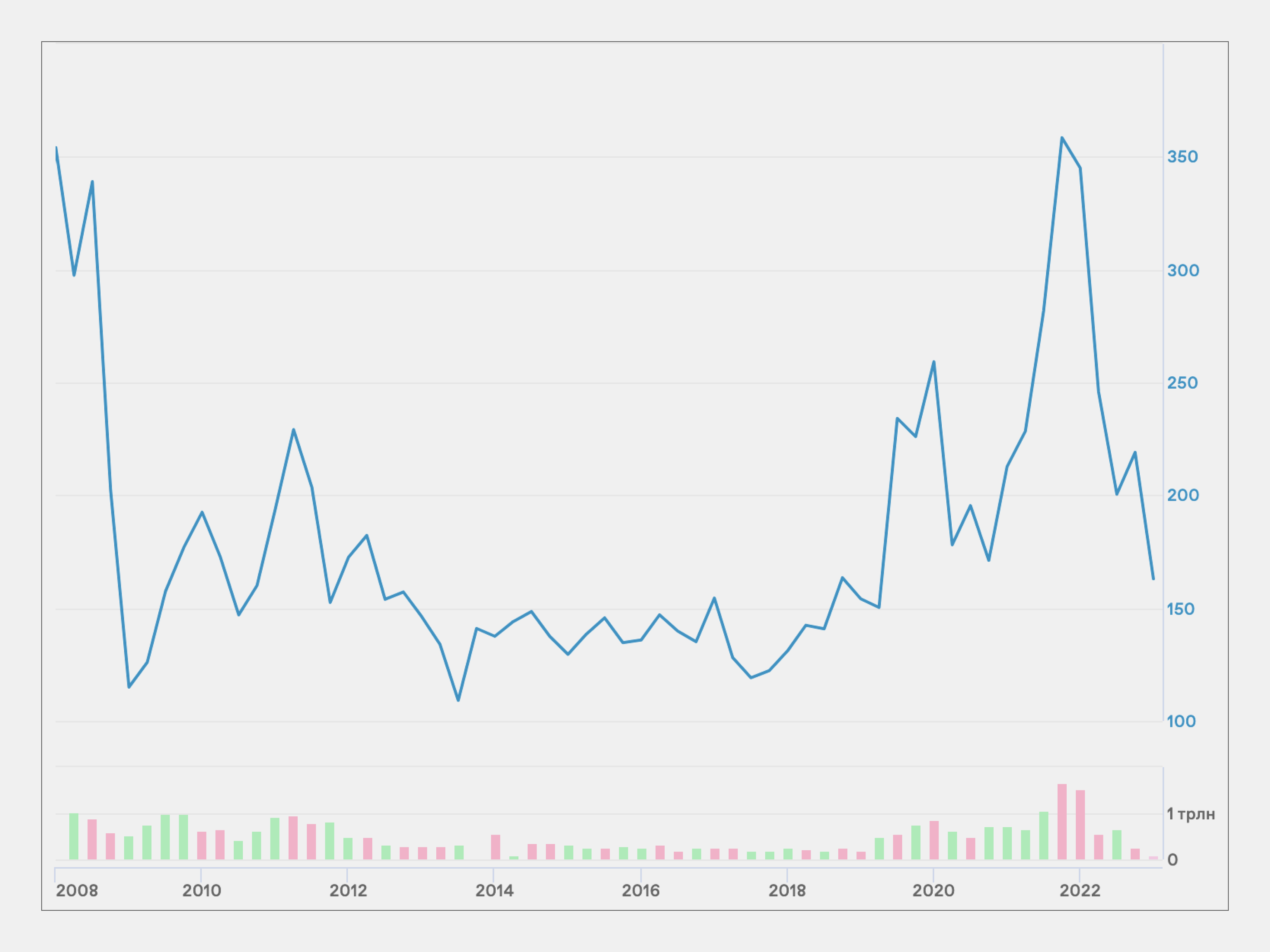

Например, акции «Газпрома» постоянно растут и падают.

Скриншот: Московская биржа / Skillbox Media

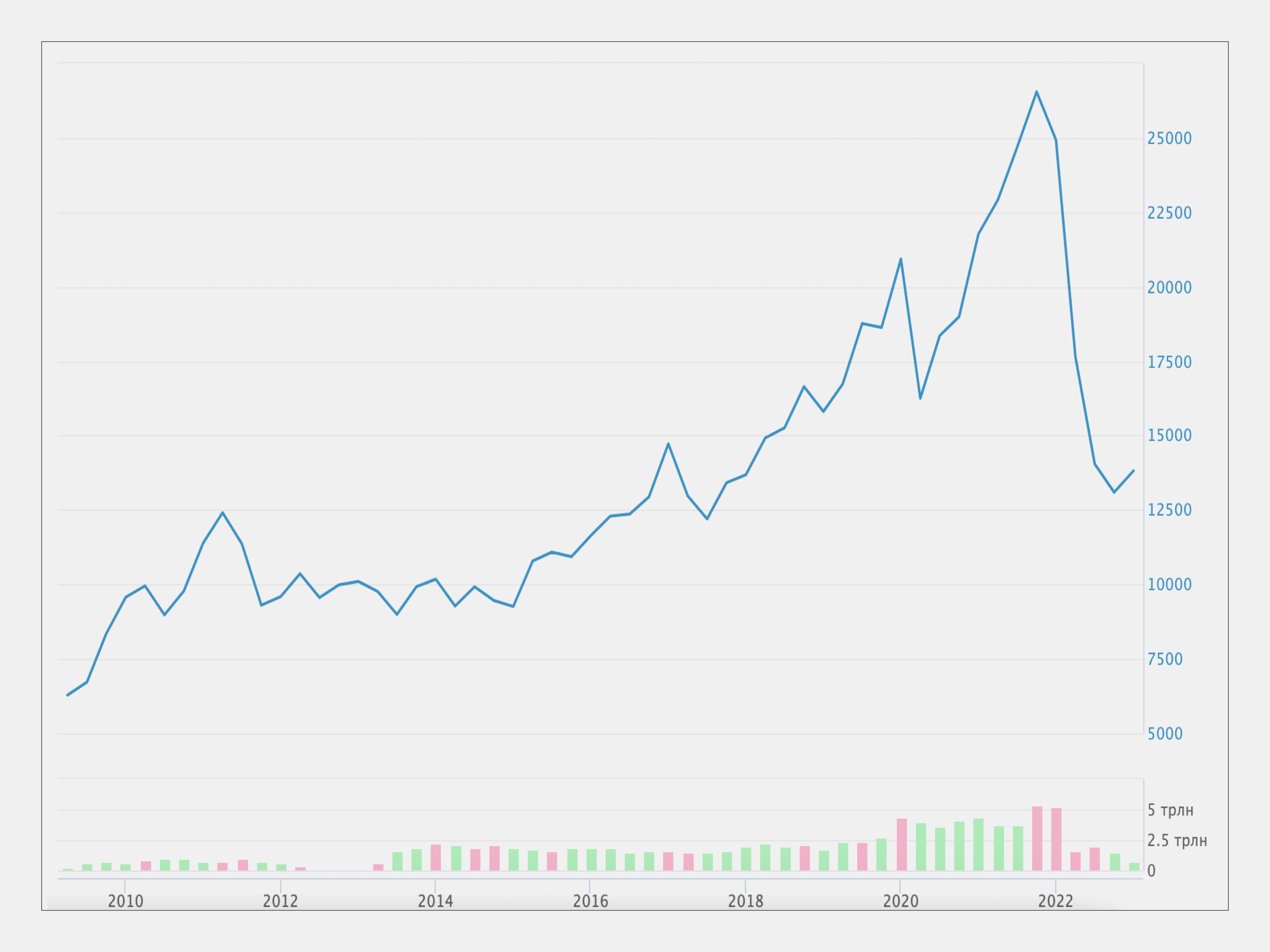

В то же время индекс всех российских голубых фишек, включая «Газпром», вырос на 44,05%.

Скриншот: Московская биржа / Skillbox Media

Низкая цена. Стоимость пая в несколько раз ниже, чем стоимость отдельных акций, входящих в состав фонда.

Экономия на брокерских комиссиях. Это преимущество может срабатывать в отдельных случаях, когда комиссия фиксированная. Вместо того, чтобы платить комиссию за несколько сделок, вы купите паи ETF и заплатите один раз.

Низкая волатильность. Как мы уже говорили, за счёт диверсификации активов внутри фонда паи меньше подвержены волатильности, соответственно, риски тоже уменьшаются.

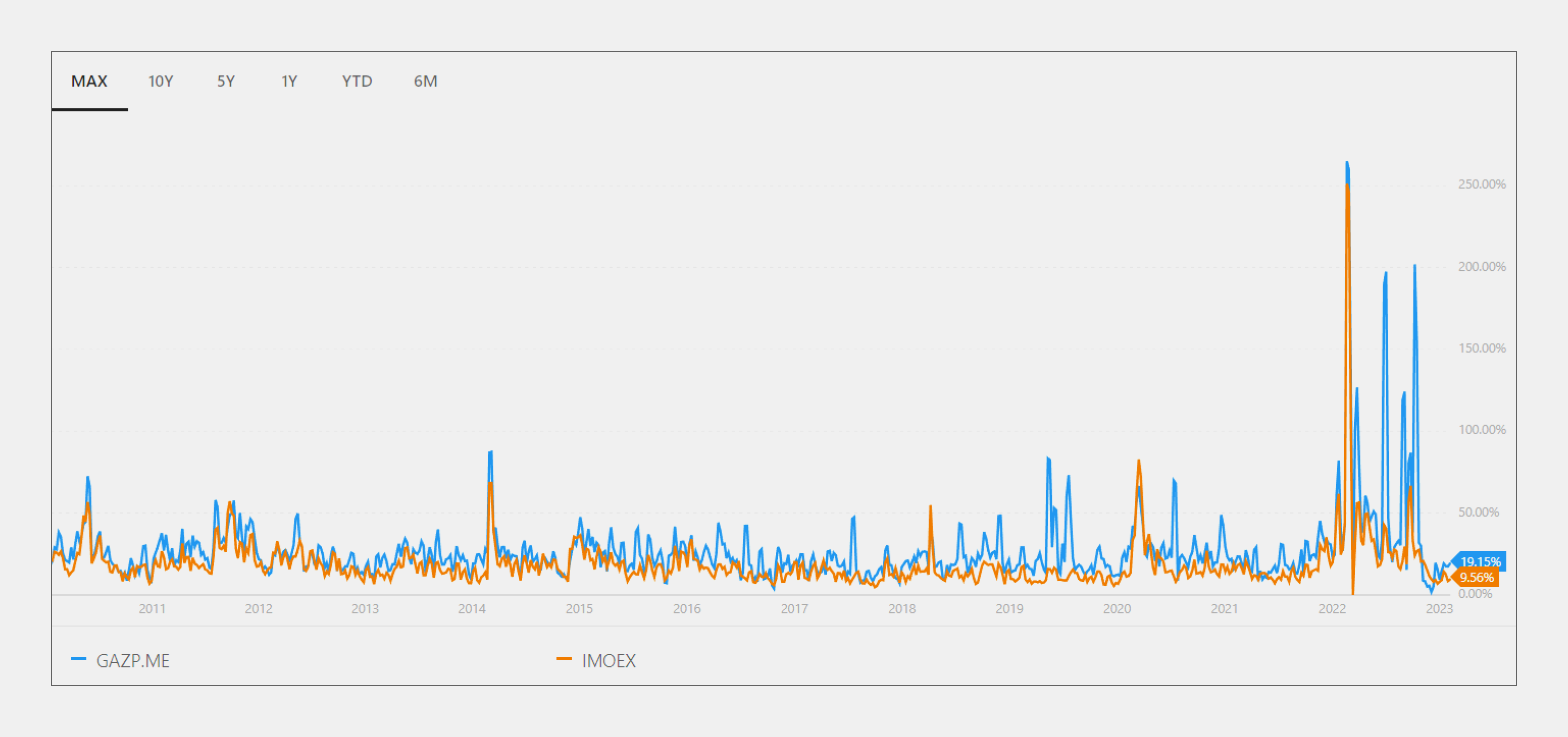

Если сравнить волатильность индекса Мосбиржи и акции «Газпрома», можно увидеть, что «Газпром» сильнее реагирует на изменения на рынке. Индекс Мосбиржи ведёт себя спокойнее, хотя «Газпром» в него тоже включён.

Скриншот: Portfolioslab / Skillbox Media

Прозрачность. Владельцы бумаг могут посмотреть состав портфеля ETF и в любое время увидеть изменения в котировках купленного пая.

Скриншот: Investing.com / Skillbox Media

Минусы ETF

В России ETF доступны только квалифицированным инвесторам. С 1 января 2023 года Банк России запретил брокерам исполнять заявки неквалифицированных инвесторов на покупку иностранных бумаг. Теперь покупать иностранные активы могут только квалифицированные инвесторы. Как стать квалифицированным инвестором — рассказываем в статье.

Есть риски из-за возможного расширения санкций в будущем. Из-за санкций со стороны США и европейских стран управляющие компании не могут полноценно поддерживать работу большинства ETF. Европейские депозитарии не видят владельцев ценных бумаг и, чтобы случайно не связаться с компаниями и лицами под санкциями, просто не проводят сделки с Россией. Например, ETF от самого крупного провайдера FinEx сейчас недоступны на Мосбирже.

К тому же европейские провайдеры перестали отправлять российским компаниям данные о котировках и торгах на зарубежных биржах. Теперь выставить корректные цены активов в фонде невозможно.

При этом из портфелей российских инвесторов заблокированные ETF никуда не делись, просто сделать с ними что-либо пока невозможно.

Однако некоторые ETF всё ещё доступны российским инвесторам. Среди них фонды США и Италии: ACWI, SPY, MDY. К тому же в 2023 году Санкт-Петербургская биржа планирует запустить ETF, номинированные в гонконгских долларах и юанях.

Когда изменится ситуация с остальными фондами, никто не знает.

Невозможно влиять на состав ETF. ETF в любой момент может отказаться от какой-то бумаги внутри индекса в пользу другой. Инвестору остаётся только отслеживать, какие активы входят в портфель фонда, но влиять на эти процессы он не может.

Доходность не гарантирована. Стоимость паёв зависит от движения индекса. Если индекс падает, паи фонда тоже падают. Инвесторы обычно инвестируют в ETF вдолгую на 3–5 лет, чтобы периодические просадки не влияли на доходность.

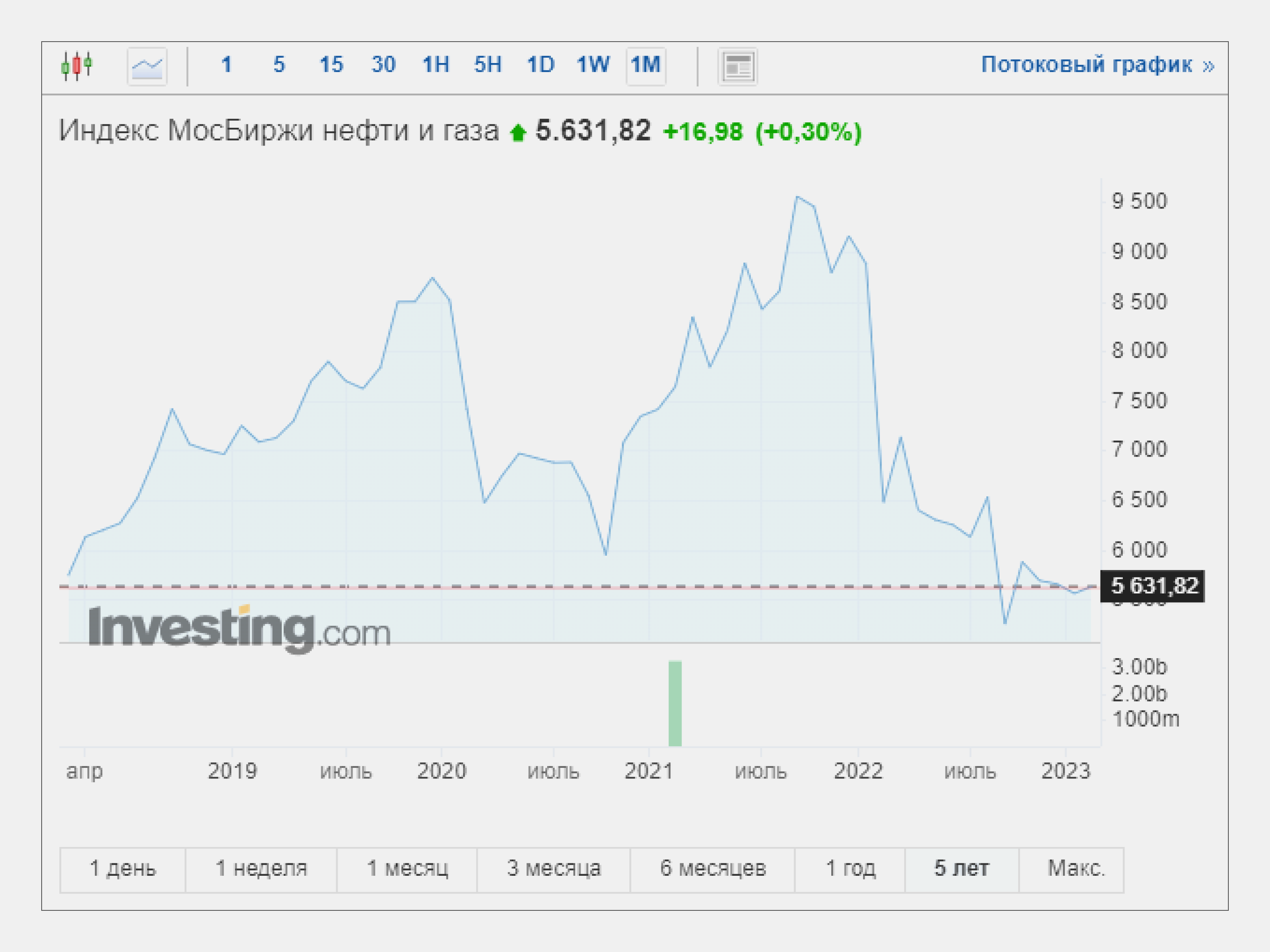

Одним ETF диверсифицировать портфель не получится. Котировки фондов могут сильно проседать из-за кризиса в секторе. Например, изменения цен на российское энергетическое сырьё влияют на волатильность индекса нефти и газа, и, соответственно, на цены фонда.

Скриншот: Innvesting.com / Skillbox Media

Поэтому безопаснее вкладываться сразу в несколько фондов разных отраслей и активов. Тогда даже спад всей экономики одной страны не так сильно повлияет на портфель.

Риски не застрахованы. Если ETF обанкротится, инвестор потеряет деньги, в отличие от банковских вкладов. Так случилось 27 июня 2022 года с фондом FXRB. Паи фонда снизились до нуля, в связи с этим Мосбиржа приняла решение снять ETF с торгов. Убытки инвесторам никто не компенсировал.

ETF на Московской бирже и Санкт‑Петербургской бирже

С 2022 года Мосбиржа приостановила торги ETF. Возобновит ли она их, неизвестно.

На Санкт-Петербургской бирже торгуются ETF, в которые включены американские ценные бумаги. Операции с ними доступны только квалифицированным инвесторам.

Например, на Санкт-Петербургской бирже можно купить SPDR S&P 500 ETF Trust. Он собран по индексу S&P 500, который содержит в себе больше 500 акций компаний США с наибольшей капитализацией. В его состав входят акции Apple, Microsoft, Amazon, JPMorgan Chase. На 9 февраля 2023 года бумага фонда торговалась по 596,62 доллара.

Скриншот: Investing.com / Skillbox Media

Как выбрать ETF

Выбор фонда зависит от стратегии инвестора. Например, если вы хотите защитить портфель от рисков, лучше выбирать ETF из облигаций, если хотите заработать — из акций, если хотите диверсифицировать — из акций разных стран, отраслей и активов.

Когда определились с целями покупки, можно выбрать несколько ETF и сравнить их по разным показателям. Вот три показателя, на которые ориентируются чаще всего.

Ликвидность. Ликвидность покажет, как быстро этот актив можно продать по рыночной цене.

Если в день с акциями ETF совершают множество сделок, ликвидность, как правило, высокая. Вы сможете продать бумагу по рыночной цене. А если паи покупают или продают всего несколько раз в месяц, ликвидность низкая — продать ETF по рыночной цене будет сложно.

Доходность. Достаточно посмотреть доходность и поведение фонда за последние 3-5 лет, чтобы понять его устойчивость и интерес инвесторов. Сравните несколько ETF, чтобы сделать лучший выбор.

Доходность в прошлом не гарантирует доходности в будущем. Но этот показатель позволяет примерно понять, будет ли выгодным вложение в ETF.

Состав. Нужно оценивать его, потому что от него зависит потенциальная доходность. Внимательно изучайте состав каждого ETF — иногда фонды схожи по классификации, но бумаги в них разные. А ещё бывает, что управляющие закупают не отдельные акции, а другие ETF.

Ещё нужно учитывать количество бумаг в составе фонда: чем их больше, тем меньше риск. На сайтах-агрегаторах фондов рассчитывают долю 10 самых востребованных акций в составе фонда. Эта информация позволит понять, насколько равномерно распределены средства внутри фонда и акции каких компаний преобладают.

Какие отечественные аналоги есть у ETF

У ETF есть российская альтернатива — БПИФы. Биржевые паевые инвестиционные фонды идентичны иностранным фондам — с той лишь разницей, что они российские.

Сейчас инвесторам доступны БПИФы с иностранными активами, и некоторые полностью повторяют состав ETF. Например, бумаги зарубежных индексов и ETF можно купить с помощью фондов «Альфа-Капитал» и «Райффайзен Капитал». А индекс S&P 500 содержится в доступном российским инвесторам фонде RCUS.

Главное о ETF в 8 пунктах

- ETF — это фонд с набором ценных бумаг. ETF покупать проще и иногда дешевле, чем акции по отдельности.

- Стоимость пая ETF, как правило, в десятки, а то и в сотни раз дешевле бумаг, которые находятся в портфеле фонда.

- Главные плюсы ETF: диверсификация, низкая волатильность в сравнении с отдельными бумагами, относительно дешёвые паи и возможная экономия на комиссиях.

- Минусы: в России фонды доступны только квалифицированным инвесторам. К тому же не все ETF сейчас торгуются на отечественном рынке, их доходность не гарантирована, а страхования от рисков, такого как у вкладов, нет.

- На Московской бирже сейчас нет доступных ETF, зато на Санкт-Петербургской торгуются фонды США.

- При выборе фонда обратите внимание на ликвидность, доходность и состав. Сравните несколько фондов между собой, так будет проще выбрать лучший.

- ETF можно заменить отечественными БПИФами — это те же фонды, только российские.

Как узнать больше про инвестиции и трейдинг

- Покупать акции, облигации и ETF невозможно без биржевого брокера. Вот статья, которая поможет разобраться, чем он занимается и зачем нужен инвестору.

- ETF — один из инструментов трейдинга. Трейдер — человек, который совершает много сделок на фондовом рынке и зарабатывает на этом. Он может получать 100 тысяч и больше в штате компании или увеличивать свой капитал. Прочитайте обзор профессии, чтобы узнать больше о работе трейдера.

- Чтобы зарабатывать на трейдинге, нужно получить много знаний. Сделать это можно на курсе Skillbox «Трейдинг». Вы научитесь торговать на финансовых рынках и контролировать риски. Создадите собственную стратегию торговли и сможете совершать обдуманные сделки.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое лонг и шорт — и что лучше выбрать начинающему трейдеру

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как работают NFT и как на них заработать