Что такое PnL: простыми словами об отчёте о прибылях и убытках

Иногда кажется, что компания работает в минус, а на самом деле это не так. Рассказали, как с помощью отчёта PnL оценить фактическое состояние бизнеса.

Отчёт PnL — один из основных финансовых отчётов в бизнесе. С его помощью собственники компаний и финансовые менеджеры контролируют доходы и расходы — определяют, прибылен ли бизнес и на что уходят его деньги.

Также PnL-отчёт запрашивают инвесторы. С его помощью они оценивают общее финансовое состояние компании и прогнозируют доходы от вложений в неё.

В статье рассказываем:

- что такое отчёт PnL;

- зачем нужен отчёт PnL;

- как составить отчёт PnL за 11 шагов;

- как узнать больше об управлении финансами в бизнесе.

Что такое PnL

PnL (profit and loss, P&L) дословно переводится как «доходы и расходы», а произносится как «пиэнель». Это метрика, которая показывает разницу между всеми расходами и доходами бизнеса за выбранный период. Она лежит в основе отчёта PnL (profit and loss statement).

PnL-отчёт — это отчёт, в котором указаны доходы компании в течение отчётного периода (например, месяца, квартала или года) и все расходы, понесённые для получения этих доходов.

Аналог отчёта PnL в российском бухгалтерском учёте — отчёт о финансовых результатах (прежнее название — отчёт о прибылях и убытках). В отличие от него, отчёт PnL составляют, как правило, для внутреннего пользования или для того, чтобы представить инвесторам. Поэтому стандартизированной формы PnL нет, но есть общая структура. Подробнее о ней будем говорить ниже.

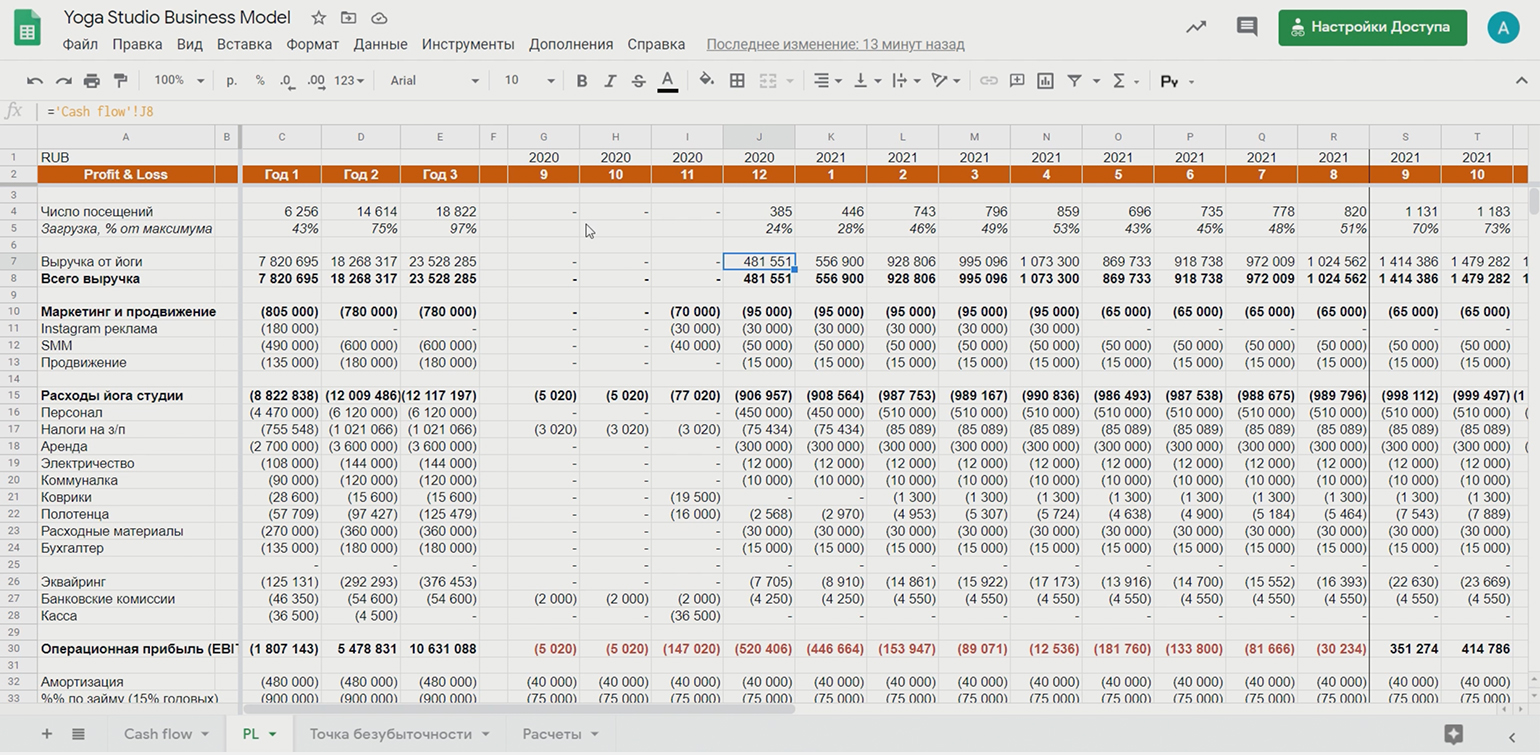

Скриншот: курс Skillbox «Финансы для предпринимателя»

Скриншот: курс Skillbox «Финансы для предпринимателя»

Все доходы и расходы компании, включая ожидаемые, в PnL-отчёте фиксируют в момент совершения операции, методом начисления. Это значит, что если компания, например, даёт отсрочку платежа за товар, то доходы от продажи отражают в отчёте PnL в момент передачи товара, а не в момент поступления денег. Или, если компания берёт отсрочку платежа за материалы, расходы фиксируют в день получения этих материалов, а не в день окончательных взаиморасчётов.

Таким образом, в отчёте PnL всегда видна реальная финансовая картина компании — не только то, сколько денег фактически лежит в кассе и на расчётном счёте, но также вся дебиторская и кредиторская задолженность.

Подробнее о том, что такое дебиторская задолженность и как её снижать, рассказывали в этой статье Skillbox Media.

Зачем нужен PnL-отчёт

Отчёт PnL используют собственники компаний, финансовые менеджеры, руководители отделов и инвесторы. С помощью отчёта они контролируют финансовое состояние компании и фиксируют изменения показателей. Данные PnL-отчёта помогают принимать взвешенные решения.

Контроль финансового состояния. По данным отчёта можно понять:

- сколько зарабатывает и тратит компания за выбранный период — месяц, квартал или год;

- какие товары или услуги компании продаются лучше всего;

- какие бизнес-процессы приносят доход, а какие — убытки;

- на что уходит больше всего денег — например, на упаковку и доставку товаров, оплату аренды или рекламу;

- какие у компании показатели EBITDA и EBIT — их используют, чтобы понять, способен ли бизнес обслуживать свои долги;

- какая у компании чистая прибыль — показатель, отражающий, сколько чистых денег принёс бизнес за период. Если чистая прибыль отрицательная, значит, бизнес работал в убыток.

Эти данные отслеживают в динамике. Так можно понять, как меняются показатели, и вовремя принять решения, если что-то пошло не так. Например, если расходы начали расти, а прибыль при этом не меняется или падает, нужно понять, почему это происходит.

Инвесторы с помощью отчёта PnL анализируют эффективность бизнеса — сколько компания зарабатывает, как она достигает баланса между доходами и расходами и на какую прибыль в конце периода можно рассчитывать.

Принятие взвешенных бизнес-решений. В работе любого бизнеса бывают отсрочки платежей. Например, если бизнес выполняет услугу или продаёт товар, но получает плату за них позже. Или если бизнес сам берёт отсрочку — получает товар или услугу, но платит за них не сразу, а потом.

В таких случаях легко запутаться в своих расходах и доходах — и не видеть, какое реальное количество денег есть у компании. Из-за этого можно отказаться от прибыльного вложения или, наоборот, вложиться, а потом оказаться в ситуации кассового разрыва.

По данным PnL-отчёта можно увидеть заработок компании и её финансовые результаты. Это помогает не тратить больше, чем заработано, и избегать кассовых разрывов. Например, если у собственника возникнет идея потратить деньги на новое направление, по отчёту PnL он поймёт, может ли бизнес позволить себе это сейчас: останутся ли после этого деньги на обязательные расходы.

Курсы Skillbox для тех, кто хочет разбираться в финансах бизнеса

- «Финансы для предпринимателя» — научиться правильно планировать расходы, прогнозировать кассовые разрывы и строить финмодель бизнеса.

- «Профессия Финансовый менеджер» — понять, как управлять финансовым состоянием бизнеса и оценивать инвестпроекты.

- «Финансовый аналитик» — погрузиться в финансовый анализ и научиться увеличивать прибыль бизнеса.

Как составить отчёт PnL: 11 шагов

Визуально PnL-отчёт представляет собой таблицу, в которой указывают все доходы и расходы компании за один период (месяц, квартал или год), а затем проводят расчёты и получают показатели EBITDA, EBIT и чистой прибыли.

В больших компаниях этот процесс, как правило, автоматизирован. Поэтому PnL-отчёт формируют с помощью специальных программ — например, «1С:Бухгалтерии» или её аналогов для контроля финансов бизнеса.

В небольших компаниях отчёт PnL обычно составляют вручную в электронных таблицах — например, в Excel или в «Google Таблицах». Ниже разберём, как это сделать.

Для примера возьмём небольшое производство рюкзаков и сумок ручной работы. Допустим, самозанятый за месяц продал товаров на 100 тысяч рублей. При этом 60 тысяч потратил на материалы, 3 тысячи — на доставку, 5 тысяч — на оплату коммунальных услуг, 3 тысячи — на рекламу и 4 тысячи — на уплату налога.

Шаг 1. Зафиксируем выручку.

Выручка — это все деньги, которые бизнес заработал в результате своей деятельности. Например, от продажи товаров, выполнения работ или оказания услуг. Эту сумму можно посмотреть, например, в онлайн-кассах или в программах для контроля финансов, которые использует бизнес.

В нашем примере выручка самозанятого составила 100 тысяч рублей. Из неё 40 тысяч получено от продажи сумок, 60 тысяч — отпродажи рюкзаков.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

Шаг 2. Зафиксируем переменные расходы.

Это расходы, которые зависят от объёма производства и продаж. К ним относят, например, деньги на закупку сырья, расходных материалов, затраты на доставку товара покупателям.

В нашем случае к переменным расходам относятся расходы на материалы и доставку готовых сумок и рюкзаков.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

Шаг 3. Рассчитаем маржинальную прибыль.

Она показывает, сколько останется денег, если выручку очистить от переменных расходов.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

Шаг 4. Зафиксируем постоянные расходы.

Это расходы, которые есть всегда, даже если бизнес не получает выручки. К ним относят, например, оплату аренды, обязательных коммунальных платежей, зарплаты штатных сотрудников.

В нашем примере к постоянным расходам относятся только расходы на оплату коммунальных платежей.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −5000 |

| Коммунальные платежи | −5000 |

Шаг 5. Рассчитаем валовую прибыль.

Она показывает, сколько останется денег, если маржинальную прибыль очистить от постоянных расходов.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −5000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

Шаг 6. Зафиксируем коммерческие и административные расходы.

Коммерческие расходы — это затраты на продвижение товаров и услуг. К ним относят, например, затраты на рекламу, разработку логотипов, зарплату SMM-специалистов и копирайтеров.

Административные расходы — это затраты, которые не связаны с производством товара или оказанием услуги напрямую. Например, зарплата администраторов, менеджеров, расходы на оплату банковских услуг, оплату работы консультантов.

В нашем примере к коммерческим расходам можно отнести рекламу. Административных расходов в этом периоде у предпринимателя не было.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −5000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

| Коммерческие расходы | −3000 |

| Реклама | −3000 |

| Административные расходы | 0 |

Шаг 7. Рассчитаем EBITDA.

Это показатель прибыли бизнеса до вычета процентов по кредитам, расходов на налоги и амортизацию. По-другому его называют операционной прибылью.

Для того чтобы рассчитать EBITDA, нужно из валовой прибыли вычесть коммерческие и административные расходы.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −8000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

| Коммерческие расходы | −3000 |

| Реклама | −3000 |

| Административные расходы | 0 |

| EBITDA | 29 000 |

Подробнее о том, что показывает EBITDA, как его рассчитывать и анализировать, рассказывали в этой статье Skillbox Media.

Шаг 8. Зафиксируем амортизацию.

Амортизация — постепенный перенос стоимости основных средств и нематериальных активов по мере их износа на себестоимость продуктов и услуг компании.

Например, чтобы посчитать расходы на амортизацию транспорта, нужно разделить его стоимость на срок эксплуатации. Если стоимость авто — 900 000 рублей, а срок эксплуатации — 5 лет, ежемесячная сумма амортизации будет равна: 900 000 рублей / 5 лет / 12 месяцев = 15 000 рублей.

В нашем примере к основным средствам самозанятого относится швейная машинка. Её стоимость — 20 000 рублей, а срок службы — 7 лет. Ежемесячная амортизация будет равна: 20 000 рублей / 7 лет / 12 месяцев = 238 рублей.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −8000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

| Коммерческие расходы | −3000 |

| Реклама | −3000 |

| Административные расходы | 0 |

| EBITDA | 29 000 |

| Амортизация | −238 |

Шаг 9. Рассчитаем EBIT.

Это показатель прибыли до вычета процентов по кредитам и расходов на налоги.

Для того чтобы его рассчитать, нужно из операционной прибыли (показателя EBITDA) вычесть амортизацию.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −8000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

| Коммерческие расходы | −3000 |

| Реклама | −3000 |

| Административные расходы | 0 |

| EBITDA | 29 000 |

| Амортизация | −238 |

| EBIT | 28 762 |

Шаг 10. Зафиксируем расходы на налоги и проценты по кредитам.

Размер налогов зависит от условий системы налогообложения, на которой работает бизнес. Подробнее обо всех налоговых режимах рассказывали в этой статье Skillbox Media.

В нашем примере налог самозанятого за месяц составил 4000 рублей.

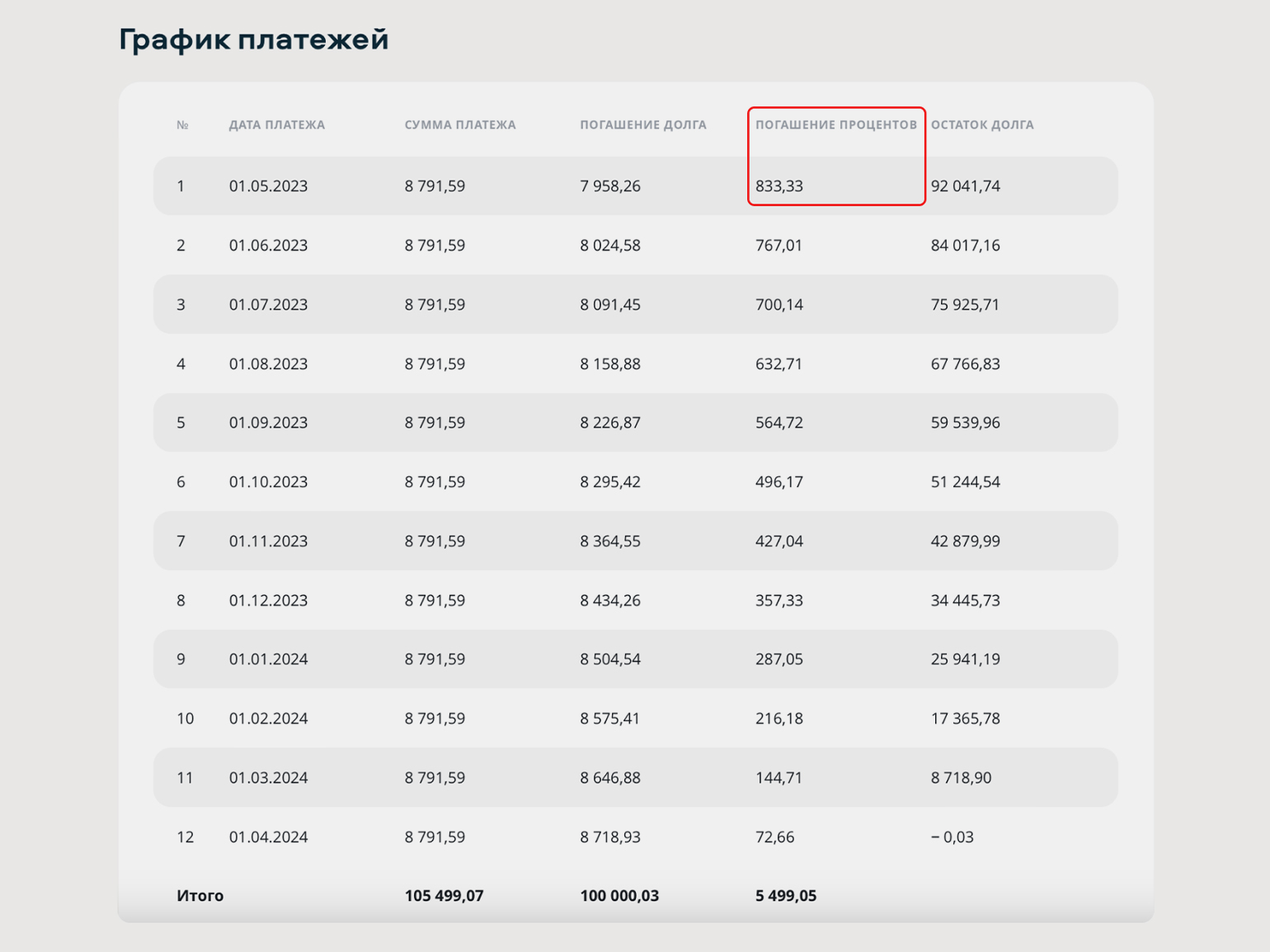

Проценты по кредитам — размер процентов в денежном выражении за период, на который составляют отчёт PnL.

Предположим, самозанятый из нашего примера взял в кредит 100 000 рублей на год под 10% годовых. График его платежей будет выглядеть как на иллюстрации ниже. В отчёт PnL нужно включить значение за май из графы «Погашение процентов» — 833,33 рубля.

Скриншот: «Сравни.ру» / Skillbox Media

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −8000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

| Коммерческие расходы | −3000 |

| Реклама | −3000 |

| Административные расходы | 0 |

| EBITDA | 29 000 |

| Амортизация | −238 |

| EBIT | 28 762 |

| Проценты по кредитам | −833,33 |

| Налог на прибыль | −4000 |

Шаг 11. Рассчитаем чистую прибыль.

Это прибыль после вычета всех расходов, процентов по кредитам, налога на прибыль и амортизации. Она показывает, сколько денег принёс бизнес за период. Если чистая прибыль отрицательная, значит, бизнес работает в убыток.

В нашем примере чистая прибыль самозанятого составила 23 928,67 рубля.

| Статья | Май |

|---|---|

| Выручка | 100 000 |

| Продажа сумок | 40 000 |

| Продажа рюкзаков | 60 000 |

| Переменные расходы | −63 000 |

| Расходы на материалы | −60 000 |

| Расходы на доставку товаров покупателям | −3000 |

| Маржинальная прибыль | 37 000 |

| Постоянные расходы | −8000 |

| Коммунальные платежи | −5000 |

| Валовая прибыль | 32 000 |

| Коммерческие расходы | −3000 |

| Реклама | −3000 |

| Административные расходы | 0 |

| EBITDA | 29 000 |

| Амортизация | −238 |

| EBIT | 28 762 |

| Проценты по кредитам | −833,33 |

| Налог на прибыль | −4000 |

| Чистая прибыль | 23 928,67 |

Главное об отчёте PnL

- Отчёт PnL — отчёт, в котором указаны все доходы и расходы компании за выбранный период. Его составляют методом начисления, поэтому все данные в PnL-отчёте фиксируют в момент совершения операции, а не в момент исполнения обязательств.

- С помощью PnL контролируют финансовое состояние компании и принимают взвешенные экономические решения. Например, не тратить больше, чем бизнес может себе позволить в данный момент.

- Для того чтобы составить отчёт PnL, нужно собрать в одной таблице доходы и расходы компании, рассчитать валовую прибыль, показатели EBITDA и EBIT, а затем чистую прибыль.

Как узнать больше об управлении финансами в бизнесе

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе рассчитывают четыре вида прибыли: маржинальную, валовую, операционную и чистую. В Skillbox Media есть статья о прибыли, где разобраны особенности каждого вида.

- По показателю EBITDA оценивают кредитоспособность, финансовое положение, инвестиционную привлекательность и эффективность работы компании. В статье о EBITDA рассказали, как рассчитать этот показатель и как его анализируют.

- Если вы начинаете знакомиться с финансовыми показателями бизнеса — прочитайте статью о рентабельности. В ней мы рассказали, какие бывают виды рентабельности, как их рассчитывать и анализировать. Также в Skillbox Media есть отдельные статьи о рентабельности продаж, рентабельности продукции и рентабельности собственного капитала.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. Прочитайте материал о финансовом менеджменте, чтобы понять, как он устроен в компаниях.

- Для тех, кто интересуется темой, в Skillbox есть курс «Финансы для предпринимателя». На нём учат планировать расходы и выстраивать прозрачную систему финансов, чтобы понимать, сколько зарабатывает бизнес. Курс будет полезен не только предпринимателям, но и руководителям, которые хотят разобраться в финансах.

Больше материалов Skillbox Media для тех, кто собирается работать с финансами

- Для чего нужна финансовая модель и как её разработать

- Как управлять дебиторской задолженностью бизнеса

- Как рассчитать точку безубыточности

- Как устроен бухгалтерский учёт и как его организовать

- Как составить основные формы бухгалтерской отчётности: бухгалтерский баланс, отчёт о финансовых результатах и отчёт о движении денежных средств