Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход

Чтобы зарабатывать на инвестициях, не нужно тратить несколько лет на учёбу. Рассказываем, какие потребуются знания и какие активы лучше выбирать.

О старте в инвестициях рассказал финансовый наставник инвестиционной компании «Финам» и спикер курса Skillbox «Трейдинг» Алексей Чичикин.

Инвестиции могут приносить хороший доход. Швед Курт Дегерман всю жизнь собирал жестяные банки, продавал их, а вырученные деньги вкладывал в акции и золото. После смерти Дегермана обнаружилось, что его состояние — около 1,4 миллиона долларов. А первый инвестор в Google Дэвид Черитон стал миллиардером.

Не обязательно ждать много лет, чтобы увеличить капитал. Давайте посмотрим на акции ДВМП (ПАО «Дальневосточное морское пароходство»). Если бы вы вложили в них в июле 2020 года 100 000 рублей, сейчас они бы принесли вам 826 374 рубля.

Если вы хотите стартовать в инвестициях, но не знаете, с чего начать, прочитайте эту статью. Рассказываю всё, что нужно для старта.

- Что такое инвестирование

- Во что инвестировать новичку

- Какой суммы достаточно для начала

- Как начать торговать на бирже

- Каких ошибок следует избегать

- Как научиться инвестированию

Что такое инвестирование

Инвестирование — это вложение денег в активы с целью получить доход. Активами называют всё, чем можно распоряжаться и что приносит выгоду: недвижимость, бизнес, драгоценные металлы, валюту, деньги на депозитах или на обезличенных металлических счетах.

В этой статье мы расскажем об инвестировании в более узком смысле — о вложениях в биржевые инструменты: акции, облигации и другие. Интерес к инвестированию на бирже растёт: за второй квартал 2025 года число инвесторов на Мосбирже увеличилось на 15% в сравнении со вторым кварталом 2024-го.

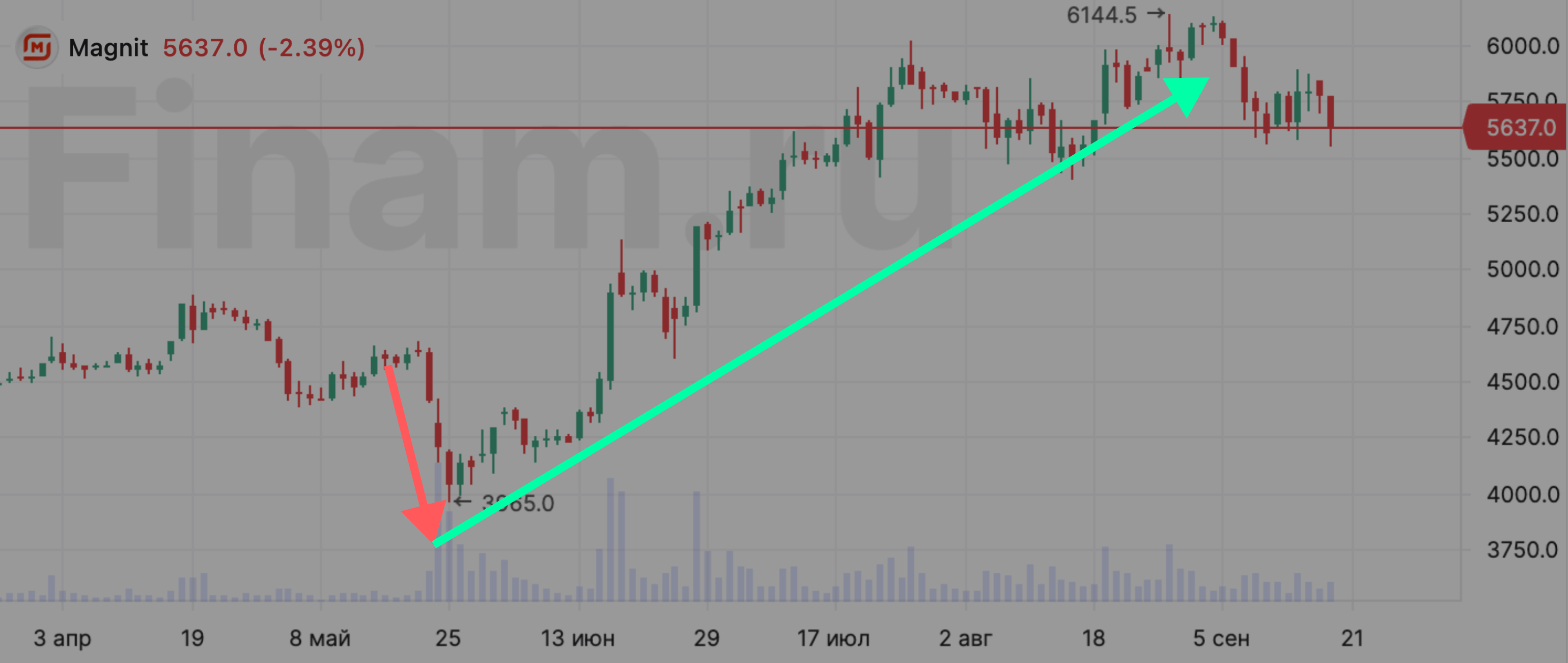

Суть инвестирования сводится к тому, что актив покупают дешевле, а продают дороже. Например, инвестор может вложить деньги в акции компании — и продать их, когда они подорожают.

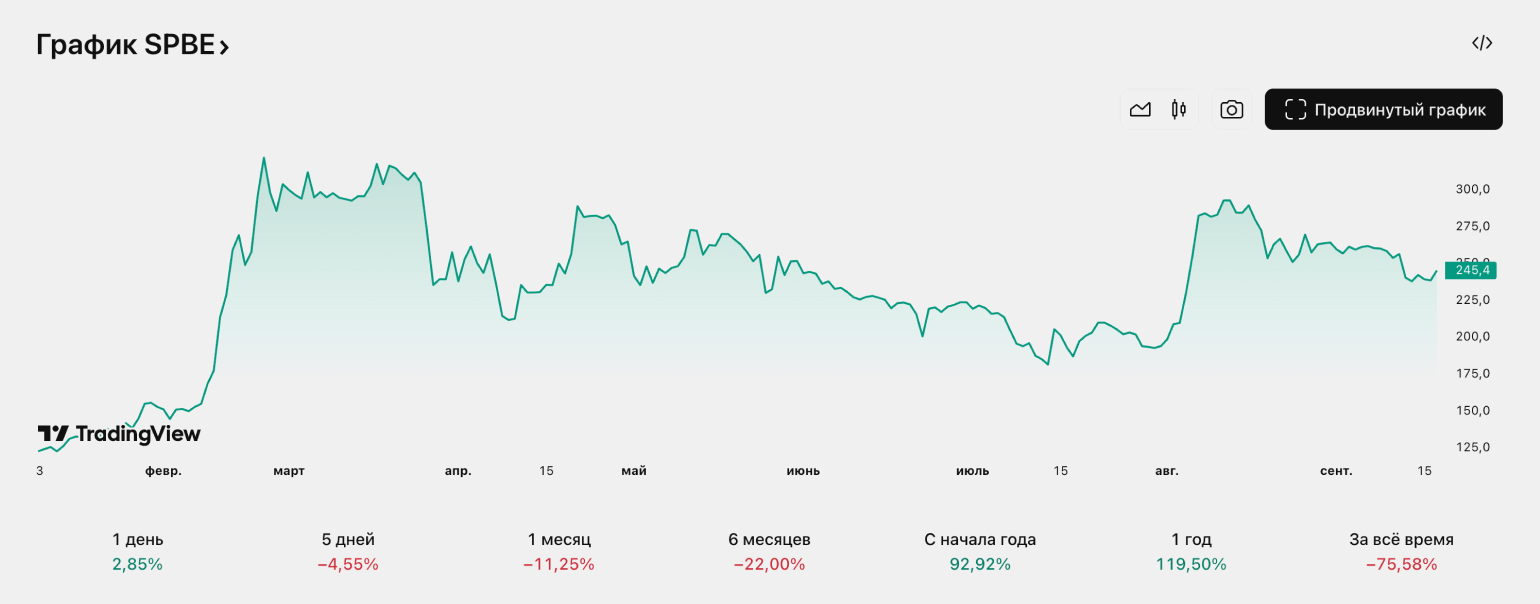

Скриншот: TradingView / Skillbox Media

Инвестирование всегда сопряжено с рисками. Актив может не подорожать, как ожидает инвестор, а подешеветь. Но риски можно снизить, если вкладывать в консервативные инструменты с минимальным уровнем риска. Или если разобраться, как устроен рынок, и совершать сделки обдуманно, а не наобум.

Куда лучше инвестировать деньги начинающим

Новичкам на биржевом рынке лучше инвестировать в низкорискованные инструменты. К низкорискованным инвестициям относят некоторые акции, облигации и ПИФы.

Акции. Это ценные бумаги, которые подтверждают право на долю в бизнесе. Акции выпускают разные компании — от «Газпрома» до Территориальной генерирующей компании № 1.

Акции с минимальным уровнем риска — это акции «голубых фишек». Так называют крупные, известные среди инвесторов компании с большой капитализацией и высокой ликвидностью. Мосбиржа включила в список голубых фишек, например, «Сбер», «Лукойл», «Магнит», «Татнефть», «Газпром». В долгосрочной перспективе их акции обычно растут в цене. Получить доход можно, купив акции и продав их через несколько лет.

Скриншот: TradingView / Skillbox Media

Кроме того, некоторые из крупнейших компаний платят дивиденды. Это доля прибыли, которую компания распределяет среди своих акционеров. Каждый год компания решает, стоит ли платить дивиденды и сколько денег направить на эти выплаты. Например, «Лукойл» в 2025 году выплатил 541 рубль на одну акцию за четвёртый квартал 2024 года.

Скриншот: SmartLab / Skillbox Media

Облигации. Это долговые ценные бумаги, которые дают право получить заранее определённый доход в оговорённые сроки. Купить облигацию — как дать в долг под проценты. Облигации выпускают компании и государство.

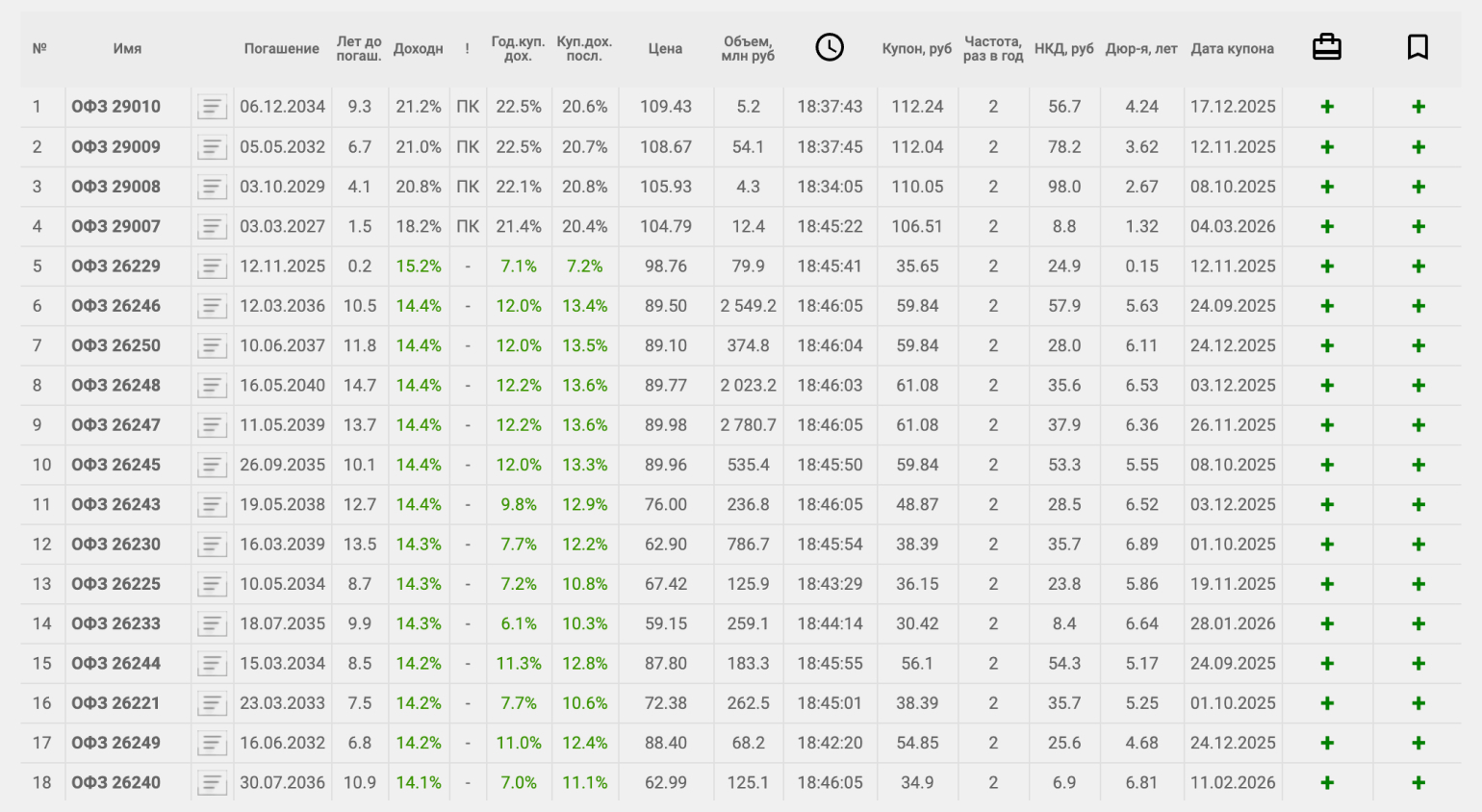

Облигации, выпущенные государством, называют облигациями федерального займа (ОФЗ). Это самый надёжный инструмент инвестирования. Риск дефолта — того, что не хватит денег рассчитаться по долгам, — минимален.

Доход по облигациям приносят купоны. Это денежные выплаты — проценты за использование денег. У каждого выпуска облигаций свои условия.

Скриншот: Smart Lab / Skillbox Media

Кроме того, доход от облигаций можно получить, если купить их дешевле номинала. Номинал — тело долга, сумма, которую государство или компания, выпустившая облигацию, вернёт в дату погашения. Обычно это 1000 рублей на облигацию. Если вы купите ОФЗ на бирже за 900 рублей, то, продержав облигации до погашения, получите 100 рублей прибыли и дополнительно купонный доход.

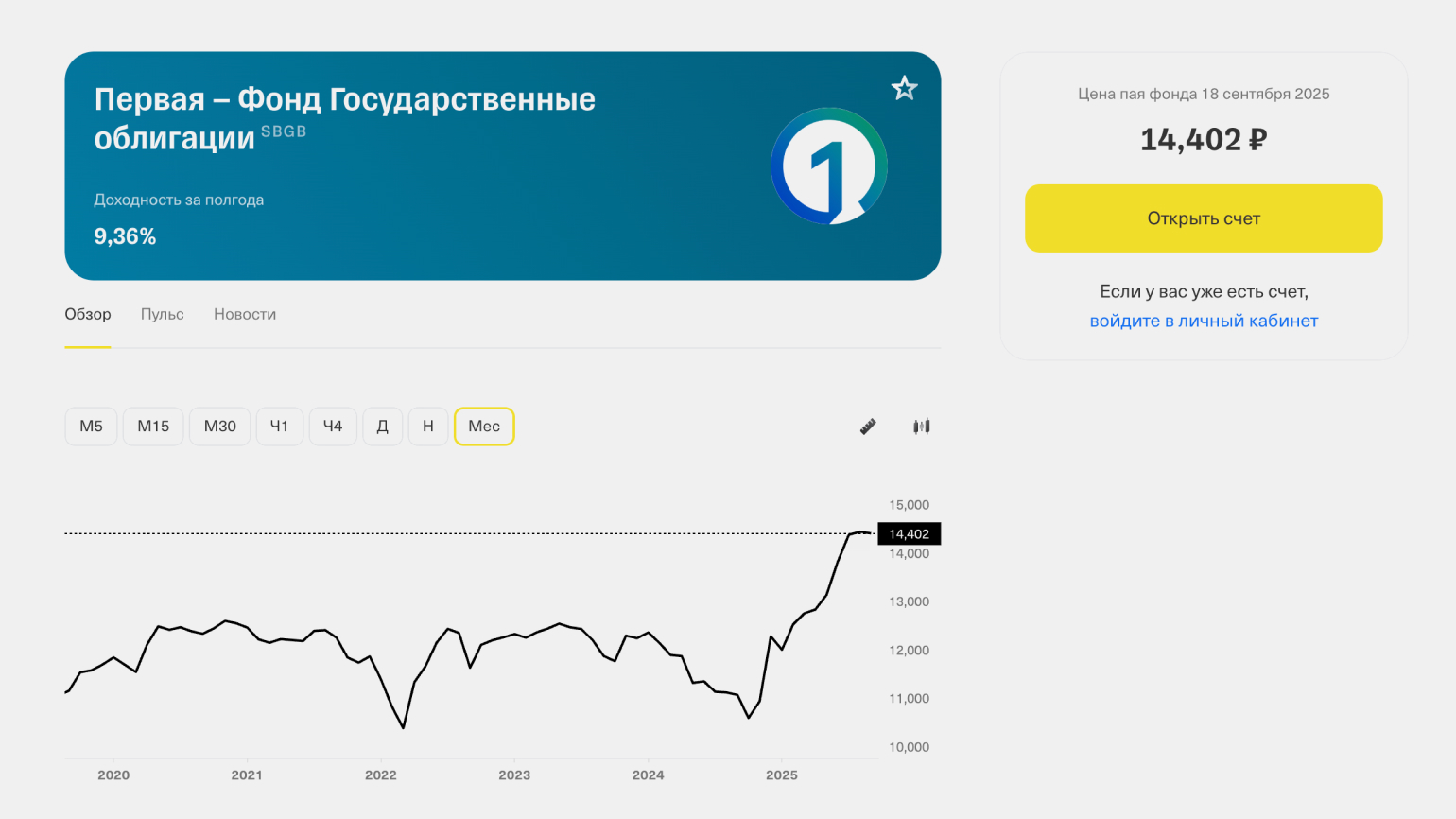

ПИФы — паевые инвестиционные фонды. Это фонды, которые объединяют деньги инвесторов и вкладывают их в активы. Фонд выпускает паи, которые можно купить на бирже. Покупая один пай, инвестор становится владельцем маленькой части сразу всех активов фонда. Активов в портфеле фонда множество — когда один дешевеет, другие могут дорожать, поэтому риски у вложений в ПИФы обычно меньше, чем у вложений в акции.

Имуществом фонда распоряжаются профессионалы — управляющая компания, поэтому в долгосрочной перспективе большинство фондов растёт в цене.

Скриншот: «Т-Банк» / Skillbox Media

Все эти инструменты инвестиций дают доходность, соразмерную с доходностью депозитов — или даже большую. Например, в сентябре 2025 года банки предлагали ставки по вкладам до 16%, а акции «М.Видео» за четыре месяца выросли на 42,97%: 10 января 2025 года одна стоила 92,5 рубля, а 24 марта — 132,25 рубля.

Обучение в Skillbox для тех, кто хочет зарабатывать на инвестициях

- «Обучение инвестициям» — научиться грамотно инвестировать деньги и избежать ошибок.

- «Трейдинг» — сделать активную торговлю на бирже второй или основной профессией и зарабатывать на этом.

- «Финграмотность» — эффективно управлять бюджетом и начать инвестировать.

- «Личные финансы: инвестиции и трейдинг» — повысить доход: научиться управлять бюджетом, инвестировать и активно торговать на бирже.

С какой суммы можно начать инвестировать

Начать инвестировать можно с тысячи рублей. Но чем больше стартовый капитал, тем быстрее можно его увеличить.

На эти деньги можно купить, например, одну ОФЗ: их номинал — ровно 1000 рублей. Или 21 акцию «Алросы» — 4 сентября 2025 года они стоили 62,01 рубля. Или 52 пая ПИФа «Первая — Фонд Топ российских акций» — 3 сентября 2025 года один пай стоил 18,99 рубля.

Дальше можно постепенно увеличивать капитал — например, докладывать по тысяче рублей каждый месяц. Полученный доход — дивиденды, купоны и деньги от продажи активов — можно реинвестировать. Так доход будет больше за счёт сложного процента. Сложный процент — это процент, который начисляется на первоначальный капитал и проценты, полученные в предыдущем периоде.

Доход от большого капитала будет ощутимее. Например, если вы хотите накопить 4 миллиона рублей, а пока у вас только 2 миллиона, накопленный капитал можно инвестировать — это лучше, чем держать деньги на карте. Так вы защитите их от инфляции и заработаете.

Инвестиции для начинающих: инструкция по старту в биржевой торговле

Стандартный путь начинающего инвестора выглядит так: определить цель → выбрать стратегию → выбрать брокера → купить активы → постоянно учиться. Разберём каждый этап.

Как определить цель и можно ли начать без неё

Цель инвестирования — финансовый результат, которого вы хотите достичь. Инвестировать без цели тоже можно — многие новички начинают, чтобы «попробовать». Но без неё инвестиции будут хаотичными. А если цель есть, можно будет рассчитать, какая доходность вам нужна, и выбрать подходящие инструменты.

Допустим, у вас есть капитал — миллион рублей и вы можете ежемесячно пополнять его на 12 000 рублей. Цель — накопить 2,5 миллиона через 5 лет. Чтобы достичь цели, нужна доходность 10% — значит, можно вкладывать деньги в низкорискованные активы: акции голубых фишек, ОФЗ и ПИФы.

Другая ситуация: у вас есть миллион рублей, вы можете ежемесячно дополнительно вкладывать 12 000 рублей. Но ваша цель — через 10 лет благодаря инвестициям сформировать такой капитал, который позволил бы жить на дивиденды. Допустим, 20 миллионов рублей. Тогда вам нужна доходность 30% годовых — значит, нужно вкладывать не только в низкорискованные активы.

Лайфхак: чтобы рассчитать нужную доходность и необходимую сумму пополнений, можно использовать инвестиционные калькуляторы. Например, этот.

Что такое стратегия инвестирования и как её выбрать

Инвестиционная стратегия — план, согласно которому инвестор совершает сделки. Обычно в нём описано, в какие активы вкладывать деньги, на какой срок инвестировать, когда актив покупать и когда — продавать, какой процент от депозита тратить на один актив.

Стратегий огромное количество: кто-то торгует только акциями банков и покупает их на 30% депозита, кто-то торгует всеми акциями российских компаний и берёт их на 5% депозита. Если вы не знаете, как выбрать стратегию, можно использовать готовые.

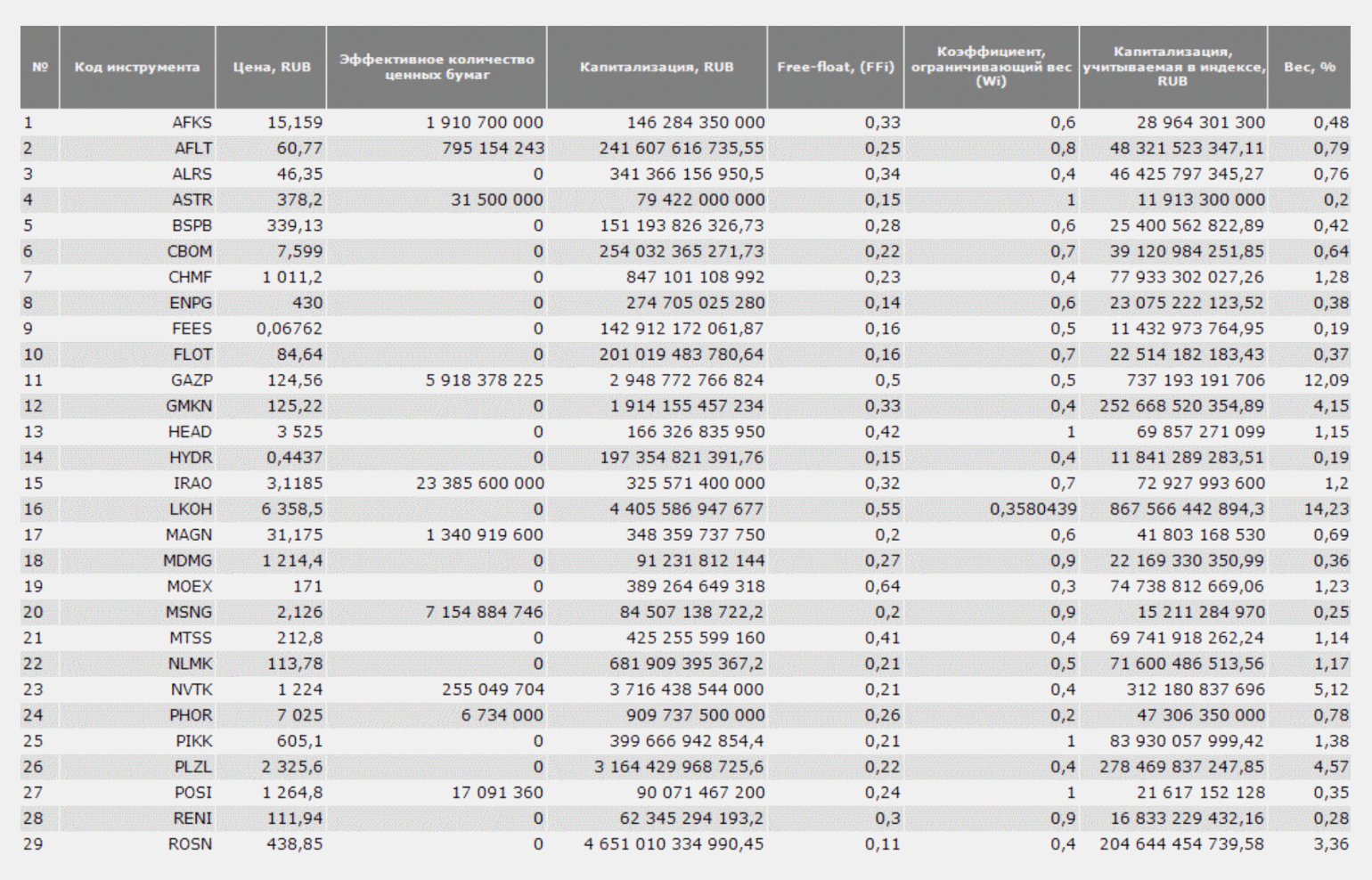

Например, есть известная стратегия Dogs of the Dow (дословно — «собаки Доу», имеется в виду индекс Доу-Джонса). По ней покупают 10 акций с самыми высокими дивидендами из индекса Доу-Джонса. Каждый год портфель пересматривают. Эту стратегию можно адаптировать для российского рынка — покупать дивидендные акции, входящие в индекс Мосбиржи.

Скриншот: Мосбиржа / Skillbox Media

Ещё можно взять за основу всепогодный портфель Рэя Далио. Его считают устойчивым к любым потрясениям на рынке — то есть можно сказать, что уровень риска у него небольшой. Вот из чего он состоит:

- 30% — акции;

- 40% — долгосрочные облигации со сроком погашения от 10 лет;

- 15% — среднесрочные облигации со сроком погашения 5–10 лет;

- 7,5% — золото;

- 7,5% — товары.

Под товарами понимают продукты, которые торгуются на бирже. Это медь, нефть, пшеница, лён, хлопок, картофель, каучук и многие другие.

Зачем нужен брокер и как его выбрать

Брокер — юридическое лицо, которое даёт клиентам доступ к бирже. Без него торговать на бирже не получится. Список брокеров, у которых есть лицензия Центробанка, можно посмотреть в реестре.

Вот три важных параметра, на которые стоит обращать внимание:

- Удобство торговли. Брокеры могут предоставлять для торговли личные кабинеты, терминалы для компьютера, приложения для телефона — или всё вместе. Закажите демодоступ и оцените, насколько удобно вам торговать на этих платформах.

- Доступные рынки. Брокеры работают с разными биржами и финансовыми инструментами. Стоит выбирать того, у кого есть доступ к интересующим вас ценным бумагам, или того, кто предлагает максимально широкий ассортимент инструментов инвестиций.

- Размер комиссии. У брокеров обычно есть тарифы с разными размерами комиссии. Сравните их, основываясь на том, как часто вы планируете совершать сделки и какими активами будете торговать.

Можно открыть счета у нескольких брокеров, сравнить их условия — и выбрать лучшего. Или оставить несколько счетов — например, для разных стратегий.

У брокеров можно открыть брокерский и индивидуальный инвестиционный счёт (ИИС). ИИС позволяет экономить на налогах — подробнее об этом читайте в отдельном материале.

Какие активы покупать на старте

Покупать активы нужно, опираясь на стратегию. Если вы пока не можете сформулировать свою стратегию, можно пойти другим путём: обратить внимание на индексы или рекомендации брокера.

Вот три самых популярных индекса для инвестиций на российском рынке:

- IMOEX — индекс Мосбиржи;

- RTSI — индекс РТС, он содержит те же бумаги, что и индекс Мосбиржи, но выражен в долларах;

- MOEXBC — индекс голубых фишек.

Можно повторить индексы — собрать в портфеле бумаги, входящие в них, или купить паи фондов, портфель которых сформирован в соответствии с этими индексами.

Рекомендации брокера — советы по покупке бумаг. Например, брокеры могут рассказать, почему акция определённой компании перспективна и на сколько может вырасти цена. Рекомендации дают не все компании, но многие.

Главное — диверсифицировать риски. Это самое важное правило инвестора.

Что такое диверсифицикация и диверсифицированный портфель

Диверсфикация — стратегия, при которой ресурсы вкладывают в разные активы. Она нужна, чтобы минимизировать риски.

Вот за счёт чего снижаются риски. Когда инвестор покупает на все деньги акции одной компании, он зависим от них. Если они подешевеют, его капитал уменьшится. Когда инвестор покупает акции разных компаний, даже если одни ценные бумаги подешевеют, другие могут подорожать — и капитал не уменьшится. Риск потерять деньги меньше.

Поэтому лучше собирать диверсифицированный портфель — портфель, в котором будет минимум 10–20 активов из разных отраслей. Например, акции и облигации компаний из нефтедобывающего, финансового, металлургического, IT и других секторов.

Зачем учиться и что нужно изучать

Чтобы инвестиции приносили доход, нужно управлять портфелем: продавать активы, которые больше не будут расти в цене, и докупать бумаги с высоким потенциалом роста. Чтобы понимать, какой актив будет дорожать, а какой — нет, нужно много знать.

Вот в чём необходимо разбираться инвестору:

Принципы работы рынка. На цены на рынке влияет множество факторов. Это не только финансовое состояние компании, но и политическая ситуация, новости и даже настроение инвесторов. Если понимать, что и как влияет на стоимость актива, можно предположить, подорожает он или подешевеет.

Фундаментальный анализ. Это способ оценки ценных бумаг и компаний, выпускающих их. Используя фундаментальный анализ, инвесторы изучают финансовые и бухгалтерские отчёты компании. Если владеть им, можно определить справедливую стоимость акций — и понять, переоценены они на рынке или, наоборот, недооценены. А ещё узнать положение дел в компании и выяснить, не близка ли она к банкротству.

Технический анализ. Это способ оценки ценных бумаг с помощью исследования статистических закономерностей в графиках движения цен. Те, кто владеет техническим анализом, могут предположить, в какую сторону пойдёт цена на актив, основываясь только на динамике изменения цен.

Риск-менеджмент. Это комплекс методов анализа, оценки и управления рисками. Если инвестор не владеет навыками риск-менеджмента, он может потерять большую часть капитала. Нужно знать хотя бы основные принципы риск-менеджмента и следовать им.

Также инвестору полезно разбираться в экономике, уметь читать графики, искать и анализировать новости, которые влияют на стоимость ценных бумаг.

Какие ошибки допускают начинающие инвесторы

Новички в инвестициях часто ошибаются и теряют большую часть капитала, а некоторые и весь капитал. Расскажу о самых распространённых ошибках.

Поддаваться панике. Цены на активы постоянно меняются. Новички, увидев, что цена на купленную акцию снизилась на 5–10%, могут поддаться панике — и продать актив, зафиксировав убытки. Потом купить следующую акцию — и быстро продать её, увидев, например, негативную новость.

Паника — худший советчик при инвестировании. Кратковременные падения можно и нужно пережидать. В долгосрочной перспективе рынок всегда растёт. Если не продавать активы, цена на которые в моменте снизилась, на них можно заработать.

Скриншот: «Финам» / Skillbox Media

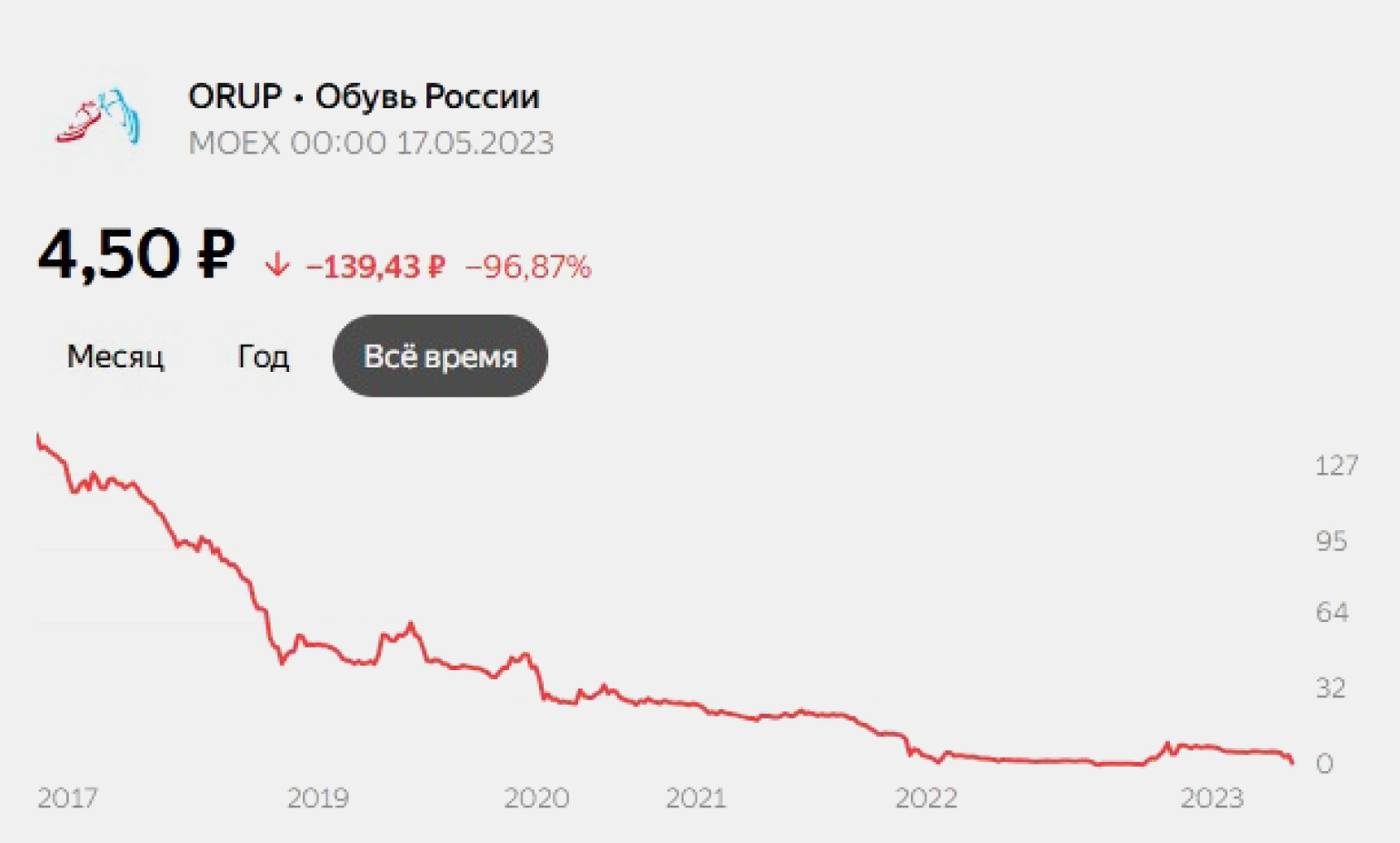

Не диверсифицировать капитал. Если вложить все деньги в один актив, можно потерять часть капитала. Во-первых, всегда есть риск того, что акция значительно подешевеет или перестанет торговаться на рынке. Например, в 2017 году на бирже появились акции компании «Обувь России» — тогда они стоили 133 рубля. В феврале 2023 года Мосбиржа приняла решение о делистинге акций — ими перестали торговать.

Скриншот: «Яндекс» / Skillbox Media

Во-вторых, когда весь капитал вложен в один актив, психологически тяжело пережить даже незначительное снижение стоимости. А если в портфеле несколько бумаг, снижение цены на некоторые из них пережить легче — потому что остальные могут вывести портфель в плюс.

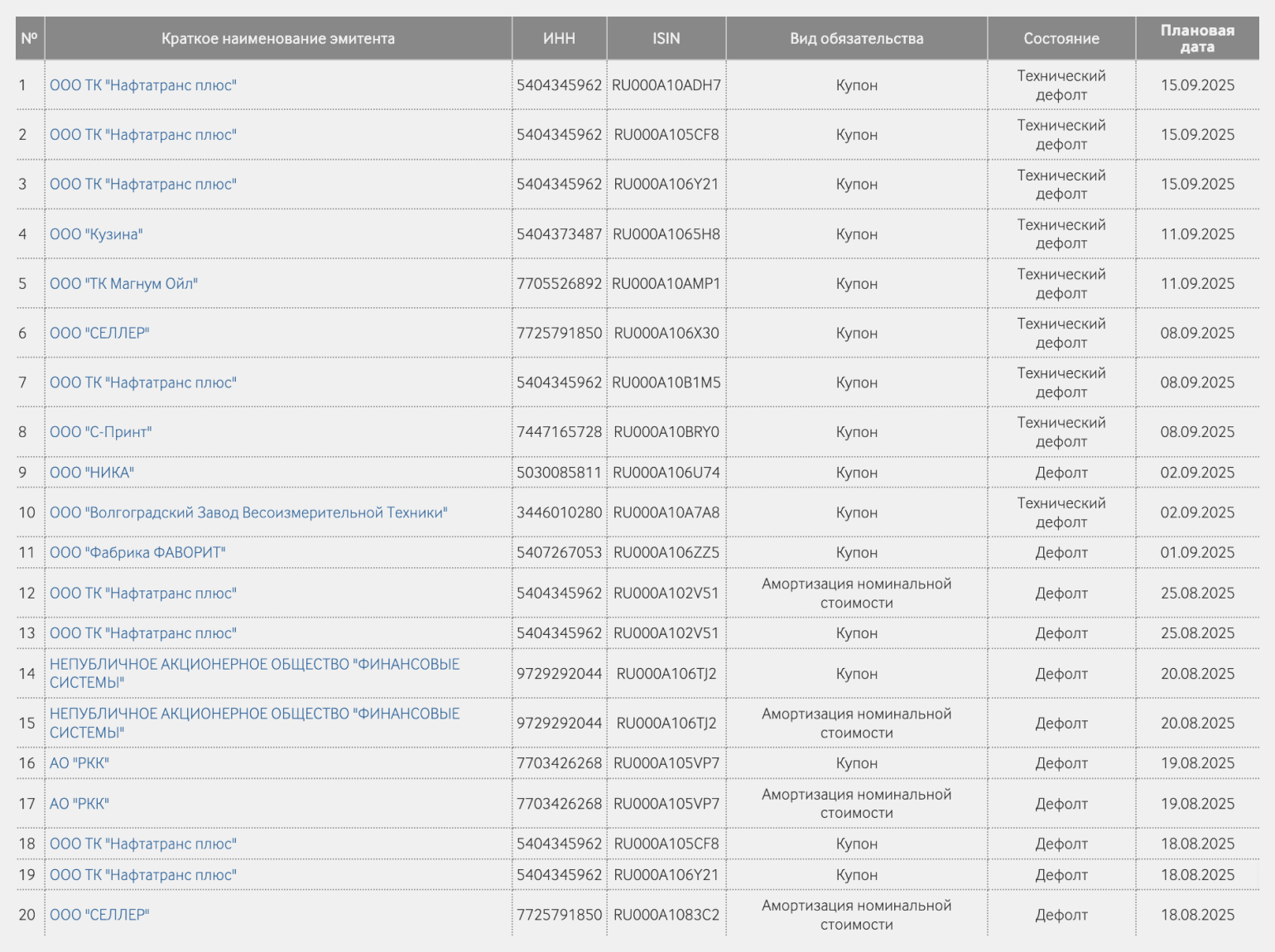

Гнаться за сверхприбылью. Чтобы заработать больше, новички могут выбирать инструменты с высокой доходностью — например, корпоративные облигации с ожидаемой доходностью от 30% годовых. Но есть риск того, что компания не сможет расплатиться по долгам, и тогда инвестор потеряет вложенные средства.

Скриншот: Мосбиржа / Skillbox Media

Чем больше ожидаемая доходность, тем выше риски. Поэтому новичкам лучше выбирать инструменты с меньшей доходностью — по крайней мере, до тех пор, пока не освоен риск-менеджмент.

Торговать с плечом. Плечо — это кредит, который брокер выдаёт инвестору. Также это называют маржинальной торговлей. Если первые несколько сделок принесли неплохой доход, у новичка может возникнуть соблазн использовать плечо, чтобы заработать больше.

Маржинальная торговля действительно увеличивает возможную прибыль, но и убытки тоже. Если цена актива изменится не так, как вы предположили, есть риск потерять все деньги на брокерском счёте.

Слушать все советы из интернета. Новички часто следят за другими инвесторами — например, в телеграм-каналах. Если инвестор советует купить какую-то акцию, новичок может последовать этому совету. Делать так нельзя — нужно самому оценивать актив, а для этого надо разбираться хотя бы в базовых методах анализа.

Дело в том, что некоторые инвесторы с большой аудиторией могут манипулировать рынком. Вот как это работает. Инвестор вкладывает капитал в какую-то акцию и советует покупать её. Подписчики следуют этому совету, спрос на бумагу растёт, а следом растёт и её цена. Инвестор продаёт акцию «на пике» и зарабатывает, а подписчики — нет, потому что стоимость бумаги потом снижается.

Есть много подобных историй. Например, американский подросток Джонатан Лебед заработал на бирже 800 тысяч долларов благодаря таким манипуляциям.

Как научиться инвестировать

Чтобы научиться инвестировать, нужно изучить риск-менеджмент, фундаментальный анализ и многое другое. Учиться можно самостоятельно: смотреть вебинары, читать книги и статьи, посты в телеграм-каналах от опытных инвесторов.

Ещё можно пройти системное обучение: вам последовательно расскажут обо всём, что необходимо инвестору. Например, в Skillbox есть четыре программы для тех, кто хочет научиться инвестировать.

«Обучение инвестициям» — программа для тех, кто хочет увеличить свой капитал. Она записана совместно с Мосбиржей.

На курсе рассказывают всё, что нужно знать инвестору, — от устройства биржевых рынков до инфополя инвестора и налогов. В программе 11 часов практики, а итоговый проект — разработка инвестиционного портфеля.

«Трейдинг» — курс для тех, кто уже знаком с основами инвестирования и хочет перейти к трейдингу: сделать его второй профессией или основным способом заработка. Программа записана совместно с трейдерами, главный спикер курса — трейдер с капиталом 1,5 миллиона долларов.

На курсе «Трейдинг» изучают торговлю с заёмными средствами, новостной анализ, риск-менеджмент, типы заявок, способы работы с ними и многое другое. В конце каждого модуля есть практические задания — их проверяют кураторы. После завершения обучения выдают сертификат.

«Финграмотность: учимся управлять бюджетом, копить и инвестировать» — программа для тех, кто хочет научиться не только инвестировать, но и эффективно управлять бюджетом. Курс записан совместно с банком «УБРиР».

В программу курса «Финграмотность» входит блок базовых знаний об инвестициях — в нём рассматриваются акции, облигации и ПИФы. На курсе учат ставить финансовые цели, учитывать и контролировать доходы и расходы, распознавать мошенничество.

«Личные финансы: инвестиции и трейдинг» — самая большая программа для тех, кто хочет обрести финансовую свободу. Она записана совместно с Мосбиржей и брокером «Финам».

Курс «Личные финансы: инвестиции и трейдинг» может подойти тем, кто хочет с нуля научиться управлять бюджетом и инвестировать, чтобы получать пассивный доход. И тем, кто хочет активно торговать на бирже и зарабатывать на этом.

Главное об инвестировании для начинающих

- Инвестирование — это вложение денег в активы с целью получить доход. Начать инвестировать на бирже можно с любой суммой — даже с тысячей рублей.

- Начинающим инвесторам лучше выбирать низкорискованные инструменты — акции так называемых голубых фишек, облигации федерального займа и ПИФы.

- Чтобы начать инвестировать, нужно определить цель, выбрать стратегию и брокера, купить активы. А чтобы грамотно управлять портфелем и зарабатывать, нужно разбираться в том, как работает рынок, освоить технический и фундаментальный анализ и риск-менеджмент, регулярно учиться.

- Если допускать ошибки, можно лишиться части капитала. Самые распространённые ошибки новичков — паника, отсутствие диверсификации, желание получить сверхприбыль, торговля с плечами и следование всем советам из интернета.

Как узнать больше об инвестировании

- В Skillbox Media есть много статей о разных инструментах инвестирования. Прочитайте статьи про акции, облигации, ПИФы, ETF, опционы и фьючерсы — вы узнаете, как работают эти инструменты и какую доходность они могут принести.

- Также у нас есть другие материалы для начинающих инвесторов. Мы уже рассказывали о лонге и шорте, о ИИС и о биржевых брокерах.

- Если вы хотите узнать больше о трейдинге, прочитайте обзор профессии. Рассказали в обзоре, чем трейдер отличается от инвестора, сколько можно заработать на трейдинге и какие качества нужны трейдеру.

- Тем, кто хочет научиться инвестировать, могут подойти курсы Skillbox. «Обучение инвестициям» — курс для тех, кто хочет стартовать в инвестициях и избежать ошибок. «Трейдинг» — для тех, кто хочет научиться активно торговать на бирже и зарабатывать на этом. «Финграмотность» — тем, кто хочет эффективно управлять бюджетом и изучить основы инвестирования.

- Также в Skillbox есть большая программа «Личные финансы: инвестиции и трейдинг».

Больше материалов Skillbox Media для тех, кто хочет повысить доход

- Если на улице революция, война, беспорядки: куда девать деньги в ожидании потрясений

- Бинарные опционы: что это такое и можно ли на них заработать (спойлер: скорее нет)

- Что такое диверсификация: объясняем популярный термин на примерах

- Инвестиционные портфели: какие они бывают и как собрать свой, чтобы спать спокойно

- Как подготовиться к доллару по 150: ответы на 5 стыдных вопросов о валютных сбережениях