Страховые взносы ИП в 2025 году: сколько платить, кому и в какие сроки

Минимальный размер взносов ИП за себя в 2025 году — 53 658 рублей, максимальный — 354 546 рублей. Рассказали подробности.

Все ИП должны каждый год платить страховые взносы за себя — даже если бизнес не приносит доход. Эти взносы идут на их пенсионное и медицинское страхование. То есть на то, чтобы предприниматели могли пользоваться услугами бесплатной медицины на территории России и получать пенсию в будущем.

В статье разберёмся:

- какие страховые взносы платят ИП и в каком размере;

- как уплатить страховые взносы и в какие сроки;

- в каких случаях ИП могут не платить страховые взносы;

- как уменьшить размер налога на сумму уплаченных страховых взносов;

- как узнать больше о налогообложении.

Какие страховые взносы платят ИП

Страховые взносы ИП за себя бывают фиксированные и дополнительные. Фиксированные платят все предприниматели. Дополнительные — только ИП, годовой доход которых составил более 300 тысяч рублей.

Актуальные суммы приведены в статье 430 НК РФ.

Фиксированные взносы. В их число входят взносы на обязательное пенсионное (ОПС) и обязательное медицинское страхование (ОМС). Размер взносов один для всех, но меняется каждый год. Его устанавливает государство.

В 2025 году сумма фиксированных взносов ИП за себя — 53 658 рублей.

Если ИП ведёт деятельность не полный год, размер взносов рассчитывается пропорционально отработанному времени по таким формулам:

Сумма взносов за неполный год =

Сумма взносов за полные месяцы работы + Сумма взносов за неполные месяцы работы

Сумма взносов за полные месяцы работы =

Сумма взносов за год / 12 месяцев × Количество полных месяцев работы ИП

Сумма взносов за неполные месяцы работы =

Сумма взносов за год / 12 месяцев / Количество дней в месяце × Количество дней работы ИП

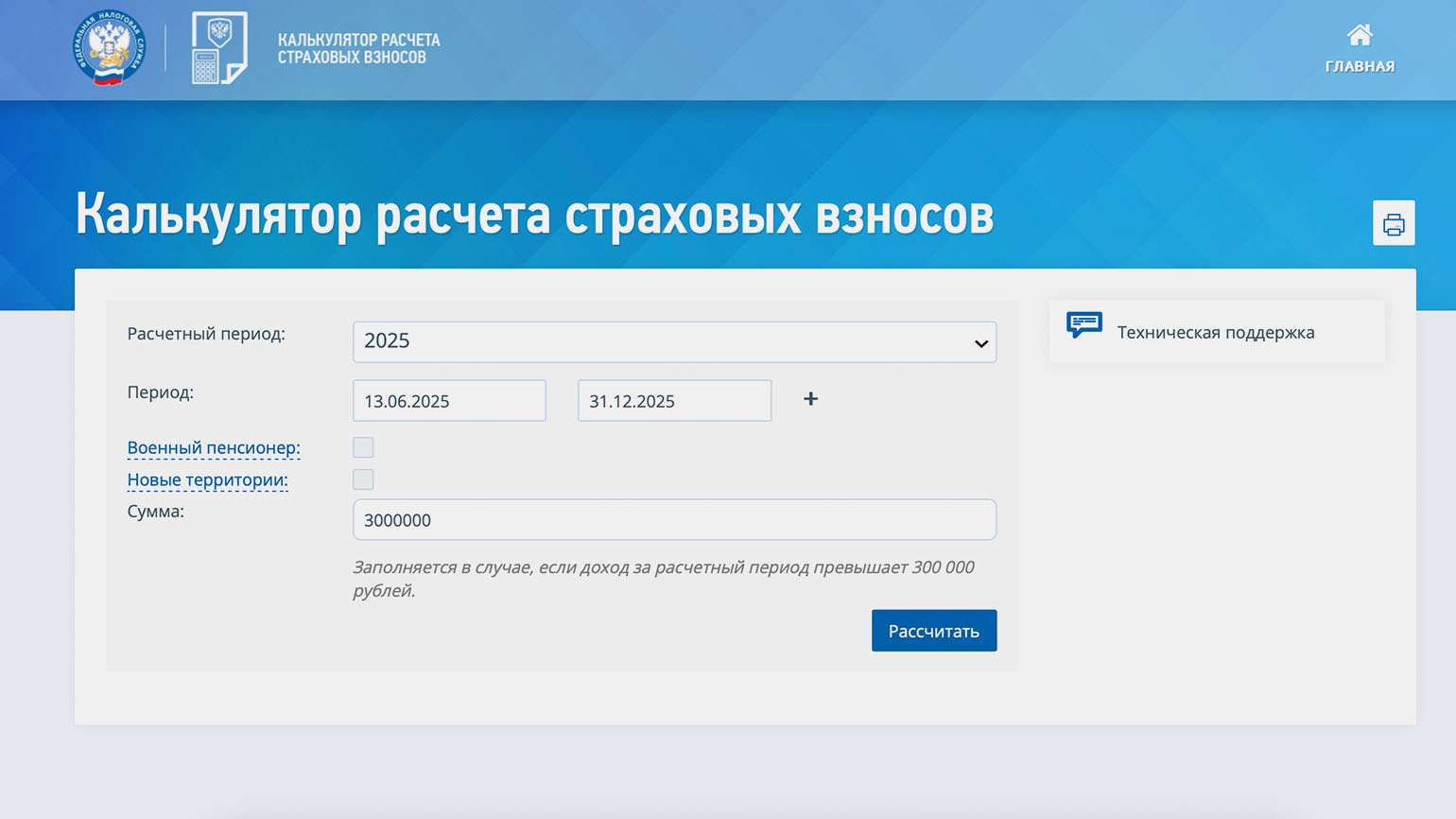

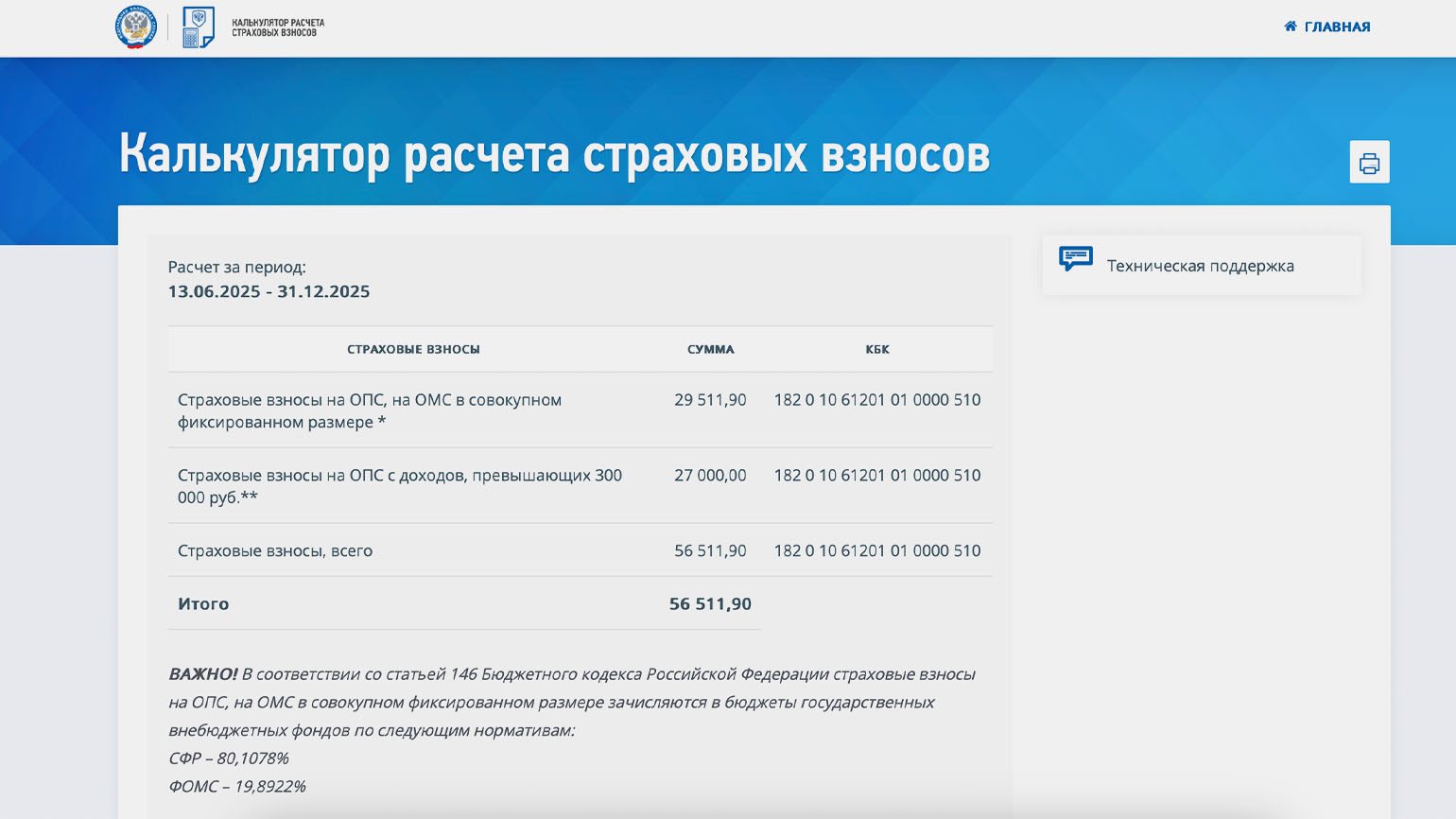

Например, если ИП зарегистрируется 13 июня 2025 года, он должен будет заплатить 29 512 рублей:

- Сумма взносов за полные месяцы работы (за месяцы с июля по декабрь) = 53 658 / 12 месяцев × 6 месяцев = 26 829 рублей.

- Сумма взносов за неполные месяцы работы (за 18 дней июня) = 53 658 / 12 месяцев / 30 дней × 18 дней = 2682,9 рубля.

- Сумма взносов за неполный год = 26 829 рублей + 2682,9 рубля = 29 511,9 рубля.

Дополнительные взносы. Эти взносы идут только на пенсионное страхование предпринимателя. Их платят в случае, если доход ИП превышает 300 тысяч рублей за год. Ставка дополнительных взносов — 1% от суммы превышения, но не более 277 571 рубля за расчётный период 2024 года и 300 888 рублей — за расчётный период 2025 года, согласно пункту 1.2 статьи 430 НК РФ.

Например, если доход предпринимателя составит 3 000 000 рублей, он должен будет заплатить 1% с 2 700 000 рублей: 1% × 2 700 000 рублей = 27 000 рублей.

На сайте ФНС России есть калькулятор расчёта страховых взносов. Нужно ввести расчётный период и сумму годового дохода ИП — сервис рассчитает размер фиксированных и дополнительных страховых взносов, которые предприниматель должен будет уплатить. О порядке и сроках уплаты будем говорить ниже.

Скриншот: ФНС России / Skillbox Media

Скриншот: ФНС России / Skillbox Media

Страховые взносы за сотрудников. Это взносы на ОМС, ОПС, ВНиМ, на травматизм. Размер взносов по ОПС, ОМС и ВНиМ — 30% от дохода каждого сотрудника, если его годовой доход не превышает 2 759 000 рублей. Если доход больше, размер взносов — 30% от суммы до лимита и 15,1% от суммы превышения.

Размер взносов на травматизм составляет 0,2–8,5% от зарплаты сотрудников, согласно статье 1 Федерального закона от 22.12.2005 №179-ФЗ.

Как уплатить страховые взносы ИП

Все компании и ИП уплачивают налоги и страховые взносы единым налоговым платежом (ЕНП) через единый налоговый счёт (ЕНС). В этой статье редакции «Бизнес» Skillbox Media о ЕНП и ЕНС рассказано подробнее.

Единый налоговый счёт открывается автоматически при регистрации ИП. Попасть в него можно через личный кабинет налогоплательщика — ИП.

В ЕНП входит вся сумма налогов и взносов, которые нужно уплатить за период. Предприниматель вносит на свой ЕНС необходимую сумму — налоговая автоматически списывает её в установленные сроки. Подавать уведомление об исчисленных суммах в отношении страховых взносов ИП не нужно.

Когда платить страховые взносы? Фиксированные страховые взносы нужно внести на ЕНС не позднее 28 декабря текущего календарного года. Дополнительные — не позднее 1 июля года, следующего за истекшим. Если эти даты выпадают на выходной, срок переносится на первый рабочий день, следующий за ними.

Если ИП закроется до окончания года, ему нужно будет уплатить страховые взносы пропорционально отработанному времени — не позднее 15 дней с даты снятия с учёта в ЕГРИП.

Взносы за сотрудников на ОМС, ОПС и ВНиМ платят ежемесячно — до 28-го числа месяца, следующего за отчётным. Например, взносы за март нужно будет уплатить до 28 апреля.

Взносы за сотрудников ИП на травматизм уплачивают отдельно — не в налоговую, а в Социальный фонд России (СФР) — ежемесячно, до 15-го числа месяца, следующего за отчётным.

Когда ИП могут не платить страховые взносы за себя

В некоторых случаях ИП освобождаются от уплаты страховых взносов за себя. Подробно эти случаи перечислены в пункте 7 статьи 430 НК РФ и в пункте 1 статьи 12 ФЗ «О страховых пенсиях». Вот некоторые из них:

- ИП проходит военную службу;

- ухаживает за ребёнком в возрасте до полутора лет;

- ухаживает за инвалидом первой группы или человеком старше 80 лет;

- содержится под стражей — в случае, если будет доказано, что к уголовной ответственности его привлекли необоснованно;

- проживает с супругом-военнослужащим в местности, в которой не может вести бизнес, — но не дольше пяти лет в общей сложности.

Если ИП подпадает под эти определения, он должен направить в налоговую заявление — его форму можно посмотреть и скачать здесь. Также нужно предоставить подтверждающие документы — например, справку из военкомата, свидетельство о рождении ребёнка или справку из военной части, где ИП живёт с супругом-военнослужащим.

Также страховые взносы за себя могут не платить ИП, которые работают на налоговых режимах НПД и АУСН, — на них взносы платят добровольно.

В остальных случаях предприниматели должны уплатить страховые взносы за себя, даже если они не получали дохода в течение всего года. Поэтому, если бизнес становится убыточным и в ближайшее время предприниматель не планирует им заниматься, лучше закрыть ИП.

Как уменьшить налог на сумму уплаченных страховых взносов

Предприниматели могут уменьшить налог по УСН и ПСН на сумму страховых взносов за себя. Расскажем, как это сделать.

УСН «Доходы». Предприниматель может уменьшить налог по УСН на всю сумму страховых взносов. Перед этим не обязательно перечислять эти взносы в налоговую. Порядок такой.

Налоговый период для расчёта налога на УСН — календарный год. Вносить авансовые платежи нужно ежеквартально: за первый квартал, полугодие и девять месяцев календарного года. Для этого ИП должны подать в налоговую уведомление об исчисленных суммах — не позднее 25-го числа в месяц уплаты.

Чтобы уменьшить налог по УСН, нужно указать в этом уведомлении сумму аванса за вычетом страховых взносов. Можно либо уменьшить налог либо сразу на всю сумму фиксированных взносов за текущий год и дополнительных взносов за предыдущий год, либо уменьшать его в удобных пропорциях — например, разделить размер страховых взносов на равные части и «списывать» их с налога каждый квартал.

Предприниматели без сотрудников могут уменьшить налог до нуля. Предприниматели с сотрудниками — только 50% от суммы налога.

УСН «Доходы минус расходы». Страховые взносы уменьшают не налог, а налоговую базу. Предприниматель может включить страховые взносы в строку расходов — за счёт этого его налог по УСН будет меньше.

Больше о порядке уплаты налогов на упрощённой системе — в этой статье Skillbox Media.

Патентная система налогообложения. Стоимость патента можно уменьшить на страховые взносы, уплаченные в период действия этого патента.

Больше о том, как платят налоги на ПСН, — в этой статье Skillbox Media.

Если у предпринимателя есть работники, то размер вычета не может превышать 50%. Если работников нет — ограничений нет. Чтобы получить налоговый вычет, нужно подать заявление в ФНС. Здесь можно посмотреть и скачать его форму.

Срок рассмотрения уведомления не установлен, но, если в заявлении есть ошибки, налоговая обязана уведомить об этом в течение 20 дней. Стоимость патента с учётом налогового вычета можно посмотреть в личном кабинете налогоплательщика — ИП.

Главное о страховых взносах ИП

- Страховые взносы ИП за себя идут на пенсионное и медицинское страхование предпринимателя. Кроме того, ИП должен платить страховые взносы за сотрудников: взносы на ОМС, ОПС, ВНиМ и за травматизм.

- Взносы ИП за себя бывают: фиксированные — их платят все ИП; дополнительные — их платят ИП, доход которых за год превысил 300 тысяч рублей. Размер фиксированных страховых взносов ИП в 2025 году — 53 658 рублей. Размер дополнительных — 1% от суммы превышения дохода, но не более 277 571 рубля за расчётный период 2024 года и 300 888 рублей — за расчётный период 2025 года.

- Размер взносов за сотрудников по ОПС, ОМС и ВНиМ — 30% от дохода каждого сотрудника, если их годовой доход не превышает 2 759 000 рублей. Если доход больше, размер взносов — 30% от суммы до лимита и 15,1% от суммы превышения. Размер взносов на травматизм — 0,2–8,5% от зарплаты сотрудников.

- В некоторых случаях ИП могут не платить страховые взносы. Для этого нужно подать уведомление в налоговую и представить документы, которые подтвердят освобождение от уплаты взносов. Если предприниматель работает на налоговых режимах УСН или ПСН, он может уменьшить налог на сумму уплаченных страховых взносов.

Как узнать больше о налогообложении

- Разобраться в системах налогообложения поможет статья «Системы налогообложения для ИП». В ней мы рассказали об условиях всех налоговых режимов и о том, как выбрать самый выгодный для себя.

- Ещё в Skillbox Media можно почитать отдельные гайды по всем системам налогообложения: ОСНО, УСН, ПСН, НПД, АУСН, ЕСХН. В них разобрали подробно, какие есть ограничения, сколько налогов и взносов нужно платить, какую отчётность сдавать.

- Все компании и ИП уплачивают большинство налогов единым налоговым платежом через единый налоговый счёт. В Skillbox Media есть статья о том, что такое единый налоговый платёж и как с ним работать.

- На любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться в том, как это правильно делать, можно на курсе Skillbox «Налоги и налогообложение». На нём знакомят со всеми системами налогообложения, учат вести налоговый учёт, готовить отчётность и работать в «1C».

- Ещё в Skillbox есть программа «Финансы для предпринимателя». Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в ведении отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Другие статьи Skillbox Media для предпринимателей

- Что такое онлайн-кассы, кто должен их использовать и как выбрать кассу

- Как ИП и ООО работать с самозанятыми, чтобы не нарушить закон

- Что такое овердрафт и как он работает

- Что показывает точка безубыточности и по каким формулам её рассчитывать

- Что такое налоговое резидентство и как нерезиденты платят налоги

- Сколько можно заработать на бизнесе с Китаем и с чего начать, чтобы не прогореть