Как ИП и ООО работать с самозанятыми, чтобы не нарушить закон

В чём преимущества и риски работы с самозанятыми? Как проверить статус самозанятого? Какой договор заключать? Какую отчётность просить?

Самозанятые — физические лица, которые работают сами на себя. Они могут продавать товары или оказывать услуги компаниям, ИП или другим физическим лицам. При этом все налоги с доходов они платят за себя самостоятельно.

Компаниям и ИП работать с самозанятыми удобно и выгодно. Не нужно заключать трудовые договоры, платить НДФЛ и страховые взносы за них, сдавать дополнительную отчётность, выделять рабочие места.

В то же время в сотрудничестве компаний и ИП с самозанятыми есть нюансы, которые нужно учитывать, чтобы не возникло проблем с налоговой.

В статье разберёмся:

- какие у компаний и ИП главные преимущества в работе с самозанятыми;

- как проверить статус самозанятого;

- как оформить договор с самозанятым;

- как оплачивать услуги самозанятого;

- какую отчётность должен прислать самозанятый;

- что может повлечь проверку налоговой.

Какие у компаний и ИП преимущества при работе с самозанятыми

Самозанятыми называют физических лиц и ИП, которые перешли на специальный налоговый режим НПД. Они получают доход от личной деятельности — продают товары своего производства или оказывают услуги. Например, пекут торты, проводят фотосессии или ремонтируют автомобили. Самозанятые работают без сотрудников и могут оказывать услуги одновременно нескольким клиентам.

Подробнее о самозанятых и о том, как перейти на НПД, мы рассказывали в этой статье.

Компаниям и ИП выгоднее работать с самозанятыми, а не с физическими лицами. Вот главные преимущества для бизнеса:

- Компании и ИП не платят налог с дохода самозанятого. С выплат по трудовому договору или по договору ГПХ работодатели обязаны удержать и заплатить НДФЛ. Размер НДФЛ составляет 13, 15 или 30% — в зависимости от гражданства физического лица и размера его дохода.

Самозанятые же уплачивают налог со своего дохода самостоятельно. - Компании и ИП не платят страховые взносы за самозанятого. К таким взносам относят ОМС, ОПС, ВНиМ и взносы на травматизм. С 2023 года размер страховых взносов за сотрудников по трудовому договору составляет 30% от суммы выплаты.

Самозанятые освобождены от уплаты страховых взносов, но могут делать пенсионные отчисления добровольно.

Если сравнивать сотрудничество с самозанятыми и сотрудничество с ИП, разницы для «работодателя» нет. И индивидуальные предприниматели, и плательщики НПД платят налоги самостоятельно. Страховые взносы за себя ИП тоже платит сам.

Как проверить статус самозанятого

Перед тем как начинать сотрудничество с самозанятым, компании или ИП нужно проверить его статус. Узнать, действительно ли человек зарегистрирован как плательщик налога на профессиональный доход.

Это необходимо, чтобы быть уверенным, что при работе с физическим лицом не нужно удерживать НДФЛ и платить страховые взносы с его вознаграждения.

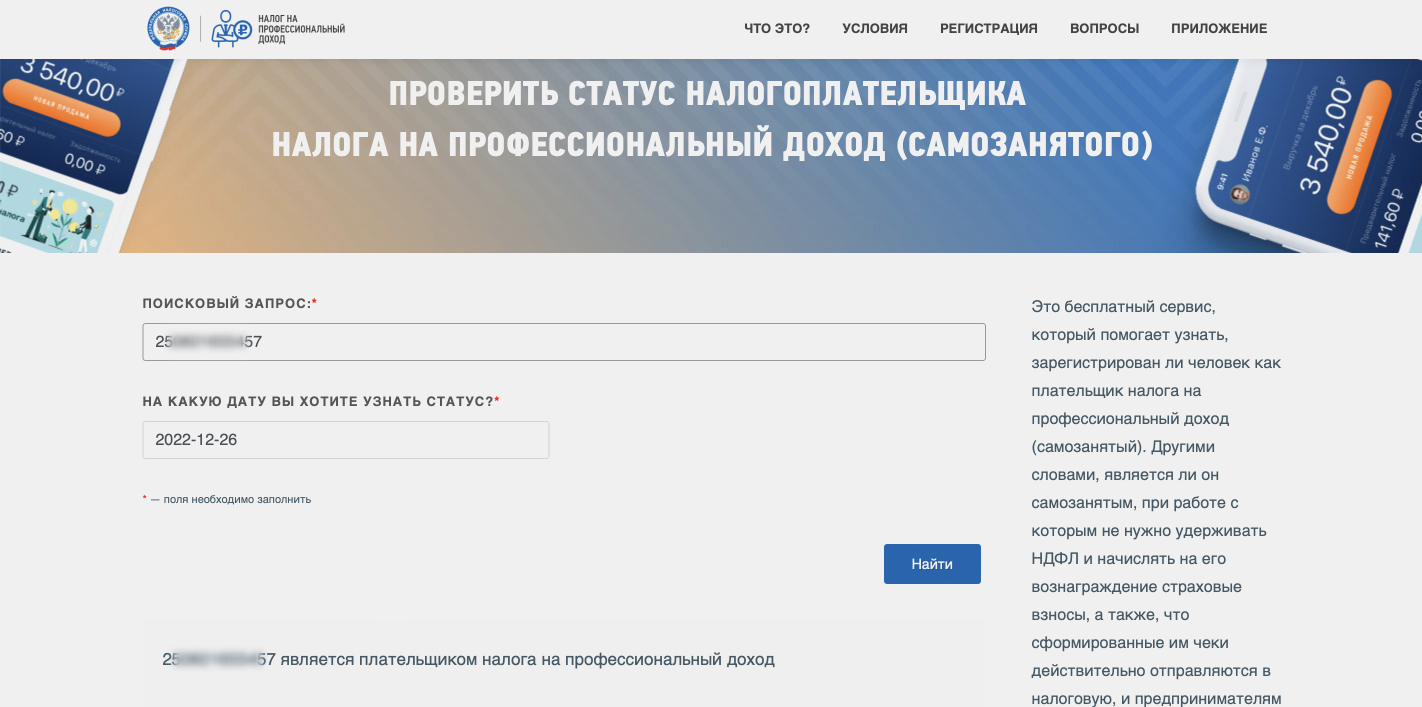

Вот как сделать такую проверку:

- перейти в специальный сервис на сайте ФНС;

- указать ИНН физического лица;

- указать дату, на которую нужно проверить статус самозанятости.

В ответ на запрос сервис выдаст результат — сразу под поисковым запросом.

Скриншот: Skillbox Media

Какой договор заключить с самозанятым

Заключать договор с самозанятым не обязательно. Для отчётности перед налоговой компаниям или ИП достаточно чека из приложения «Мой налог» — самозанятый выдаёт его после получения вознаграждения. Об этом чеке мы расскажем ниже.

Однако, если самозанятый оказывает услуги на регулярной основе, а также если компания или ИП вносит предоплату за эти услуги, лучше составить и подписать договор. Для самозанятого подписанный договор также будет гарантией защиты его прав.

Специальной формы договора с самозанятыми нет. Для сотрудничества с ними подойдёт договор гражданско-правового характера — например, договор возмездного оказания услуг, подряда, авторского заказа. Также можно составить смешанный договор, в который войдут положения разных соглашений.

Договор с самозанятым можно заключить на разовую услугу или на проектное сотрудничество. В договоре нужно обязательно описать:

- предмет соглашения — какие услуги должен оказать самозанятый и в каком объёме;

- стоимость, сроки и порядок выполнения услуг;

- ответственность сторон за невыполнение своих обязанностей.

При составлении договора с самозанятым важно, чтобы в нём не было условий, похожих на условия трудового договора. Особенно если сотрудничество носит регулярный характер. Иначе налоговая может заподозрить, что так вы подменяете трудовые отношения, и потребовать компенсировать все неуплаченные налоги и взносы за сотрудников.

Также при составлении договора важно контролировать, чтобы услуги самозанятого не подпадали под запреты для работы на НПД. Например, самозанятые не могут заниматься:

- перепродажей чужих товаров;

- продажей подакцизных товаров и товаров, которые подлежат обязательной маркировке;

- добычей и продажей полезных ископаемых;

- агентской деятельностью — оказывать услуги или продавать товары от чужого имени.

Как оплачивать услуги и товары самозанятых

Расплачиваться с самозанятыми можно любым способом:

- наличными или почтовым переводом;

- безналом — по выставленному счёту, по номеру расчётного счёта или на банковскую карту.

Наличный расчёт. Чтобы оплатить услуги и товары самозанятых наличными, компания должна оформить расходный кассовый ордер. Индивидуальному предпринимателю этого делать не нужно.

При наличных расчётах с ИП, перешедшим на режим НПД, важно учитывать установленные Центральным банком предельные размеры таких расчётов — не более 100 тысяч рублей по одному договору.

Безналичный расчёт. Его можно проводить на расчётный счёт или банковскую карту самозанятого. ИП на режиме НПД может использовать для приёма платы как отдельный счёт ИП, так и свой личный счёт.

В платёжном поручении нужно указать основание для оплаты (например, номер договора), тип услуги и сумму оплаты. Если деньги переводят на банковскую карту, нужно обязательно сделать пометку, что это перевод плательщику НПД.

Для безналичной оплаты самозанятый должен предоставить компании или ИП:

- номер расчётного счёта и банковской карты;

- номер корреспондентского счёта;

- название и БИК банка, в котором у него открыт счёт;

- свой ИНН.

Какую отчётность должен передать самозанятый

После того как самозанятый получит вознаграждение, он должен передать заказчику чек с этой оплаты.

Для получения чека самозанятый использует приложение «Мой налог» или личный кабинет налогоплательщика НПД. В чеке он указывает:

- ИНН заказчика;

- сумму платежа;

- наименование работ.

Затем самозанятый отправляет заказчику чек ссылкой или изображением.

Если самозанятый получил плату наличными — он должен передать чек сразу, в момент расчёта с заказчиком. Если самозанятый получил вознаграждение по безналичному расчёту, чек нужно отправить не позднее 9-го числа месяца, следующего за тем, в котором произведена оплата.

Компании и ИП предоставляют полученные чеки в налоговую — чтобы отчитаться за свои расходы и чтобы не платить НДФЛ и взносы с выплат физическому лицу.

Если самозанятый не передаёт чеки, компании и ИП могут пожаловаться на него в ФНС. Сделать это можно через этот сервис. Налоговая проверит работу самозанятого и обяжет его передать чеки. Если он не только не передавал, но и не формировал чеки, ему начислят штраф — 20% от дохода.

Кроме чека желательно (но не обязательно) составлять и подписывать акты выполненных работ по договору. Это позволит компаниям и ИП избежать проблем с налоговой, а самозанятым — обезопасить себя от необоснованных претензий заказчика.

Что может привлечь внимание налоговой при сотрудничестве с самозанятыми

Вот два момента, которые нужно обязательно учитывать при работе с плательщиками НПД, чтобы не привлекать внимание налоговой.

- Компании или ИП нельзя сотрудничать с самозанятым, если в последние два года между ними были трудовые отношения.

В случае нарушения компаниям и ИП начислят НДФЛ и страховые взносы за бывшего сотрудника. Придётся уплатить их за всё время, пока он работал с вами как самозанятый. Также ФНС может оштрафовать заказчика за нарушение трудового законодательства и несвоевременную уплату взносов и НДФЛ. - Нельзя подменять трудовые отношения договором с самозанятыми — об этом мы говорили выше. Это считается способом получения необоснованной налоговой выгоды. ФНС использует специальную скоринговую систему, которая автоматически отслеживает признаки таких схем.

Вот какие признаки подмены трудовых отношений могут быть:

- резкое уменьшение количества наёмных сотрудников и появление отношений с самозанятыми;

- регулярные выплаты, похожие на заработную плату, — особенно если всем самозанятым они производятся в один день (один или два раза в месяц);

- сотрудничество самозанятого только с одной организацией.

Если налоговая выявляет подозрительные операции между компанией или ИП и самозанятым, она запрашивает пояснения и документы по ним. Санкции при нарушении такие же, как писали выше: начисление НДФЛ, взносов, а также штрафы.

Эти материалы Skillbox Media могут быть вам полезны

- Кто такой самозанятый и как им стать

- Налог на профессиональный доход: всё, что нужно знать желающим на нём работать

- Что выбрать: ИП или ООО. Рассказываем о преимуществах и недостатках этих вариантов

- Как продать бизнес: пошаговая инструкция и советы от бизнес-брокера

- Что такое стартапы и как их запускают