АУСН — новый налоговый режим. Разбираемся, как он устроен и кому подходит

Обзор АУСН. Эксперты поясняют, от каких налогов и отчётов освобождён бизнес и насколько это выгодно, если сравнивать с УСН.

С 1 июля 2022 года заработал новый налоговый режим для малого бизнеса — АУСН, или автоматизированная упрощённая система налогообложения. Это эксперимент, его будут проводить до 31 декабря 2027 года. Пока что АУСН доступна в четырёх субъектах: в Москве, Московской области, Калужской области и Республике Татарстан.

Бизнес на АУСН не платит почти никаких налогов и взносов — даже страховые взносы не нужны. А ещё бизнесу сильно упростили отчётность. В этом материале Skillbox Media вместе с экспертами разберёмся, как это работает и действительно ли это выгодно.

- Кто может перейти на АУСН и как это сделать

- Какие налоги и взносы нужно платить

- Как платить налоги, взносы и НДФЛ

- Какую отчётность надо сдавать

- Как часто бизнес будут проверять

- Что выгоднее — АУСН или УСН

Кто и как может перейти на АУСН

Новый режим могут использовать индивидуальные предприниматели и юридические лица, зарегистрированные в регионах проведения эксперимента. Должны быть соблюдены следующие условия:

- численность сотрудников — не более 5 человек;

- годовой доход — не более 60 млн рублей;

- зарплата работников — не более 5 млн рублей на человека в год;

- остаточная стоимость основных средств у компаний — не более 150 млн рублей;

- зарплату выдают только в безналичной форме;

- нет филиалов и обособленных подразделений;

- нет других специальных налоговых режимов;

- расчётный счёт открыт в уполномоченном банке.

Перечень уполномоченных банков можно найти на сайте ФНС. Сейчас в нём пять организаций: Сбербанк, «Модульбанк», «Альфа-Банк», банк «Открытие» и Промсвязьбанк.

К компаниям есть дополнительные требования:

- остаточная стоимость основных средств — не более 150 млн рублей;

- доля участия других организаций в уставном капитале — не более 25%.

Также есть дополнительные условия — АУСН не могут использовать ломбарды, инвестиционные фонды, нотариусы. Подробно обо всех требованиях можно прочитать в статье 3 №17-ФЗ.

Переход на АУСН включает два этапа.

Первый этап — с 1 июля 2022 года по 31 декабря 2022 года. В этот период использовать АУСН смогут только новые ИП и компании. Чтобы перейти на новый режим, нужно подать заявление в ФНС в течение 30 дней с момента постановки на учёт.

Второй этап — с 1 января 2023 года. Перейти на АУСН могут все желающие. Чтобы сделать это, достаточно подать уведомление в ФНС через личный кабинет налогоплательщика или уполномоченный банк.

Какие налоги и взносы нужно платить на АУСН

Бизнес на АУСН платит:

- налог по одной из ставок — «Доходы» или «Доходы минус расходы»;

- НДФЛ на работников;

- взносы по страхованию от несчастных случаев на производстве и профзаболеваний.

Разберёмся в выплатах подробнее.

Ставка по объекту «Доходы» — 8%, по объекту «Доходы минус расходы» — 20%. Это означает, что бизнес заплатит 8% от всех доходов или 20% от чистой прибыли.

Для тех, кто выберет «Доходы минус расходы», будет действовать минимальный налог — 3% от всех доходов. Его придётся платить, если по итогам года бизнес получит убыток или нулевой доход. А ещё — если налог по ставке 20% окажется меньше 3% от дохода.

НДФЛ за работников платят как обычно, по ставке 13% от зарплаты сотрудников. От остальных налогов бизнес на АУСН освобождён, но есть исключения. Ведущий эксперт сервиса аутсорсинга бухгалтерии «Кнопка» Дмитрий Нелюбин рассказал, что не нужно платить:

- НДС, кроме импортного или агентского;

- налог на имущество, которое используется для предпринимательской деятельности, за исключением рассчитанного по кадастровой стоимости;

- индивидуальным предпринимателям — НДФЛ на доходы от предпринимательской деятельности, кроме доходов от дивидендов, выигрышей, доходов по ипотечным ценным бумагам;

- компаниям — налог на прибыль, рассчитанный по стандартной ставке.

Сумма страхования от несчастных случаев и профзаболеваний фиксирована: 170 рублей в месяц независимо от численности работников. Эксперт «Актион Бухгалтерия» Ольга Сергеева объясняет: страховые взносы в налоговую за сотрудников платить не нужно, а индивидуальные предприниматели также не платят взносы за себя. ИП и сотрудники бизнеса на АУСН не потеряют право на ОМС, пособия и пенсию.

Как платить налоги, взносы и НДФЛ

Налоги, взносы и НДФЛ можно платить автоматически.

Сумму налога рассчитывает ФНС. Налоговая получает сведения обо всех операциях от уполномоченного банка и через онлайн-кассу. Если доход получен без кассы и не на расчётный счёт, нужно самостоятельно уведомить ФНС о поступлении средств. Это делается не позднее пятого числа следующего месяца. Подать сведения можно в личном кабинете на сайте налоговой.

Налог придётся платить каждый месяц. Но всё, что от вас понадобится, — проверить сумму начислений и совершить платёж. Адвокат и учредитель юридической фирмы «ПАНТЕЙ Консалт» Сергей Скавронский предупреждает: ежемесячная оплата осложняет финансовое планирование, если компания занимается поставками и работает с отсроченными платежами.

Можно подключить автоматическую уплату налогов в уполномоченном банке. Тогда банк будет списывать деньги с расчётного счёта сам.

НДФЛ за работников платит за вас банк. Для этого нужно предоставить банку по каждому сотруднику такие сведения:

- Ф. И. О. и ИНН;

- данные о выплаченных ему доходах;

- сумма вычетов, уменьшающих НДФЛ-базу.

На следующий день после предоставления данных банк отправит зарплату сотрудникам, удержав НДФЛ. На следующий день после перевода зарплаты перечислит НДФЛ в бюджет.

Если заплатить сотруднику в обход этих требований, данные о зарплате нужно будет подать в ФНС не позднее пятого числа следующего месяца.

Какие отчёты нужно сдавать

Отчётность упрощена. Не нужно вести книгу учёта доходов и расходов, делать налоговые декларации, сдавать 4-ФСС и 6-НДФЛ.

Ведущий эксперт сервиса аутсорсинга бухгалтерии «Кнопка» Дмитрий Нелюбин говорит, что обязательно нужно подавать только форму СЗВ-ТД. Остальные отчёты нужны не всем:

- Декларацию по НДС подают, если были выставлены счета-фактуры с НДС, есть НДС от импорта или НДС налогового агента.

- Декларацию по налогу на прибыль — в случаях выплаты дивидендов и работы налоговым агентом.

- Бухгалтерская отчётность нужна только организациям. ИП, как и раньше, обходятся без неё.

- Отчётность в Росстат — при попадании в выборку.

- СЗВ-М — если есть подрядчики по договору ГПХ.

- СЗВ-СТАЖ — если есть подрядчики по договору ГПХ или если сотрудник был в неоплачиваемом отпуске, отпуске по уходу за ребёнком, работал в районах Крайнего Севера.

Как часто будут проверять

Дополнительное преимущество АУСН — освобождение от налоговых проверок и проверок по взносам на производственный травматизм. Единственное, что останется, — камеральные налоговые проверки за год, который бизнес проработал на новой системе налогообложения.

Камеральной называют проверку деклараций и отчётов на ошибки. Фактически сотрудники ФНС проверяют, верны ли расчёты. Если видят ошибки, запрашивают дополнительные документы и пересчитывают налог.

Отчётность могут проверять чаще, только если вы утратите право на АУСН. Допустим, если ФНС обнаружит, что доход бизнеса превысил 60 млн рублей или вы наняли семь сотрудников, она пошлёт вам уведомление и переведёт ваш бизнес на ОСНО. Потом проведёт проверку отчётности за всё время работы на новом режиме.

Если вы сами уведомили ФНС об утрате права применять АУСН и выбрали другой налоговый режим, вас тоже ждёт проверка за весь период работы на АУСН.

Что выгоднее — АУСН или УСН

Мы попросили экспертов рассказать, кому выгодна АУСН и что лучше выбрать — автоматизированную или старую «упрощёнку».

Управляющий партнёр Quattor Advisory Гайк Мартиросян считает, что АУСН выгодна только для компаний со штатом 3–5 человек, если основная статья расходов бизнеса — расходы на персонал. В других случаях есть лучшие альтернативы новой системе:

- ИП без сотрудников с доходом до 2,4 млн в год проще использовать НПД — не платить взносы и отдавать 4–6% налогов с дохода.

- ИП с доходом от 2,4 млн в год лучше выбрать УСН — там можно уменьшать сумму налога на сумму страховых взносов.

Гайк Мартиросян говорит, что новая система налогообложения пока непопулярна. «Предполагалось, что АУСН будет выгодна за счёт освобождения от налоговой отчётности. На практике бизнес на УСН не тратит на неё много денег — есть дешёвые сервисы, облегчающие бухгалтерию, а некоторые банки предоставляют ведение бухгалтерии бесплатно, если открыть у них расчётный счёт. Поэтому выгоды от АУСН сомнительны», — комментирует он.

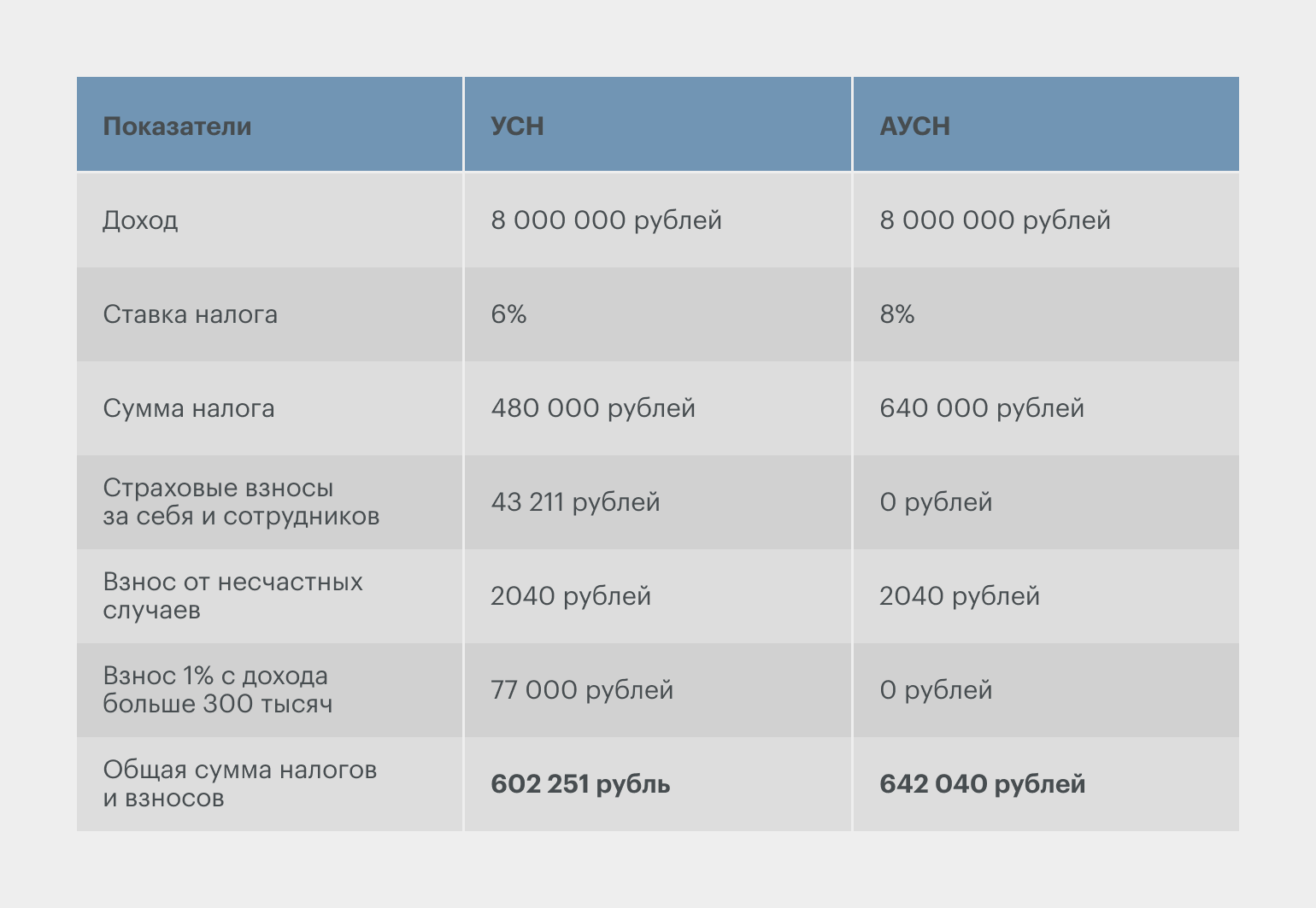

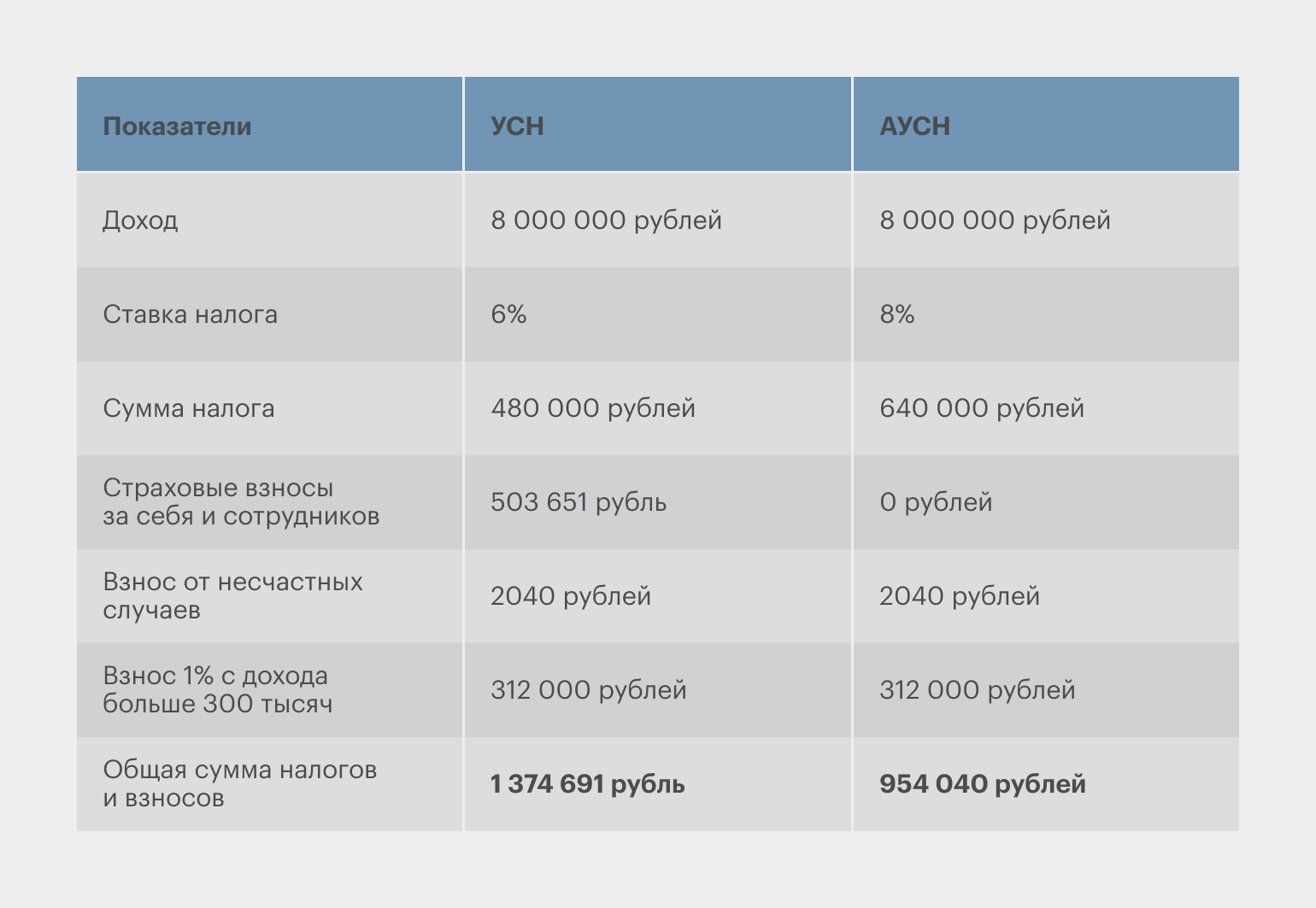

Ведущий юрист консалтинговой группы «Авангард» Владислав Иващенко считает, что всё нужно рассчитывать индивидуально. Для примера он сравнил две ситуации: в первой ИП работает без сотрудников, во второй — с четырьмя наёмными работниками. Зарплата каждого работника — 50 тысяч. В обоих случаях доход — 8 млн рублей.

В первом случае УСН чуть выгоднее. ИП платит меньше на 40 тысяч благодаря более низкой налоговой ставке — на УСН она 6%, а на АУСН — 8%.

Во втором случае предпринимателю выгоднее оформить АУСН. Он не платит страховые взносы, поэтому экономит 420 тысяч, если сравнивать с режимом УСН.

Владислав Иващенко говорит, что на АУСН стоит переходить при масштабировании бизнеса. Если растёт выручка и начинается наём сотрудников, которым вы будете платить высокую зарплату, АУСН позволит экономить на взносах и налогах.

Адвокат и учредитель юридической фирмы «ПАНТЕЙ Консалт» Сергей Скавронский тоже рекомендует переходить на АУСН предприятиям с сотрудниками. По его мнению, у этого есть два преимущества:

- Можно обелить трудовые отношения, если раньше они были серыми, и не повысить при этом налоговую нагрузку.

- Переход на новый режим упростит бухгалтерский учёт и отчётность — на АУСН даже компания с 3–5 сотрудниками может обойтись без бухгалтера или с бухгалтером на минимальной ставке либо на аутсорсе.

Руководитель бухгалтерской компании «Самитов Консалтинг» Марат Самитов говорит, что бизнесу без наёмных сотрудников АУСН точно не подойдёт. По новой системе придётся платить на два процентных пункта больше, чем по обычной УСН.

«Об экономии на бухгалтере речь не идёт, потому что часть работы бухгалтера остаётся: всё равно нужно вести учёт и передавать данные в банк. Директор или собственник бизнеса вряд ли будет заниматься этим. Да и ошибка в отчётах может привести к проблемам и штрафам. Поэтому, на мой взгляд, АУСН, с учётом высоких ставок по налогам, — не очень удачная система», — комментирует эксперт.

Эксперт «Актион Бухгалтерия» Ольга Сергеева считает, что АУСН может быть выгодна, если на УСН нельзя учесть большую долю расходов или если нагрузка по страховым взносам больше 50% налога. Она советует переходить на АУСН тем, кто хочет сэкономить на страховых взносах, избежать выездных проверок, сократить отчётность и упростить налоговый учёт.

Главное, что бизнесу нужно знать про АУСН

Новая система налогообложения доступна с 1 июля 2022 года в четырёх субъектах страны. Использовать её может бизнес, подходящий под все условия. Основные условия: число сотрудников до 5 человек и доход не более 60 млн рублей в год. Новый бизнес может перейти на АУСН сразу, зарегистрированный до 1 июля 2022 года — только с 1 января 2023 года.

Бизнес АУСН платит налоги по объекту «Доходы» в размере 8% или «Доходы минус расходы» в размере 20%, минимум — 3% от доходов. Обязательных налогов и взносов мало. Нужно платить налог по выбранной ставке, отдавать НДФЛ за работников и страховые взносы от несчастных случаев: 2040 рублей в год.

ФНС сама считает сумму налога. Платить его нужно ежемесячно, но можно поручить это банку. НДФЛ тоже перечисляет банк, если подавать ему сведения о работниках и их зарплатах.

Отчётность упрощена. ИП сдают только формы СЗВ-ТД, компании — формы СЗВ-ТД и бухгалтерскую отчётность.

Бизнес на УСН также освобождён от проверок. Будут проводить только камеральные налоговые проверки раз в год. Когда вы утратите право применять АУСН, проведут проверку отчётности за всё время использования этого режима.

Эксперты считают, что АУСН может быть выгодна только при высоких страховых взносах. Они советуют сравнить УСН и АУСН в ваших условиях и потом решать, стоит ли тестировать новую систему налогообложения.

Другие материалы Skillbox Media для руководителей и предпринимателей

- Что такое цифровой рубль, как его введение повлияет на бизнес и чем он выгоден потребителю

- Статья-введение о мотивации персонала: какой она бывает и как мотивировать сотрудников

- Льготы для IT в 2022 году: как уменьшить выплаты в бюджет почти в четыре раза

- Бизнес-аналитика: что это, зачем она нужна бизнесу и чем отличается от бизнес-анализа

- Что такое антикризисное управление компанией и когда пора его начинать, чтобы не обанкротиться