Патентная система налогообложения (ПСН) для ИП: как перейти на патент и сколько он стоит

Разобрались, чем патентная система удобнее других систем налогообложения, как на ней работать и с какими режимами её можно совмещать.

Статью помогла подготовить ведущий специалист по налогообложению, проверяющий куратор модуля «Бизнес и право» в курсах Skillbox Мария Буянова.

На патентной системе вместо уплаты обязательных налогов ИП покупает патент. Пока патент действует, предприниматель занимается разрешённым видом деятельности и не беспокоится об отчётах в налоговую.

В статье разберём:

- что такое патентная система налогообложения;

- в чём плюсы патента по сравнению с другими налоговыми режимами;

- кто может применять ПСН и какие ограничения действуют;

- на какие виды деятельности можно получить патент;

- сколько стоит патент и как это рассчитать;

- можно ли вернуть деньги за неиспользованный патент;

- какие налоги заменяет патент и какие страховые взносы нужно платить;

- как получить налоговый вычет при патенте;

- какую отчётность ведут при патентной системе;

- как перейти на патент;

- когда налоговая может отказать в выдаче патента;

- с какими другими налоговыми режимами можно совмещать патент;

- когда ИП теряет право на патент;

- как узнать больше о налогообложении.

Что такое патентная система налогообложения

Патентная система налогообложения (ПСН) — специальный налоговый режим для ИП.

Чтобы перейти на патентную систему, предприниматель покупает патент — право заниматься выбранной деятельностью. Патент освобождает ИП от уплаты части налогов и сдачи налоговых деклараций.

Плюсы патента в сравнении с другими налоговыми режимами:

- Стоимость патента зависит от потенциального, а не от реального дохода ИП. Это значит, что стоимость патента в период его действия не изменится, сколько бы ИП ни заработал. Размер потенциального дохода устанавливают субъекты РФ — он зависит от вида деятельности ИП. Подробнее о разрешённых видах деятельности и расчёте стоимости патента будем говорить ниже.

- Предприниматели на ПСН в большинстве случаев освобождены от уплаты НДС, НДФЛ и налога на имущество с недвижимости, используемой в патентной деятельности.

- Отчётность упрощённая. ИП могут не вести бухгалтерский учёт. Налоговые декларации на ПСН тоже не заполняют. Контрольно-кассовую технику в большинстве случаев можно не использовать.

- Патент можно совмещать с другими налоговыми режимами — например, с УСН, ОСНО и ЕСХН. Это удобно, если ИП занимается несколькими видами деятельности. Но при совмещении действуют некоторые ограничения — подробнее о них говорим ниже.

Какие ограничения действуют при применении ПСН

С 1 января 2026 года применять патентную систему налогообложения могут ИП, которые соответствуют установленным ограничениям:

- количество сотрудников — не более 15 человек;

- годовой доход — не более 20 миллионов рублей.

После проведения налоговой реформы 2026 года лимит дохода, дающего право работать на патенте, будут поэтапно уменьшать. В 2027 лимит на годовой доход снизят до 15 миллионов рублей, а в 2028 году — до 10 миллионов рублей.

Также при ПСН действуют ограничения для некоторых видов деятельности — их полный перечень приведён в пункте 6 статьи 346.43 НК РФ. Например, ИП на патентной системе нельзя заниматься:

- производством подакцизных товаров;

- розничной торговлей и организацией общепита, если площадь зала больше 150 квадратных метров;

- оптовой торговлей, а также торговлей, которая ведётся по договорам оптовой поставки;

- оказанием кредитных и финансовых услуг, а также совершением сделок с ценными бумагами;

- перевозкой грузов и пассажиров, если у ИП более 20 автомобилей на праве собственности, владения, пользования;

- майнингом цифровой валюты, а также сделками по реализации и приобретению цифровой валюты;

- производством ювелирных и других изделий из драгоценных металлов, а также их оптовой или розничной торговлей; но с конца апреля 2024 года ИП на ПСН могут производить изделия из серебра, а также продавать такие изделия оптом и в розницу.

Дополнительные ограничения, связанные с применением ПСН, могут устанавливать региональные законы.

Виды деятельности, на которые можно получить патент

В 2026 году на патентной системе доступно 79 видов деятельности. Полный их список перечислен в пункте 2 статьи 346.43 НК РФ. Вот некоторые из них:

- парикмахерские и косметические услуги;

- изготовление и ремонт ключей, номеров для машин и указателей улиц;

- стирка и химчистка;

- услуги фотографии;

- ремонт техники и приборов;

- ремонт мебели и предметов домашнего обихода;

- ремонт и техобслуживание транспортных средств;

- грузоперевозки;

- реконструкция и ремонт зданий и сооружений;

- монтажные, электромонтажные, санитарно-технические и сварочные работы;

- дошкольное обучение и дополнительное обучение детей и взрослых;

- ветеринарные услуги;

- присмотр и уход за детьми и больными;

- услуги по переработке сельскохозяйственных продуктов;

- услуги дизайнера интерьеров и ландшафта;

- сдача в аренду жилых или нежилых помещений, земельных участков;

- услуги по уборке квартир и домов;

- сбор и заготовка леса;

- производство молочной продукции;

- услуги по приготовлению и доставке блюд;

- экскурсионные услуги;

- письменный и устный перевод;

- разработка компьютерного ПО.

В рамках налоговой реформы 2026 года планировали отменить ПСН для грузоперевозок и стационарной розничной торговли. Но власти прислушались к предложениям предпринимателей и сохранили патент для этих видов деятельности.

Субъект РФ сам решает, по каким видам деятельности на своей территории он будет выдавать патенты. Эти виды должны быть указаны в соответствующем региональном законе.

ИП может заниматься несколькими видами деятельности. Для каждого из них нужно будет приобрести свой патент. Важно понимать, что наличие нескольких патентов не увеличит лимит на количество сотрудников и годовой доход.

Это значит, что если у ИП, например, два патента, то лимит на количество сотрудников и размер годового дохода не увеличится до 30 человек и 120 миллионов рублей. Останется ограничение в 15 человек и 60 миллионов соответственно.

Сколько стоит патент и как рассчитать его стоимость

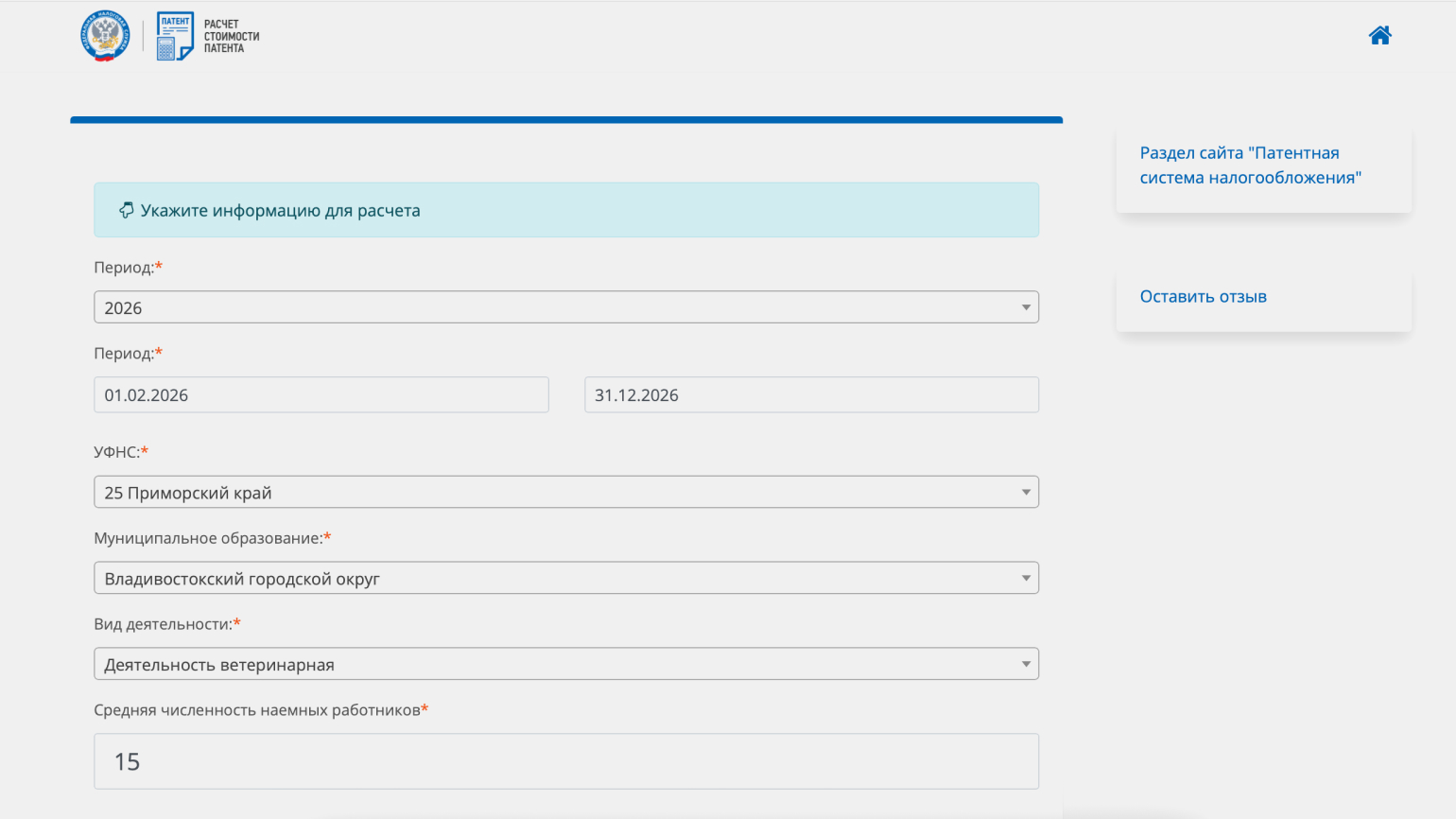

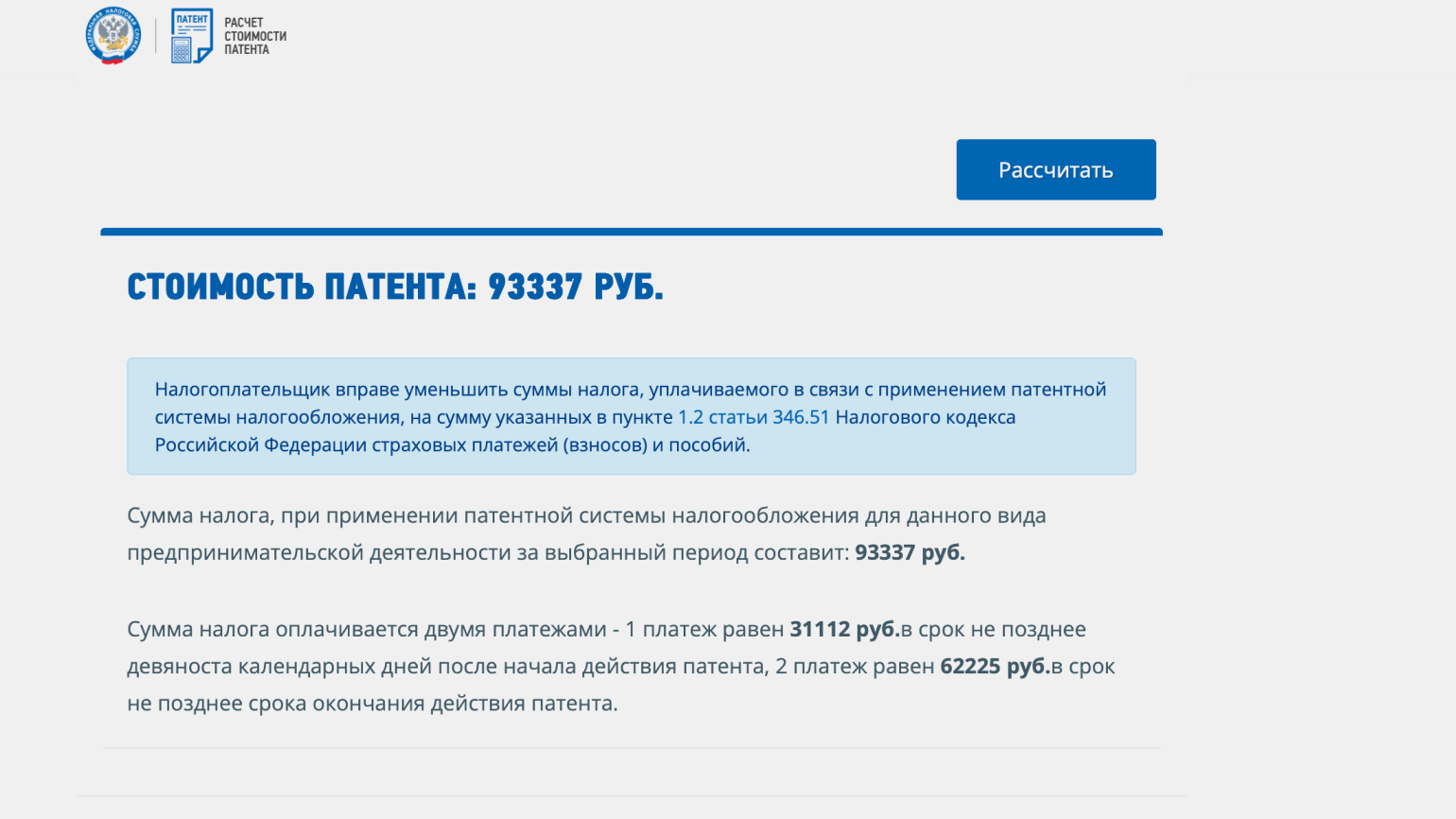

Стоимость патента определяет законодательство региона налогоплательщика. Узнать его точный размер можно в сервисе «Расчёт стоимости патента» на сайте налоговой.

Для этого в форме для расчёта нужно указать:

- год и период, на который нужно приобрести патент;

- регион и муниципальное образование, где ИП будет работать;

- вид деятельности;

- среднюю численность наёмных сотрудников;

- площадь объекта недвижимости (при сдаче в аренду нежилых помещений).

Затем нажать кнопку «Рассчитать». После этого сервис покажет точную стоимость патента.

Например, стоимость патента на оказание ветеринарных услуг во Владивостоке (будет задействовано 15 сотрудников) составит 93 337 рублей за 11 месяцев.

Скриншот: Федеральная налоговая служба / Skillbox Media

Скриншот: «Федеральная налоговая служба» / Skillbox Media

Патент можно приобрести на ограниченный срок — от 1 до 12 месяцев в пределах календарного года. Например, если покупать патент в январе, то его максимальный срок будет 12 месяцев — до декабря этого же года включительно. Если покупать патент в октябре, то его максимальный срок будет 3 месяца, также до декабря этого года.

От срока действия патента зависят сроки его оплаты:

- Если патент приобрели на срок до полугода — его оплачивают одним платежом до того, как закончится действие патента.

- Если патент приобрели на срок от полугода — его оплачивают двумя платежами. Первый — 1/3 стоимости в течение первых 90 дней с начала действия патента. Второй — оставшаяся сумма не позднее последнего дня действия патента.

Если патент действует до конца года, окончательно рассчитаться по нему нужно не до 31 декабря, а до 28 декабря включительно.

Оплатить патент можно двумя способами: с помощью единого налогового платежа или платёжного поручения. Создать платёжку можно на сайте налоговой.

Можно ли вернуть деньги за неиспользованный патент? Если ИП прекратил работу, часть уплаченных за патент денег можно вернуть. Для этого нужно подать в налоговую:

- заявление о прекращении деятельности, в отношении которой применялась патентная система;

- заявление о возврате переплаты по налоговым платежам.

Стоимость патента пересчитывают по фактически отработанным дням. Если из нашего примера выше ИП отработает три месяца (с февраля по апрель) вместо одиннадцати, сумма к возврату будет рассчитана так:

- (93 337 рублей × 89 дней) / 365 дней = 22 759 рублей — сумма, которую ИП должен уплатить за время работы на патенте.

- 93 337 рублей − 22 759 рублей = 70 578 рублей — сумма, которую ИП может вернуть.

Налоги и страховые взносы на ПСН

Купленный патент заменяет такие налоги:

- налог на доходы физических лиц — с дохода, полученного при ведении деятельности, на которую приобретён патент;

- налог на имущество физических лиц — с имущества, которое используется в разрешённой патентом деятельности;

- НДС по внутренним операциям — при реализации товаров, работ или услуг на территории РФ.

Все ИП, у которых есть сотрудники, должны удерживать НДФЛ с доходов, которые им выплачивают.

Налоговая база для НДФЛ за сотрудников — сумма дохода работника за месяц. Работодатель удерживает налог из доходов работника и уплачивает его в бюджет.

С 2025 года в России действует пятиступенчатая шкала ставок НДФЛ:

- 13% — при доходе до 2,4 миллиона рублей включительно;

- 15% — при доходе от 2,4 миллиона до 5 миллионов рублей в год включительно;

- 18% — при доходе от 5 миллионов до 20 миллионов рублей в год включительно;

- 20% — при доходе от 20 миллионов до 50 миллионов рублей в год включительно;

- 22% — при доходе от 50 миллионов рублей в год включительно.

Для нерезидентов РФ, как правило, действует ставка 30%.

Также ИП на ПСН должны перечислять страховые взносы — за себя и за своих сотрудников.

Страховые взносы за себя. Бывают фиксированные и дополнительные. В фиксированные взносы входят взносы на обязательное пенсионное (ОПС) и обязательное медицинское страхование (ОМС). Размер взносов один для всех, его устанавливает государство. Актуальные суммы приведены в пункте 1.2 статьи 430 НК РФ. В 2026 году эта сумма составляет 57 390 рублей.

Дополнительные страховые взносы на ОПС платят в случае, если доход ИП превысил 300 тысяч рублей за год. Ставка — 1% от суммы превышения. Например, если доход ИП составил 1,9 миллиона рублей за год, он должен будет заплатить 1% с 1,6 миллиона рублей. Но сумма взносов не может превышать 300 888 рублей за расчётный период 2025 года и 321 818 рублей — за расчётный период 2026 года, согласно пункту 1.2 статьи 430 НК РФ.

Страховые взносы за сотрудников. К ним относятся ОМС, ОПС, взносы на страхование от временной нетрудоспособности и в связи с материнством (ВНиМ) и взносы на травматизм. Тарифы устанавливаются статьёй 425 НК РФ и статьёй 21 №125-ФЗ.

Все налогоплательщики уплачивают налоги и взносы единым налоговым платежом (ЕНП) через единый налоговый счёт (ЕНС). В ЕНП входит общая сумма налогов и взносов, которые нужно уплатить. Исключение — взносы на травматизм. Их перечисляют в Единый государственный внебюджетный Социальный фонд России (СФР).

Подробнее о ЕНП и ЕНС рассказывали в этой статье Skillbox Media.

Срок списания налогов и страховых взносов за сотрудников с ЕНС — 28-е число месяца. Перед этим нужно подать в налоговую уведомление об исчисленных суммах налоговых платежей — не позднее 25-го числа в месяц уплаты. Форму уведомления можно посмотреть в приказе ФНС.

Фиксированные страховые взносы нужно уплатить не позднее 28 декабря текущего года, а дополнительные — не позднее 1 июля следующего года. Уведомления для списания взносов с ЕНС подавать не нужно.

Взносы на травматизм уплачивают в СФР — не позднее 15-го числа месяца, следующего за месяцем, за который они начислены.

Налоговый вычет на патенте

Стоимость патента можно уменьшить на страховые взносы, уплаченные в период действия этого патента. В них входят:

- фиксированные и дополнительные страховые взносы за себя;

- страховые взносы за сотрудников;

- оплата больничных за первые три дня болезни сотрудника;

- отчисления по договорам добровольного страхования работников на случай нетрудоспособности.

Если ПСН совмещается с другими системами, в вычет нужно включать взносы только за тех работников, которые заняты в патентной деятельности ИП.

Полные правила получения налогового вычета при патенте перечислены в пункте 1.2 статьи 346.51 НК РФ.

ИП уменьшает стоимость патента на фактически уплаченные суммы, которые включаются в налоговый вычет. Если у предпринимателя есть работники, то размер вычета не может превышать 50%. Если работников нет — ограничений нет. В этом случае, если стоимость патента меньше суммы перечисленных взносов, его можно будет не оплачивать совсем.

Чтобы получить налоговый вычет, нужно подать заявление в ФНС. Здесь можно посмотреть и скачать его форму. Срок рассмотрения уведомления не установлен, но, если в заявлении есть ошибки, налоговая обязана уведомить об этом в течение 20 дней.

Стоимость патента с учётом налогового вычета можно посмотреть в Личном кабинете налогоплательщика ИП.

Какую отчётность ведут ИП на патенте

ИП на патентной системе налогообложения не сдают декларации и бухгалтерскую отчётность. Вместо этого они должны вести книгу учёта доходов.

Скачать форму книги можно здесь. Если у ИП несколько патентов, то для каждого вида деятельности нужна своя книга.

В книгу доходов записывают все поступления денег предпринимателя. Сдавать её никуда не нужно, но налоговая может запросить её в любой момент. За отсутствие или неправильное заполнение книги могут оштрафовать.

Доходы в налоговом учёте признаются на дату их фактического получения в кассу или на счёт в банке. Фиксировать их в книге доходов лучше сразу, но можно, например, раз в неделю.

Если у ИП есть сотрудники, нужно готовить и сдавать:

- Отчёт ЕФС-1. Срок сдачи — 25-е число месяца, следующего за отчётным кварталом.

- Расчёт 6-НДФЛ. За первый квартал, полугодие и девять месяцев — не позднее 25-го числа месяца, следующего за отчётным периодом. За год — не позднее 25 февраля следующего года.

- Расчёт по страховым взносам (РСВ) — не позднее 25-го числа месяца, следующего за отчётным периодом.

Как перейти на ПСН

Всем ИП при регистрации автоматически устанавливают общую систему налогообложения. Если ИП хочет сразу перейти на патент и соответствует требованиям режима, он должен уведомить об этом налоговую. Это нужно сделать не позднее чем за 10 рабочих дней до начала применения патента.

Здесь можно скачать форму заявления на получение патента. Заявление можно подать лично или через представителя, почтовым отправлением с описью вложения или в электронной форме через интернет.

В течение пяти рабочих дней со дня получения заявления налоговая обязана выдать патент или сообщить об отказе.

Когда налоговая может отказать в выдаче патента? Как правило, налоговая отказывает в таких случаях:

- Не соблюдены требования режима ПСН — например, вид деятельности, который выбрал ИП, не предусмотрен региональным законом. Или в заявлении указан неверный срок действия патента.

- Некорректно заполнено заявление.

- У ИП есть долг за предыдущий патент.

- ИП работал на патенте, но утратил право на него и подаёт заявление в этом же году.

- Доход предпринимателя за предыдущий год был больше 20 миллионов рублей. То есть если, например, в 2025 ИП заработал больше этого лимита, получить патент в 2026 году он не сможет.

С какими режимами можно совмещать патент? Патентную систему налогообложения можно применять одновременно с УСН, ОСНО или ЕСХН.

Самый распространённый вариант совмещения — патентная система + УСН. В этом случае предприниматели должны вести раздельный учёт доходов, расходов, имущества, обязательств и хозяйственных операций.

Ниже в таблице — ограничения, которые действуют при совмещении этих режимов: по годовому доходу, численности сотрудников и стоимости основных средств.

| Налоговый режим | Годовой доход, млн рублей | Численность сотрудников | Остаточная стоимость ОС, млн рублей |

|---|---|---|---|

| УСН | 490,5 | 130 | 218 |

| ПСН | 20 | 15 | Нет ограничений |

| УСН + ПСН | 20 | 130 (но в работе по ПСН должно участвовать всё равно не более 15 человек) | 218 |

Когда ИП теряет право на патент

Право работать на патентной системе можно потерять в трёх случаях:

- Если ИП превысил годовой лимит дохода в 20 миллионов рублей. При этом учитывается доход по всем видам деятельности предпринимателя — не только по патентной. Например, если у ИП одновременно с ПСН есть доход от работы на УСН, его тоже считают.

- Если ИП нанял на работу больше 15 сотрудников. Считают только тех, кто занят в патентной деятельности предпринимателя.

- Если ИП начал вести деятельность, запрещённую при патентной системе. Например, занялся оптовой торговлей или перенёс торговый зал в помещение площадью больше 150 квадратных метров.

Отслеживать утрату права на патент нужно самостоятельно. При нарушении хотя бы одного из ограничений нужно обязательно уведомить об этом налоговую — в течение 10 дней с даты нарушения. Здесь можно скачать форму заявления.

Через пять дней предпринимателя снимут с учёта ПСН и переведут на другую систему налогообложения:

- на УСН или ЕСХН — если ИП совмещал с ними патент;

- на ОСНО — в остальных случаях.

Также после утраты права на патент нужно уплатить налог за предыдущий период. Его пересчитывают по второй системе налогообложения ИП, если она есть, или по общему налоговому режиму.

Главное о патенте в 5 пунктах

- Патентная система налогообложения (ПСН) — специальный налоговый режим, который могут применять только индивидуальные предприниматели. Для этого они должны соответствовать требованиям режима — по виду деятельности, размеру дохода и количеству сотрудников.

- На ПСН вместо уплаты обязательных налогов ИП приобретает патент. Стоимость патента зависит от потенциального дохода предпринимателя в субъекте РФ, в котором он будет работать.

- На патентной системе не заполняют декларации и не ведут бухгалтерский учёт, а налоговый учёт предполагает только ведение книги доходов. Её нужно вести для каждого патента отдельно и предоставлять по требованию налоговой.

- Чтобы перейти на ПСН, нужно подать заявление в налоговую — не менее чем за 10 рабочих дней до начала применения патентной системы.

- Патент можно совмещать с другими налоговыми режимами: УСН, ОСНО и ЕСХН. Самый распространённый вариант совмещения — ПСН + УСН.

Как узнать больше о налогообложении

- Если вы только начали изучить налогообложение и подбираете подходящую систему для своего бизнеса, прочитайте наш обзор систем налогообложения для ИП. Мы разобрались, в чём их различия и как между ними выбрать.

- Также у нас есть гайды по разным системам налогообложения: ОСНО, УСН, НПД, АУСН, ЕСХН. Разобрали в них, какие есть ограничения, какие налоги и взносы нужно платить, какую отчётность сдавать.

- Все компании должны вести бухгалтерский учёт — неважно, на какой системе налогообложения они работают. Узнать больше о том, как правильно это делать, можно в нашем материале о бухучёте.

- На любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться, как это правильно делать, можно на курсе Skillbox «Налоги и налогообложение». На нём знакомят со всеми системами налогообложения, учат вести налоговый учёт, готовить отчётность и работать в «1C».

- Ещё в Skillbox есть программа «Финансы для предпринимателя». Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Другие материалы Skillbox Media для предпринимателей

- Что выбрать: ИП или ООО. Рассказываем о преимуществах и недостатках этих вариантов

- Как открыть ИП: пошаговая инструкция

- Как открыть ООО: подробная инструкция

- Бухгалтерский учёт: зачем он нужен, как он устроен и как его организовать

- Отчёт о финансовых результатах компании: что это такое и как его составить

- Финансовая модель: для чего она нужна бизнесу и как её разработать