Опционы: стартовый гайд для начинающих инвесторов

Возможный убыток покупателей опционов ограничен, а прибыль — нет. Читайте статью, чтобы научиться пользоваться опционами.

Опционы — сложный финансовый инструмент, который может принести прибыль в несколько раз больше вложений. Понимать, как он работает, полезно и спекулянтам, и инвесторам, которые хотят заработать и снизить риски при торговле на бирже.

В этом материале Skillbox Media объясняем механизм работы опционов без сложных терминов и на примерах. Прочитав статью, вы поймёте, как на них заработать и нужны ли они при вашей инвестиционной стратегии.

- Что такое опцион

- Как работает инструмент — на примере

- Что такое колл-опционы и пут-опционы

- Какие ещё есть классификации опционов

- Как торговать с помощью инструмента

- Как узнать больше об инвестициях

Что такое опцион

Опцион — это договор, дающий право, но не обязывающий купить или продать базовый актив (акцию, облигацию, товар) по заранее оговоренной цене в определённый срок или до него. Продавец опциона обязуется совершить эту сделку и получает за это деньги. Купить опцион можно так же, как и другие финансовые инструменты вроде акций, — на бирже.

Продажа обязательств несёт огромные риски. Если цена актива резко изменится, продавец опциона будет вынужден продать актив по невыгодной цене. Поэтому новичкам рекомендуют начинать с покупки опционов — в материале мы рассмотрим инструмент именно со стороны покупателя.

Активом может быть всё что угодно — например, акции, валюта или фьючерс. Актив, участвующий в опционе, называют базовым активом.

Цену, по которой покупатель опциона может совершить сделку, называют страйк-ценой или ценой исполнения. Продавец опциона обязан купить или продать актив по этой цене, даже если сделка невыгодна для него.

Оговорённый срок, в который покупатель может совершить сделку, называют сроком экспирации. Это может быть неделя, месяц или квартал. Последний день такого срока называют датой экспирации, или датой исполнения.

Когда покупатель приобретает опцион, он платит продавцу премию. Она всегда остаётся у продавца, её не возвращают. Неважно, воспользовался покупатель своим правом на сделку или нет.

Получается, что опцион работает как страховка. Если ожидания покупателя опциона не оправдаются, он потеряет только премию и комиссию за совершение сделки. А если оправдаются, он может заработать на сделке.

Поэтому говорят, что в торговле опционами убытки ограничены, а прибыль — нет. Дальше мы покажем на примере, как это работает.

Курсы Skillbox для тех, кто хочет зарабатывать на инвестициях

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Инвестиционная оценка» — оценивать компании, чтобы понимать, стоит ли инвестировать в них.

- «Финграмотность» — узнать, как контролировать расходы и доходы, копить и вкладывать деньги в активы.

Как работает опцион: разбираем на примере

Акции компании X стоят 1000 рублей за штуку. Инвестор считает, что через две недели они подорожают, — и покупает опцион с правом на покупку актива. За это он платит премию в 300 рублей.

Если акции подешевеют, инвестор откажется от сделки. Тогда он потеряет 300 рублей и комиссию.

Если же акции компании вырастут, например, до 2000 рублей, то опцион станет выгодным. Чтобы минимизировать комиссию, инвестор перепродаст его и получит прибыль.

Если покупателей нет или инвестор хочет заработать больше, он исполнит опцион — воспользуется своим правом. Инвестор может купить по договору акции за 1000 рублей — это называется поставкой базового актива. После инвестор может продать эти же акции за 2000 рублей и получить прибыль. Но на поставки выходят редко.

Инвестор может ожидать не только роста цен, но и снижения, и покупать разные опционы — call и put.

Что такое колл-опционы и пут-опционы

Колл-опционы и пут-опционы — разные виды опционов. Ещё их называют опционами на покупку и на продажу.

Колл-опционы (call) — когда фиксируется цена покупки. Покупатель получает право купить актив у продавца опциона. Колл-опцион покупают в надежде, что цена актива будет расти в будущем.

Допустим, сейчас акция стоит 1000 рублей. Инвестор купил опцион, выплатил премию 300 рублей и договорился с продавцом, что через две недели выкупит акцию по 1000 рублей. Продавец согласился, получил 300 рублей и надеется, что акция не подорожает.

Дальше есть несколько вариантов развития событий. Первый — акция подорожала до 2000 рублей.

| Продавец: +700 рублей | Продавец: −700 рублей |

|---|---|

| Инвестор заплатил 300 рублей премии, сейчас отдаст оговорённые 1000 рублей и получит акцию, которая стоит уже 2000 рублей | Получил 300 рублей премии и сейчас 1000 рублей, но вынужден отдать акцию, которая стоит 2000 рублей |

Второй вариант — акция подешевела до 800 рублей.

| Покупатель: −300 рублей | Продавец: +300 рублей |

|---|---|

| Акция подешевела, нет смысла выкупать её за 1000 рублей. Поэтому инвестор отказывается от права на покупку. Его убыток — премия | Продавец получил премию, это его прибыль |

Третий вариант — акция стоит 1200 рублей.

| Покупатель: −100 рублей | Продавец: +100 рублей |

|---|---|

| Если покупатель откажется выполнять контракт, он потеряет 300 рублей премиальных. Но если согласится, он продаст акцию за 1200 рублей и окупит 200 рублей вложения. В итоге убыток составит 100 рублей вместо 300 | Продавец получил 300 рублей и сейчас получит 1000 рублей за актив, который подорожал до 1200 рублей. В итоге прибыль продавца составит 100 рублей |

Пут-опционы (put) — когда фиксируют цену продажи. По пут-опционам у покупателя есть право продать актив. Пут-опцион используют, когда хотят заработать на спекуляции или застраховать инвестиционную позицию от падения.

Допустим, инвестор купил опцион, выплатил премию 300 рублей и договорился с продавцом, что через две недели продаст акцию по 1000 рублей. Продавец опциона согласился, получил 300 рублей и надеется, что акция не упадёт в цене, а лучше — подорожает.

Дальше есть несколько вариантов событий. Первый — акция подешевела до 600 рублей.

| Инвестор: +100 рублей | Продавец: −100 рублей |

|---|---|

| Он отдал премию 300 рублей продавцу, но получил от него 1000 рублей за акцию, которая стоит 600 | Он получил 300 рублей и сейчас вынужден купить акцию за 1000 рублей, которая в реальности стоит 600 |

Второй вариант — акция подорожала до 2000 рублей.

| Инвестор: −300 рублей | Продавец: +300 рублей |

|---|---|

| Продавать за 1000 рублей акцию, которая стоит 2000 рублей, нет смысла. Покупатель опциона отказывается от сделки и теряет только сумму премии | Продавец получает прибыль с премии — 300 рублей |

Третий вариант — акция стоит 700 рублей.

| Инвестор: 0 | Продавец: 0 |

|---|---|

| Инвестор ничего не потерял и не заработал. Он отдал премию 300 рублей продавцу и получил от него 1000 рублей за акцию, которая в реальности стоит 700 рублей | Продавец ничего не потерял и не заработал. Он получил 300 рублей премии, но вынужден купить за 1000 рублей акцию, которая в реальности стоит 700 рублей |

На деле механизм может работать чуть по-другому. Это зависит от того, какой тип опциона выбрал инвестор.

Какие ещё классификации опционов есть

Опционы делят ещё на несколько видов по базовому активу, способу расчёта и способу исполнения контракта.

По базовому активу различают:

- Фондовые опционы — с акциями. Например, такие есть у «Газпрома», «Мечела» и «Северстали».

- Товарные опционы — с товарами, например с нефтью или золотом.

- Валютные опционы — они дают право купить или продать валюту по цене, которая указана в контракте.

- Процентные опционы — на процентную ставку, например по кредиту или депозиту.

- Опционы на наличные товары — на любые товары вроде недвижимости или партии смартфонов. Это самый редкий вид опционов.

По способу расчёта различают два вида опционов:

- Премиальный — премию по нему платят один раз и в полном объёме.

- Маржируемый — премии нет, но есть гарантийное обеспечение, которое блокируется на счетах покупателя и продавца. Каждый день проводится перерасчёт цен, и по нему покупатель и продавец получают или уплачивают маржу. Если простыми словами, это значит, что они получают прибыль или убыток в зависимости от текущих цен базового актива.

По способу исполнения контракта различают:

- Европейский опцион — контракт можно исполнить только по истечении его срока.

- Американский опцион — контракт можно исполнить в любой момент до истечения его срока.

- Квазиамериканский опцион — контракт можно исполнить только в оговорённые даты. Таких дат может быть несколько, все они прописаны в контракте.

На российском рынке чаще всего продают маржируемые опционы европейского и американского типов. Большинство из них — опционы на фьючерсный контракт, чаще всего фьючерсы на валютную пару RUB/USD и на индекс РТС.

Как торговать опционами

Чтобы заработать на опционе, нужно купить и продать его или исполнить, если продать невозможно. Или ничего не делать, если он окажется невыгодным к дате экспирации.

Вот что технически нужно для того, чтобы совершить сделку:

- Выбрать брокера. У брокеров могут быть слишком сложные механизмы исполнения опционов — например, требующие заморозки денег или бумаг на счёте за несколько дней до экспирации. А у некоторых брокеров нет механизма поставки базового актива. На это нужно обращать особое внимание.

- Открыть брокерский счёт. Без этого торговать на бирже не получится. Подробнее о том, зачем нужен брокер и брокерский счёт, можно почитать в нашей статье.

- Составить стратегию. Сначала нужно выбрать базовый актив, потом — предположить, как и когда вырастет или упадёт его цена.

- Выбрать опцион. На сайте Мосбиржи или в приложении брокера можно посмотреть список всех доступных опционов.

- Купить опцион. Сделать это можно через приложение или личный кабинет брокера.

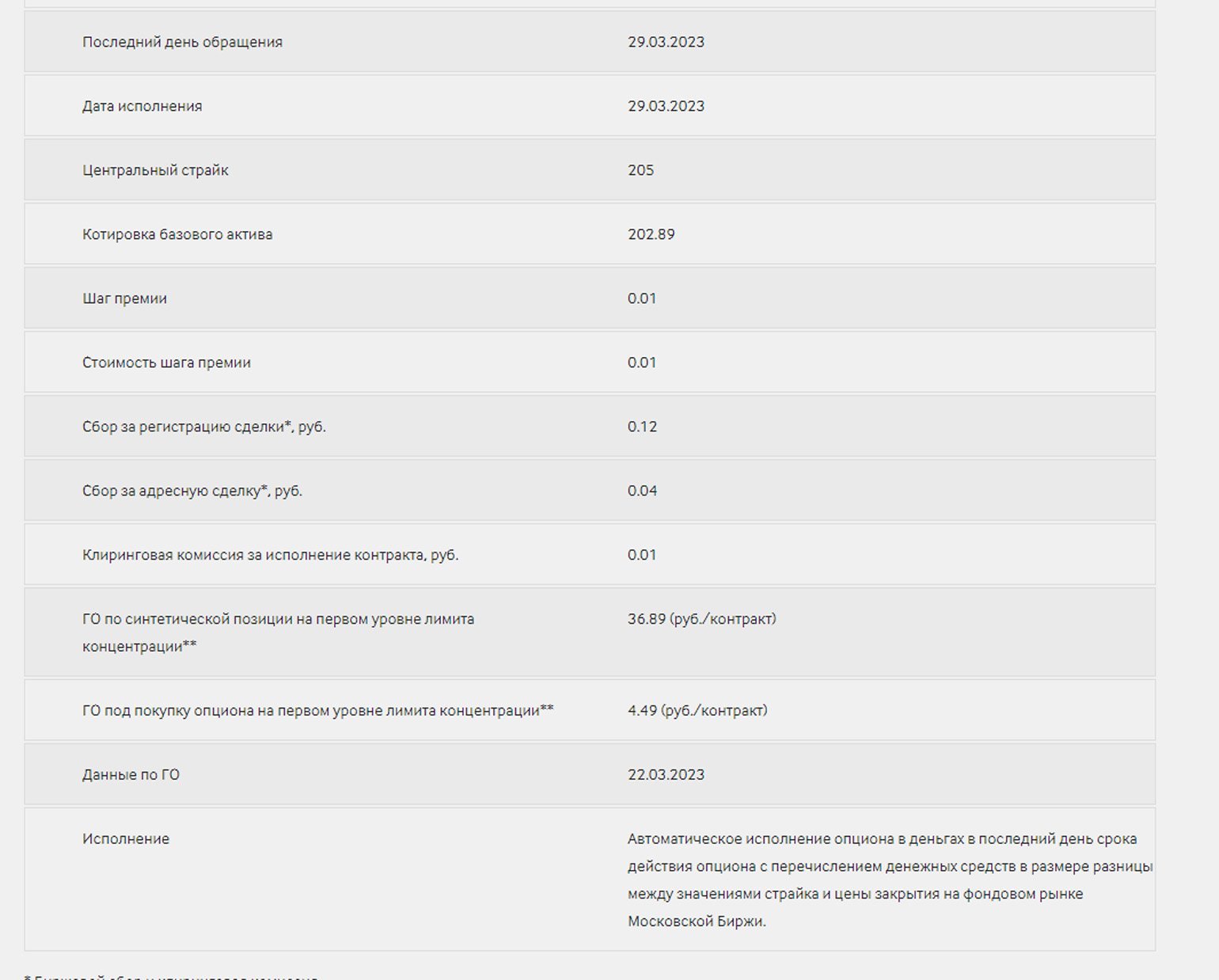

Чтобы было легче выбрать опцион, изучайте его описание. В описании указывают тип контракта, размер премии, страйк-цену и другие параметры, которые влияют на возможную прибыль. Например, в описании опциона «Сбера» можно увидеть размер гарантийного обеспечения, текущие котировки и страйк-цену.

Скриншот: Мосбиржа / Skillbox Media

Когда вы купите опцион, с вашего счёта спишут комиссию за сделку и премию самого опциона. Если вы выбрали маржируемый опцион, премию не спишут, но на счёте зарезервируют гарантийное обеспечение.

За исполнение опциона отвечает биржа. Она сама считает, выгодно ли покупателю воспользоваться своим правом. Если выгодно, опцион автоматически исполняют, а на брокерский счёт покупателя зачисляют деньги. Если опцион не приносит прибыли, инвестор автоматически отказывается от своего права.

Но ещё можно повлиять на исполнение опциона самому:

Исполнить опцион до срока экспирации. Это доступно, только если опцион американского типа. Для этого нужно позвонить брокеру. Например, если котировки выросли или упали быстрее, чем вы ожидали, исполнением опциона можно зафиксировать прибыль сейчас, а не ждать срока экспирации — ведь к нему цена актива может измениться. Для этого нужно выйти на поставку базового актива — то есть купить или продать его.

Продать опцион другому участнику рынка. Выставить заявку на продажу можно в приложении или личном кабинете брокера. Цену продажи опциона вы устанавливаете сами.

Если покупатель на опцион не найдётся, договор останется у вас. Брокер исполнит его автоматически так, как описано выше.

Есть нюанс: избавиться от опциона практически невозможно. Например, если вы купили опцион и видите, что цена на актив идёт не в вашу сторону, вы не сможете его продать ни по какой цене. Покупатель не найдётся — вам придётся ждать срока экспирации.

Главное про опционы в трёх пунктах

- Опцион — договор, который даёт покупателю право купить или продать актив по заранее оговорённой цене в назначенный срок. Он же обязывает продавца опциона купить или продать базовый актив у покупателя.

- Опцион часто сравнивают со страховкой, потому что покупатель может воспользоваться своим правом, а может и не воспользоваться. Его убытки ограничены, а прибыль — нет.

- Есть колл-опционы и пут-опционы. Первые дают право на покупку актива, вторые — на продажу. Есть и другие классификации опционов — например, по активу, способу расчёта и способу исполнения. От вида опциона зависит, как можно с ним работать — например, можно ли заключить сделку до даты исполнения договора.

- Купить опционы можно на биржах — например, на Московской бирже. Если купить их и ничего с ними не делать, их исполнят автоматически. Если опцион выгодно исполнить, на счёт зачислят деньги. А если невыгодно, вы автоматически откажетесь от своего права на сделку, потеряв премию и комиссии.

Как узнать больше про инвестиции и трейдинг

- Если хотите инвестировать с минимальными рисками, обратите внимание на ОФЗ — облигации федерального займа. Это ценные бумаги, по которым вы даёте в долг государству, а оно возвращает деньги с процентами. Подробнее о том, как это работает, можно узнать в нашей статье про ОФЗ.

- Чтобы успешно инвестировать, нужно диверсифицировать риски — вкладывать средства в несколько активов одновременно. Существует инструмент, который объединяет разные активы, — это ПИФы. В Skillbox Media есть гайд по ПИФам — из него вы узнаете, сколько на них можно заработать и почему вкладывать в них лучше, чем в акции.

- Криптовалюты — актив, о котором много спорят. Разобраться в том, стоит ли инвестировать в него, поможет этот материал о криптовалютах.

- Есть люди, которые торгуют на рынке профессионально и зарабатывают на этом, — трейдеры. Они совершают много сделок и могут получать 30% от капитала в год. В штате компании трейдер может зарабатывать 100 тысяч рублей в месяц и больше. Прочитайте обзор профессии, чтобы узнать о ней больше.

- Если вы хотите заняться профессиональной торговлей, обратите внимание на курс Skillbox «Трейдинг». На нём учат контролировать риски, совершать обдуманные сделки и создавать свои стратегии торговли. С этими навыками вы сможете инвестировать свой капитал или претендовать на должность в брокерской или инвестиционной компании.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое лонг и шорт — и что лучше выбрать начинающему трейдеру

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как работают ETF, в чём плюсы и минусы этого инструмента