Как закрыть ИП в 2025 году: пошаговая инструкция

Рассказали, сколько стоит ликвидация ИП и на что обращать внимание, чтобы налоговая не отказала в закрытии.

Статью помогла подготовить ведущий специалист по налогообложению, проверяющий куратор модуля «Бизнес и право» в курсах Skillbox Мария Буянова.

На большинстве налоговых режимов, даже если предприниматель не получает прибыли, он должен ежегодно уплачивать страховые взносы. В 2025 году их минимальный размер — 53 658 рублей. Поэтому, если бизнес становится убыточным и в ближайшее время предприниматель не планирует им заниматься, лучше закрыть ИП. В этой статье рассказываем, как это сделать.

- Как закрыть ИП, если есть сотрудники

- Как закрыть ИП без сотрудников

- Почему налоговая может отказать в закрытии ИП

- Как узнать больше об обязательных платежах предпринимателя

Как закрыть ИП, если есть сотрудники

Чтобы налоговая не отказала ИП в ликвидации и не продолжила начислять страховые взносы, важно последовательно пройти все этапы закрытия:

- уволить сотрудников;

- закрыть договоры с контрагентами;

- снять с учёта онлайн-кассу, если предприниматель ей пользовался;

- сдать финальную отчётность и уплатить налоги;

- подать заявление о закрытии ИП в налоговую;

- уплатить страховые взносы за себя;

- закрыть расчётный счёт;

- уничтожить печать, если она была;

- продолжить хранить все документы о ходе предпринимательской деятельности.

Давайте разбираться.

Шаг 1

Уволить сотрудников

В первую очередь нужно уведомить их о предстоящем закрытии бизнеса. Важно, чтобы уведомления об увольнении были в письменном виде: сотрудники должны их подписать.

Сроки уведомления о расторжении — например, не позднее чем за месяц до увольнения — могут быть прописаны в трудовых договорах с сотрудниками. Если договорами такие сроки не предусмотрены, то рекомендуем уведомить работников сразу после принятия решения о закрытии ИП. Это позволит избежать претензий с их стороны.

Кроме сотрудников, о предстоящем закрытии ИП нужно уведомить государственную службу занятости — тоже не позднее чем за две недели до него. Сделать это можно с помощью портала службы.

Если после этого ИП передумает ликвидировать бизнес, об этом тоже нужно сообщить в службу занятости — в течение трёх рабочих дней после принятия решения. Об этом говорится в статье 53 №565-ФЗ «О занятости населения в РФ».

Дальнейший ход действий при увольнении сотрудников такой:

- Подготовьте приказы о прекращении трудовых договоров — их можно составить в свободной форме или, например, по форме №Т-8. В приказе нужно указать, что договор расторгается в соответствии с пунктом 1 статьи 81 ТК РФ, — в связи с прекращением деятельности ИП. Сотрудники должны ознакомиться с приказами и подписать их.

- Внесите записи в трудовые книжки. Основание для увольнения должно быть таким же, какое указано в приказе.

- Рассчитайте сотрудников в день увольнения. Каждый сотрудник должен получить зарплату за отработанное время, компенсацию за неиспользованный отпуск и выходное пособие, если оно было предусмотрено трудовым договором.

- Выдайте сотрудникам документы: трудовые книжки (или выписку по форме СТД-Р, если сотрудник отказался от бумажной трудовой книжки); выписку из раздела 3 Расчёта по страховым взносам (РСВ); расчётный листок по зарплате; справку о суммах дохода и НДФЛ; форму ЕФС-1 (подразделы 1.2 и 3 раздела 1).

Важно

При прекращении деятельности ИП увольняют всех сотрудников — даже самых незащищённых: несовершеннолетних, беременных, а также тех, кто на момент закрытия находится в отпуске или на больничном.

Шаг 2

Расторгнуть соглашения с контрагентами

Уведомите контрагентов о том, что вы прекращаете деятельность, и проведите сверку расчётов — проверьте, что вы должны контрагентам и что контрагенты должны вам.

Затем выплатите свои долги. Помните, что физлица отвечают собственным имуществом по долгам своего ИП даже после прекращения предпринимательской деятельности.

Также напомните контрагентам об их обязательствах перед вами. После проведения взаиморасчётов обязательно расторгните все действующие договоры.

Шаг 3

Снять с учёта онлайн-кассу

Сначала нужно создать отчёт о закрытии фискального накопителя (ФН). Отчёт формируют с помощью контрольно-кассовой техники (ККТ), поэтому порядок действий зависит от модели кассы — выясните его у своего оператора фискальных данных.

Затем заполните заявление о снятии ККТ с регистрационного учёта — его нужно подать в ФНС вместе с отчётом о закрытии ФН. Подать заявление можно четырьмя способами:

- на сайте ФНС через личный кабинет ИП — в разделе «Учёт ККТ»;

- через оператора фискальных данных;

- лично в налоговую инспекцию;

- по почте — с описью вложения и уведомлением о вручении.

После подачи заявления ККТ снимут с учёта в течение десяти рабочих дней.

Шаг 4

Сдать финальную отчётность и уплатить налоги

Состав налоговой отчётности, сроки её сдачи, а также суммы налогов зависят от того, на какой системе налогообложения работал ИП и были ли у него сотрудники. Ниже разбираемся, какую отчётность нужно сдать в налоговые органы при закрытии ИП и какие налоги заплатить.

ИП на ОСНО. Сдают декларацию 3-НДФЛ за текущий год — не позднее чем через пять рабочих дней после внесения записи о закрытии ИП в ЕГРИП. Но лучше сделать это до подачи заявления о закрытии: после закрытия ИП вы не сможете использовать электронную подпись и сдать отчёт в электронном виде — только на бумаге.

Налог по этой декларации нужно уплатить в течение 15 календарных дней после подачи декларации.

Также нужно сдать декларацию по НДС за последний отработанный квартал — установленного срока сдачи нет, но лучше тоже сделать это до подачи заявления о закрытии. Можно уплатить налог сразу, а можно разделить его на три части и уплачивать их каждый месяц до 25-го числа в течение квартала.

Подробнее о том, как платить налоги, рассказывали в статье о едином налоговом платеже и едином налоговом счёте. Прочитайте её, если хотите разобраться.

ИП на УСН и ЕСХН. Декларации по УСН и ЕСХН сдают соответственно не позднее 25-го числа по итогам месяца, в котором закрыли ИП. Лучше сделать это до подачи заявления о закрытии.

Уплатить единые налоги по этим режимам нужно не позднее 28-го числа месяца, следующего за месяцем прекращения деятельности ИП.

Декларацию по НДС сдают в случае, если ИП начисляли НДС. Срок сдачи не установлен, но рекомендуется сделать это до подачи заявления о закрытии. Уплачивать налог можно по той же схеме, что и на режиме ОСНО.

ИП на патентной системе (патенте), НПД и АУСН не сдают декларации в ходе своей работы, поэтому при прекращении деятельности их тоже не нужно сдавать.

ИП на патенте, которые получали его на срок от полугода до года, должны выплатить оставшуюся стоимость патента — за фактически отработанное на патенте время. Рекомендуем сделать это до внесения записи в ЕГРИП о снятии ИП с учёта.

ИП на НПД уплачивают последний налог не позднее 28-го числа месяца, следующего за месяцем прекращения деятельности. А ИП на АУСН — не позднее 25-го числа.

Все ИП с сотрудниками должны подать, кроме перечисленных отчётов, отчёты по сотрудникам в налоговую и СФР.

Вот какие документы нужно сдать в налоговую:

- расчёт по форме 6‑НДФЛ и справки о доходах сотрудников;

- расчёт по страховым взносам;

- персонифицированные сведения о физических лицах.

Перечисленные документы нужно сдать до подачи заявления о закрытии.

В СФР сдают:

- подраздел 1.1 формы ЕФС-1 (сведения о трудовой и иной деятельности) — не позднее следующего после увольнения сотрудников рабочего дня;

- подразделы 1.2 и 2 формы ЕФС-1 (сведения о стаже) — до подачи заявления о закрытии ИП;

- раздел 2 формы ЕФС-1 (сведения о взносах на травматизм) — до подачи заявления о закрытии ИП;

- анкету зарегистрированного лица для каждого работника (форма АДВ-1) — до подачи заявления о закрытии ИП.

НДФЛ за сотрудников нужно будет уплатить до закрытия ИП. Страховые взносы в налоговую и СФР — в течение 15 календарных дней после подачи РСВ и сведений о взносах соответственно.

Если не уплатить налоги и взносы вовремя, начислят пени и штрафы. После закрытия ИП эта задолженность перейдёт к физическому лицу.

Шаг 5

Подать заявление в налоговую

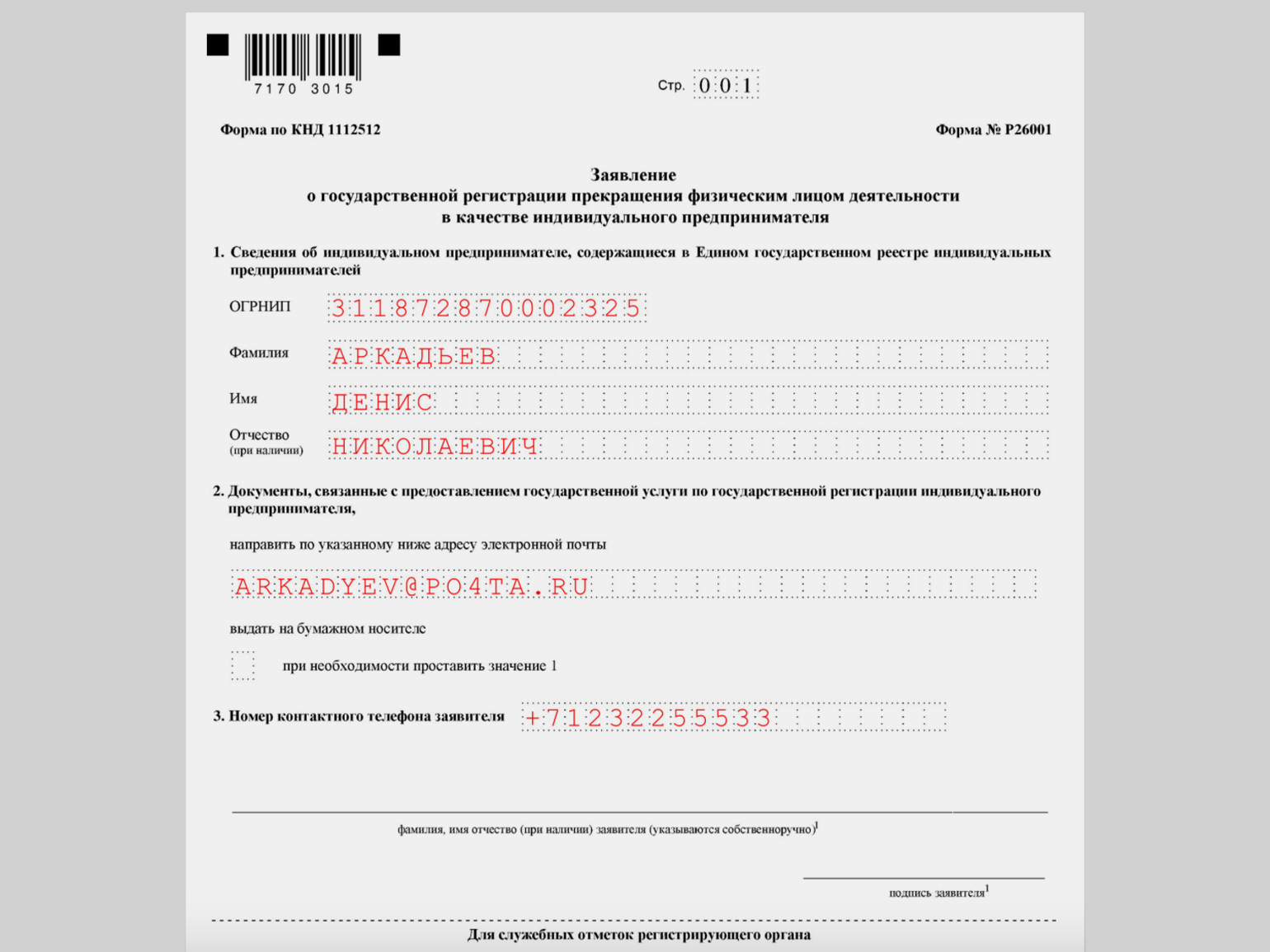

Форму и образец заполнения заявления можно посмотреть и скачать здесь. Предпринимателю нужно заполнить только первую страницу заявления:

- ОГРНИП;

- Ф. И. О. — печатными заглавными буквами;

- адрес электронной почты;

- номер телефона;

- подпись.

Скриншот: «КонсультантПлюс» / Skillbox Media

В общем случае подавать заявление нужно в ту же налоговую, где регистрировали ИП. Однако лучше проверить, какая инспекция сейчас является регистрирующим органом по вашему адресу. Сделать это можно здесь.

Подать заявление можно шестью способами:

- В налоговой инспекции — лично или через представителя по заверенной нотариусом доверенности.

- В МФЦ — так же лично или через представителя по доверенности.

- На сайте ФНС — через сервис «Прекращение деятельности ИП». Потребуется электронная подпись.

- Через «Госуслуги».

- Через нотариуса — он заверит заявление и подаст его в налоговую самостоятельно.

- По почте — ценным письмом с описью вложения.

Перед подачей заявления нужно уплатить госпошлину — 160 рублей. Здесь можно сформировать квитанцию. Если подавать заявление на сайте налоговой, через «Госуслуги» или в МФЦ, то уплачивать госпошлину не нужно. Если подавать заявление через нотариуса, госпошлину тоже не уплачивают, но нужно оплатить нотариальные услуги.

Налоговая должна рассмотреть заявление в течение пяти рабочих дней с момента его подачи. Если всё в порядке, выдадут два документа:

- уведомление о снятии с учёта физического лица в качестве ИП в налоговом органе;

- лист записи ЕГРИП.

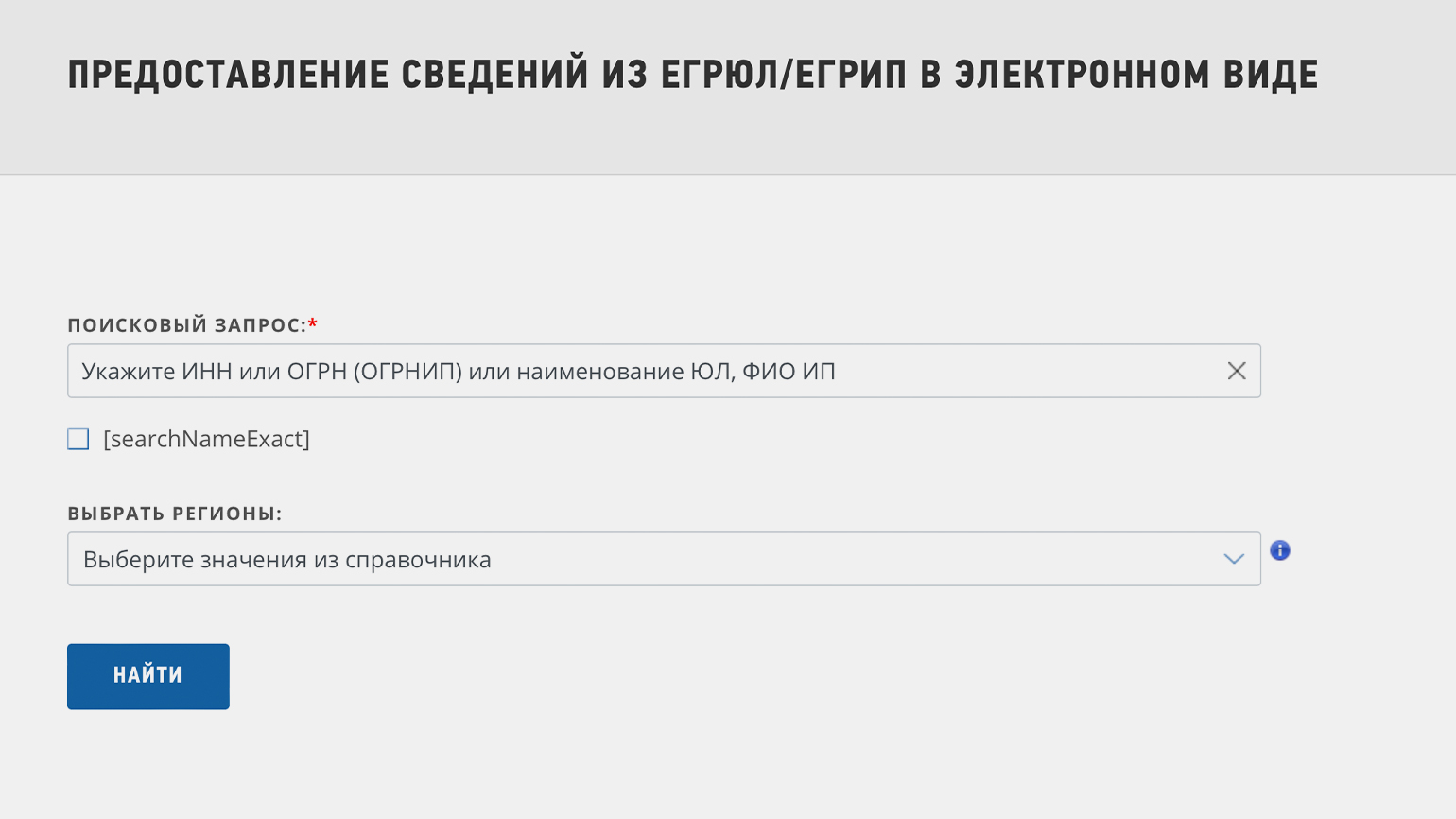

Как проверить, закрыли ли ИП? Статус ИП можно уточнить с помощью сервиса «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте ФНС. Для этого в поле поискового запроса нужно указать ОГРН, ИНН или Ф. И. О. предпринимателя, выбрать регион.

Скриншот: Федеральная налоговая служба / Skillbox Media

Шаг 6

Уплатить страховые взносы за себя

Страховые взносы ИП за себя бывают фиксированные и дополнительные. Фиксированные платят все предприниматели. В 2025 году их сумма составляет 53 658 рублей. Актуальные суммы приведены в пункте 1.2 статьи 430 НК РФ. Дополнительные взносы платят только ИП, чей доход с начала года превысил 300 тысяч рублей.

Подробно о страховых взносах ИП — в этой статье Skillbox Media.

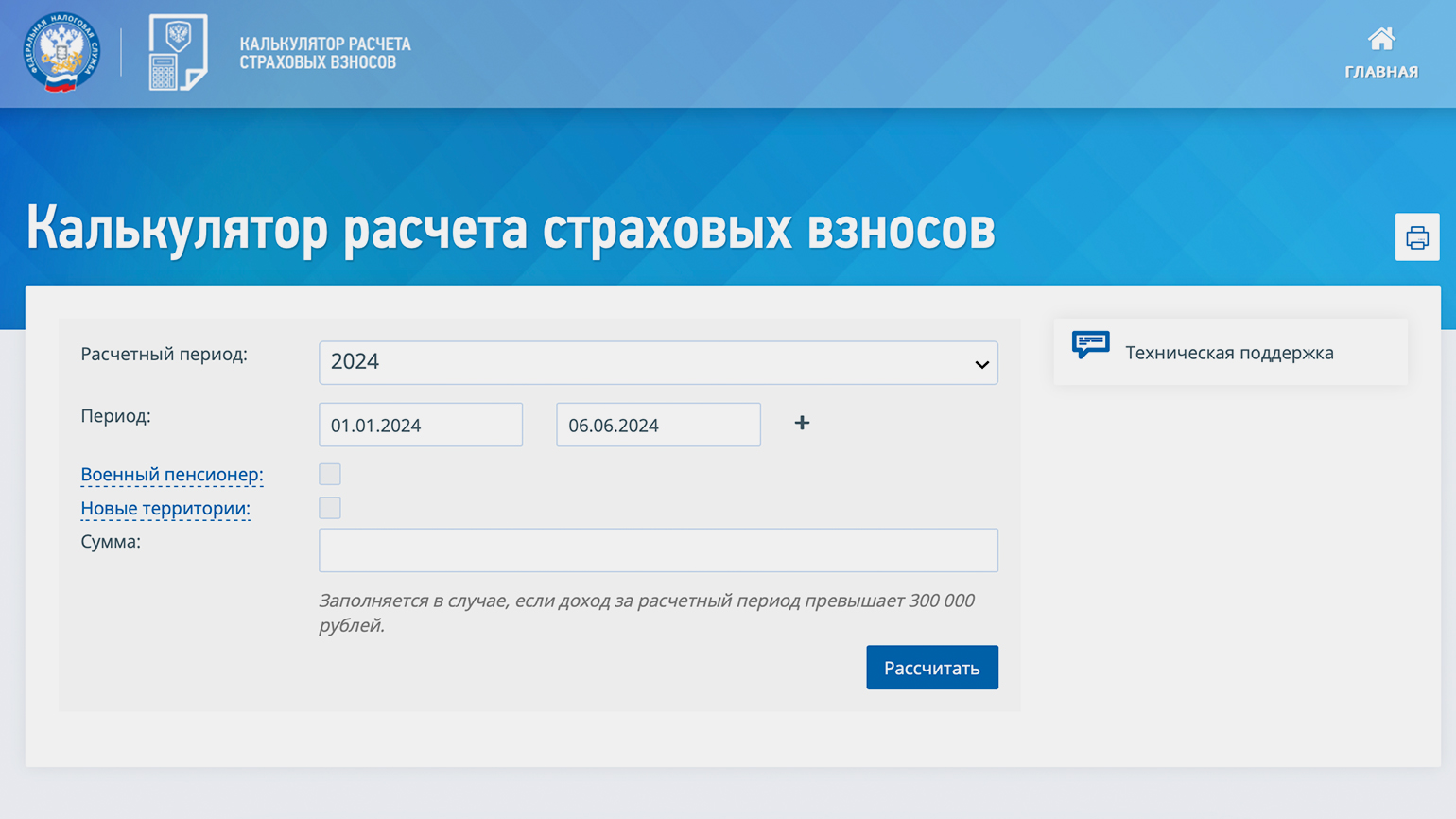

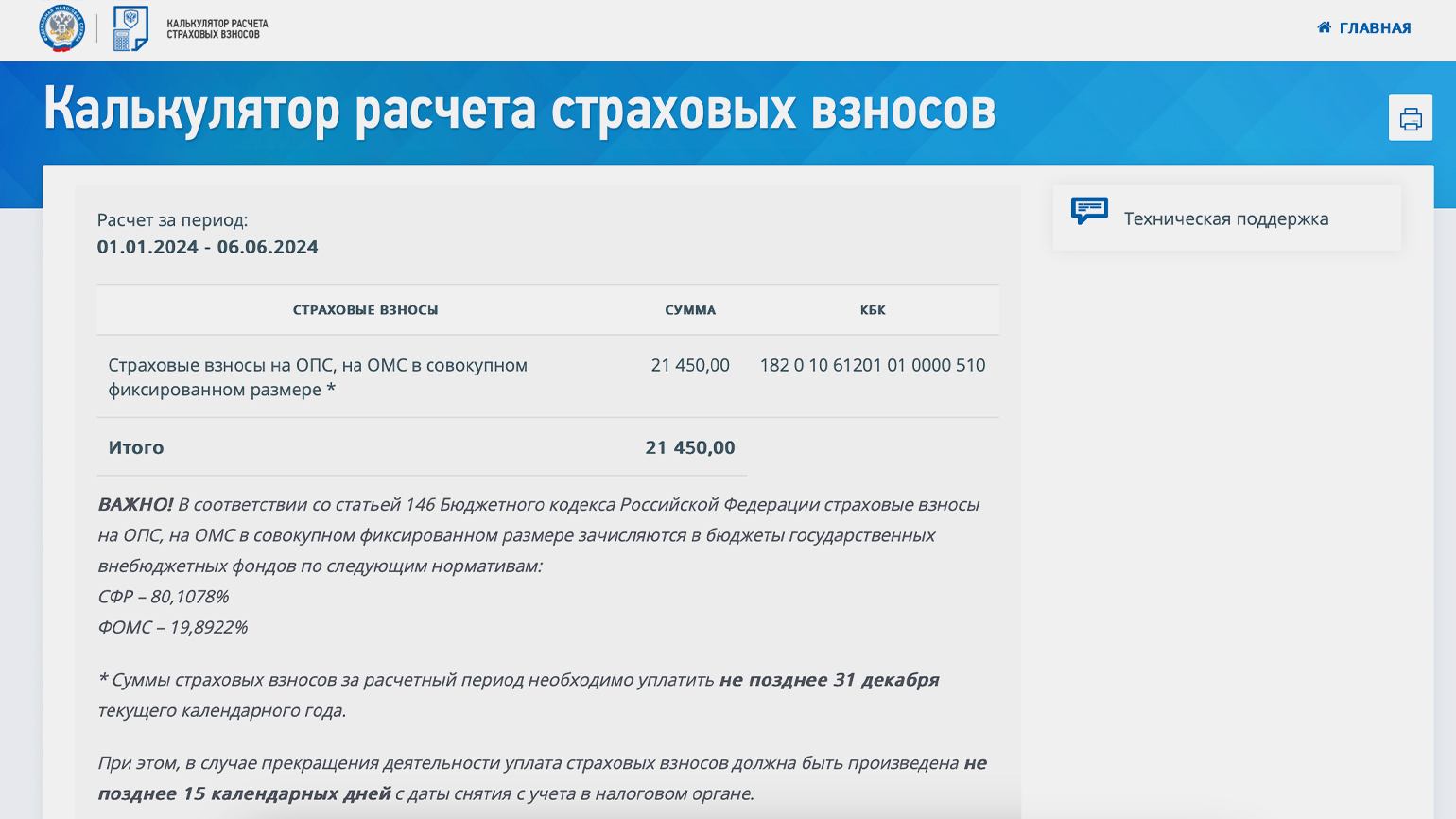

При закрытии ИП страховые взносы платят пропорционально отработанному времени. Рассчитать их точный размер можно с помощью калькулятора на сайте ФНС.

Нужно ввести данные о расчётном периоде и о сумме годового дохода ИП, если она превышает 300 тысяч рублей. Сервис рассчитает размер фиксированных и дополнительных страховых взносов, которые предприниматель должен будет уплатить.

Скриншот: Федеральная налоговая служба / Skillbox Media

Страховые взносы за себя должны платить все предприниматели, исключение — ИП на налоговых режимах НПД и АУСН. На этих режимах взносы платят добровольно.

При снятии ИП с учёта страховые взносы нужно уплатить в течение 15 календарных дней после того, как налоговая выдаст документы о закрытии.

Шаг 7

Закрыть расчётный счёт

Для этого нужно заполнить заявление о закрытии счёта и подать его в банк, с которым работал ИП. Форму заявления можно попросить в отделении банка или у своего клиентского менеджера.

В некоторых банках закрыть расчётный счёт можно через банковское приложение.

Если на счёте остаются деньги, в заявлении на закрытие укажите реквизиты другого счёта для их перевода.

Шаг 8

Уничтожить печать

Если у ИП была печать, после завершения бизнеса её нужно уничтожить. Можно сделать это самостоятельно — например, сломать её или сжечь — или обратиться в специальную компанию.

В обоих случаях уничтожение печати должно быть закреплено в акте — здесь приведён его образец. Акт должна подписать комиссия: она может состоять из любых людей (минимум трёх), которые будут присутствовать при уничтожении печати.

Шаг 9

Хранить все документы

Даже после прекращения деятельности ИП налоговая может потребовать документы для проверки — например, книгу учёта доходов и расходов, договоры, акты, квитанции, справки и отчёты. Поэтому после закрытия ИП важно все эти документы сохранять.

Срок хранения зависит от типа документов. Например, первичные документы, по которым вёлся налоговый учёт, нужно хранить пять лет. А большинство документов о сотрудниках — минимум 50 лет.

Точные сроки хранения содержатся в Приказе Росархива.

Как закрыть ИП без сотрудников? Если предприниматель работал один, при закрытии ИП ему нужно пройти те же процедуры, что описаны выше, — за исключением шага 1 и описанных в шаге 4 этапов, которые связаны с сотрудниками.

Почему могут отказать в закрытии ИП

Причины, по которым налоговая может отказать в регистрации прекращения деятельности ИП, перечислены в статье 23 закона №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Самые частые причины отказов такие:

- заявление о закрытии ИП заполнено некорректно — например, строчными буквами вместо заглавных;

- в заявлении указаны недостоверные сведения;

- не уплачена госпошлина при подаче заявления в налоговую лично, по доверенности или по почте;

- заявление подано не в то отделение ФНС.

Если налоговая не сможет снять ИП с учёта, она отправит ему отказ с указанием причины. Предпринимателю нужно будет устранить проблему и подать заявление повторно.

Как узнать больше об обязательных платежах ИП

- Разобраться в системах налогообложения поможет статья «Системы налогообложения для ИП в 2025 году». В ней мы рассказали об условиях всех налоговых режимов и о том, как выбрать самый выгодный для себя.

- Ещё в Skillbox Media можно почитать отдельные гайды по всем системам налогообложения: ОСНО, УСН, ПСН, НПД, АУСН, ЕСХН. В них разобрали подробно, какие есть ограничения, сколько налогов и взносов нужно платить, какую отчётность сдавать.

- В этой статье рассказали о страховых взносах ИП в 2025 году — сколько нужно платить, кому и в какие сроки.

- Все компании и ИП уплачивают большинство налогов и взносов единым налоговым платежом через единый налоговый счёт. В Skillbox Media есть статья о том, что такое единый налоговый платёж и как с ним работать.

- В Skillbox есть курс «Финансы для предпринимателя». Программа подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в ведении отчётности и грамотно общаться с бухгалтерией. Также на курсе учат строить финмодели, планировать расходы и запускать свой бизнес.

Другие статьи Skillbox Media для предпринимателей

- Как открыть ООО: подробная инструкция

- Как ИП и ООО работать с самозанятыми, чтобы не нарушить закон

- Что такое овердрафт и как он работает

- Что показывает точка безубыточности и по каким формулам её рассчитывать

- Главное о финансовом планировании: зачем оно нужно и как бизнес планирует бюджеты

- Оценка бизнеса: всё, что о ней нужно знать предпринимателю и менеджеру