Программа долгосрочных сбережений: что это такое и как она работает

ПДС — новый инструмент сбережений и накоплений. Рассказываем, как его использовать и какой доход можно получить по ПДС.

С 1 января 2024 года в России начала действовать программа долгосрочных сбережений — ПДС. По ней можно накопить деньги на долгосрочные цели. Государство и НПФ помогают в этом: государство софинансирует взносы, а НПФ инвестирует деньги так, чтобы компенсировать инфляцию.

Рассказываем главное о ПДС.

- Что такое программа долгосрочных сбережений

- Как она устроена

- Как в неё вступить

- Куда будут инвестировать средства

- Каким может быть доход

- Какие преимущества и недостатки есть у ПДС

Что такое программа долгосрочных сбережений

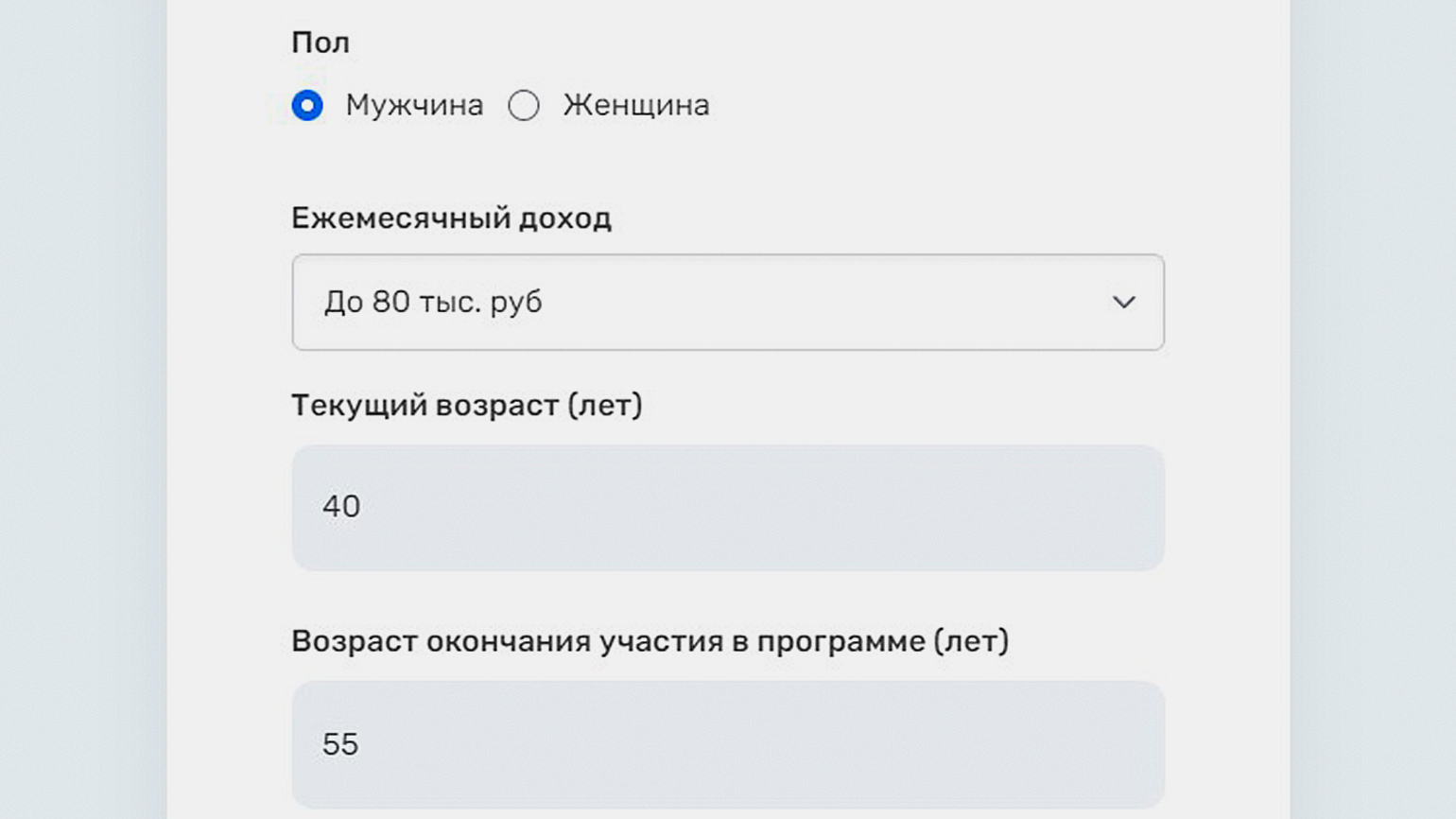

ПДС — это программа долгосрочных сбережений; система накопления и хранения средств с участием государства. По этой программе человек может копить деньги, совершая регулярные взносы, а потом получить больше средств, чем вносил: в виде всей суммы сразу или в виде регулярных выплат. Рассчитать приблизительные выплаты можно на сайте «Мои финансы» или на сайтах НПФ.

Скриншот: «Моифинансы.рф» / Skillbox Media

Вот как работает ПДС в общих чертах. Вы заключаете договор с негосударственным пенсионным фондом (НПФ) и делаете добровольные взносы. Государство такие взносы софинансирует, то есть вкладывает дополнительные деньги. НПФ инвестирует все поступающие средства так, чтобы уберечь их от инфляции и приумножить, за счёт чего сумма сбережений растёт.

У ПДС есть плюсы — за взносы можно получить налоговый вычет, они застрахованы, а платить НДФЛ по доходу в большинстве случаев не придётся. Также есть минусы: инвестициями нельзя управлять, а при досрочном расторжении договора по желанию участника программы он теряет деньги. Подробнее о плюсах и минусах расскажем ниже, а пока рассмотрим, как устроена программа.

Как устроена программа долгосрочных сбережений

Разберёмся, какие установлены условия участия в ПДС, сколько денег добавит к сбережениям государство, через какое время можно будет получить деньги и какие типы выплат по ПДС существуют.

Какие есть условия участия в ПДС? Минимальный срок участия в программе — 15 лет. Минимальная сумма первоначального взноса, сумма и периодичность регулярных взносов утверждаются в договоре с НПФ. В среднем нужно перечислять от 2000 рублей в месяц.

Ограничений на количество счетов ПДС нет — можно заключить договор одновременно с несколькими НПФ. Также можно заключить договор не для себя, а, например, для ребёнка или родственника.

Пополнять счёт ПДС можно только за счёт доходов. Использовать для пополнения, например, материнский капитал не получится.

Накопленные по программе ПДС средства наследуются. Наследником может быть правопреемник, если его указали в договоре, или родственники вкладчика.

Сколько денег добавит государство? Государство добавляет деньги тем, кто вносит на счёт более 2000 рублей в год. Лимит доплаты — до 36 000 рублей в год. То, сколько денег будет добавлять государство, зависит от среднемесячного дохода. Есть три коэффициента:

- При доходе участника ПДС до 80 тысяч рублей в месяц полагается доплата из расчёта 1:1. То есть государство добавит рубль на каждый рубль, который вкладчик внесёт на счёт. Чтобы получить максимальную доплату в 36 тысяч рублей в год при доходе до 80 тысяч, необходимо вложить за год минимум 36 тысяч рублей.

- При доходе от 80 тысяч до 150 тысяч рублей в месяц коэффициент составит 1:2 — это 50 копеек от государства на рубль взноса. Для получения доплаты в 36 тысяч рублей нужно внести на счёт ПДС минимум 72 тысячи рублей за год.

- При доходе от 150 тысяч рублей в месяц коэффициент составит 1:4 — 25 копеек на рубль взноса. Чтобы получить доплату в 36 тысяч рублей, необходимо внести 144 тысячи рублей за год.

Лимит доплаты в 36 тысяч рублей действует на все счета ПДС. То есть нельзя открыть два счёта и получить софинансирование в 72 тысячи рублей — доплата к каждому счёту составит 18 тысяч рублей в год.

Софинансирование предусмотрено только в течение первых десяти лет с момента вступления в программу ПДС. То есть максимально от государства можно получить 360 тысяч рублей за десять лет. Раньше срок софинансирования составлял три года; возможно, позже его ещё продлят.

Через какое время можно будет получить деньги? Выплаты могут назначить, если:

- пройдёт 15 лет с момента заключения договора об участии в ПДС;

- участник ПДС достигнет возраста, в котором полагаются выплаты: это 55 лет для женщин и 60 лет для мужчин;

- возникнет особая жизненная ситуация — например, участник ПДС потеряет кормильца или заболеет и ему понадобится дорогостоящее лечение.

Перечень видов лечения, при которых можно получить выплату, утверждён Распоряжением Правительства №76-р. Например, в него входит пересадка клапанов сердца и комбинированное лечение осложнённых форм сахарного диабета.

Какие типы выплат существуют? По ПДС предусмотрены выплаты четырёх видов:

- Срочная — выплаты в течение оговорённого периода, обычно от 5 лет. Все накопления разделяют на ежемесячные выплаты в течение этого периода.

- Пожизненная — все накопления делятся на 264 месяца (22 года), то есть на предполагаемый срок дожития.

- Единовременная — выплачивают всю сумму сразу. Такую выплату можно получить, если размер предполагаемой пожизненной выплаты меньше 10% прожиточного минимума пенсионера.

- Досрочная — единоразовая выплата части или всех накопленных средств.

Досрочную выплату можно оформить только в случае особой жизненной ситуации, о которой мы говорили выше. НПФ перечислит деньги с учётом софинансирования и накопленного от инвестирования средств дохода.

Также можно получить деньги досрочно, если разорвать договор с НПФ. Но в этом случае возвращают только личные средства — те, что вносил участник ПДС, без софинансирования от государства и дохода от инвестиций.

Как вступить в программу долгосрочных сбережений

Участвовать в программе долгосрочных сбережений могут все граждане РФ. Чтобы вступить в неё, нужно заключить договор с НПФ из реестра.

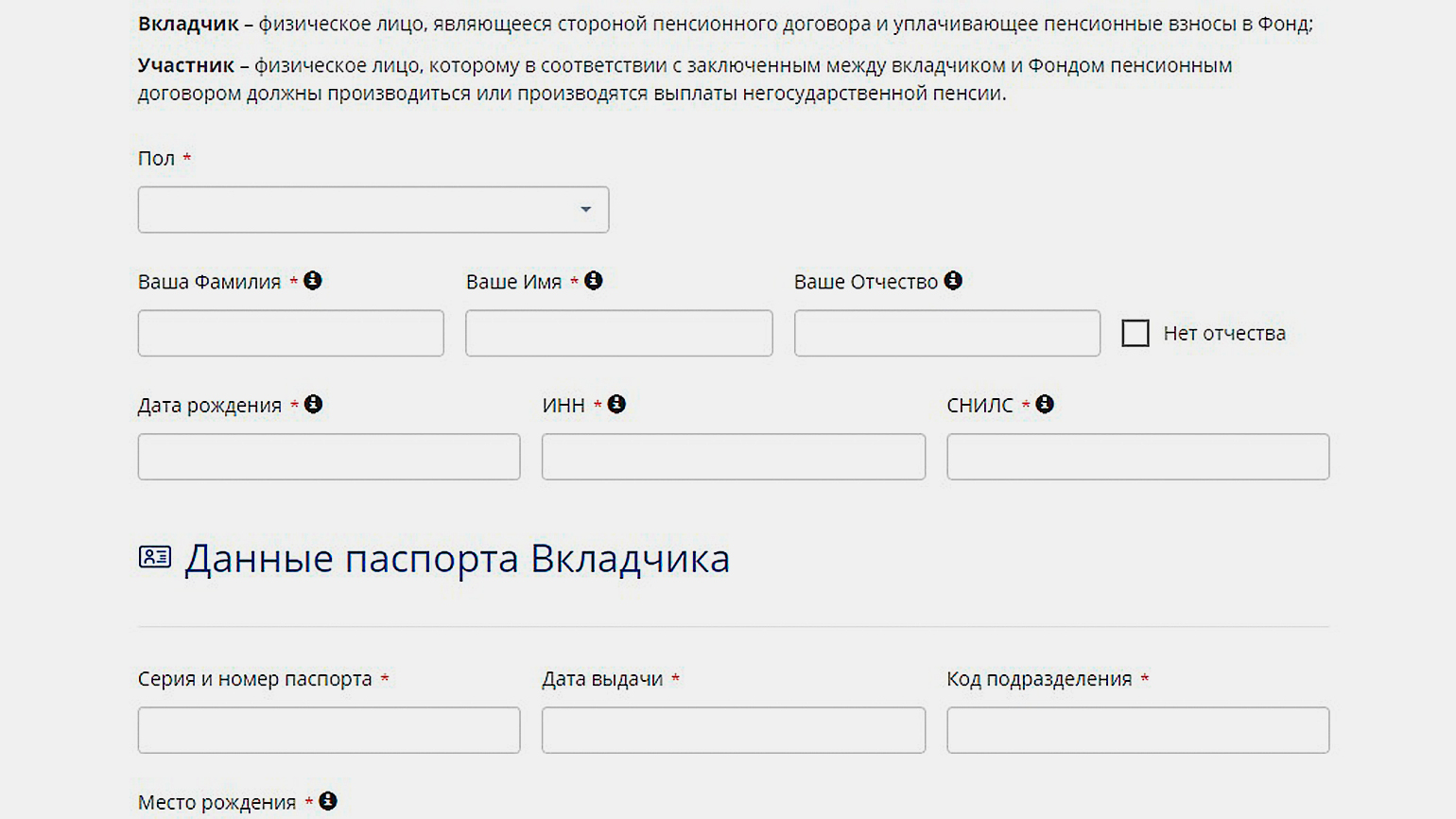

У каждого НПФ свои условия заключения договора. Обычно, чтобы подать заявку, нужно обратиться в НПФ лично или в онлайне и предоставить документы: паспорт, СНИЛС и ИНН. Условия вклада — размер, периодичность взносов, сроки выплат, правопреемника — прописывают в договоре.

Скриншот: «НПФ ВТБ» / Skillbox Media

Оператора ПДС — НПФ — можно менять по заявлению раз в пять лет.

При заключении договора в качестве первого взноса можно использовать пенсионные сбережения по программе ОПС. Для этого нужно подать заявку на перевод средств в выбранный НПФ на «Госуслугах».

Куда будут инвестировать накопления

НПФ инвестируют основную часть средств в надёжные государственные активы — ОФЗ, инфраструктурные облигации, корпоративные облигации и прочие ценные бумаги. Процесс контролирует Банк России. Но он не прописывает, в какие именно активы нужно вкладывать деньги; у каждого НПФ своя стратегия. Если вы хотите узнать, в какие инструменты инвестирует выбранный фонд, это можно уточнить у представителя фонда.

Активы, одобренные Банком России, называют «длинными деньгами» — процент прибыли по ним обычно не очень высокий, но стабильный. Фонды вкладывают в них большую часть средств и реинвестируют прибыль.

Фонды также могут вкладывать деньги в высокорисковые инструменты, но небольшую часть — до 10% от взносов участников ПДС.

Каким может быть доход от инвестиций по ПДС

Доходность накоплений не гарантирована. Она зависит от ситуации на рынке и от того, в какие активы НПФ вкладывает деньги. Но участники программы ПДС в любом случае не потеряют деньги — если инвестиции принесут убыток, Банк России обяжет фонд возместить потери клиентам.

Теперь разберём потенциальный доход. На сайте «Моифинансы.рф» утверждается, что в последние пять лет доходность НПФ превышает уровень инфляции. По данным Центробанка, средневзвешенная доходность НПФ в 2023 году составила 9,9% годовых до выплаты вознаграждения НПФ, то есть превысила темпы инфляции (6,2%) за тот же период. В отчёте Центробанка за первый квартал 2024 года указана средневзвешенная доходность 9,7% годовых до выплаты вознаграждения фонду. Инфляция в марте 2024 года составляла 7,72%.

То есть доходность инвестиций по ПДС превышает уровень инфляции, но всё зависит от выбранного фонда. Для примера рассмотрим доходность трёх НПФ — участников ПДС — на 2023 год:

- «СберНПФ» сообщает, что доходность по пенсионному страхованию составила 10,24–10,97%.

- НПФ «Альянс» сообщает, что «результат инвестирования пенсионных накоплений» — 3,65%.

- «НПФ Газпромбанк-фонд» сообщает о доходности 6,27%.

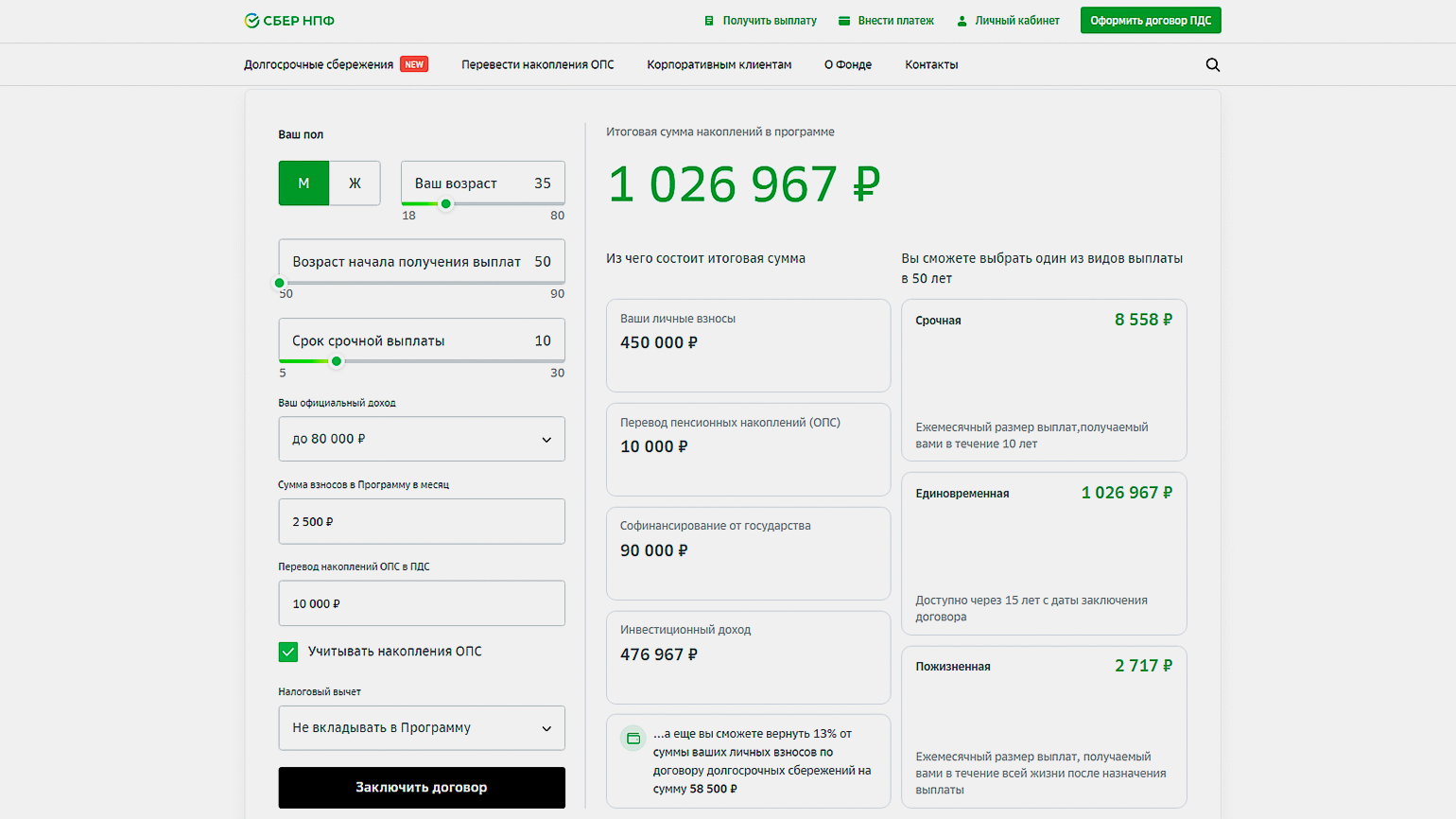

Рассчитать примерную доходность можно в калькуляторе выбранного фонда. Например, расчёт в калькуляторе «Сбер НПФ» предполагает среднюю доходность 7% годовых. Если женщина вступит в программу ПДС в 35 лет, сделает первый взнос в 10 тысяч рублей и каждый месяц будет пополнять счёт на 2 тысячи, через 15 лет сумма накоплений составит 1 026 967 рублей.

Скриншот: АО «НПФ Сбербанка» / Skillbox Media

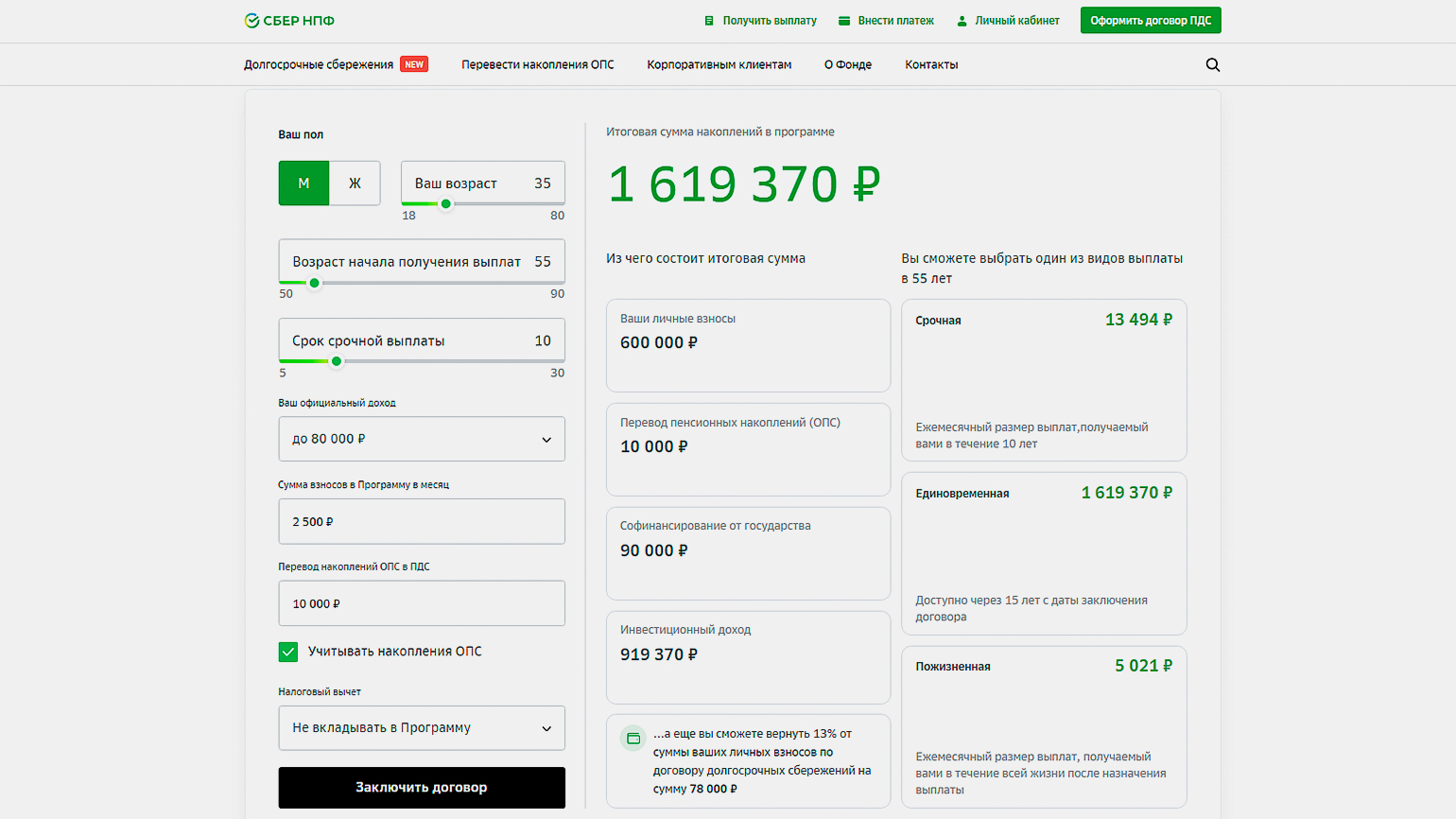

Если на тех же условиях делать взносы до 55 лет, можно ожидать выплату в размере 1 619 370 рублей.

Скриншот: АО «НПФ Сбербанка» / Skillbox Media

Какие преимущества и недостатки есть у программы долгосрочных сбережений

Вот какие преимущества есть у ПДС:

- Софинансирование взносов. Государство добавляет к взносам участника программы до 36 000 рублей в год в течение первых десяти лет участия в ПДС.

- Государственное страхование средств. Государство страхует вклады на сумму до 2,8 миллиона рублей — это в два раза больше, чем лимит страхования обычных банковских вкладов. Если НПФ обанкротится или потеряет лицензию, АСВ возместит убытки. Вкладчику вернут накопления, сумму софинансирования и инвестиционных доходов на счёт в банке или переведут их в другой НПФ по его выбору. Если НПФ разорится после начала выплат, выплаты продолжит другой НПФ — АСВ назначит его само.

- Налоговый вычет. На долгосрочные сбережения можно оформить налоговый вычет, если у вкладчика открыто не больше трёх счетов ПДС. Вычет доступен всем, кто платит НДФЛ, оформлять его можно ежегодно. Государство вернёт 13% с суммы взносов не более 400 тысяч рублей в год. То есть каждый год можно будет получать до 52 тысяч рублей в виде вычета.

- Досрочное снятие при особых ситуациях. При наступлении «особых жизненных обстоятельств» можно получить все деньги — взносы, сумму софинансирования и инвестиционный доход. НПФ не будет удерживать штраф.

- Налоговые льготы. Если выплаты назначены не ранее 10 лет с открытия счëта и в период действия договора было открыто не более двух других договоров ПДС, то подоходный налог платить не нужно. Но есть лимит — 30 миллионов рублей. Если сумма накоплений больше, с «излишков» придëтся уплатить НДФЛ.

Вот какие недостатки есть у ПДС:

- Длительное участие. Срок, на который рассчитана программа, — 15 лет. Получить средства можно раньше — по достижении 55 или 60 лет. Но в любом случае пройдёт несколько лет, прежде чем НПФ одобрит выплаты.

- Убытки при досрочном расторжении договора. Если участник ПДС решит расторгнуть договор по своей воле, без наступления особых жизненных обстоятельств, ему вернут только его взносы. Кроме того, НПФ может удержать штраф; а если вкладчик оформлял вычеты по ПДС, полученные деньги придётся возместить в ФНС.

- Отсутствие контроля за инвестициями. Участник ПДС не может управлять инвестиционным портфелем — НПФ сами решают, во что вложить деньги. Обычно они вкладывают средства в надёжные инструменты с невысокой доходностью.

Главное о ПДС в 4 пунктах

- ПДС — программа долгосрочных сбережений, действующая в России. С её помощью можно копить деньги, совершая регулярные взносы, а потом получить больше средств, чем вносили: в виде всей суммы сразу или в виде регулярных выплат.

- Сумма накоплений увеличивается за счёт софинансирования от государства и инвестирования средств. Государство добавляет до 36 тысяч рублей в год в течение первых десяти лет участия в программе. НПФ вкладывает средства в надёжные инструменты; средняя доходность таких инвестиций превышает размер инфляции.

- Получить деньги по ПДС можно при участии в программе более 15 лет, при достижении возраста 55 (для женщин) или 60 лет (для мужчин) или при наступлении особых жизненных обстоятельств. НПФ может выплачивать деньги регулярно небольшими частями или отдать всю сумму сразу.

- Преимущества ПДС — софинансирование от государства, страхование средств, возможность досрочного снятия, получения налогового вычета и освобождения от уплаты НДФЛ. Недостатки — продолжительность программы, отсутствие контроля за инвестициями и убытки при досрочном расторжении договора без подтверждения особых жизненных обстоятельств.

Больше материалов Skillbox Media для тех, кто хочет грамотно распоряжаться деньгами

- Куда вложить деньги в 2024 году: спросили экономистов и инвесторов

- Как получить налоговый вычет за обучение: полное руководство

- Как экономить деньги: беседуем с автором программ по финансовому здоровью Анной Деньгиной

- Финансовая грамотность: что такое и как её повысить во взрослом возрасте

- Какие акции купить в 2024 году — перечисляем бумаги, которые выбрали опытные инвесторы