Всё о льготах для IT в 2022 году: насколько они выгодны, кто и как может их получить

Как добиться налога на прибыль в 0%, освобождения от НДС и снижения страховых взносов? Какие ещё меры поддержки появятся в ближайшее время?

Евгений Царёв

Управляющий RTM Group, эксперт в области IT-права и кибербезопасности. 15 лет в сфере защиты информации, из них более 10 лет — на руководящих позициях в крупных компаниях отрасли, например в Leta IT-company и Swivel Secure. В 2018 году основал и возглавил группу компаний RTM Group, специализирующуюся на IT-праве, судебной компьютерной экспертизе и аудите в области информационной безопасности и информационных технологий.

С марта 2022 года IT-компаниям доступно множество льгот, среди которых — освобождение от части налогов. Насколько выгодны налоговые меры поддержки? Ниже на примере мы показываем, как льготы позволяют компании уменьшить платежи в бюджет почти в четыре раза.

Статья поможет понять, как работают льготы, стоит ли их оформлять и что для этого нужно. Разберёмся:

- какие льготы существуют;

- кто может получать льготы;

- как IT-компании пройти аккредитацию;

- как внести ПО в реестр;

- насколько льготы выгодны на самом деле;

- что ещё нужно знать о льготах.

Какие льготы доступны IT-компаниям

Есть три основные льготы, которые напрямую влияют на прибыль компании, — мы будем говорить о них:

Снижение ставки налога на прибыль до 0%

Льгота действует с 1 января 2022 года по 31 декабря 2024 года. То есть компании, использующие ОСНО, могут вообще не платить налог на прибыль три года.

Снижение ставки по страховым взносам за сотрудников

Вместо 30% на зарплаты сотрудников теперь можно платить 7,6%. Эта льгота действует бессрочно — пока правительство не установит новые нормы.

Освобождение от НДС при обороте ПО

Базовая ставка НДС — 20% от суммы, указанной в договоре. Теперь IT-компании могут не устанавливать эту надбавку, когда продают программное обеспечение, внесённое в реестр, — о нём мы поговорим ниже.

Кроме того, от НДС освобождаются также договоры отчуждения результатов интеллектуальной деятельности (РИД) и лицензионные договоры на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем и секреты производства.

Все три перечисленные льготы применяют автоматически. Подавать заявления на них не нужно, достаточно соответствовать требованиям. О требованиях мы расскажем дальше.

Дополнительно государство вводит гранты и госпрограммы. Это косвенные льготы — они доступны не всем компаниям. Например, можно получить грант, покрывающий до 80% стоимости проекта в сфере IT. Поддержку оказывают стартапам, компаниям-разработчикам и тем, кто внедряет IT-решения. Подробнее об этом можно почитать здесь.

Другой пример — программа поддержки цифровизации малого и среднего бизнеса. По ней можно получить скидку до 50% на покупку российского софта. Скидку финансирует государство, подробнее о программе можно узнать здесь.

Также доступны косвенные льготы. Например, IT-компании освобождены от плановых проверок на ближайшие три года, а их сотрудники получают отсрочку от призыва.

Кто может получать льготы: требования к компаниям

На каждую из льгот могут претендовать только аккредитованные IT-компании — это основное требование. Аккредитованные компании — те, что есть в специальном реестре: о нём поговорим ниже.

Есть дополнительные требования — они зависят от типа льгот. Снижать ставки налога на прибыль и страховых взносов могут компании, соответствующие трём требованиям.

Первое требование — 90% доходов компания должна получать от работы, связанной с программным обеспечением, то есть:

- от передачи исключительных прав и прав на использование ПО;

- от продажи программ и баз данных;

- от услуг по разработке, адаптации, модификации, установке, тестированию и сопровождению программного обеспечения.

Второе требование — чтобы в компании были официально трудоустроены семь или более человек. Договоры ГПХ не подойдут — нужны трудовые договоры с отчислением страховых взносов и удержанием НДФЛ.

Третье требование — чтобы продукты компании были созданы не в рекламных и маркетинговых целях. Другими словами — чтобы ПО и базы данных не использовали для распространения рекламы, размещения объявлений и заключения сделок. Например, приложение Ozon не подходит под это требование, потому что в нём продают товары, а антивирус Kaspersky подходит.

Если компания создаёт продукты для разных целей, то она тоже может претендовать на льготы. Тогда нужно, чтобы 90% дохода приходилось на продукты, созданные не для рекламы и продаж.

От уплаты НДС освобождаются компании, которые соответствуют всем требованиям выше. Дополнительно нужно, чтобы они включили продукты в реестр отечественного ПО. Подробнее о процедуре читайте ниже.

Важно! Отмена НДС не распространяется на продукты, созданные с целью рекламы и продаж. Даже если компания соответствует всем требованиям, при продаже подобного ПО придётся заплатить стандартный НДС. А программы, созданные не для продаж и рекламы, можно продавать без НДС.

Как стать аккредитованной IT‑компанией

Аккредитация — официальная процедура проверки компании на соответствие требованиям законодательства. Её проводит Минкомсвязи (Минцифры) РФ. Если компания соответствует требованиям, её включают в реестр.

Подать заявку на аккредитацию могут юридические лица, зарегистрированные в России и работающие по кодам ОКВЭД, связанным с IT. Например, по коду 62.01 — разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги. Полный список кодов ОКВЭД, которые подходят для аккредитации, можно посмотреть здесь.

Код ОКВЭД можно выбрать при регистрации компании или добавить в процессе работы — например, если сейчас кода нет, но фактически вы работаете в сфере IT. Сведения обо всех кодах есть в ЕГРЮЛ — Минкомсвязи РФ проверит их самостоятельно.

Подать заявку на аккредитацию можно на «Госуслугах». Для этого понадобятся:

- заявление, в котором нужно указать данные юридического лица — название, адрес, ИНН, контакты;

- справка, подтверждающая, что компания ведёт деятельность в сфере IT, — её подписывает руководитель, образец можно посмотреть здесь.

Заявку рассмотрят в течение одного рабочего дня. Максимальный срок рассмотрения — до 30 рабочих дней.

Если компания работает по подходящим кодам ОКВЭД, её признают аккредитованной. Срок действия аккредитации не ограничен — отозвать её могут только в трёх случаях:

- если компания добровольно откажется от аккредитации;

- если компания прекратит деятельность;

- если будет установлено, что компания фактически не ведёт деятельность в сфере IT.

Последнее может быть обнаружено при проверке ФНС. Налоговая служба имеет право проверять фактическую деятельность компании, пользующейся льготами, — это разъяснено в письме. Но до 2024 года действует мораторий на проверки.

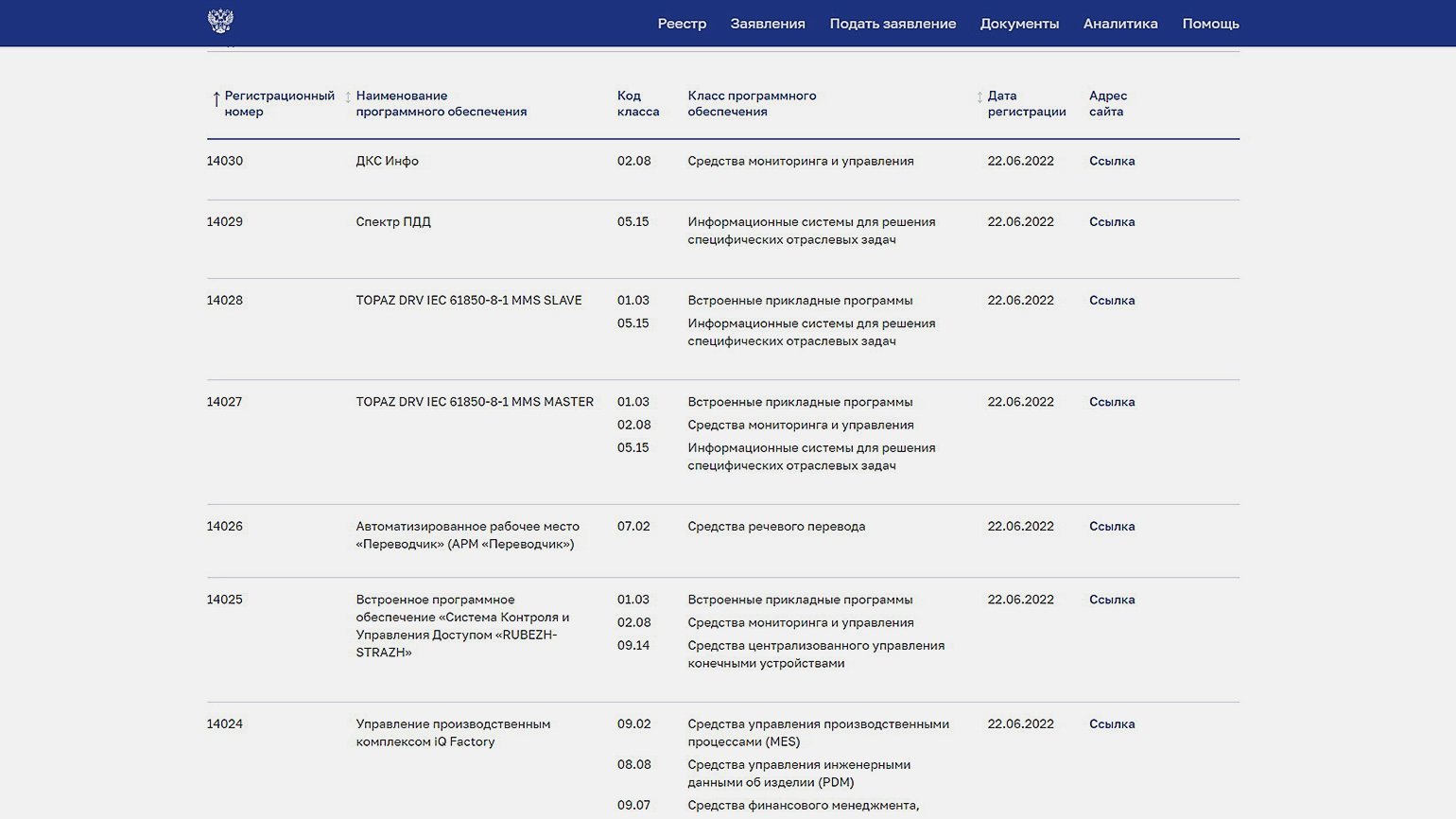

Как попасть в реестр отечественного ПО

Есть два реестра программного обеспечения: евразийский и российский. Евразийский предназначен скорее для участия иностранных разработчиков в госзакупках. Чтобы получить право не платить НДС при обороте программных продуктов, сведения о них нужно внести в российский реестр ПО. Сейчас в нём более 14 тысяч продуктов.

Добавить в реестр продукты могут все, кто владеет ими: и физические лица, и компании. Главное требование к ПО — чтобы оно было российским. Это значит, что исключительные права на продукт должны принадлежать российским физическим или юридическим лицам, неподконтрольным бенефициарам из других стран. Если продуктом владеет компания, то более 50% организации должно принадлежать россиянам.

Сам продукт может быть любым — в реестре есть офисные приложения, системы управления процессами, навигаторы, почтовые клиенты. К некоторым видам ПО есть дополнительные требования. Например, офисные приложения должны быть нацелены на российский рынок: сумма выплат по лицензионным и иным договорам за рубеж не должна превышать 30% от выручки компании.

Подать заявку на внесение продукта в реестр отечественного ПО можно на сайте реестра — его ведёт Минцифры РФ. Для этого нужно авторизоваться через ЕСИА, подготовить электронную подпись и заполнить заявление. В нём предоставляют и указывают:

- технические требования к операционным системам, в которых может работать продукт;

- доказательство обладания исключительными правами на продукт. Его нужно подтвердить юридически — например, свидетельством «Роспатента»;

- проверочный экземпляр программы;

- класс продукта по классификации от Минцифры РФ;

- лицензии, если они нужны для работы продукта;

- описание процессов разработки и поддержки продукта;

- ссылку на официальный сайт, где есть актуальная информация о ПО.

Заявление зарегистрируют в течение 5 рабочих дней. Потом в течение 15 дней подготовят экспертное заключение о соответствии ПО, в течение 10 дней — примут решение. Срок могут увеличить, если понадобятся дополнительные сведения, но он не может превышать 45 рабочих дней.

Продукт вносят в реестр на неограниченный срок. Его могут исключить во время ежегодной проверки и чистки, если заметят нарушения. Например, если вы не будете обновлять описание продукта и оно станет недостоверным — не будет отражать новую функциональность.

Расчёт: насколько льготы выгодны на самом деле

Чтобы понять выгоду от льгот, нужно рассчитать доходы компании. Считать будем на двух примерах.

Первый — сравнение двух IT-компаний. Обе занимаются разработкой и продажей программного обеспечения и относятся к субъектам малого и среднего предпринимательства. Компания №1 прошла аккредитацию и внесла ПО в реестр, а компания №2 — нет.

Допустим, у обеих компаний одинаковые исходные данные:

- 100 млн рублей в год — выручка от продажи лицензий, другой выручки нет;

- 50 млн рублей в год — выплаты сотрудникам;

- 20 млн рублей — прочие расходы;

- 20 сотрудников в штате;

- система налогообложения — общая.

Косвенные и потенциальные льготы вроде участия в госпрограммах, госконтракты и гранты учитывать не будем — рассчитаем выгоду только по трём основным льготам.

Компания №1 не платит НДС и экономит на налогах и страховых взносах. Упрощённые расчёты показывают, что она получает чистую прибыль в 18 млн рублей.

Посмотреть расчёты

| Выручка (доходы) | 100 000 000 | |

| Зарплата чистыми | 50 000 000 | |

| Страховые взносы | 7,60% | 4 367 816 |

| НДФЛ | 13% | 7 471 264 |

| Общие расходы на зарплату | 61 839 080 | |

| Прочие расходы | 20 000 000 | |

| Итого расходы | 81 839 080 | |

| Прибыль до налогообложения | 18 160 920 | |

| Налог на прибыль | 0% | 0 |

| Чистая прибыль | 18 160 920 |

Компания №2 платит НДС и налог на прибыль. Ещё платит страховые взносы: 30% на МРОТ и 15% на всё, что выше. 15% — пониженный тариф для субъектов МСП. После уплаты всех налогов компания получает убыток в 5 млн рублей, или 5% от выручки.

Посмотреть расчёты

| Выручка (доходы) | 100 000 000 | |

| НДС (с продаж) | 20% | 20 000 000 |

| Зарплата чистыми | 50 000 000 | |

| Страховые взносы | 15 или 30% | 8 662 360 |

| НДФЛ | 13% | 7 471 264 |

| Общие расходы на зарплату | 66 133 624 | |

| Прочие расходы | 20 000 000 | |

| НДС от поставщиков | 3 333 333 | |

| Итого расходы | 86 133 624 | |

| Прибыль до налогообложения | 13 866 376 | |

| Налог на прибыль | 20% | 2 773 275 |

| НДС к уплате в бюджет | 0 | 16 666 667 |

| Прибыль после уплаты всех налогов | −5 573 566 |

Получается, что снижение страховых взносов позволяет сократить расходы на зарплату почти на 10%. А оплата НДС с продаж «убивает» компанию и не даёт ей работать в плюс.

При расчёте мы учли, что все расходы компании №2 облагаются НДС. Это позволяет ей сократить выплаты в бюджет. В реальности у IT-компаний почти нет расходов с НДС — значит, убытков будет ещё больше.

Второй пример — разница в прибыли крупных компаний. Если доход превышает 2 млрд рублей или численность сотрудников — более 250 человек, компания уже не относится к субъектам МСП. Значит, не может применять пониженные ставки для страховых взносов.

Компания №3 применяет льготы, компания №4 — нет. У компаний — одинаковые исходные данные:

- 2 млрд рублей в год — выручка от продажи лицензий, иной выручки нет;

- 1 млрд рублей в год — выплаты сотрудникам;

- 400 млн рублей — прочие расходы;

- 250 сотрудников в штате;

- система налогообложения — ОСН.

Чистая прибыль компании №3 — 363 млн рублей.

Посмотреть расчёты

| Выручка (доходы) | 2 000 000 000 | |

| Зарплата чистыми | 1 000 000 000 | |

| Страховые взносы | 7,60% | 87 356 322 |

| НДФЛ | 13% | 149 425 287 |

| Общие расходы на зарплату | 1 236 781 609 | |

| Прочие расходы | 400 000 000 | |

| Итого расходы | 1 636 781 609 | |

| Прибыль до налогообложения | 363 218 391 | |

| Налог на прибыль | 0% | 0 |

| Чистая прибыль | 363 218 391 |

Компания №4 платит страховые взносы по ставке 30%, налог на прибыль и НДС. Её убыток — 248 млн, или 12% от выручки.

Посмотреть расчёты

| Выручка (доходы) | 2 000 000 000 | |

| НДС (с продаж) | 20% | 400 000 000 |

| Зарплата чистыми | 1 000 000 000 | |

| Страховые взносы | 15 или 30% | 344 827 586 |

| НДФЛ | 13% | 149 425 287 |

| Общие расходы на зарплату | 1 494 252 874 | |

| Прочие расходы | 400 000 000 | |

| НДС от поставщиков | 66 666 667 | |

| Итого расходы | 1 894 252 874 | |

| Прибыль до налогообложения | 105 747 126 | |

| Налог на прибыль | 20% | 21 149 425 |

| НДС к уплате в бюджет | 0 | 333 333 333 |

| Прибыль после уплаты всех налогов | −248 735 632 |

У компаний №1 и №3, использующих льготы, одинаковая рентабельность бизнеса — около 18%. И поэтому у них сопоставимые условия конкуренции. Более того — ничто не мешает росту компании №1: налоговая нагрузка не растёт с увеличением выручки.

У компаний №2 и №4, не использующих льготы, убытки в размере 5–12% от выручки. Даже применение пониженных ставок по страховым взносам не позволит субъекту МСП работать в плюс.

В этом примере применение льгот может улучшить финансовые показатели с убытка в 12% до прибыли в 18%. Если проводить более глубокие расчёты, можно прийти к выводу: льготы позволяют сократить выплаты в бюджет почти в четыре раза.

Какие льготы будут доступны в будущем

Правительство планирует ввести ещё три льготы: льготную ипотеку, возмещение НДФЛ и льготные кредиты.

Льготная ипотека будет доступна сотрудникам IT-компаний. Программа уже разработана, но не вступила в силу — в неё вносят корректировки. Предварительно ипотека будет доступна тем, кто проработал в аккредитованной IT-компании не меньше трёх месяцев и получает зарплату от 100 тысяч рублей. Для регионов-миллионников требования выше: зарплата должна быть от 150 тысяч.

Возмещение НДФЛ законодательно не урегулировано. Минцифры РФ предложило предоставлять безвозмездное финансирование на возмещение. Но как будет работать льгота, пока неясно.

Льготные кредиты будут доступны IT-компаниям, разрабатывающим программные продукты в приоритетных отраслях. Ожидается, что ставка по кредиту составит 3%, — об этом говорил глава Минцифры РФ Максут Шадаев.

Другие материалы Skillbox Media для руководителей

- Как работает антикризисное управление компанией и когда пора его применять

- Всё, что нужно знать об управлении рисками в проекте: как их найти и как защититься от них

- Product Development — создание нового продукта: что ещё нужно знать о NPD

- В хаосе можно процветать, если использовать модель VUCA: рассказываем, что это

- Как устроен подбор персонала и кто этим должен заниматься

Курс

Эффективный руководитель

Вы научитесь разрабатывать стратегию, ставить цели, создавать бизнес‑процессы и комфортный климат в команде. Найдёте точки роста в своей компании, сможете претендовать на повышение или масштабировать бизнес.

Узнать про курс