Какие налоги и взносы платят индивидуальные предприниматели в 2025 году

Рассказываем, какие налоги и взносы платят все ИП вне зависимости от режима налогообложения и какие дополнительные налоги есть на разных режимах.

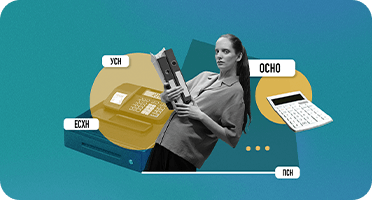

Индивидуальные предприниматели могут выбрать один из шести налоговых режимов. Режимы различаются по ограничениям, размеру и количеству налогов. Подробнее обо всех налоговых режимах можно прочитать в отдельной статье.

В этом материале рассказываем:

- какие налоги и взносы платят все ИП;

- какие налоги платят ИП на НПД, ПСН, УСН, АУСН, ЕСХН и ОСН;

- можно ли уменьшить взносы и налоги;

- как и когда ИП платят налоги и взносы.

Какие налоги платят все индивидуальные предприниматели

Какие налоги будет платить ИП, зависит от того, какую систему налогообложения он выберет. Например, больше всего налогов платят на общем режиме налогообложения, а меньше всего — на НПД.

Есть налог, который платят все индивидуальные предприниматели, кроме тех, кто выбрал НПД. Это налог на доход физических лиц (НДФЛ).

НДФЛ платят, если есть наёмные работники, — с их доходов. С 2025 года в России начала действовать пятиступенчатая шкала ставок НДФЛ:

- 13% — при доходе до 2,4 миллиона рублей включительно;

- 15% — при доходе от 2,4 миллиона до 5 миллионов рублей в год включительно;

- 18% — при доходе от 5 миллионов до 20 миллионов рублей в год включительно;

- 20% — при доходе от 20 миллионов до 50 миллионов рублей в год включительно;

- 22% — при доходе от 50 миллионов рублей в год включительно.

Ставки 15, 18, 20 и 22% применяются не ко всему годовому доходу, а только к сумме превышения. Например, если годовой доход работника составит 3 миллиона рублей, НДФЛ 15% нужно будет заплатить только с 600 тысяч рублей.

Для нерезидентов РФ, как правило, действует ставка 30%.

Какие страховые взносы платят все индивидуальные предприниматели

Все ИП должны платить страховые взносы за себя и за сотрудников — в случае, если те есть.

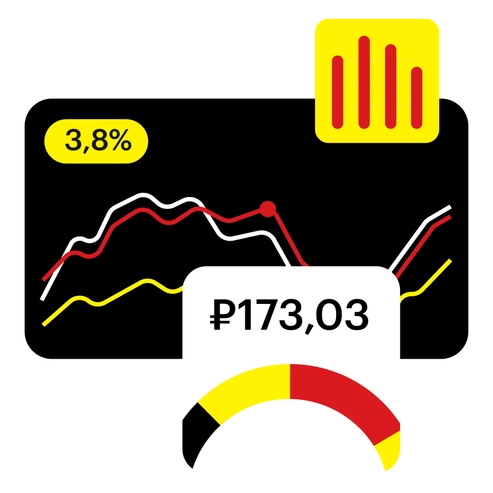

Страховые взносы за себя — это взносы на пенсионное и медицинское страхование. Для ИП сумма взносов фиксированная — в 2025 году это 53 658 рублей. Дополнительные взносы на обязательное пенсионное страхование платят, если доход ИП больше 300 тысяч рублей в год. Ставка — 1% от суммы превышения. Но сумма взносов не может превышать 277 571 рубль за расчётный период 2024 года и 300 888 рублей — за расчётный период 2025 года, согласно пункту 1.2 статьи 430 НК РФ.

Рассчитаем для примера взносы, которые уплатит ИП без сотрудников. За год он получил доход 5 678 980 рублей. Он заплатит фиксированные взносы за себя в размере 53 658 рублей и ещё 1% от суммы превышения: (5 678 980 − 300 000) × 1% = 53 789,8 рубля.

С 2025 года фиксированные страховые взносы нужно уплатить не позднее 28 декабря текущего года, а дополнительные — не позднее 1 июля следующего года. Уведомления для списания взносов с ЕНС подавать не нужно.

Страховые взносы за сотрудников — это взносы на ОМС, ОПС, ВНиМ, за травматизм. Размер взносов по ОПС, ОМС и ВНиМ — 30% от дохода каждого сотрудника, если их годовой доход не превышает 2 759 000 рублей. Если доход больше, размер взносов — 30% от суммы до лимита и 15,1% от суммы превышения.

Взносы за сотрудников на ОМС, ОПС и ВНиМ платят ежемесячно — до 28-го числа месяца, следующего за отчётным. Например, взносы за февраль нужно будет уплатить до 28 марта. При этом до 25-го числа в налоговую нужно подать уведомление о сумме взносов за сотрудников.

Взносы за сотрудников ИП на травматизм уплачивают отдельно — не в налоговую, а в Социальный фонд России (СФР) — ежемесячно, до 15-го числа месяца, следующего за отчётным. Уведомление по ним подавать не нужно. Размер взносов на травматизм составляет 0,2–8,5% от зарплаты сотрудников, согласно статье 1 Федерального закона от 22.12.2005 №179-ФЗ.

Вместе с перечисленными налогами и взносами большинство ИП платит налоги по выбранной системе налогообложения. О каждой системе и налогах на ней рассказываем дальше.

Какие налоги платит ИП на НПД

НПД — налог на профессиональный доход. При этой системе налогообложения ставки зависят от того, от кого получен доход — от физического лица или от юридического.

Размер налога:

- 4% — с доходов ИП, полученных от физических лиц;

- 6% — с доходов ИП, полученных от ИП и юридических лиц.

Если ИП на НПД привлекает для работы физлицо по договору ГПХ, ИП становится налоговым агентом и также платит налоги и взносы — НДФЛ 13% и взносы по ставке 30%.

Налоговый период на НПД — календарный месяц. Налог нужно уплатить не позднее 28-го числа месяца, следующего за истёкшим налоговым периодом. Например, налог на доход за февраль нужно уплатить до 28 марта включительно.

Отчётность и сроки подачи. На режиме НПД не сдают отчётность. Все взаимодействия с налоговой проходят в приложении «Мой налог» или в кабинете налогоплательщика НПД. Там ИП готовят счета на оплату, регистрируют доходы, формируют чеки для покупателей и заказчиков. Приложение самостоятельно рассчитывает налог и показывает сумму, которую нужно уплатить.

Тем, кто перешёл на НПД, предоставляют льготный налоговый вычет в размере 10 тысяч рублей. За счёт него ставки налогов уменьшаются: с доходов, полученных от физических лиц, нужно платить 3% налога, а с доходов, полученных от ИП и юрлиц, — 4% налога. Разберём, как это работает, на примере.

Допустим, ИП на НПД оказал услуги юридическому лицу и получил 16 тысяч рублей. Предприниматель ещё не расходовал вычет. Он заплатит налог 16 000 × 4% = 640 рублей.

Оставшиеся 2% погашаются за счёт вычета: 16 000 × 2% = 320 рублей. На эту сумму уменьшится размер вычета — он составит уже 9680 рублей. Ставка будет уменьшенной до тех пор, пока не израсходуется вся сумма вычета. Приложение «Мой налог» рассчитывает налог с учётом вычета автоматически.

Налоги и отчёты ИП на ПСН

ПСН, или патентная система налогообложения, — система, при которой ИП оплачивает только патент. Патент заменяет НДФЛ с предпринимательского дохода, НДС и налог на имущество по объектам, которые используются в деятельности на ПСН. Остальные налоги нужно платить как обычно.

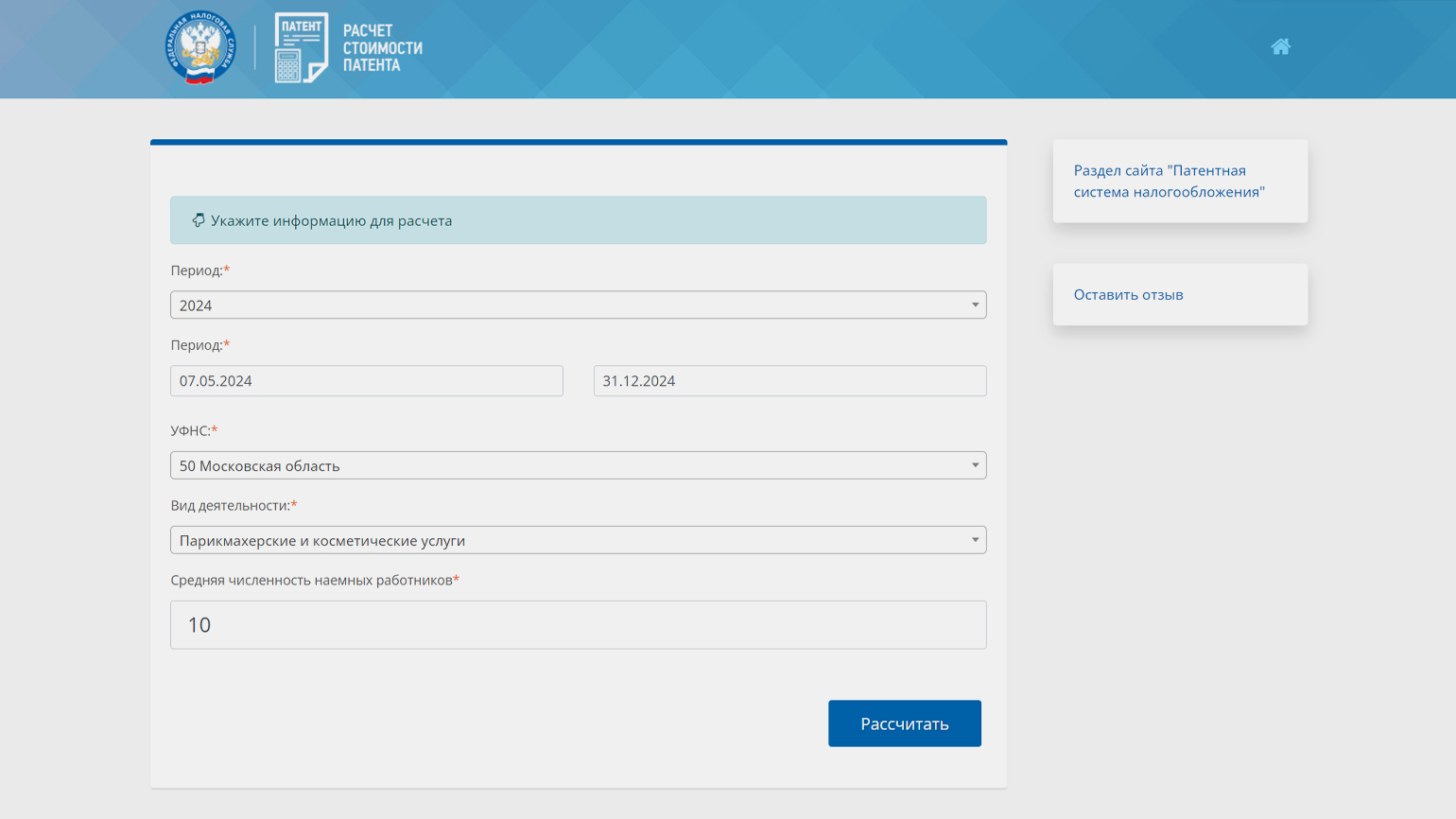

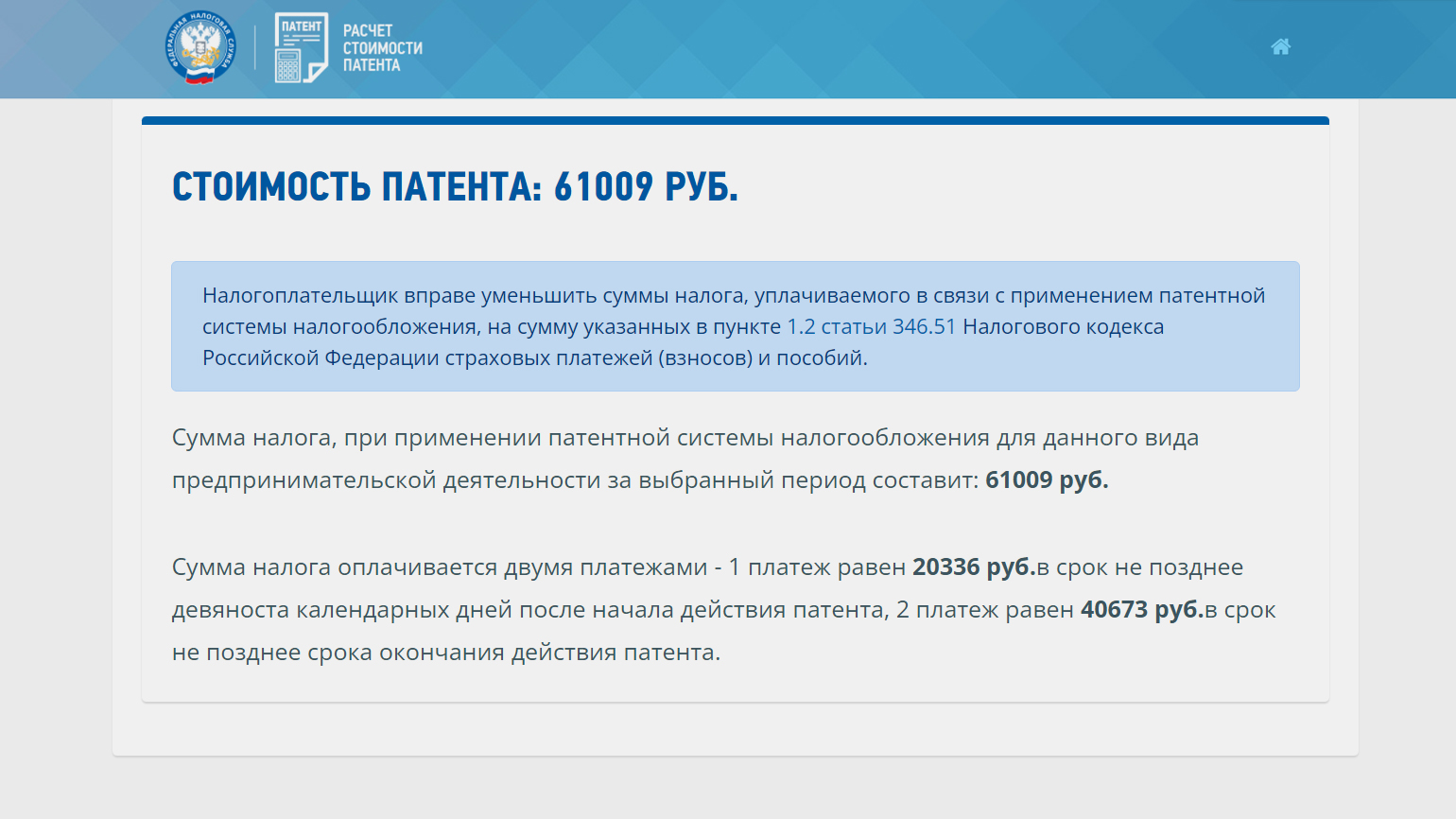

Стоимость патента зависит от вида деятельности, региона, в котором она ведётся, и срока действия патента. Налоговая рассчитывает сумму сама. Предварительно определить её можно с помощью калькулятора ФНС.

Скриншот: Федеральная налоговая служба / Skillbox Media

Скриншот: Федеральная налоговая служба / Skillbox Media

Если ИП покупает патент на срок до шести месяцев, его можно оплатить в любой день до даты окончания срока действия патента. Если патент действует дольше шести месяцев, первый платёж по нему в размере ⅓ суммы нужно перечислить не позднее чем через 90 дней с момента получения. Второй платёж в размере ⅔ суммы можно внести в любой день до даты окончания срока действия патента.

Отчётность и сроки подачи. ИП на патентной системе налогообложения не сдают декларации и бухгалтерскую отчётность. Вместо этого они должны вести книгу доходов. Скачать форму книги можно здесь.

Если у ИП есть сотрудники, нужно готовить и сдавать:

- Отчёт ЕФС-1. Срок сдачи — 25-е число месяца, следующего за отчётным кварталом.

- Расчёт 6-НДФЛ. За первый квартал, полугодие и девять месяцев — не позднее 25-го числа месяца, следующего за отчётным периодом. За год — не позднее 25-го февраля следующего года.

- Расчёт по страховым взносам (РСВ) — не позднее 25-го числа месяца, следующего за отчётным периодом.

Какие налоги платит ИП на УСН

УСН — упрощённая система налогообложения. Налог по ней заменяет НДФЛ и налог на имущество по некоторым объектам.

Размер налога на УСН зависит от выбранного объекта налогообложения:

- ставка по объекту «Доходы» — 6%: в этом случае ИП платит налог с выручки;

- ставка по объекту «Доходы минус расходы» — 15%: в этом случае ИП платит налог с прибыли.

В части регионов РФ эти ставки могут быть меньше. Например, в Краснодаре до 2026 года некоторые компании и ИП платят 1% по объекту «Доходы» и 5% по объекту «Доходы минус расходы».

При работе на упрощённой системе нельзя превышать лимит на количество сотрудников, на годовой доход и на остаточную стоимость основных средств. В 2025 году это 130 человек, 450 и 150 миллионов рублей соответственно.

Сроки уплаты налога по УСН такие:

- до 28 апреля — авансовый платёж за первый квартал;

- до 28 июля — авансовый платёж за шесть месяцев;

- до 28 октября — авансовый платёж за девять месяцев;

- до 28 апреля следующего года — налог за год.

С 2025 года все ИП, годовой доход которых превысил 60 миллионов рублей, дополнительно должны платить НДС.

Отчётность и сроки подачи. ИП на УСН сдают такую отчётность:

- Уведомление о списании авансовых платежей с единого налогового счёта — ежеквартально, не позднее 25-го числа месяца, следующего за отчётным.

- Декларацию по УСН — ежегодно, не позднее 25 апреля года, следующего за отчётным.

- Декларацию по НДС — если доход превысил 60 миллионов рублей. ежеквартально, не позднее 25-го числа месяца, следующего за отчётным.

- Книгу учёта доходов и расходов (КУДиР) — только по запросу налоговой.

Если есть сотрудники, ИП также сдают:

- Отчёт ЕФС-1 — не позднее 25-го числа месяца, следующего за отчётным кварталом.

- Расчёт 6-НДФЛ. За первый квартал, полугодие и девять месяцев — не позднее 25-го числа месяца, следующего за отчётным периодом. За год — не позднее 25-го февраля следующего года.

- РСВ — не позднее 25-го числа месяца, следующего за отчётным периодом.

Какие налоги платит ИП на АУСН

АУСН — автоматизированный налоговый режим. До конца 2024 года он действовал в рамках эксперимента в Москве, Московской области, Калужской области и Республике Татарстан. С 2025 года этот режим распространяется на все регионы РФ.

ИП на АУСН не платит НДФЛ с доходов от предпринимательской деятельности, НДС с внутренних операций и налог на имущество по объектам, которые используются в предпринимательской деятельности.

Главное преимущество АУСН — отсутствие в общем случае отчётности: банки сами анализируют операции ИП и отправляют данные в ФНС.

Размер налогов по АУСН зависит от объекта налогообложения:

- ставка по объекту «Доходы» — 8% от дохода за месяц;

- ставка по объекту «Доходы минус расходы» — 20% от прибыли за месяц.

Уведомление о сумме налога к уплате налоговая присылает до 15-го числа каждого месяца. Срок уплаты налога — до 25-го числа месяца, следующего за отчётным.

Лимиты на АУСН ниже, чем на УСН. Так, средняя численность работников за налоговый период должна быть не больше пяти человек, а доходы за календарный год не должны превышать 60 миллионов рублей. Кроме того, АУСН нельзя совмещать с другими налоговыми режимами; а УСН — можно.

Отчётность и сроки подачи. На автоматизированном налоговом режиме ИП не сдают декларации и отчётность по сотрудникам.

Какие налоги платит ИП на ЕСХН

ЕСХН, или единый сельскохозяйственный налог, — режим для тех, кто производит сельскохозяйственную продукцию. Прибыль от её производства и реализации по итогам года должна составлять не менее 70%.

На этом режиме ИП платят 6% от доходов, уменьшенных на сумму расходов. Но в разных субъектах России могут действовать пониженные ставки. Здесь можно посмотреть данные обо всех субъектах, в которых действуют пониженные ставки.

Кроме основного налога на доход, предприниматели на ЕСХН отчисляют НДС по ставкам:

- 0% — для товаров на экспорт.

- 10% — для социально значимых товаров. К ним относят, например, молочные и кисломолочные продукты, растительное масло, хлеб и хлебобулочные изделия. Полный перечень товаров, для которых действует ставка 10% НДС, можно посмотреть в статье 164 НК РФ;

- 20/120 или 10/110 — от полученных авансов;

- 20% — во всех остальных случаях.

Не платить НДС могут ИП, которые работают на ЕСХН первый год, и ИП, которые не превысили лимит выручки от сельскохозяйственной деятельности в 60 миллионов рублей — согласно пункту 1 статьи 145 НК РФ.

На ЕСХН авансовый платёж за полугодие вносят до 28 июля текущего года, налог за год — до 28 марта следующего года.

НДС рассчитывают ежеквартально, а платят ежемесячно: размер налога за квартал делят на три части и платят каждый месяц до 28-го числа.

Отчётность и сроки подачи. ИП на ЕСХН сдают такую отчётность:

- Уведомление о списании авансового платежа с единого налогового счёта — до 25 июля.

- Декларацию по ЕСХН — ежегодно, не позднее 25 марта года, следующего за отчётным.

- Декларацию по НДС — ежеквартально, до 25-го числа месяца, следующего за отчётным кварталом.

- КУДиР — только по запросу налоговой.

Если есть сотрудники, ИП также сдают:

- Отчёт ЕФС-1 — не позднее 25-го числа месяца, следующего за отчётным кварталом.

- Расчёт 6-НДФЛ. За первый квартал, полугодие и девять месяцев — не позднее 25-го числа месяца, следующего за отчётным периодом. За год — не позднее 25-го февраля следующего года.

- РСВ — не позднее 25-го числа месяца, следующего за отчётным периодом.

Какие налоги платит ИП на ОСН

ОСН — общая система налогообложения. Это универсальный налоговый режим, не налагающий ограничений на доходы и число сотрудников.

Индивидуальные предприниматели на ОСН платят НДФЛ, НДС и поимущественные налоги.

НДФЛ. С 2025 года действует пятиступенчатая шкала ставок НДФЛ — от 13 до 22%:

- 13% — с прибыли ИП до 2,4 миллиона рублей в год включительно;

- 15% — с прибыли от 2,4 миллиона до 5 миллионов рублей в год включительно;

- 18% — с прибыли от 5 миллионов до 20 миллионов рублей в год включительно;

- 20% — с прибыли от 20 миллионов до 50 миллионов рублей в год включительно;

- 22% — с прибыли от 50 миллионов рублей в год включительно.

Если ИП проведёт в РФ меньше 183 дней за отчётный год (потеряет резидентство), его прибыль будет облагаться НДФЛ по единой ставке 30%.

НДС. Ставки НДС — 0% для товаров и услуг на экспорт, 10% для социально значимых товаров, 20/120 или 10/110 — от полученных авансов и 20% во всех остальных случаях. ИП могут не платить НДС, если за три предыдущих месяца их доход составил менее 2 миллионов рублей.

Поимущественный налог. Это налог на имущество, налог на землю и транспортный налог. Налогом облагаются объекты, которые ИП использует для ведения бизнеса. Ставки налогов определяют субъекты России и органы муниципальных образований.

Сроки уплаты налогов такие. Для НДФЛ:

- авансы — ежеквартально, не позднее 28-го числа месяца, следующего за отчётным кварталом;

- налог за год — до 15 июля года, следующего за отчётным.

НДС рассчитывают ежеквартально, а платят ежемесячно: сумму за предыдущий квартал делят на три части и платят до 28-го числа каждого месяца.

Поимущественные налоги платят ежегодно — не позднее 1 декабря текущего года.

Отчётность и сроки подачи. ИП на ОСН сдают такую отчётность:

- Уведомление о списании авансовых платежей с единого налогового счёта — ежеквартально, не позднее 25-го числа месяца, следующего за отчётным.

- Декларация по форме 3-НДФЛ — ежегодно, не позднее 30 апреля года, следующего за отчётным.

- Декларация по НДС — ежеквартально, не позднее 25-го числа месяца, следующего за отчётным кварталом.

- Книга учёта доходов и расходов (КУДиР) — только по запросу налоговой.

Если есть сотрудники, ИП также сдают:

- Отчёт ЕФС-1 — не позднее 25-го числа месяца, следующего за отчётным кварталом.

- Расчёт 6-НДФЛ. За первый квартал, полугодие и девять месяцев — не позднее 25-го числа месяца, следующего за отчётным периодом. За год — не позднее 25-го февраля следующего года.

- РСВ — не позднее 25-го числа месяца, следующего за отчётным периодом.

Можно ли уменьшить взносы и налоги

Да: для некоторых ИП действуют льготы. Например, льготы на страховые взносы есть у ИП, работающих в свободной и особой экономических зонах: в Крыму, Севастополе, Калининградской области. А индивидуальные предприниматели, зарегистрированные в реестре МСП, могут платить уменьшенные взносы за сотрудников: 30% от МРОТ, 15% от суммы, превышающей МРОТ.

Предприниматели, которые работают на УСН и ПСН, также могут уменьшить налог на сумму уплаченных ими страховых взносов. Подробнее об этом — в статье Skillbox Media.

Как и когда индивидуальные предприниматели платят налоги и взносы

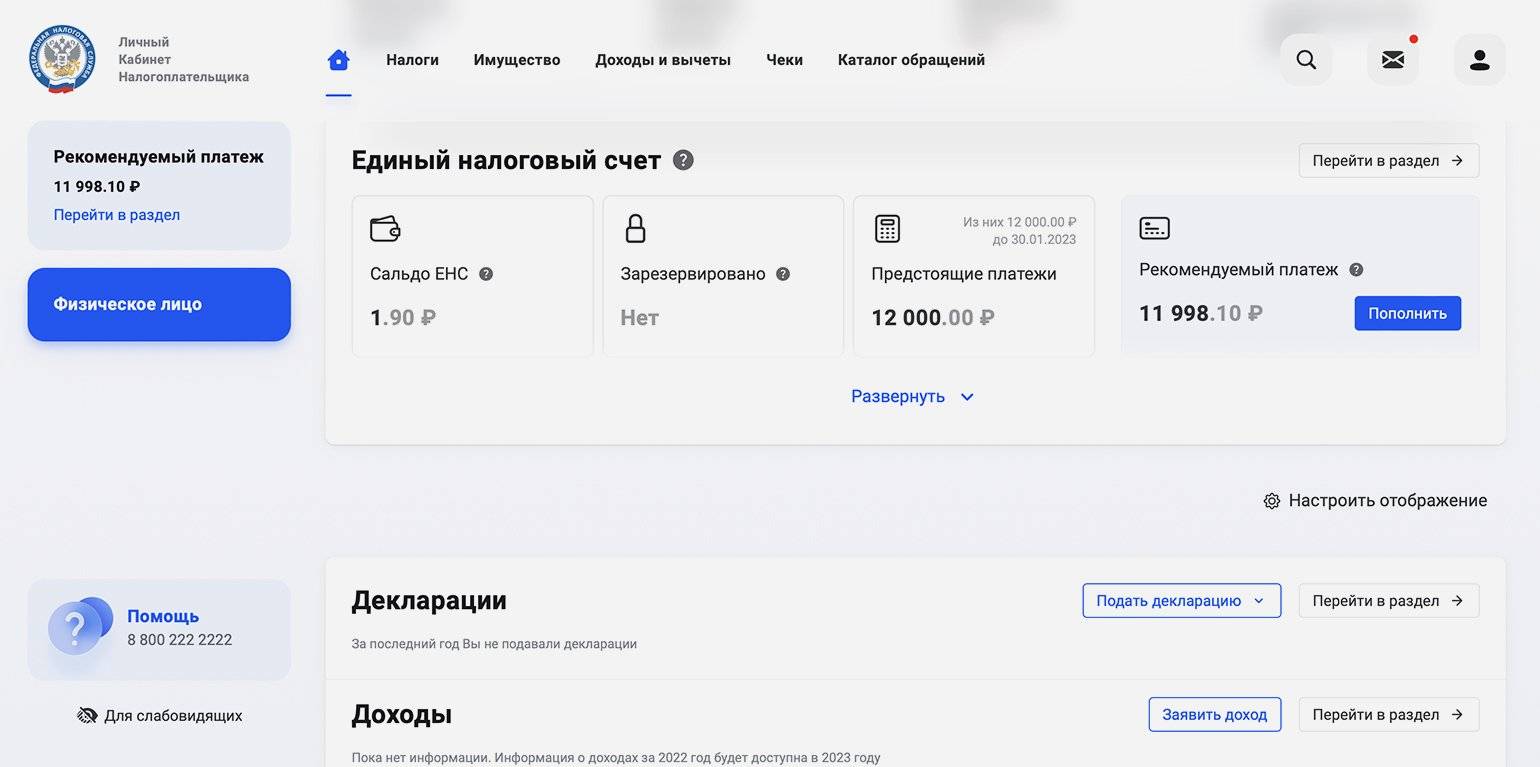

Все индивидуальные предприниматели уплачивают налоги и взносы с помощью ЕНП (единого налогового платежа) через ЕНС (единый налоговый счёт). Единственное исключение — ИП на НПД: они могут платить налоги через банк, с помощью личного кабинета налогоплательщика или с помощью приложения «Мой налог».

ЕНС работает так. Налогоплательщик кладёт на счёт деньги, уведомляет налоговую об исчисленных суммах налога, а та сама списывает их со счета.

Деньги на ЕНС можно вносить в любое время и любыми суммами. Главное, чтобы к моменту списания на счёте их было достаточно для уплаты. Сроки списания всех налогов и взносов разные. Например, 28-го числа списывают регулярные платежи — НДС при ОСН; а также авансовые платежи по УСН.

Скриншот: Федеральная налоговая служба / Skillbox Media

Уведомлять налоговую об исчисленных суммах можно в налоговой декларации, а если отчётности нет или её не подают — в налоговом уведомлении. Делать это нужно до 25-го числа месяца, следующего за отчётным периодом. Если этого не сделать, придётся заплатить штраф в размере 5% от неуплаченной суммы налогов, но не более 30% от неуплаты и не менее 1000 рублей.

Средства с ЕНС списывают в таком порядке: задолженности по налогам, начисленные пени и штрафы, проценты, налоги и взносы. То есть если у предпринимателя были задолженности, нужно положить на ЕНС сумму, которой хватит и для погашения задолженности, и для уплаты текущего налога. Если денег не хватит, налоговая распределит их равномерно по всем обязательствам.

В Skillbox Media есть статья о ЕНС — прочитайте её, чтобы разобраться, как устроен единый налоговый платёж.

Как узнать больше о налогообложении

- От системы налогообложения зависит, сколько налогов и взносов заплатит предприниматель. Чтобы выбрать подходящий режим, прочитайте гайд по системам налогообложения. Также в Skillbox Media есть обзор налоговых режимов для ИП — разобрали в нём, какой режим позволит сэкономить.

- Если вы хотите узнать больше о разных системах налогообложения, прочитайте наши гайды по ОСН, НПД, ЕСХН, ПСН, АУСН и УСН.

- На любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться, как это правильно делать, можно на курсе Skillbox «Налоги и налогообложение». На нём знакомят со всеми системами налогообложения, учат вести налоговый учёт, готовить отчётность и работать в «1C».

- Ещё в Skillbox есть программа «Финансы для предпринимателя». Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в ведении отчётности и научиться грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Больше материалов Skillbox Media для предпринимателей

- Как открыть свой бизнес: что нужно знать и что нужно сделать на старте

- Что такое онлайн-кассы, кто должен их использовать и как выбрать кассу

- Как ИП и ООО работать с самозанятыми, чтобы не нарушить закон

- Где закупать товары для продажи на маркетплейсах

- Как получить от государства 350 тысяч рублей на открытие бизнеса