Как наладить отношения с деньгами

Объясняем, почему может быть трудно обсуждать финансы или планировать расходы — и что с этим делать.

Из этой статьи вы узнаете:

- почему возникают сложности с финансами;

- откуда берутся эти проблемы;

- какие принципы финансовой грамотности позволяют избежать трудностей;

- какие психологические инструменты помогают наладить отношения с деньгами.

Материал создан вместе с порталом «Такие дела». Читайте у них на сайте истории о сложных отношениях с деньгами и разбор этих проблем с психологами.

Эксперты:

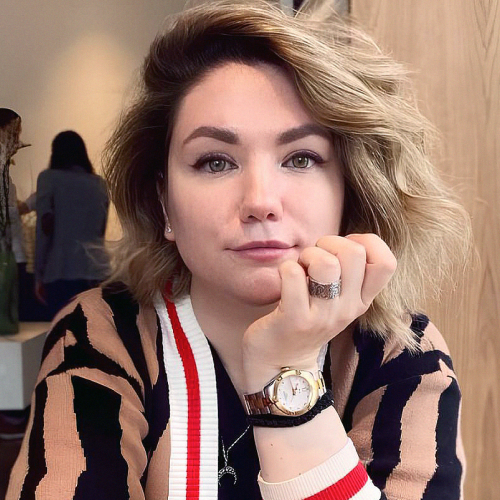

Анна Деньгина

Автор образовательных проектов и программ финансовой грамотности.

Дарья Ведмицкая

Клинический психолог, преподаватель МГППУ.

Почему возникают проблемы с финансами

Неумение копить деньги

Этот навык состоит из двух важных компонентов — планирование и самодисциплина. И если планировать довольно легко — например, чтобы купить ноутбук за 150 тысяч рублей, нужно откладывать половину зарплаты в течение полугода, — то следовать этому плану зачастую мешает отсутствие дисциплины: всегда возникают мимолётные соблазны в виде развлечений и других приятных вещей, на которые хочется взять несколько тысяч рублей из копилки.

Читайте также:

Отсутствие осознанности

Часто мы принимаем финансовые решения неосознанно — рубим с плеча и пытаемся отказаться от того, что кажется нерациональными тратами. А потом обнаруживаем, что нам очень трудно обойтись без этих покупок.

Например, человек хочет избавиться от привычки несколько раз в день покупать дорогой кофе. Но поход в кофейню приносит ему дофамин и создаёт атмосферу, в которой он может работать более продуктивно.

Для эффективного управления финансами важно понимать, какие у вас цели и ценности, что для вас действительно важно и без каких трат вы не можете нормально функционировать. Если человек не осознаёт этого, ему будет трудно планировать бюджет и на короткий, и на длинный срок.

Жизнь не по средствам

Чтобы впечатлить окружающих, мы можем делать покупки, которые не соответствуют нашему финансовому уровню. Многие люди покупают на последние деньги новый смартфон, а потом какое-то время живут впроголодь или берут его в кредит под большой процент.

Сложности в обсуждении денег

Финансовый консультант Карл Ричардс в книге «Психология инвестирования. Как перестать делать глупости со своими деньгами» объясняет: разговоры о деньгах на самом деле вовсе не о них, а о ценностях человека, его переживаниях, представлениях о себе и мире вокруг.

Тема денег психологически нагружена, поэтому нам бывает трудно к ней подступиться. По статистике, значительная доля разводов в России (33%) связана именно с финансовыми трудностями. Но истинные причины, по которым партнёры не могут договориться, как правило, лежат не в сфере финансов.

Читайте также:

Неумение применять финансовые инструменты

Сейчас в свободном доступе есть много информации о том, как распоряжаться деньгами эффективно. Но мошенники всё равно массово обманывают людей, а у большинства россиян нет финансовой подушки. Хотя многие знают, как правильно вести себя с деньгами, они не реализуют эти принципы на практике. Дело в том, что у разных людей — разная финансовая культура, то есть набор смыслов, ценностей, норм, практик и финансовых моделей поведения, которые формируются с раннего детства и во многом определяются поведением родителей.

Один из элементов финансовой культуры — психологические установки, связанные с деньгами. Например:

- что человек в целом о них думает,

- относится он к ним положительно или отрицательно,

- как представляет себе благополучие.

Все эти убеждения порой мешают применять инструменты финансовой грамотности на практике.

Вы читаете эту статью, потому что хотели бы повысить финансовую грамотность? Присмотритесь к курсу Skillbox «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — он подойдёт тем, кто хочет наладить отношения с деньгами.

Откуда берутся трудности в финансовой сфере

Никто не учил обращаться с деньгами

У многих из нас не было ни базового финансового воспитания в семье, ни уроков финансовой грамотности в школе. Кроме того, на наши отношения с деньгами повлиял и исторический фон: поколение людей, которым сейчас 30–40 лет, росло в эпоху экономических потрясений и дефицитов. Их родители испытывали финансовые трудности. Многие семьи жили от зарплаты до зарплаты. Денег часто не хватало даже не базовые потребности. Кто-то брал кредиты, кто-то попадал в финансовые пирамиды.

Дети за всем этим наблюдали, и у них, естественно, не могли сформироваться здоровые отношения с деньгами. Они привыкли к тому, что денег всегда не хватает и что нужно «затягивать пояса». О том, чтобы откладывать какие-то излишки и копить, не могло быть и речи.

Сложно взять на себя ответственность, в том числе финансовую

Это может быть связано с тем, что у человека не сформировалась взрослая позиция — состояние, в котором он несёт ответственность за свою жизнь, в том числе за её финансовую сторону, то есть полностью контролирует свои доходы и расходы. Люди без такой позиции склонны пускать всё на самотёк. Им сложно строить планы, копить деньги, соблюдать дисциплину — в вопросах не только денег, но и, например, собственного здоровья.

Человек, который не достиг психологической зрелости, перекладывает ответственность за свою жизнь на других. Это приводит к тому, что он перестаёт прислушиваться к своим желаниям и просто повинуется окружающим. У него нет свободы действий, потому что он вынужден постоянно оглядываться на других.

Есть люди, которые в 30–40 лет не могут принимать решения без одобрения родителей. Многие из них попадают в экономическую зависимость от семьи или партнёра.

Психологические особенности и жизненный контекст

Наше финансовое поведение во многом связано с психологическим состоянием. Например, у человека может быть повышенная тревожность, которая затрагивает в том числе финансовую сферу. Это часто выражается в навязчивых мыслях о деньгах, которые мешают уснуть, а ещё в скачках настроения — от эйфории при поступлении суммы на карту до самообвинения в случае мелких трат.

При тревожном расстройстве нередко присутствует и такое когнитивное искажение, как катастрофизация, то есть очень сильное преувеличение негативных последствий. Скажем, человек лишается работы и начинает думать, что он никогда не найдёт новое место с такой же хорошей зарплатой, утонет в долгах, не сможет платить за аренду, окажется на улице.

На финансовом поведении некоторых людей негативно отражается бедное детство. Однако другие справляются с этим опытом и не испытывают проблем во взрослом возрасте.

Как избежать финансовых трудностей

Вести учёт денежных потоков и планировать бюджет

Чтобы приступить к планированию бюджета, человек должен понимать, какие у него активы, пассивы, доходы и расходы. Активы — это все ценности, которые приносят или могут принести доход, например квартира под сдачу или акции компании. Пассивы, в узком смысле, это долги и кредиты. В идеальной картине мира активов должно быть больше, чем пассивов.

Важно взглянуть на свою экономическую жизнь системно. Когда человек понимает, где он находится сейчас, ему понятнее, куда двигаться дальше и что ему для этого нужно. Например, сначала выплатить кредиты, а затем начать копить подушку безопасности.

Кроме того, важно вести учёт доходов и расходов. Но просто считать деньги в уме недостаточно — это не помогает измерять результат и корректировать его. Необходимо внедрить специальные инструменты планирования бюджета: блокнот, календарь, табличку или трекер.

Следить, чтобы расходы были меньше доходов

Важно стремиться к тому, чтобы вы зарабатывали больше, чем тратили. Хорошо, когда разница между доходами и расходами минимум 10%. Если откладывать такой процент от всех доходов, со временем у вас сформируется резерв, который обеспечит финансовую устойчивость в будущем. Поначалу подушка безопасности может быть небольшой, но хоть какая-то сумма про запас совершенно необходима.

Конкретизировать цель накоплений

Важно чётко сформулировать свою мотивацию откладывать средства. Так будет проще менять поведенческие модели и двигаться в сторону накоплений.

Необходимо докопаться до своих настоящих потребностей. Часть ваших желаний могут быть навеяны рекламными роликами или кем-то извне. Важно докопаться до сути: что вам на самом деле нужно. Это поможет сформулировать финансовые цели.

Например, неправильно откладывать деньги «на чёрный день». Такая абстракция никогда не заставит мозг двигаться в сторону накоплений. Если под «чёрным днём» вы подразумеваете серьёзную болезнь, можно так это и называть.

Кроме того, важно определить размер своей подушки безопасности. Предположим, человек живёт в съёмной квартире и боится, что если он потеряет работу, то не сможет оплачивать аренду. В таком случае нужно прикинуть, сколько может занять поиск новой работы. Подушка безопасности будет эквивалентна сумме на аренду за этот срок.

Полезно начать с краткосрочных целей, но постепенно ставить и долгосрочные. При этом важно продумать конкретные шаги, из которых будет складываться путь к этим перспективам. Если человек хочет копить на пенсию, нужно разобраться, как устроена государственная пенсия и какая сумма выплат ему положена.

При этом финансовые цели должны быть реалистичными. Невозможно накопить подушку безопасности в миллион рублей за год, если сейчас вы зарабатываете меньше 80 000 рублей. Это всё равно что пытаться похудеть на 10 килограмм за три дня. Но если поставить цель каждую неделю откладывать по тысяче рублей, то через год у вас будет 52 тысячи — уже гораздо лучше, чем ничего.

Когда человек достигает своей цели, например формирует финансовый резерв нужного размера или покупает вещь, на которую долго копил, он испытывает удовлетворение. Это психологически важный момент.

Иметь инфраструктуру счетов

Стоит создать прозрачную систему распределения доходов. Например, если человек решает откладывать 10% от зарплаты на свою цель, он может завести для этого накопительный или инвестиционный счёт. Есть вариант настроить автоматические переводы денег на выбранные счета, но некоторым людям комфортнее полностью контролировать распределение доходов.

Менять формулу управления денежными потоками в зависимости от цели

Универсальной формулы для правильного распределения доходов не существует. Есть модель, где 60% — обязательные расходы, 20% — накопления и 20% — необязательные расходы.

Также можно вспомнить:

- Метод четырёх конвертов. Систему придумал российский предприниматель, инвестор и блогер Макс Крайнов. Он предлагает делить расходы по неделям, поэтому конвертов четыре. Заранее распределяют регулярные и легко предсказуемые расходы, например оплату ЖКХ, мобильной связи или покупку абонемента в спортзал. Допустимо переносить деньги из одного конверта в другой, если расходы будут неравномерными. 10% откладываются на сбережения.

- Метод шести кувшинов. Эту систему в книге «Думай как миллионер» описал Т. Харв Экер. Её суть в следующем:

- 1-й «кувшин» — 55% от дохода идут на самое необходимое (оплата счетов, еда и так далее).

- 2-й «кувшин» — 10% на инвестиции: накопления на будущее. Это те деньги, которые не тратятся и используются для получения пассивного дохода.

- 3-й «кувшин» — 10% на образование: покупка обучающих курсов, книг, семинаров.

- 4-й «кувшин» — 10% на развлечения: поход в кино, ресторан, концерт.

- 5-й «кувшин» — 10% на накопления: финансовая подушка, резервный фонд на большие покупки вроде авто.

- 6-й «кувшин» — 5% на подарки, благотворительность.

Но эти системы стоит проверить на себе. Можно выбрать какую-то модель или сформировать свою, попользоваться ею пару месяцев, а затем проанализировать, работает ли она. При необходимости — поменять схему.

Снижать кредитную нагрузку

Если кредитная нагрузка у семьи больше, чем 15% от всего бюджета, стоит её оптимизировать. Для этого нужно изучить, как работают финансовые инструменты, которые позволяют это сделать — например, реструктуризация, рефинансирование, ипотечные и кредитные каникулы.

Осознанно выбирать финансовые инструменты

На рынке финансовых услуг, так же как и в других областях, работает маркетинг. Важно выбирать не навязанные продукты, а те, которые соответствуют вашим потребностям. Для этого стоит изучать, какие финансовые услуги существуют, исследовать и сравнивать предложения банков. Например, в Skillbox можно пройти курс по финансовой грамотности и бесплатный мини-курс от Анны Деньгиной.

Учиться важно не для знаний, а для жизни. Понимать, какую финансовую задачу вы решаете, и искать ответы на конкретные вопросы.

Какие психологические инструменты помогают улучшить отношения с деньгами

«Фонд радости»

Если вы склонны к импульсивным покупкам, можно выделить себе специальный резерв накоплений — часть месячного дохода, которую вы потратите на что-то приятное. Попробуйте определить, что действительно приносит вам радость, и подумайте, какую сумму вы готовы на это отложить. Так вы сможете контролировать иррациональные действия, но при этом не отказываться от того, что важно и ценно для вас.

Читайте также:

Распределение бонусов

Если вы получаете дополнительный доход, например кешбэк, налоговый вычет или премию на работе, попробуйте не тратить всё сразу, а пополнить подушку безопасности или «фонд радости». Так вы испытаете приятные эмоции и повысите свою мотивацию двигаться к финансовым целям.

Разговоры о деньгах

Для начала попробуйте выстроить разговор о финансах с самим собой: понять, какие у вас финансовые установки и цели, что на них влияет. Затем можно переходить к обсуждению денег с окружающими. Разговоры могут различаться в зависимости от ситуации и собеседника: мы по-разному общаемся с друзьями, партнёром, родственниками, коллегами, начальником. Обсуждать зарплату с друзьями не стоит, а вот поделиться своими финансовыми целями или проговорить, как разделить чек в ресторане, вполне корректно.

На то, насколько свободно человек общается на тему денег с друзьями или семьёй, влияет его степень доверия к этим людям. Если он никому не доверяет, важно понять, почему так происходит, и при необходимости обсудить ситуацию с психологом.

Управление эмоциями

Чтобы не совершать импульсивные покупки или другие иррациональные действия с деньгами, важно вовремя распознавать свои эмоции и справляться с ними альтернативными способами. Например, снизить тревогу может как покупка дорогого платья, так и 20-минутная прогулка в парке.

Существует много психологических техник для борьбы со стрессом: дневник настроения, дыхательные упражнения, практики осознанности. Человек может подобрать инструменты, которые ему подходят, самостоятельно или вместе со специалистом.

Здесь мы напомним про курс Skillbox «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — он подойдёт тем, кто хочет наладить отношения с деньгами.

Постепенная смена привычек

Для планирования бюджета важна дисциплина. Но, если человек сразу поставит себе жёсткие рамки, он будет испытывать много негативных эмоций и в конце концов сорвётся. Поэтому важно начинать с небольших шагов. Например, сначала откладывать совсем небольшую сумму, а когда это станет получаться, постепенно её увеличивать.

Читайте также:

Принятие срывов

Даже если вы наметили себе отличный план и какое-то время ему следовали, вы можете сорваться — скажем, нерационально потратить часть накопленных средств. Финансовые срывы случаются у всех, это абсолютно нормально. Важно быть к ним готовыми, не сильно ругать себя и продолжать придерживаться плана после срыва.

Поддержка близких и геймификация

Важно найти что-то, что будет мотивировать вас двигаться к своим финансовым целям. Для одних это участие близких. В таком случае можно обсудить свои цели с партнёром или другом и попросить хвалить вас за успехи.

Другим помогают игры и челленджи, например игра «52 недели накоплений» — её смысл в том, чтобы раз в неделю откладывать определённую сумму: в первую — 50 рублей, во вторую — 100, в третью — 150 и так далее. Последний платёж составит 2600 рублей.

Помощь психолога

Если человек понимает, что психологическое состояние мешает ему эффективно управлять финансами, важно обратиться к специалисту. При этом работать с психологом и осваивать инструменты финансовой грамотности можно параллельно. Не стоит начинать планировать бюджет после четырёх лет психотерапии. Вместо этого можно применять те знания, которые у вас уже есть, — и в паре со специалистом решать психологические проблемы, которые возникают на этом пути.

В продолжение темы не забудьте прочитать истории о сложных отношениях с деньгами на сайте «Таких дел».