Онлайн-кассы: что это такое, кто должен их использовать, какие они бывают и как выбрать

Без онлайн-кассы нельзя — могут оштрафовать и запретить работать. Статья для тех, кто ещё не разобрался в вопросе.

Онлайн-касса — устройство для расчёта с клиентами и передачи данных о продажах в налоговую. В 2023 году её обязаны использовать практически все компании и предприниматели для всех видов платежей.

В статье разбираемся:

- что такое онлайн-касса и как она работает;

- кто может не использовать онлайн-кассы;

- какие штрафы предусмотрены;

- какие есть виды онлайн-касс;

- по каким критериям их выбирать.

Что такое онлайн-кассы и как они работают

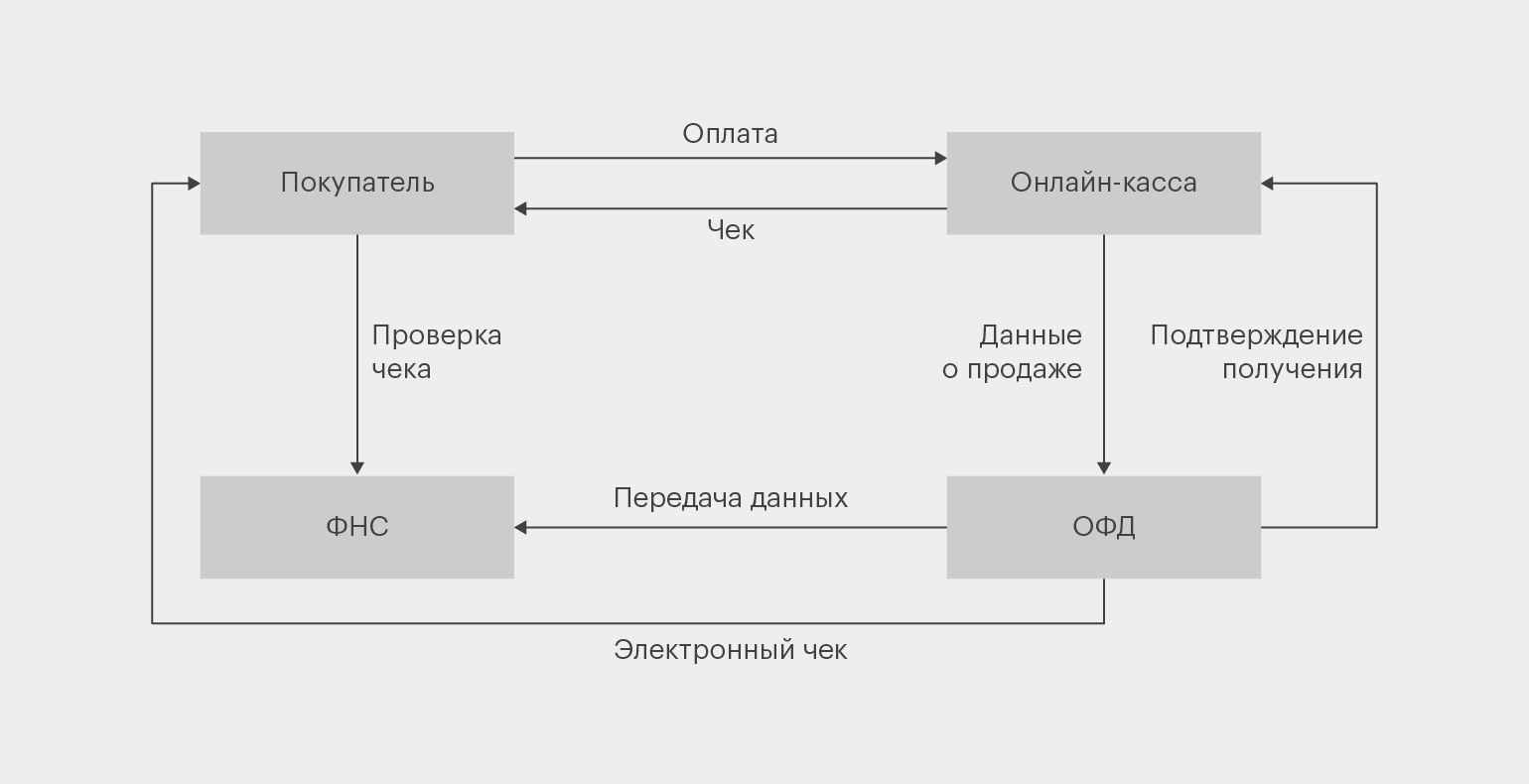

Онлайн-касса (или ККТ) — аппарат для учёта продаж бизнеса. Он формирует чеки, шифрует и сохраняет их в своей памяти (фискальном накопителе), а затем передаёт эти данные в ФНС через ОФД.

ОФД — оператор фискальных данных. Он играет роль посредника между онлайн-кассой и налоговой службой, а также хранит данные о полученных чеках в течение пяти лет.

При установке онлайн-кассы компания или ИП обязаны заключить договор с оператором и оплатить его услуги. Ориентировочная стоимость тарифов ОФД: 300 рублей за месяц, 1700 рублей — за полгода, 3000 рублей — за год, 6700 рублей — за три года. Выбрать ОФД можно в реестре компаний, аккредитованных ФНС.

Принцип работы онлайн-касс такой:

- Кассир проводит платёжную операцию за товар или услугу. Операция может формироваться автоматически при оплате в приложении или через сайт.

- Онлайн-касса передаёт данные об операции в фискальный накопитель и формирует чек.

- Чек передают покупателю — в бумажном и/или в электронном виде в зависимости от функциональности кассы.

- Фискальный накопитель сохраняет и шифрует данные чека.

- Онлайн-касса передаёт зашифрованные данные в ОФД.

- ОФД проверяет данные, обрабатывает их и пересылает в ФНС.

Покупатель в любой момент может обратиться в ФНС, чтобы проверить данные чека.

Инфографика: Майя Мальгина для Skillbox Media

Обычно описанный процесс проходит в реальном времени. Но также допускается, чтобы онлайн-касса работала без связи 30 дней. Когда её снова подключают к интернету, она отправляет информацию сразу обо всех проведённых за это время операциях.

Важно: обязанность сдавать налоговую отчётность у компаний и предпринимателей при этом остаётся.

Кто может не использовать онлайн-кассы

Использовать онлайн-кассы должны все компании и ИП. Но есть исключения — они описаны в статье 2 №54-ФЗ.

Работать без онлайн-касс можно:

- Если ИП или физлицо работает на НПД. В этом случае они должны выдавать чеки клиентам через приложение «Мой налог».

- Если ИП работает на патентной системе налогообложения и ремонтирует или шьёт одежду и обувь, предоставляет услуги химчистки, изготавливает ключи, ремонтирует мебель, занимается животноводством, фотографирует и обрабатывает фотографии.

- Если компания или ИП из-за специфики своей работы или особенностей местонахождения не может проводить расчёты при помощи касс. Это относится, например, к тем, кто продаёт ценные бумаги, торгует на ярмарках и в выставочных комплексах, вскапывает огороды, оказывает услуги по уходу за детьми и больными.

- Если ИП сдаёт в аренду жилые помещения и машино-места, которые принадлежат ему по праву собственности.

- Если бизнес ведёт деятельность в отдалённых и труднодоступных местах. Перечень таких мест определяют и публикуют на своих сайтах субъекты РФ.

Даже если бизнес подпадает под действие исключений, лучше регулярно следить за обновлениями закона — исключения могут убрать из списка .

Штрафы за нарушения правил работы с онлайн-кассами

Наказания за нарушения правил использования ККТ предусмотрены статьёй 14.5 КоАП РФ. Они могут быть принимать вид предупреждения, штрафа или приостановки деятельности бизнеса.

Вот основные нарушения, за которые бизнес могут наказать:

- отсутствие или неприменение онлайн-кассы;

- невыдача чека покупателю;

- непредставление документов о работе ККТ по запросу ФНС;

- некорректное использование ККТ — например, если онлайн-касса не подходит хотя бы под один пункт закона №54-ФЗ, нарушены сроки или порядок регистрации ККТ, нет связи с ОФД или заявленные суммы чеков ниже фактических.

Штрафы за отсутствие или неприменение онлайн-кассы. Для предпринимателей размер штрафа равен 25−50% от суммы, принятой без ККТ, но не менее 10 000 рублей. При первичном нарушении ИП могут получить только предупреждение.

Для компаний размер штрафов составляет 75−100% суммы, но не менее 30 000 рублей. Также в случае с юридическими лицами штрафуют сотрудника, который провёл расчёт без кассы, — на 25−50% от этой суммы.

При повторном нарушении, если совокупная сумма расчётов, проведённых без ККТ, составила 1 000 000 рублей и больше, ФНС может приостановить деятельность компаний и ИП на срок до 90 суток.

Чтобы избежать наказания, юридические лица и ИП могут сформировать чек коррекции на сумму, которую приняли без ККТ, и отправить его в налоговую. Также нужно указать причину нарушения — например, отсутствие интернета. Важно сделать это до того, как факт нарушения установит ФНС.

Штрафы за невыдачу чека. ИП и должностные лица получают штраф размером 2000 рублей. Компании штрафуют на 10 000 рублей. При первичном нарушении и компании, и ИП могут обойтись предупреждением.

Штрафы за непредставление документов о работе ККТ по запросу ФНС. Для ИП и должностных лиц — предупреждение или штраф от 1500 до 3000 рублей. Для юридических лиц — предупреждение или штраф от 5000 до 10 000 рублей.

Штрафы за некорректное использование онлайн-кассы. Такие же, как и в предыдущем случае. Для ИП и должностных лиц — предупреждение или штраф в размере 1500−3000 рублей. Для компаний — предупреждение или штраф в размере 5000−10 000 рублей.

Итоговая сумма штрафа зависит от частоты и видов нарушений. Например, если в ходе проверки будет установлено, что нарушение возникло из-за технической ошибки и не было преднамеренным, наказание будет минимальным.

Какие есть виды онлайн-касс

Онлайн-кассы отличаются друг от друга функциональностью и размерами. Разберём основные виды — все они подходят как для компаний, так и для ИП.

Стационарные онлайн-кассы. Это типичные кассовые аппараты, которые чаще всего используют средние и крупные компании — например, сетевые магазины или места общепита.

В комплект стационарных касс входят: фискальный регистратор, компьютерный блок, сканер штрихкодов, весы, платёжный терминал, принтер чеков, кассовый ящик для денег. Также на кассы можно установить бухгалтерские программы, системы товароучёта и другое ПО для автоматизации процессов.

Фото: Dean Drobot/iStock

Автономные (или мобильные) онлайн-кассы. Это один из наиболее просто устроенных видов касс. Внешне они похожи на калькулятор — небольшой экран и кнопки. В их состав входят фискальный регистратор и принтер чеков. Дополнительно к автономным кассам можно подключить терминал для оплаты картой.

Такие кассы могут работать от сети или от встроенного аккумулятора. Их не нужно подключать к компьютеру — данные в ОФД они отправляют через Wi-Fi или мобильную сеть. В большинство автономных касс можно загрузить около ста номенклатурных позиций.

Чаще всего автономные кассы использует микробизнес и малый бизнес с небольшим ассортиментом и небольшим потоком покупателей. Также они удобны там, где могут быть проблемы с интернетом и электричеством.

Фото: Alena Ivochkina / Shutterstock

Смарт-терминалы. Выглядят как планшет с сенсорным экраном и встроенным принтером чеков. Работают на базе Android. В них можно установить нужные программы — например, приложения для отслеживания продаж.

По беспроводным каналам к смарт-терминалам можно подключить эквайринг, денежный ящик, сканер штрихкодов, весы и другое оборудование. Поэтому они подходят практически для всех видов бизнеса.

Как и автономные кассы, смарт-терминалы могут работать от сети или от встроенного аккумулятора.

Фото: Anikin Dmitrii / Shutterstock

Фискальный регистратор. Это устройство с фискальным накопителем и принтером чеков. Работает только в комплексе с компьютером или терминалом с нужным софтом для товароучёта — например, с программами «1С», «МойСклад», «Контур».

В фискальных регистраторах нет встроенных модемов и аккумуляторов, поэтому работают они только от сети, а данные в ОФД передают через подключённый компьютер или планшет.

Фото: ATON

Онлайн-кассы с эквайрингом. К ним не нужно подключать дополнительное оборудование для оплаты картой — эквайринговый механизм уже встроен в аппарат вместе с фискальным регистратором и принтером чеков.

В таких кассах есть аккумулятор и возможность подключаться к мобильной сети. Лучше всего они подходят для работы курьеров, такси или работы на выезде. С их помощью можно проводить и безналичный, и наличный расчёт.

Иногда онлайн-кассы со встроенным эквайрингом применяют для стационарной работы в малом бизнесе — чтобы не подключать банковский терминал отдельно. Минус этого способа в том, что, если сломается эквайринговый механизм, принимать платежи наличными будет тоже нельзя.

Фото: PH888 / Shutterstock

Облачные онлайн-кассы. С помощью них принимают платежи через сайт. Такие кассы подходят компаниям, которые получают платежи дистанционно или работают на выезде. В торговых точках работать через них нельзя.

Облачные онлайн-кассы берут в аренду и интегрируют с сайтом компании, где ведутся продажи. Физически кассовый аппарат находится в ЦОД облачного сервиса. Управлять устройством и смотреть статистику можно в личном кабинете для бизнеса.

Одна облачная касса может обслуживать сразу несколько мест расчёта. Чаще всего их используют онлайн-магазины, службы такси и доставки.

Какую кассу выбрать: главные критерии

Перед покупкой онлайн-кассы оцените, где и как она будет работать. Вот основные параметры для оценки.

Вид бизнеса и формат расчётов. Например, для небольшого придомового магазина будет достаточно автономной онлайн-кассы с подключённым эквайрингом. Для службы доставки цветов подойдёт облачная касса. В большом оптовом магазине лучше установить стационарную онлайн-кассу и подключить к ней нужный софт для автоматизации и учёта.

Условия торговли. В небольших помещениях удобнее использовать смарт-терминалы. Если торговля ведётся на улице, подойдут автономные кассы или онлайн-кассы с эквайрингом. Важно, чтобы мощности батареи хватало на полный рабочий день.

Число клиентов. Чем больше клиентов, тем мощнее должна быть касса. От этого зависит скорость обработки платежей и выдачи чеков. Например, в людных местах лучше установить стационарные онлайн-кассы или производительные фискальные регистраторы.

Необходимость автоматизации бизнеса. Если касса нужна только для выдачи чеков и передачи данных в налоговую, будет достаточно автономной онлайн-кассы или кассы с эквайрингом. Если компания планирует вводить системы автоматизации, то лучше установить кассу, которую можно будет с ними интегрировать, — например, смарт-терминал, стационарную онлайн-кассу или фискальный регистратор.

Совместимость ПО. Если у бизнеса уже есть другое торговое оборудование — например, сканер штрихкодов или терминал эквайринга, — важно, чтобы их ПО было совместимо с ПО онлайн-кассы.

Главное об онлайн-кассах

- Онлайн-кассы — устройства для расчётов с клиентами и отправки данных о продажах в налоговую.

- Их должны использовать все компании и предприниматели — с некоторыми исключениями. Исключения описаны в статье 2 №54-ФЗ.

- Онлайн-кассы отличаются друг от друга функциональностью и размерами. Есть стационарные онлайн-кассы, автономные онлайн-кассы, онлайн-кассы со встроенным эквайрингом, смарт-терминалы, фискальные регистраторы и облачные онлайн-кассы.

- При выборе кассы важно учитывать вид бизнеса и формат расчётов, условия торговли, размер потока клиентов, совместимость с ПО другого торгового оборудования и необходимость автоматизации торгового процесса.

Эти материалы Skillbox Media могут быть вам полезны

- Единый налоговый платёж и единый налоговый счёт: что это и как с ними работать

- Системы налогообложения: что это такое, какие они есть и как между ними выбрать

- Что выбрать: ИП или ООО. Рассказываем о преимуществах и недостатках этих вариантов

- Как открыть ИП в 2022 году: пошаговая инструкция

- Бухгалтерский учёт: зачем он нужен, как он устроен и как его организовать

- Кто такой самозанятый и как им стать