Как бороться с фиктивным банкротством

Разобрались, что делать, когда деньги в долг взяли, а отдавать не хотят.

О стратегиях защиты от недобросовестных должников рассказал генеральный директор юридической компании «Прагмат» Эдуард Калинкин.

В последние годы процедура банкротства часто используется не как механизм финансового оздоровления, а как способ избавления от долговых обязательств. Его используют как физические лица, так и компании.

Что же делать кредитору, если должник пытается уйти от финансовых обязательств с помощью банкротства? Рассказываю в этой статье для редакции «Бизнес» Skillbox Media.

- Что такое фиктивное банкротство и как его распознать

- Можно ли предотвратить фиктивное банкротство

- Что делать, если процедура банкротства уже началась

- Какие долги не списываются при банкротстве

- Как кредиторам защищаться от недобросовестных заёмщиков

Что такое фиктивное банкротство и как его распознать: чек-лист тревожных признаков для кредитора

Фиктивное банкротство — ситуация, когда человек или компания сознательно используют процедуру банкротства не потому, что реально не могут платить по долгам, а потому, что так хотят избежать их возврата.

Эту тактику заёмщика можно распознать, например, по таким признакам:

- Подозрительное поведение. Регулярные уклончивые обещания заплатить вот-вот, просьбы об отсрочках без точных сроков, закрытие расчётных счетов без объяснений.

- Изменения в отчётности. Например, сильное расхождение между декларируемыми доходами и реальными оборотами компании, появление «странных» убытков.

- «Каскадное банкротство». Должник последовательно переводит активы через цепочку взаимосвязанных компаний или перемещает их на счета подставных лиц, чтобы скрыть имущество перед тем, как запустить процедуру банкротства.

- «Превентивное банкротство». Должник подаёт заявление о несостоятельности ещё до того, как кредиторы начинают взыскивать долг. Обычно это делают на фоне внешнего благополучия, чтобы опередить кредитора и защититься от притязаний. При таком подходе шансы кредиторов на возврат долгов минимальны.

Если вы заподозрили, что у контрагента финансовые проблемы, начинайте мониторинг его имущественного положения. Например, в ЕГРН можно отследить сделки с недвижимостью. Если заёмщик продаёт имущество, но полученными деньгами не гасит долги, это тревожный сигнал.

Можно ли предотвратить фиктивное банкротство: переговоры с должником

Опытные коллекторы отмечают, что в 40% случаев своевременное и грамотное психологическое воздействие может предотвратить злоупотребление процедурой банкротства и достичь договорённостей с должником. Конечно, я говорю только о законных методах.

Вот что я рекомендую делать, чтобы выстроить коммуникацию с должником грамотно:

- Сообщите должнику, что вы в курсе возможности фиктивного банкротства и готовы при необходимости действовать через суд.

- Предложите компромиссные варианты погашения задолженности — например, можно договориться об отсрочке платежей или согласовать удобный график рассрочки.

- Подчеркните, что компромисс — это шанс должника сохранить репутацию и бизнес.

Важно. Все договорённости зафиксируйте в отдельном соглашении. Включите в него график платежей и инструменты контроля исполнения — например, возможность досрочного расторжения соглашения при очередной просрочке платежей.

Что делать, если процедура банкротства уже началась

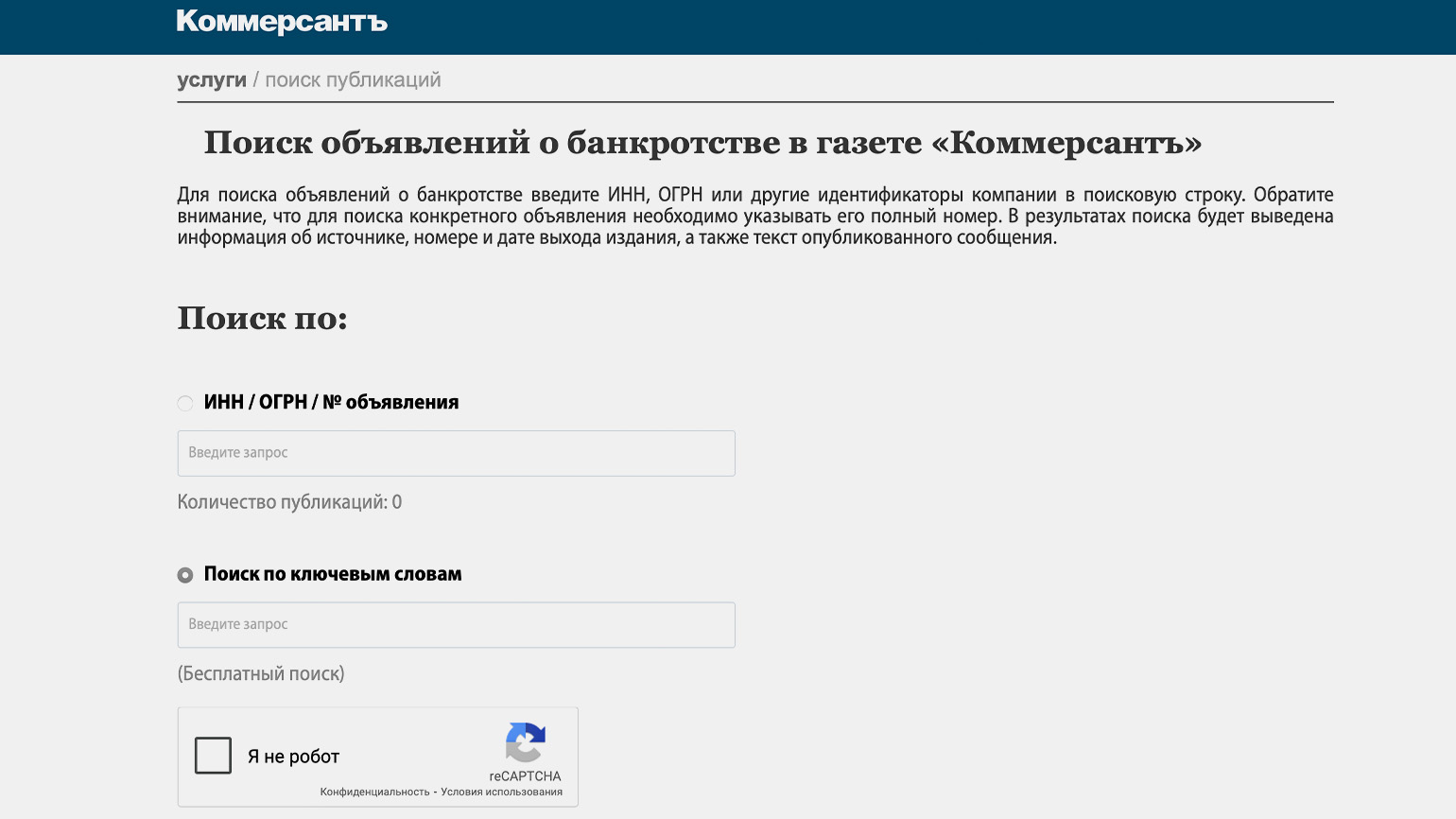

Если должник уже подал заявление о банкротстве, действовать нужно быстро. После официальной публикации о процедуре банкротства в издании «Коммерсантъ» у кредитора есть 30 дней, чтобы подать заявление в суд и попасть в реестр кредиторов.

Скриншот: «Коммерсантъ» / Skillbox Media

Важно понимать, что включение в реестр кредиторов — это не формальность, а важный пункт в инструкции по спасению денег. Оно даёт право отслеживать ход процедуры банкротства, воздействовать на финансового управляющего, оспаривать подозрительные сделки должника — а значит, получить шанс предотвратить фиктивное банкротство и вернуть свои деньги.

По закону можно оспорить подозрительные сделки, совершённые в течение одного года (в некоторых случаях — в течение трёх лет) перед принятием в суде заявления о банкротстве. Это действенный способ вернуть выведенные активы в конкурсную массу, он увеличивает шансы на возврат долгов.

Чтобы доказать подозрительность сделок, можно использовать не только официальные документы (договоры, отчётность, судебные решения), но и переписку — например, если в ней упоминалось намерение «обнулиться» с помощью банкротства. Особое внимание следует уделять сделкам с аффилированными лицами и сделкам продажи по нерыночным ценам.

Один из наиболее эффективных инструментов возврата денег — субсидиарная ответственность. С помощью неё к погашению долгов можно привлечь соучредителей компании, топ-менеджеров, главного бухгалтера, директора или его родственников — то есть лиц, действительно принимающих решения, которые привели к банкротству, пусть даже и фиктивному.

Основанием для субсидиарной ответственности могут служить вывод денег на личные счета, заключение договоров с фирмами-однодневками и другие признаки преднамеренного банкротства.

Активные действия со стороны кредиторов в ходе банкротства создают для должника серьёзный стимул вести себя добросовестно: любые его попытки скрыть активы или исказить информацию о финансовом состоянии легко будет выявить.

Какие долги не списываются при банкротстве

Есть категории долгов, которые не подлежат списанию ни при каких обстоятельствах, даже если должник проходит процедуру банкротства. Вот они:

- алиментные обязательства по содержанию детей, супругов или родителей;

- компенсация вреда жизни и здоровью;

- неуплаченные налоги и страховые взносы;

- уголовные штрафы;

- возмещение морального вреда;

- зарплатные долги перед работниками.

Более того, у таких долгов нет срока давности — их можно потребовать в любой момент, как только у должника снова появится доход или имущество. То есть если вам, например, должны выплатить возмещение морального вреда, не переживайте: в ходе банкротства этот долг с должника не спишут, вы можете требовать его выплаты.

Как защищаться от недобросовестных заёмщиков: главные элементы стратегии кредитора

Как показывает практика ведущих финансовых организаций, если ежегодно выделять 2–3% от общего объёма кредитного портфеля на мероприятия по предотвращению потерь от фиктивного банкротства, это поможет избежать 15–20% потенциальных убытков. Именно поэтому я рекомендую заранее инвестировать в снижение рисков — например, вот какие меры можно применять.

Внедряйте комплексные системы мониторинга финансового состояния контрагентов. Современные технологии позволяют автоматически отслеживать финансовое состояние заёмщиков в режиме реального времени. Используйте специальное ПО или сервисы, чтобы анализировать бухгалтерскую отчётность, судебные иски, изменения в структуре собственности. Это поможет выявить потенциальные проблемы ещё до того, как они станут критичными.

Примеры таких сервисов: площадка «Контур.Фокус», облачное решение Saby Profile, аналитические системы Fira Pro и Rusprofile. Большинство таких решений предусматривает интеграцию с базами данных пользователей через API-интерфейс, возможность хранения результатов проверок, мониторинг изменений, бесплатный пробный период.

Формируйте «досье рисков» для всех крупных должников. Такое досье должно включать финансовые показатели, сведения о бенефициарах, связанных компаниях, аффилированных лицах, историю судебных разбирательств. Чем полнее картина, тем проще оценить реальный уровень риска.

Внедряйте стратегии превентивной защиты активов. Это могут быть юридические меры — например, получение личных поручительств, оформление залогов. Или экономические — например, диверсификация кредитного портфеля.

Также стоит заранее собирать пакет документов для оспаривания подозрительных сделок или привлечения должника к субсидиарной ответственности на случай, если дело дойдёт до суда.

Обучайте сотрудников работать с потенциальными должниками. Проводите регулярные тренинги по распознаванию признаков, которые указывают на будущие проблемы с исполнением финансовых обязательств. Особое внимание сотрудников уделяйте признакам возможного фиктивного банкротства.

Продвинутые компании уже сейчас внедряют для борьбы с фиктивным банкротством новые технологии — например, искусственный интеллект и системы анализа больших массивов данных для прогнозирования рисков.

Ещё один важный факт. Практика показывает, что вернуть деньги с помощью процедуры банкротства часто получается эффективнее, чем в рамках обычного исполнительного производства.

При процедуре банкротства у кредитора больше возможностей: он может участвовать в собрании кредиторов, оспаривать подозрительные сделки, инициировать привлечение руководства или собственников к субсидиарной ответственности. Всё это повышает шансы вернуть хотя бы часть долга — особенно если действия начаты вовремя и юридическая стратегия выбрана грамотно.

Другие материалы Skillbox Media для предпринимателей и руководителей

- Главное о субсидиарной ответственности: что это, кого к ней привлекают и как её избежать

- Что такое банкротство юридических лиц и какие у него последствия

- Как проходит процедура банкротства физических лиц

- Как бизнесу грамотно управлять дебиторской задолженностью, чтобы самому не уйти в долги

- Как с помощью отчёта PnL оценить финансовое состояние бизнеса