Индивидуальный инвестиционный счёт: что это и как работать с ИИС в 2023 году

С помощью инвестиций можно сэкономить на налогах. Рассказываем, как вернуть уплаченный НДФЛ или не платить налоги совсем.

За доходы от инвестиций нужно платить НДФЛ: 13 или 15% в зависимости от того, сколько вы зарабатываете. Но этого можно избежать, если использовать индивидуальный инвестиционный счёт. Знать о нём полезно всем, кто планирует инвестировать в ценные бумаги.

Прочитав этот материал Skillbox Media, вы узнаете, как экономить на налогах и сколько денег можно вернуть.

- Что такое ИИС

- Какие есть условия получения вычета

- Какие вычеты можно получить

- Как открыть ИИС

- Как получить вычеты

- Что такое ИИС-3 и что о нём надо знать

- Как узнать больше об инвестициях

Что такое ИИС

Индивидуальный инвестиционный счёт (ИИС) — счёт для инвестиций, на котором ведётся учёт валюты, драгоценных металлов и ценных бумаг. Его можно пополнить и покупать на эти деньги активы — валюту, акции, облигации. Он даёт право на налоговые вычеты — возврат НДФЛ или освобождение от налогов. Открыть счёт можно у брокера или управляющей компании.

Брокер — посредник между инвестором и биржей. Он делает так, чтобы вы могли покупать и продавать ценные бумаги. Без него торговать на бирже не получится. Подробнее об этом можно почитать в статье о брокерах. Управляющая компания — компания, которая будет совершать сделки вместо вас и возьмёт за это процент от дохода. Она открывает клиентам брокерские счета, но торгует на них сама.

Счёт у брокера — почти как счёт в банке. Вы пополняете его, а потом можете совершать с ним разные операции. Например, можно купить и хранить на этом счёте акции, туда же будут поступать и дивиденды по ним.

Счета бывают двух типов — брокерский и ИИС. С помощью брокерского можно хранить, покупать и продавать активы. За доход от операций нужно будет платить НДФЛ.

Обычно брокер удерживает налоги автоматически, но есть исключения. Налог с дивидендов от иностранных эмитентов и с операций купли-продажи валюты инвестор платит сам.

С помощью ИИС тоже можно хранить, покупать и продавать любые активы. Но с них можно получить налоговые вычеты — такие, что можно практически не платить налоги. Поэтому доходность инвестиций через ИИС выше, чем доходность инвестиций через брокерский счёт.

Но у ИИС есть ограничения. Например, с ИИС нельзя вывести часть денег или ценных бумаг. Вывод активов равносилен закрытию счёта. Кроме того, ИИС можно пополнять только в рублях — перевести активы на него с брокерского счёта не получится. Другие ограничения касаются получения вычетов — о них мы расскажем дальше.

Курсы Skillbox для тех, кто хочет зарабатывать на инвестициях

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — узнать, как контролировать расходы и доходы и грамотно инвестировать.

Какие есть условия получения вычета

Налоговый вычет могут получить не все, кто открыл ИИС. Он доступен, если у человека только один ИИС, он владеет им не менее трёх лет и пополняет его не более чем на 1 миллион рублей в год. Разберёмся в ограничениях подробнее.

Можно иметь только один ИИС. Если у вас два индивидуальных инвестиционных счёта, право на налоговый вычет теряется. Это прописано в статье 10.2-1 №39-ФЗ.

Но есть исключение. Если вы переносите ИИС от одного брокера к другому, временно можно владеть двумя счетами. Главное — закрыть старый ИИС в течение 30 дней после того, как вы открыли новый.

Счёт нельзя закрывать минимум три года. Если инвестор успел получить вычет и закрыл счёт до истечения трёх лет, деньги придётся вернуть государству. Кроме вычетов, нужно будет заплатить пени за использование возмещённого НДФЛ.

Пополнять счёт можно не более чем на 1 миллион рублей в год. Если внесёте больше, потеряете право на вычет. А вот минимальной стартовой суммы нет — её определяет брокер. Например, в «Тинькофф» и «Финаме» можно внести на счёт любую сумму, даже тысячу рублей.

Какие вычеты можно получить

Есть два типа вычетов по ИИС: А и В. Пользоваться ими одновременно нельзя, нужно выбрать один.

Вычет типа A. Также его могут называть ИИС А, или ИИС-1. Это инвестиционный вычет, который позволяет вернуть 13% от суммы, внесённой на счёт. Сумму вернут из уплаченного вами НДФЛ — то есть только если вы платите налоги — например, с зарплаты, процентов по вкладам, сдачи в аренду недвижимости, выплат по договору ГПХ.

Вычет возвращают только с суммы, которую внесли на ИИС в налоговом периоде. Если на счёте есть доход по дивидендам или купонам либо цена акций выросла, эти деньги не учитываются.

Максимальная сумма с ИИС, по которой можно получить вычет в год, — 400 000 рублей. С неё вам вернут 13% — 52 000 рублей, но не больше суммы уплаченного налога. То есть если вы заплатите 40 тысяч рублей налога, то и получите 40 тысяч рублей.

Особые условия — для тех, у кого доход превышает 5 миллионов рублей в год. Ставка НДФЛ для них — 15%, сумма вычета — до 60 тысяч рублей.

Вычет можно получить только в том году, в котором вы внесли деньги на счёт. Но подать на него можно в течение трёх лет. Например, если деньги внесены в 2020 году, то подать на вычет можно в 2021, 2022 или 2023 году.

Вычет можно получать ежегодно, но для этого придётся пополнять ИИС каждый год. Например, если вы семь лет подряд ежегодно пополняете счёт, то и вычет вам положен каждый год из этих семи лет.

Вычет типа Б. Также его называют ИИС Б или ИИС-2. Это вычет, который освобождает от всех налогов по инвестициям, кроме налогов на доходы от дивидендов и сделок с валютой.

При этом типе вычета неважно, платите ли вы НДФЛ с дохода. Поэтому оформить его могут, например, самозанятые или пенсионеры.

Вычет типа Б бесполезен, если вы не планируете покупать активы, а просто храните на счёте деньги. Прибыли от них не будет, налоги платить не нужно, значит, и экономии нет.

Как открыть ИИС

Чтобы открыть индивидуальный инвестиционный счёт, нужно выбрать брокера, заполнить заявку и установить приложение для торговли.

Брокеров много — например, брокерские услуги предоставляют банки «Сбер», ВТБ, «Тинькофф». Ещё есть компании, которые предоставляют только брокерские услуги, — например, «Финам». У каждого брокера — свои комиссии и доступные для покупки ценные бумаги. Узнать условия можно на сайтах брокеров.

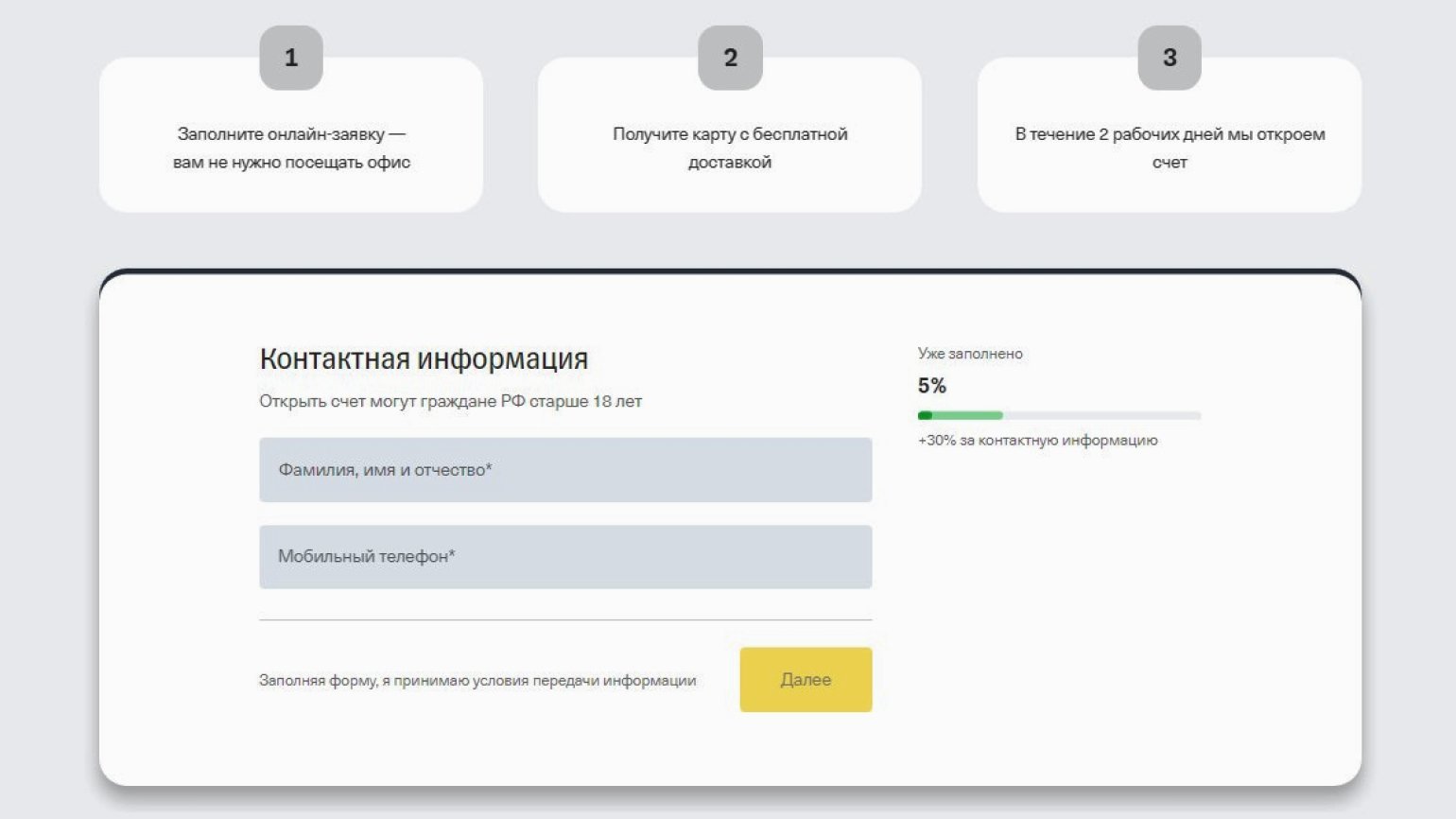

Заполнить заявку на открытие счёта в большинстве случаев можно на сайте брокера. В ней нужно указать паспортные данные и номер телефона, некоторые брокеры также просят ИНН. Когда счёт откроют, вам вышлют данные для входа в личный кабинет.

Скриншот: «Тинькофф Инвестиции» / Skillbox Media

Личный кабинет нужен, чтобы совершать сделки — покупать ценные бумаги. Можно выбрать любой удобный формат:

- пользоваться личным кабинетом на сайте брокера;

- установить мобильное приложение на телефон;

- установить торговый терминал на компьютер.

Чтобы инвестировать с помощью ИИС, нужно будет пополнить его. Сделать это можно в любое время и на любую сумму.

Условия пополнения счёта, открытого в управляющей компании, другие. Деньги на него нужно вносить сразу — и не меньше установленной компанией суммы.

Как получить вычеты по ИИС типа А и В

Механизм получения вычета зависит от того, какой тип вычета вам нужен.

ИИС А. Чтобы самостоятельно оформить вычет типа А по ИИС, нужно обратиться в ФНС.

С 21 мая 2021 года оформление вычета типа А автоматизировали. Если у инвестора есть право на вычет с ИИС, в его личном кабинете налогоплательщика появится предзаполненное заявление. Обычно это происходит до 20 марта года, следующего за тем годом, в котором положен вычет.

Чтобы получить возврат НДФЛ, нужно указать в заявлении реквизиты счёта и подтвердить отправку. В течение 15 дней деньги поступят на указанный счёт.

Если у вас нет личного кабинета или вам доступно несколько видов вычетов, можно подать в ФНС декларацию 3-НДФЛ. Это документ, в котором указывают доходы и налоги.

Нужно указать в декларации все доходы и уплаченный вами НДФЛ, приложить реквизиты счёта, договор на открытие счёта и документы, которые подтвердят перевод денег на ИИС, — запросить их можно у брокера.

Подать декларацию можно лично в отделении ФНС или онлайн. Онлайн можно заполнить декларацию в личном кабинете налогоплательщика или подготовить её в программе «Декларация» и загрузить в личный кабинет.

ИИС Б. Оформить вычет типа Б можно у брокера. Для этого нужно запросить в ФНС справку, что вы не использовали вычет типа А, и представить её брокеру. Тогда он не удержит налог при закрытии счёта.

Есть и другой вариант. Можно закрыть счёт и уплатить налоги, а потом вернуть весь уплаченный налог на доходы физических лиц через ФНС.

Для этого нужно отнести в ФНС налоговую декларацию по форме 3-НДФЛ. К декларации нужно прикрепить договор на открытие счёта, подтверждение перевода денег на ИИС и закрытия счёта, брокерские отчёты за период владения счётом, справку о доходах и суммах налога физического лица, выданную брокером, и пояснение, что вы заявляете на вычет типа Б.

Что такое ИИС-3 и зачем о нём нужно знать

ИИС-3 — это новый тип вычета, который пока не работает. Он начнёт действовать в 2024 году и заменит собой вычеты обоих типов. Соответствующий проект разработали Минфин и Банк России.

Предполагается, что новый вычет не будет ограничивать максимальную сумму взноса на счёт, но рассчитывать вычет всё равно будут с 400 тысяч рублей в год. Чтобы получить вычет по такому счёту, нужно владеть счётом не менее 10 лет.

В проекте закона также указано, что инвесторы смогут иметь до трёх договоров на ведение ИИС 3-го типа, но круг ценных бумаг и сделок, которые можно совершать на таком счёте, ограничат.

Когда закон об ИИС-3 вступит в силу, открыть ИИС типов A и Б будет нельзя. При этом ИИС, которые открыты до 31 декабря 2023 года, продолжат действовать на прежних условиях.

Главное об ИИС в пяти пунктах

- Индивидуальный инвестиционный счёт (ИИС) — счёт для инвестиций, по которому можно получить налоговые вычеты. Он работает так же, как брокерский: можно пополнять его, покупать и продавать акции, облигации и другие ценные бумаги.

- У ИИС есть ограничения. С него нельзя частично вывести деньги, а пополнять его можно только рублями.

- Чтобы получить вычет, нужно держать ИИС не меньше трёх лет и пополнять его не более чем на 1 миллион рублей в год. Счёт должен быть один.

- Есть два типа вычета. По вычету A можно возвращать НДФЛ до 52 000 рублей каждый год. По вычету Б — не платить налоги на доход от инвестиций.

- С 2024 года нельзя будет открыть ИИС типа А и Б. Их заменит новый вычет — ИИС-3. По нему будут возвращать НДФЛ с суммы до 400 тысяч в год, но пополнять счёт можно будет на любую сумму.

Как узнать больше про инвестиции

- Есть много инструментов инвестирования, на которых можно зарабатывать. О некоторых из них можно узнать из наших гайдов: мы рассказывали об акциях, ETF и ОФЗ.

- Если вы слышали о бинарных опционах, прочитайте обзор Skillbox Media. Чтобы написать его, мы поговорили с экспертами, и они рассказали, почему на бинарных опционах невозможно заработать.

- Зарабатывать на ценных бумагах можно разными способами. Например, покупать актив и ждать, пока он подорожает. Этот тип сделок называется лонгом. Есть и другой тип сделок — шорт. В шорте вы продаёте актив, которого не имеете. В Skillbox Media есть материал о лонгах и шортах, из которого вы узнаете, как это работает.

- Чтобы зарабатывать на инвестициях, нужны знания и навыки. Получить их можно на курсе Skillbox «Трейдинг». Его записали совместно с фондовым брокером «Финам» и образовательной платформой Crypto Flexx. На курсе учат торговать в плюс: контролировать риски, оценивать бумаги с помощью фундаментального и технического анализа, правильно интерпретировать новости.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое облигации федерального займа и что о них нужно знать

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как работают NFT и как на них заработать