Что такое ОФЗ — государственные облигации — и что о них обязательно нужно знать инвестору

ОФЗ — надёжный инструмент инвестирования. Начните знакомство с ним с этого гайда. Рассказываем всё о доходности, рисках, видах, покупке ОФЗ и налогах.

Есть мнение, что ОФЗ — лучшая альтернатива банковским вкладам. Купить бумаги почти так же легко, как открыть вклад, а заработать на них можно больше.

В этом материале Skillbox Media разберёмся:

- что такое ОФЗ;

- как работают облигации;

- какие виды ОФЗ бывают;

- какая доходность у государственных облигаций;

- нужно ли платить налоги;

- какие риски есть у ОФЗ;

- как физлицам купить ОФЗ;

- как узнать больше об инвестициях.

Что такое ОФЗ

ОФЗ (облигации федерального займа) — это долговые ценные бумаги, выпущенные государством. Покупая их, вы даёте деньги в долг государству, а оно возвращает их с процентами.

Выпуском облигаций занимается Министерство финансов России. Благодаря им Минфин покрывает дефицит федерального бюджета. Долговые обязательства государства по ОФЗ обеспечены всем имуществом в собственности Российской Федерации. Это означает, что, если у Минфина не окажется свободных средств на погашение облигаций, министерство продаст имущество или использует резервы и всё равно вернёт долг.

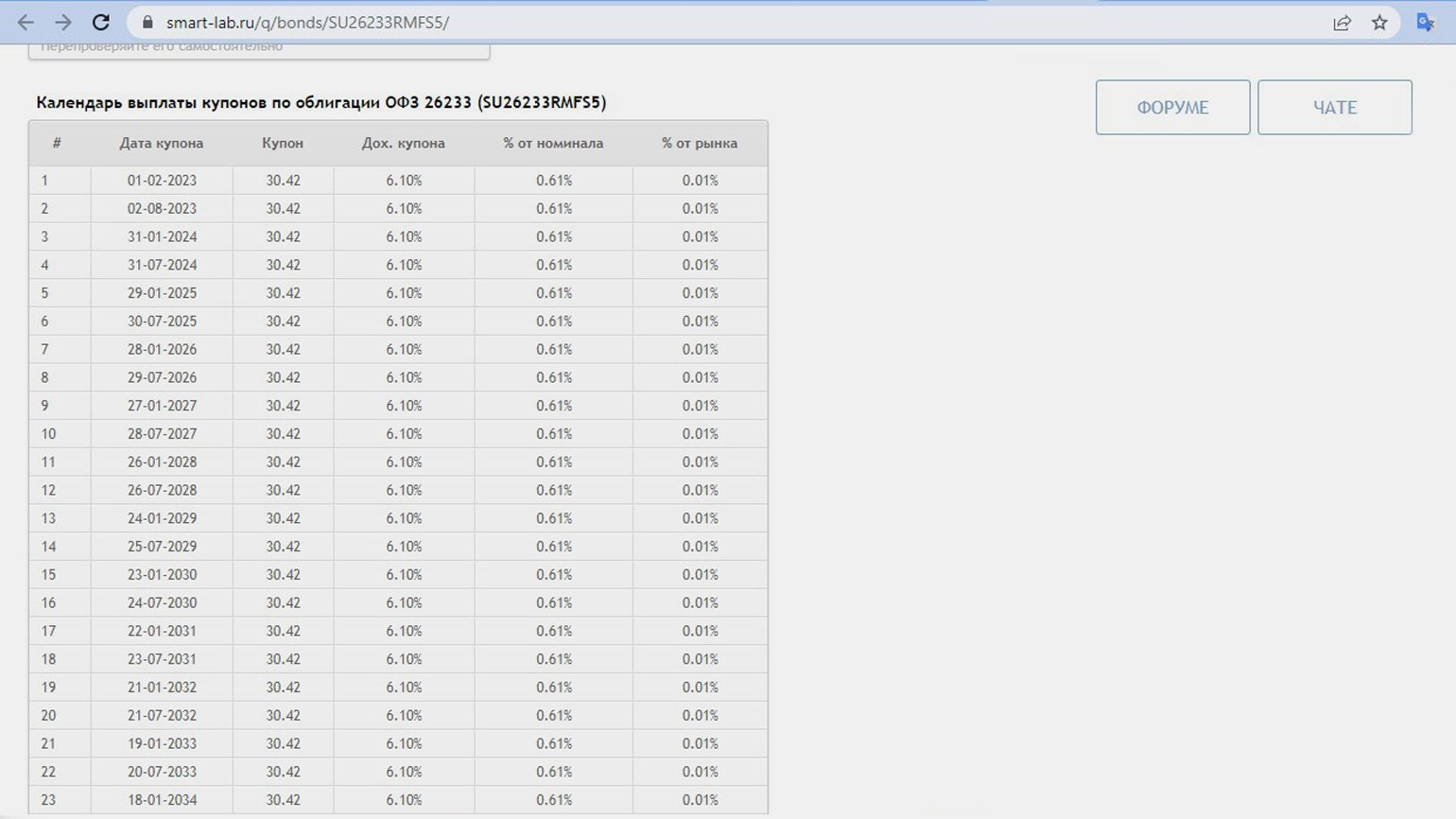

Облигации — это долговые свидетельства. Поэтому инвесторы заранее знают, сколько заработают. В описании выпуска ОФЗ указаны срок займа, его размер и процентная ставка, которую государство заплатит за пользование деньгами.

Скриншот: Smart-Lab

Как работают ОФЗ, что такое купоны и номинал

Когда Минфин понимает, что ему нужны деньги, он готовит выпуск ОФЗ. Выпусков может быть несколько в год, каждому присваивают уникальный номер. Когда ценные бумаги выходят, их сначала продают на аукционах крупным инвесторам. Следить за аукционами можно на сайте Минфина.

Часть облигаций, не проданных на аукционе, выпускают на биржу. Там их может купить любой желающий. Цена на облигации федерального займа на бирже может меняться в зависимости от спроса и факторов, влияющих на доходность бумаг, — например, от ключевой ставки Центробанка.

Когда инвестор покупает ОФЗ, он становится владельцем ценной бумаги и получает по ней купоны и номинал.

Купонами называют денежные выплаты — проценты за пользование деньгами. Их выплачивают несколько раз в год.

Размер купонов указывают в процентах годовых. Если в описании ОФЗ указан купон в размере 8%, это значит, что сумма всех купонов за год составит 8% от суммы номинала.

Допустим, вы купили облигацию номиналом 1000 рублей и с купоном в 8%. Выплата купонов будет четыре раза в год. Каждый раз вы будете получать по 20 рублей — в сумме за год это 80 рублей, или 8% от номинала. Если бы выплата купонов была два раза в год, вы бы получали по 40 рублей.

Номинал — сумма, которую государство заплатит в конце срока действия облигации федерального займа. Эта выплата называется погашением ОФЗ. Номинал получает последний владелец ценной бумаги.

Допустим, вы купили облигацию в январе 2023 года. Срок погашения — январь 2025 года. За два года владения ОФЗ вы получите 160 рублей купонного дохода, а в январе — 1000 рублей номинала.

Облигации можно покупать и продавать когда угодно, пока они не погашены. Но получать купонный доход вы будете только за тот срок, который владеете бумагой.

Виды облигаций федеральных займов

Размер купонов и порядок выплат могут быть разными. В зависимости от этого выделяют пять видов ОФЗ: ОФЗ-ПД, ОФЗ-ПК, ОФЗ-ИН, ОФЗ-АД и ОФЗ-н. Расскажем о каждом подробнее.

ОФЗ-ПД — это облигации с постоянным купонным доходом. Размер купона известен заранее и не меняется ни при каких условиях.

Это самый распространённый вид облигаций на Московской бирже.

ОФЗ-ПК — это облигации федерального займа с переменным купонным доходом. Ставка купона привязана к индикатору RUONIA. Это средняя ставка, по которой крупнейшие банки России выдают друг другу кредиты на один день. Она практически совпадает с ключевой ставкой Центробанка.

В некоторых выпусках ОФЗ-ПК к купону добавляют премию — фиксированную надбавку. Обычно она составляет от 0,4% до 1,6% ставки RUONIA.

ОФЗ-ИН — это облигации с индексируемым номиналом. Размер купона в них не меняется — он достигает 3%. Но эти 3% считают от номинала, который индексируют. Поэтому каждый раз инвесторы получают разные суммы.

Номинал индексируют в соответствии с индексом потребительских цен на товары и услуги. Его рассчитывает Росстат. Индексация происходит с задержкой в три месяца. Например, если индекс потребительских цен вырастет на 5% в феврале, номинал облигации федерального займа изменится на эти 5% только в мае.

ОФЗ-АД — это облигации с амортизацией долга. Амортизация означает, что государство погашает номинал не один раз в конце, а по частям. Например, выплачивает по 20% от номинала каждый год. Размер купона по ОФЗ-АД фиксирован и известен заранее, как и у ОФЗ-ПД.

ОФЗ-н — это облигации для физических лиц. Буква «н» в их названии расшифровывается как «народные». Размер купона по ОФЗ-н известен заранее, но не постоянен. Он постепенно увеличивается: чем меньше осталось до срока погашения, тем выше процент. Например, в первый год размер купона может составлять 4,1% годовых, в третий — 5,7%.

ОФЗ-н — единственный вид облигаций, которые нельзя купить на бирже. Их продают уполномоченные банки — «Сбер», ВТБ, «Почта Банк» и Промсвязьбанк.

Какая доходность у облигаций федерального займа

Доходность по облигациям зависит от купонного дохода и рыночной цены.

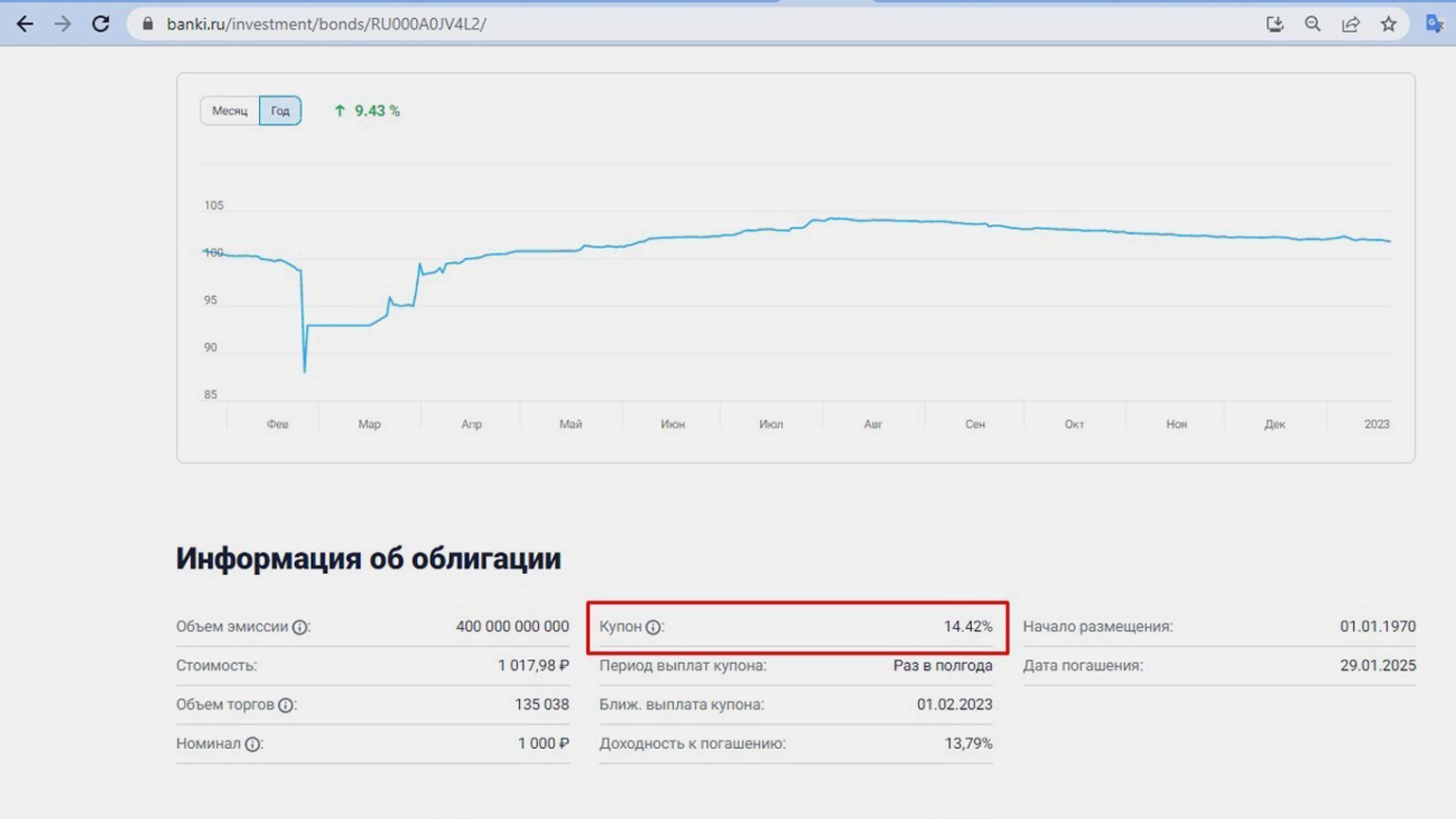

Средний размер купона у ОФЗ-ПД, ОФЗ-ИН, ОФЗ-АД и ОФЗ-н составляет 6–10% годовых. У ОФЗ-ПК он зависит от ставки Центробанка и может достигать, например, 14%.

Скриншот: «Банки.ру»

Обычно размер купона зависит от срока облигации. Чем больше срок, тем выше купонный доход в процентах годовых. Например, у облигаций сроком на три года он может составлять 5,3%, а у бумаг сроком на 15 лет — 8,45% годовых.

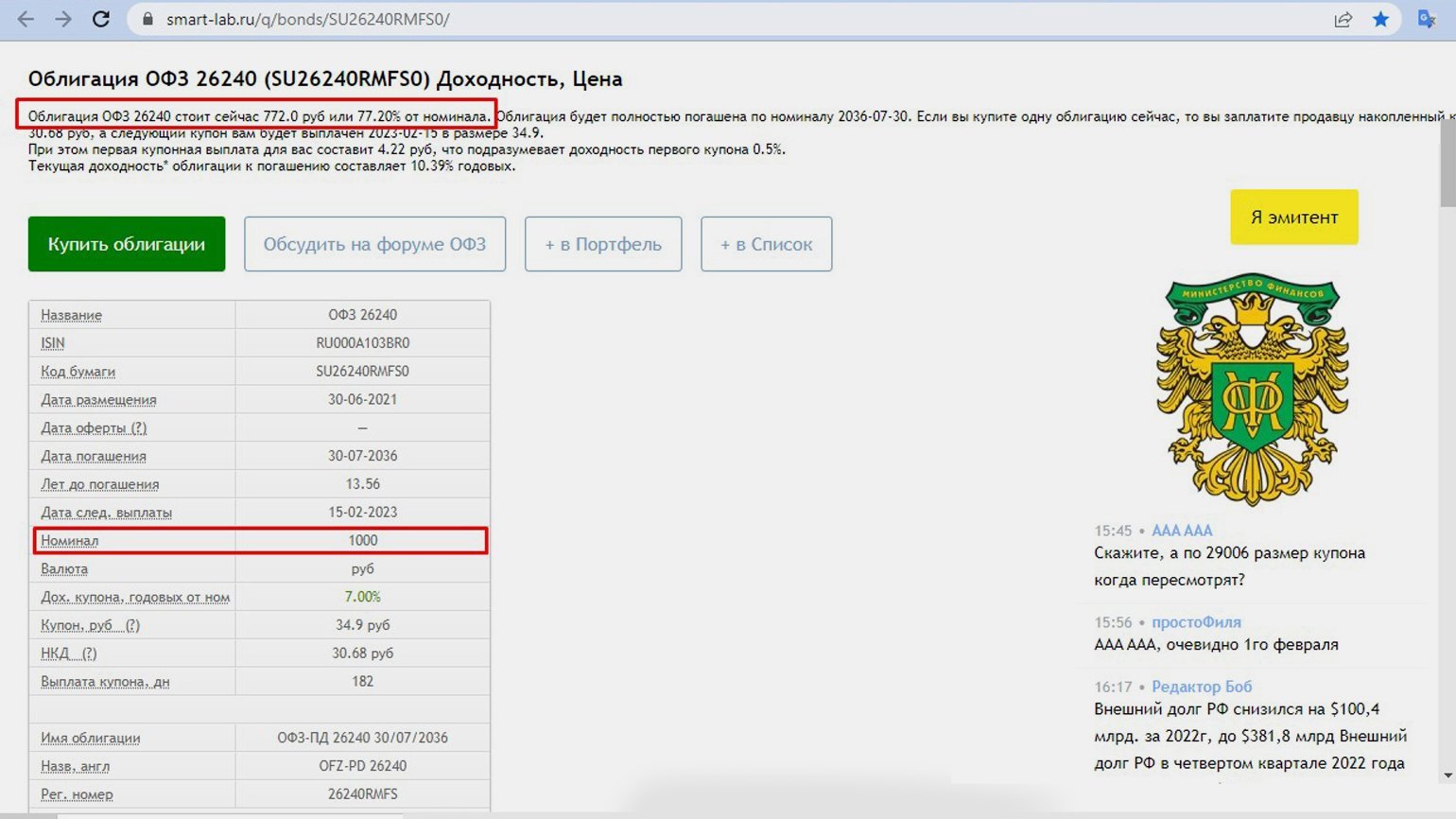

Рыночная цена облигаций федерального займа может меняться, но не так сильно, как цена на акции. Стоимость зависит от спроса на ценную бумагу и факторов, влияющих на её доходность. Обычно она колеблется незначительно — в пределах 1–10% от стоимости номинала. Но бывают случаи, когда рыночная цена отличается от номинала на 20–30%.

Скриншот: Smart-Lab

Если купить ОФЗ, когда её рыночная цена меньше номинала, реальная доходность вырастет. Если рыночная стоимость больше номинала, доходность снизится.

Выгоднее всего покупать ОФЗ, привязанные к инфляции или ставке Центробанка, тогда, когда их рыночная цена меньше капитала.

В целом доходность государственных облигаций сопоставима с доходностью от вкладов в банках или чуть превышает её. Эксперты часто называют ОФЗ инструментом для сохранения денег с учётом инфляции.

Нужно ли платить налоги владельцам ОФЗ

Весь доход от владения облигациями федерального займа облагается налогом. Доход может быть двух видов:

- купонный доход — все выплаты, которые инвестор получает от государства в качестве процентов;

- доход от продажи — разница, которая остаётся у инвестора, если он продал облигацию дороже, чем купил.

К доходу от продажи также относят доход от погашения. Если инвестор купил облигацию за 900 рублей и при погашении получил номинал 1000 рублей, он заработал 100 рублей и заплатит с них налог.

В большинстве случаев налоги удерживают автоматически — самому ничего платить не нужно.

Размер налога зависит от того, сколько зарабатывает инвестор. С 2022 года работает прогрессивная шкала НДФЛ, которая устанавливает следующие размеры налогов:

- 13% — если доход инвестора не превышает 5 миллионов рублей за календарный год;

- 15% — если доход инвестора больше 5 миллионов рублей за год.

15% берут с сумм, превышающих 5 миллионов рублей. Например, если инвестор заработал 7 миллионов, за 5 миллионов он заплатит по ставке 13%, а за оставшиеся 2 — по ставке 15%.

В 2023 году для расчёта налогов разные виды доходов учитывают отдельно. Это значит, что лимит считают только для доходов, полученных от инвестирования. В 2024 году, возможно, будут учитывать все доходы, не разделяя их на виды.

Сумму к уплате можно уменьшить, если покупать ОФЗ через ИИС — индивидуальный инвестиционный счёт. Он предполагает два типа вычетов: возврат до 60 тысяч рублей ежегодно или освобождение от уплаты НДФЛ за всё время, если будете пользоваться ИИС не менее чем три года.

Какие риски есть у вложений в ОФЗ

Облигации федерального займа называют самым надёжным инструментом инвестирования. Это действительно наименее рисковые ценные бумаги, но риски в них всё-таки есть. Вот они:

Дефолт. Так называют невыполнение долговых обязательств, как было в России в 1998 году. Это кредитный риск государственных облигаций. Он минимален, потому что Минфин — самый надёжный заёмщик в стране.

Рост инфляции. Если инфляция окажется выше купонного дохода, то инвестор получит отрицательную реальную доходность — то есть будет терять деньги. В случае с ОФЗ-ИН этот риск минимален.

Изменение ставки Центробанка. Если ставка резко вырастет, рыночная стоимость уже выпущенных ОФЗ может снизиться, а доходность — увеличиться. Это помешает реинвестировать деньги.

Низкая ликвидность. Это означает, что на рынке слишком мало предложений о продаже и покупке облигации. Если какой-то выпуск облигаций непопулярен, будет сложно купить или продать бумаги по разумной цене.

Повышение налогов. Если государство решит повысить налоги на доходы с инвестирования, реальная доходность ОФЗ снизится. Это общий для всех ценных бумаг риск.

Как вложиться в ОФЗ физическим лицам

Купить облигации федерального займа можно в банке, если это ОФЗ-н, или через брокера.

Чтобы купить ОФЗ-н в банке, нужно обратиться в уполномоченный банк и открыть там брокерский счёт. Это отдельный счёт для торговли ценными бумагами и валютой на бирже. Открыть его можно в приложении, на сайте банка или в ближайшем офисе.

Когда брокерский счёт откроют, нужно пополнить его и дать банку поручение о покупке ОФЗ-н — в мобильном приложении или лично в офисе. Минимальная сумма для совершения сделки — 10 тысяч рублей. На неё можно купить 10 облигаций федерального займа.

Брокер — юридическое лицо, которое даёт клиентам доступ на биржу. Без него нельзя покупать и продавать ценные бумаги, потому что биржа не работает напрямую с физическими лицами. Подробнее о том, кто такой брокер, можно почитать здесь.

В России работает более двухсот брокеров. Посмотреть полный список можно на сайте Центробанка. Чтобы получить доступ на биржу, нужно заключить договор с брокером и открыть брокерский счёт. У большинства компаний есть мобильные приложения или личные кабинеты, в которых можно продавать и покупать ценные бумаги.

Инвестировать в ОФЗ на бирже можно двумя способами:

- купить отдельные облигации — например, одну облигацию выпуска ОФЗ-26233-ПД, две — выпуска ОФЗ-52001-ИН и так далее;

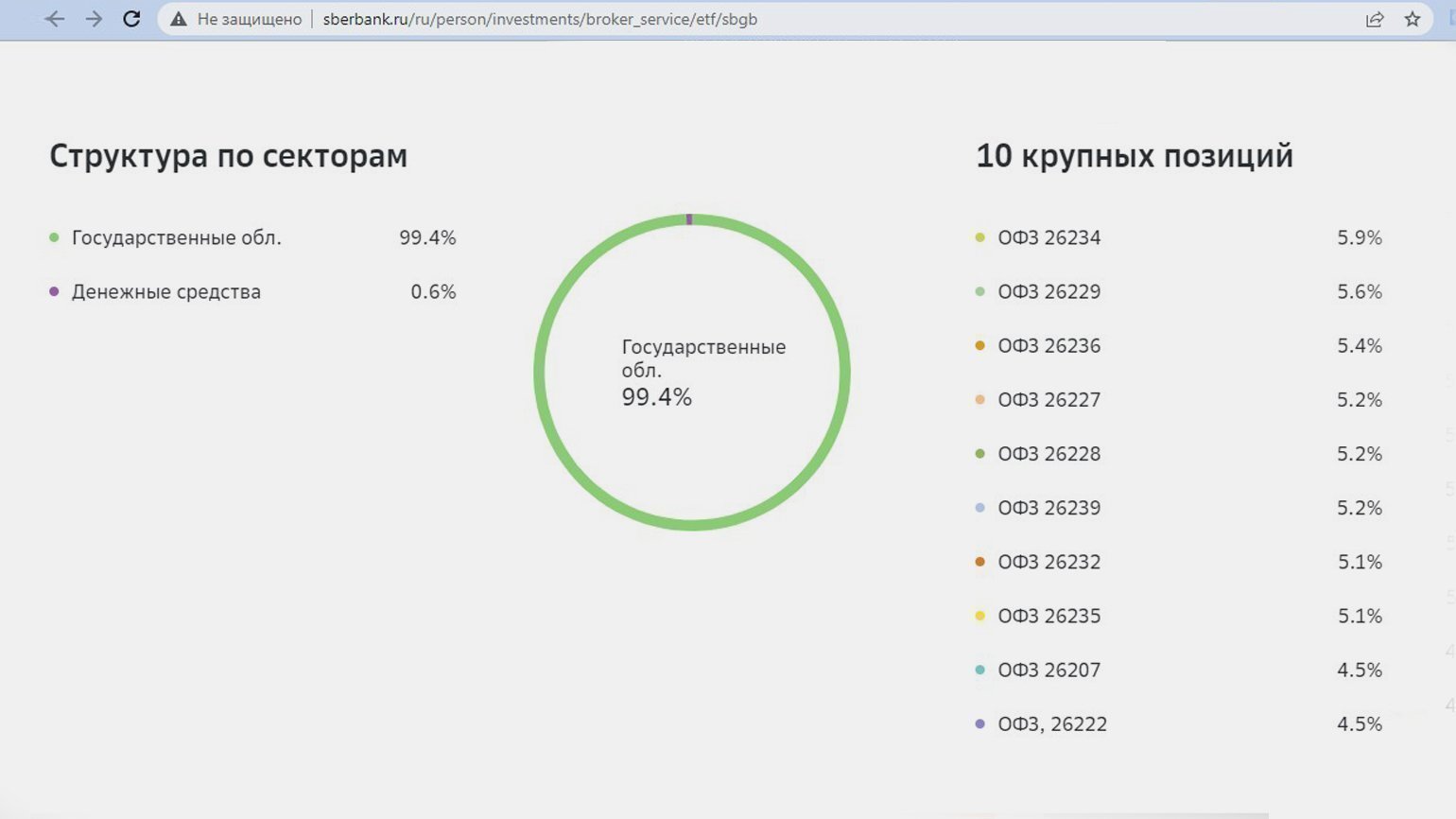

- купить акцию (пай) биржевого ПИФа, состоящего из ОФЗ.

ПИФ — паевой инвестиционный фонд. Это компания, которая инвестирует одновременно во множество ценных бумаг. Покупая пай, вы инвестируете не в один выпуск ОФЗ, а во все государственные облигации, которые есть у фонда.

Скриншот: «Сбер»

Стоимость акций ПИФов менее предсказуема, чем доходность от ОФЗ. Но в долгосрочном периоде ценные бумаги дают примерно такую же доходность, как государственные облигации.

Главное об облигациях федерального займа

- ОФЗ — долговые ценные бумаги, выпущенные государством. Покупая их, инвесторы получают купоны — проценты за пользование деньгами — и номинал. В зависимости от размеров и условий выплаты купонов и номиналов выделяют разные виды ОФЗ.

- Доходность ОФЗ зависит от размера купона и рыночной цены. В среднем она сравнима с доходностью по вкладам. Чем меньше рыночная цена и чем выше купон, тем больше можно заработать.

- На доход с государственных облигаций нужно платить налоги. Ставка зависит от дохода: 13% для сумм до 5 миллионов рублей и 15% — с суммы, превышающей 5 миллионов рублей.

- ОФЗ — самый надёжный инструмент инвестирования. Но в его использовании тоже есть риски: дефолт, рост инфляции, рост ставки Центробанка, низкая ликвидность и повышение налогов.

Как узнать больше об инвестициях

- Инвестировать можно не только в облигации федерального займа, но и в акции — это «части» компаний. Зарабатывать на них можно с так называемыми длинными и короткими позициями. В этом материале разобрались, в чём разница между лонгом и шортом и что лучше выбрать новичку.

- Трейдеры — те, кто зарабатывает на инвестициях. Трейдеры совершают много сделок, чтобы получить прибыль от минимальных изменений цены на ценные бумаги. Они могут зарабатывать и 10% от капитала в год, и 152%. В этой статье рассказали о профессии подробнее и собрали отзывы трейдеров и инвесторов.

- Чтобы торговать на бирже, нужно уметь контролировать риски, анализировать компании, адекватно оценивать новости. Получить эти навыки можно на курсе Skillbox «Трейдинг». Практикующие инвесторы и трейдеры учат составлять торговые стратегии, придерживаться плана и соблюдать баланс собственных и заёмных средств. Это поможет торговать в плюс.

Эти материалы Skillbox Media могут быть вам интересны

- Неквалифицированных инвесторов ждут ограничения. Как стать квалифицированным

- Гайд по NFT-арту: можно ли заработать на цифровом искусстве

- Что такое конвертируемый заём и как он помогает стартапам развиваться

- Что такое цифровой рубль и чем он отличается от обычного рубля

- Куда инвестировать деньги в случае кризиса: советуют эксперты