Как получить налоговый вычет за обучение: полное руководство

Статья для всех, кто оплачивал или оплачивает услуги детского сада или школы, профессиональное и дополнительное образование.

Если вы платите в бюджет НДФЛ и оплачиваете своё обучение или обучение брата, сестры, ребёнка, ФНС может компенсировать часть расходов — вернуть до 19 500 рублей. В этом материале рассказываем главное о налоговом вычете за обучение.

- Как работает налоговый вычет

- За оплату каких образовательных услуг можно его получить

- Кому положен вычет

- Сколько денег можно вернуть

- Как получить вычет

- Какие документы нужны

- За какой срок можно получить вычет

Как действует налоговый вычет за обучение

Налоговый вычет — возврат части уплаченного физическим лицом НДФЛ в качестве компенсации за социально значимые расходы. Есть два способа вычета:

- Возврат уже уплаченного НДФЛ. Сумму вычета возвращают на ваш банковский счёт.

- Освобождение от уплаты НДФЛ. Работодатель не удерживает НДФЛ из вашей зарплаты, пока сумма вычета не израсходуется или пока не закончится год. Остаток вычета не переносят на следующие годы.

Вычет можно получить за разные расходы — например, за лечение, покупку квартиры, оформление ДМС. В этом материале мы расскажем о вычете на обучение.

Налоговый вычет за обучение работает так. Можно вернуть 13% от суммы, потраченной на обучение, но не превышающей лимит. Размер лимита зависит от года оплаты обучения — подробнее об этом мы поговорим ниже.

С 1 января 2025 года действует пятиступенчатая шкала уплаты НДФЛ. Для большинства доходов ставки будут следующими:

- 13% для доходов до 2,4 миллиона рублей в год включительно;

- 15% для доходов от 2,4 до 5 миллионов рублей в год;

- 18% для доходов от 5 до 20 миллионов рублей в год;

- 20% для доходов от 20 до 50 миллионов рублей в год;

- 22% для доходов более 50 миллионов рублей в год.

Для удобства мы будем проводить в статье расчёты с привычными 13 процентами.

НДФЛ возвращают за тот год, в котором было оплачено обучение. Вычет не превышает размер уплаченного НДФЛ. То есть если вы оплачивали обучение в 2026 году и уплатили НДФЛ 10 000 рублей в течение 2026 года, то и вернут вам не больше 10 000 рублей.

Вычет можно получать всё время, пока вы оплачиваете обучение. Также можно получить его за оплату обучения в прошлые годы. Он доступен при расходах не только на своё обучение, но и на обучение детей и родственников. Далее расскажем, кому положен вычет и как его получить.

За оплату каких образовательных услуг можно получить вычет

Вычет можно получить за оплату любых образовательных услуг учреждения или ИП, у которых есть лицензия на образовательную деятельность. Например:

- за дошкольное образование детей — в частных и государственных садах, школах;

- за дополнительное образование детей — например, за обучение в спортивных кружках, секциях, школах искусств;

- за профессиональное образование в техникуме, колледже, вузе, институте;

- за дополнительное образование — например, за обучение в автошколе, прохождение курсов, повышение квалификации или обучение в школе иностранных языков.

Учиться можно в любой форме: очной, заочной, дистанционной. Главное, чтобы ваши расходы на обучение можно было подтвердить.

Кому положен вычет

Вычет за обучение могут получить налоговые резиденты РФ, которые платят НДФЛ и оплатили обучение сами. Статус резидента, согласно НК РФ, есть у тех, кто проживает в России не менее 183 дней в течение следующих подряд 12 месяцев.

Резиденты могут получить вычет:

- За собственное обучение в любой форме.

- За обучение своих детей и опекаемых в возрасте до 24 лет, но только если они учатся очно. Заявление может подать любой из родителей, если они состоят в браке.

- За обучение своих братьев и сестёр в возрасте до 24 лет при очной форме обучения. Можно получать вычет и за тех братьев и сестёр, с которыми общий родитель только один.

- За обучение супруга при очной форме обучения. Ограничений по возрасту супруга нет, но Минфин рекомендует оформлять вычет тому, кто получает образование.

За обучение других родственников, например внуков и племянников, вычет не положен.

Оформить вычет за обучение не могут безработные, пенсионеры и студенты, потому что они не платят НДФЛ. Также вычет недоступен самозанятым и индивидуальным предпринимателям на УСН — у них особые условия налогообложения, они тоже не платят НДФЛ. Но если у пенсионера или ИП есть доходы, которые облагаются НДФЛ по ставке 13% или больше, он может воспользоваться вычетом.

Если обучение оплачено не за свой счёт, а за счёт средств материнского капитала или других мер государственной поддержки, получить вычет за него нельзя.

Сколько денег можно вернуть за обучение

Лимит расходов сейчас — 150 тысяч рублей на обучение взрослого и 110 тысяч рублей на обучение ребёнка в год. Напомним: вернуть можно от 13% от суммы, потраченной на обучение, но не превышающей лимит. Сумма вычета не может превышать сумму уплаченного вами НДФЛ. Повышенные лимиты действуют только с 2024 года, до этого они были меньше.

ФНС устанавливает один лимит на все социально значимые расходы — то есть на обучение, лечение, страхование и так далее. Если вы потратили на обучение, например, 100 тысяч рублей, а на лечение — ещё 50 тысяч рублей, — и подтвердили это, налоговая вернёт вычет со всех потраченных 150 тысяч рублей. Но вычеты на обучение детей в этот лимит не входят — вы можете получить до 19 500 рублей за свои расходы и дополнительно до 14 300 рублей за обучение на каждого ребёнка.

Лимит расходов на обучение для взрослых до 2024 года составлял 120 тысяч рублей. То есть если вы оплатили обучение в 2023 году и потратили на него 120 тысяч рублей, вы сможете вернуть 15 600 рублей: 120 000 × 13% = 15 600. А если вы оплатили обучение в 2024 или в 2026 году и потратили на это 150 тысяч рублей или больше, вы сможете получить вычет в размере 19 500 рублей: 150 000 × 13% = 19 500.

Рассмотрим другие ситуации. Вы оплатили обучение в 2024 году, но потратили на это 90 000 рублей. Вам вернут 11 700 рублей: 90 000 × 13% = 11 700. Но если уплаченный вами в 2024 году НДФЛ составит 10 000 рублей, вам вернут 10 000 рублей, а не 11 700 рублей.

Лимит расходов на обучение для детей до 2024 года составлял 50 тысяч рублей. То есть если вы заплатили за детскую спортивную секцию 50 тысяч рублей или больше в 2023 году, налоговая вернёт 6500 рублей: 50 000 × 13% = 6 500. А за обучение ребёнка в 2026 году получится вернуть уже до 14 300 рублей: 110 000 × 13% = 14 300.

Лимит расходов на обучение детей общий для родителей. То есть если оба родителя подадут заявление на вычет, его сумму разделят между ними: каждый получит по 7150 рублей.

С учётом вычета выгоднее не оплачивать обучение сразу, а вносить плату ежегодно. Если вы оплатите обучение сразу на пять лет вперёд в 2025 году и потратите на это 500 тысяч рублей, ФНС вернёт 19 500 рублей. А если вы будете каждый год платить по 100 тысяч рублей, сможете ежегодно возвращать по 13 тысяч рублей: за всё время обучения выйдет 65 тысяч рублей.

После ввода новой шкалы НДФЛ размер возвращённого налога в некоторых случаях может увеличиться до 33 000 рублей = 150 000 × 22%. Доступный вам размер вычета лучше уточнить в ФНС.

Как получить налоговый вычет за обучение

Чтобы получить вычет, нужно обратиться в ФНС. Сделать это можно несколькими способами:

- Офлайн — в ближайшем МФЦ или в отделении налоговой по месту учёта или месту жительства.

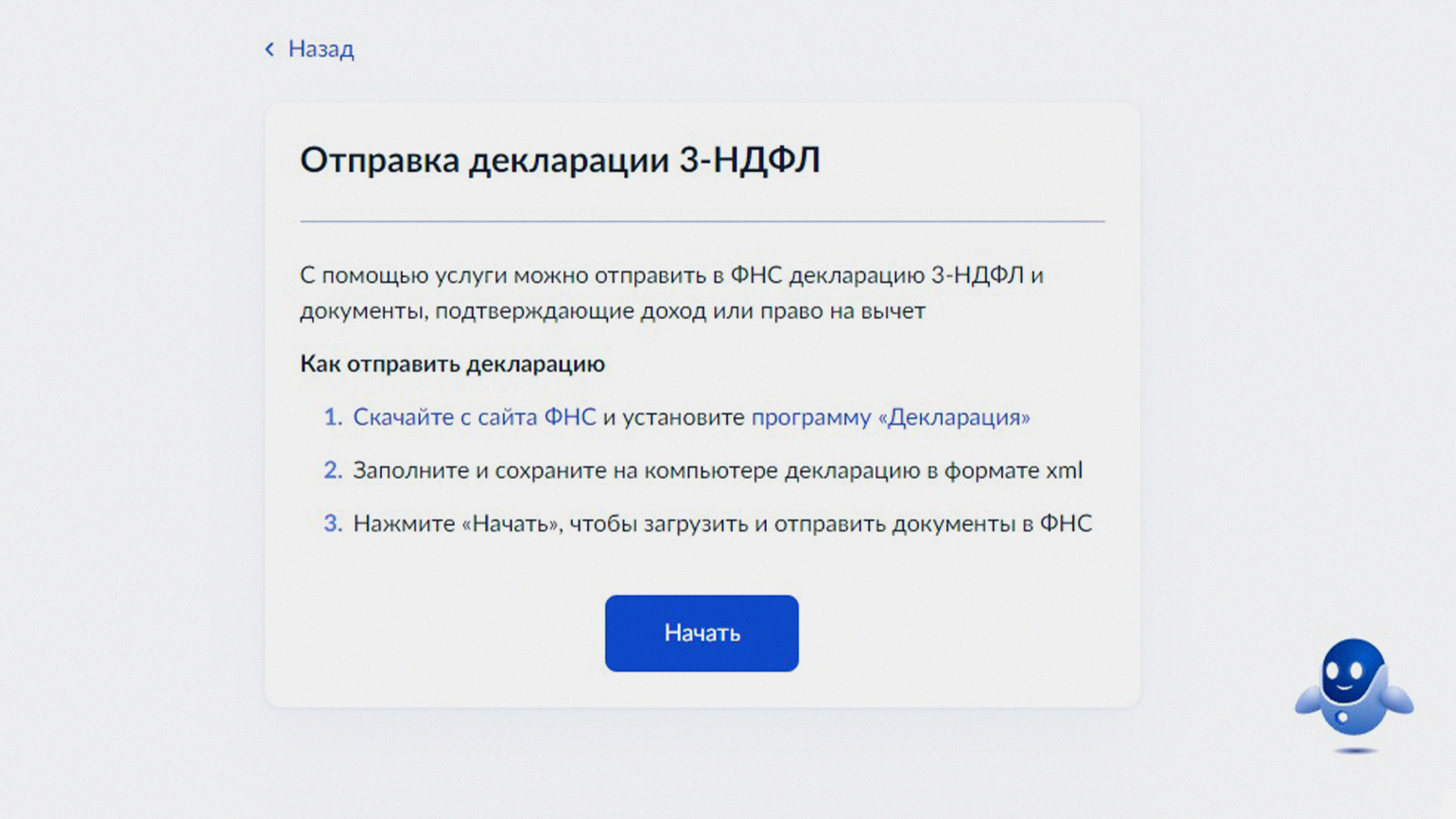

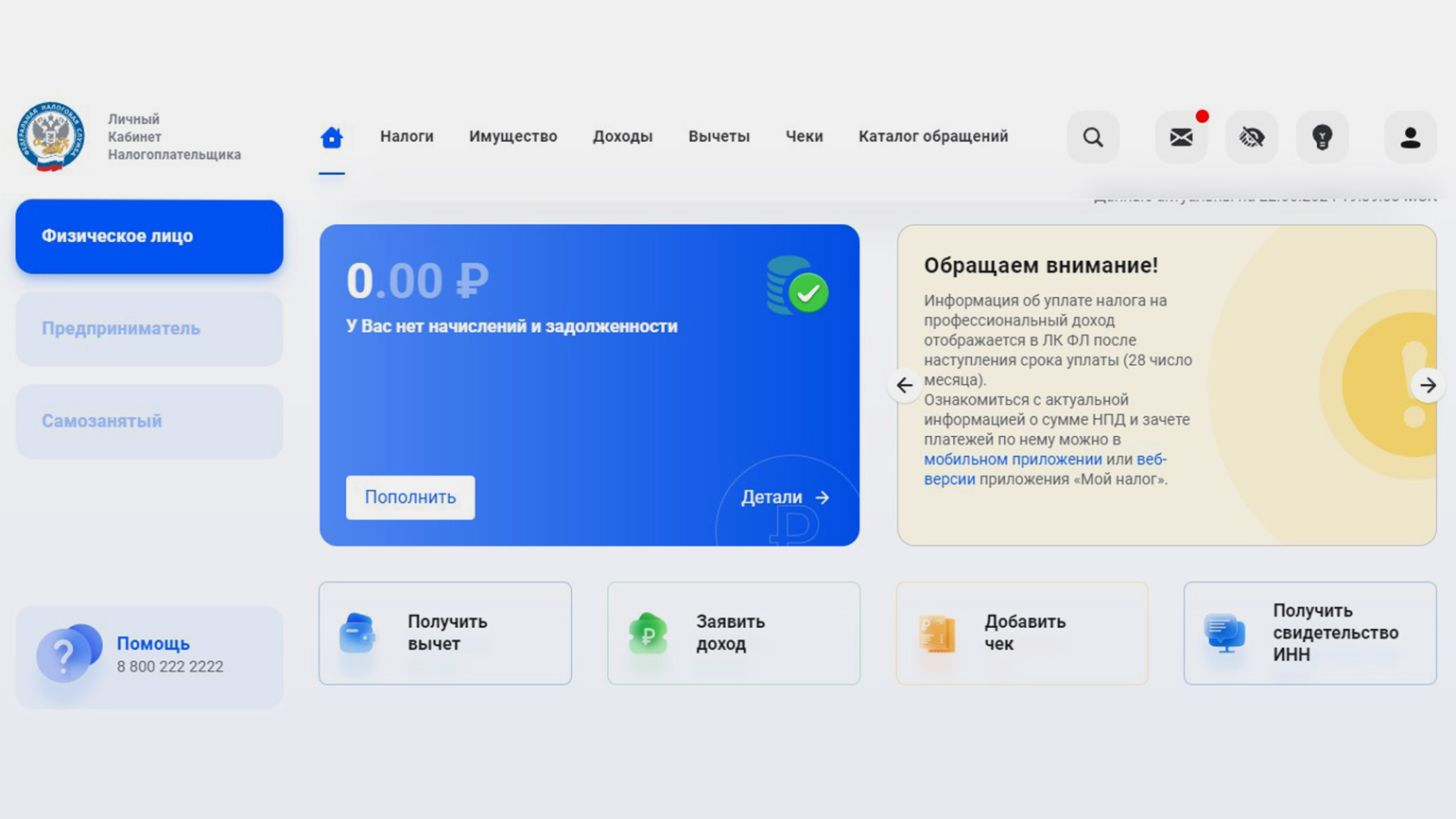

- Онлайн — в личном кабинете налогоплательщика или на «Госуслугах».

Нужно будет написать заявление и представить документы, которые подтвердят право на вычет. О них расскажем ниже.

Скриншот: «Госуслуги» / Skillbox Media

При обращении нужно будет выбрать тип вычета. Напомним: если получать его через работодателя, то вас освобождают от уплаты НДФЛ. Если через ФНС — возвращают деньги.

Если вы хотите получить вычет через работодателя, налоговая рассмотрит заявление в течение 30 дней. Если хотите получить вычет через ФНС, налоговая рассмотрит заявление в течение трёх месяцев. Деньги перечислят в течение 30 дней после одобрения.

Какие документы нужны для оформления вычета

Чтобы получить вычет за периоды до 2024 года, нужно представить пакет документов. Для вычета за обучение, оплаченное в 2024 году, будет достаточно одной справки. С 2025 года процедуру упростили, документы не понадобятся.

Если подаёте заявление на вычет за обучение, оплаченное до 2024 года, нужно будет представить:

- Заявление на вычет, написанное на имя отделения ИФНС или на имя работодателя, — в зависимости от того, как вы хотите получить вычет. Образец заявления на имя отделения ИФНС можно посмотреть здесь, образец заявления на имя работодателя — здесь.

- Декларацию 3-НДФЛ за период, в который оплачивали обучение. В декларации 3-НДФЛ нужно перечислить суммы доходов и уплаченного НДФЛ. Данные для её заполнения можно брать на «Госуслугах» или у работодателя, запросив справку по форме 2-НДФЛ.

- Договор с учреждением на оказание образовательных услуг со всеми приложениями. Если хотите получить налоговый вычет не за себя, к договору нужно приложить справку об очной форме обучения.

- Документы, подтверждающие фактические расходы на обучение. Например, чеки контрольно-кассовой техники, квитанции об оплате, платёжные поручения. Желательно, чтобы в документах были указаны Ф. И. О. плательщика, назначение платежа «Плата за обучение», полное наименование образовательного учреждения, дата и номер договора на оказание образовательных услуг, сумма и дата платежа.

- Копию лицензии на образовательную деятельность учреждения, если её номер не указан в договоре.

- Банковские реквизиты счёта, на который сделают возврат, — если хотите получить сумму вычета полностью. Реквизиты — это наименование банка, ИНН банка, БИК банка и номер расчётного счёта плательщика.

Если оформляете вычет на ребёнка, также может понадобиться свидетельство о рождении, распоряжение о назначении опекуна или договор об осуществлении опеки либо попечительства. Если вы оформляете вычет за обучение брата или сестры, могут понадобиться документы, которые подтвердят родство: ваши свидетельства о рождении и, например, свидетельство о браке, если вы, брат или сестра меняли фамилию.

Если оформляете вычет не на себя, а на ребёнка, опекаемого, брата или сестру, важно, чтобы вы фигурировали в документах: чтобы на вас был оформлен договор или платёжное поручение. Если и договор, и платёжное поручение оформлены на ребёнка, брата или сестру, вычет оформить не получится.

Если вы хотите получить налоговый вычет за обучение, оплаченное после 1 января 2024 года, понадобится заявление и справка об оплате образовательных услуг утверждённой формы. Её выдаёт образовательное учреждение, она заменяет собой все вышеперечисленные документы. Если образовательное учреждение подало в ФНС сведения о расходах и эти сведения есть в вашем личном кабинете налогоплательщика, справка не нужна. Достаточно будет написать заявление и указать в нём реквизиты.

Скриншот: «Федеральная налоговая служба» / Skillbox Media

С 2025 года налоговый вычет можно оформить в упрощённом порядке — в личном кабинете налогоплательщика. Налоговая получит данные об оплате от учебных учреждений и сформирует предзаполненное заявление на вычет от вашего имени. Вам останется только отправить его.

За счёт упрощения процедуры сроки рассмотрения заявления сократятся — они составят 10–30 дней.

За какой срок можно получить налоговый вычет

Вычет можно получить за три года, предшествующих году, в котором вы подаёте заявление на вычет. То есть в 2026 году можно получить вычет за обучение, оплаченное в 2023, 2024 и 2025 годах. Но на вычет за каждый год нужно будет подавать отдельный пакет документов.

Если вы хотите получить вычет в виде выплаты, подать заявление можно будет по окончании календарного года, в котором вы оплатили обучение. То есть если вы оплатили обучение в 2026 году, подавать заявление на вычет нужно будет в 2027-м.

Если вы хотите получить вычет в форме освобождения от уплаты НДФЛ, подать заявление можно в том же году, в котором было оплачено обучение. То есть если вы оплатите его, например, в сентябре 2026 года, в октябре 2026 года уже можно подать заявление. Но это может быть невыгодно: вы можете не успеть израсходовать сумму вычета до конца года, а остаток не перенесут на следующий год. Так вы сэкономите на НДФЛ меньше, чем могли бы.

Главное о налоговом вычете за обучение

- Налоговый вычет за обучение — возврат 13% от суммы расходов на обучение, но не более чем 150 тысяч рублей за взрослого и 110 тысяч рублей за ребёнка. Вычет можно получить двумя способами: вернуть в виде денег или не платить НДФЛ всё время, пока сумма вычета не израсходуется.

- Получить вычет можно за любые расходы на обучение — главное, чтобы у учреждения была лицензия на образовательную деятельность. Оформить вычет могут налоговые резиденты, которые платят НДФЛ: за себя, за супругов, детей, опекаемых, братьев и сестёр.

- Чтобы получить вычет, нужно обратиться в ФНС с заявлением. Для вычета за расходы на обучение до 2024 года нужен пакет документов. Для вычетов за расходы в 2024 году — одна справка. С 2025 года справка не нужна.

- Вычет можно получить за расходы в три предыдущих года. Чтобы получить его деньгами, заявление нужно подавать в следующем году после года, в котором было оплачено обучение. Освободиться от уплаты НДФЛ можно в том же году, в котором оплачено обучение.

Больше материалов Skillbox Media для тех, кто хочет разумно обращаться с деньгами

- Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход

- Как копить деньги: копилка-таблица, случайные суммы, деньги в конвертах и ещё 15 способов

- Что такое инфляция, почему она растёт и как сохранить деньги в 2023 году

- Как экономить деньги: беседуем с автором программ по финансовому здоровью Анной Деньгиной

- Социальный контракт: как получить от государства 350 тысяч рублей на открытие бизнеса