Что такое реструктуризация кредита и как её провести

Реструктуризация облегчит финансовую нагрузку заёмщика, но ухудшит его кредитный рейтинг. Рассказали, как это работает.

Реструктуризация кредита — изменение условий текущего кредита для заёмщиков, которые перестали справляться с выплатами. При реструктуризации, например, уменьшают размер ежемесячных платежей или временно снижают процентную ставку. Но одобрить реструктуризацию могут не всем. Более того, использовать эту услугу стоит только в крайнем случае.

В статье рассказываем, как работает реструктуризация, какие документы нужны, чтобы её провести, и чем она отличается от рефинансирования.

- Что такое реструктуризация кредита и как она работает

- Что такое кредитные каникулы и в каких случаях банк их одобрит

- Как провести реструктуризацию и какие документы для этого нужны

- Чем реструктуризация отличается от рефинансирования

Что такое реструктуризация кредита и как она работает

Реструктуризация кредита — изменение условий текущего кредита для того, чтобы облегчить его погашение. Реструктуризацию долга проводят, если ежемесячные платежи по кредиту стали непосильными для заёмщика. Например, если он потерял работу, у него снизился доход или возникли форс-мажорные обстоятельства.

Подробнее об основаниях для реструктуризации будем рассказывать ниже, а пока разберёмся, как она работает.

Реструктуризацию задолженности проводит банк, который выдавал кредит. Заёмщик обращается в банк с заявкой на реструктуризацию самостоятельно. Либо банк сам предлагает клиенту провести реструктуризацию кредита — например, если замечает, что клиент стал часто задерживать платежи.

Одобрить реструктуризацию или нет, банк решает в одностороннем порядке — принудить его нельзя.

При реструктуризации банк разрабатывает новый график платежей, при котором клиенту будет проще выполнять обязательства по кредиту. Вот основные способы реструктуризировать кредит, которые обычно предлагает банк:

- Снизить процентную ставку. Банк уменьшает ставку по кредиту — соответственно, снижается размер ежемесячного платежа и сокращается переплата по кредиту. На практике такой способ банки предлагают редко и неохотно — только в случае, если Центробанк значительно снижает ключевую ставку.

- Увеличить срок кредитования. Банк уменьшает размер ежемесячных платежей, но продлевает срок кредитования — то есть платежей становится больше. Это самый распространённый способ реструктуризации. С одной стороны, при таком подходе увеличивается переплата по процентам, с другой — клиенту легче находить деньги для ежемесячных выплат.

- Списать штрафы и неустойки. Банк списывает начисленные штрафы и неустойки, которые клиент получил при предыдущих просрочках платежей. Но заёмщик должен продолжать выплачивать кредит дальше — на прежних условиях.

- Обменять долг или его часть на имущество. Этот способ применяют, если кредит оформлен под залог имущества, — например, в случае автокредита или ипотеки.

- Дать отсрочку платежей. По-другому её называют кредитными каникулами — подробнее о них рассказываем в следующем разделе.

- Применить комбинацию этих мер — на усмотрение банка. При этом на один кредит нельзя оформить одновременно кредитные каникулы и реструктуризацию другими способами. Можно сначала оформить каникулы, а затем, если финансовая ситуация заёмщика не улучшится, рассматривать другие способы.

Важно понимать, что реструктуризация негативно влияет на кредитный рейтинг заёмщика. В дальнейшем это может привести к проблемам с оформлением других кредитов.

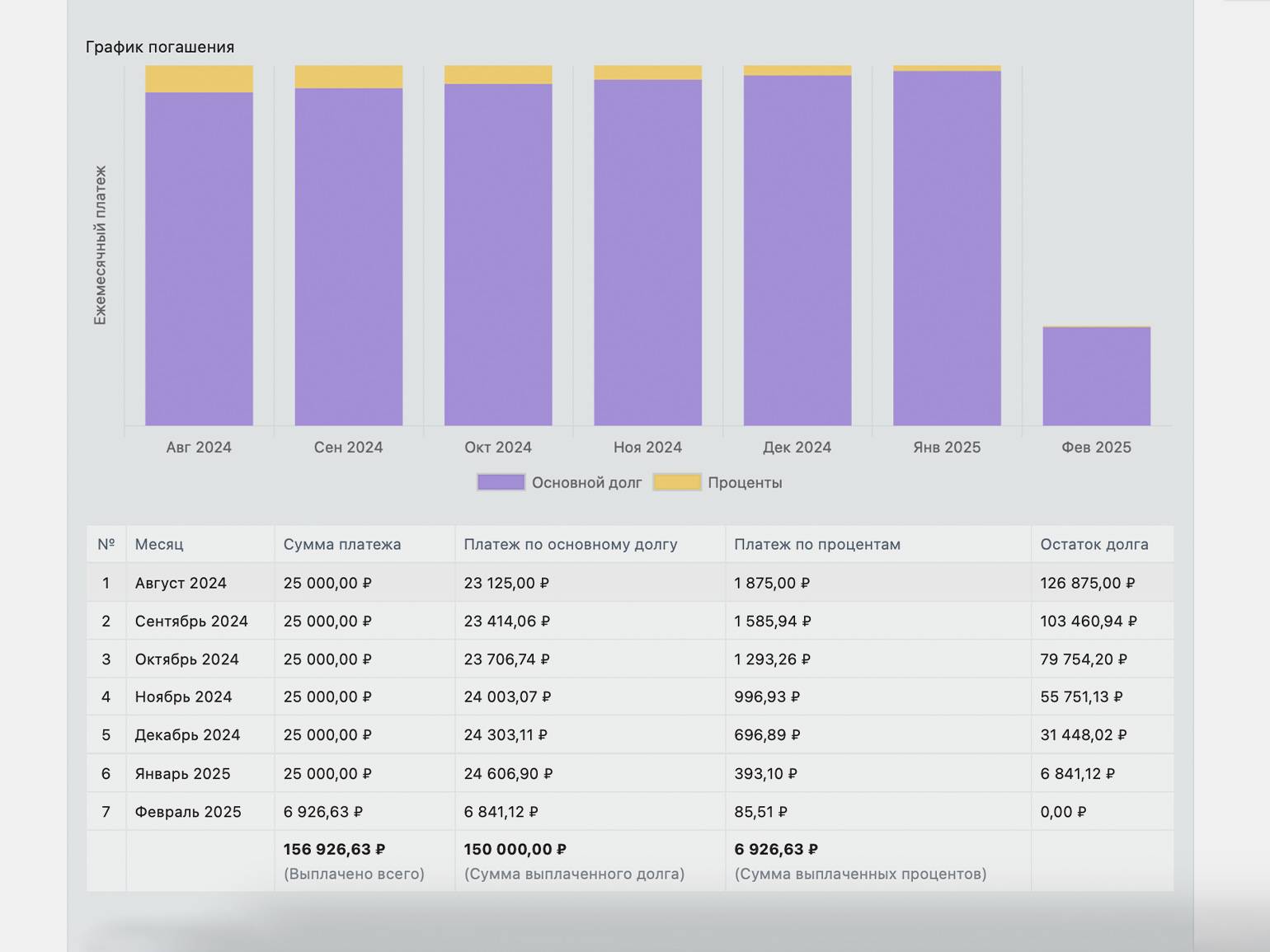

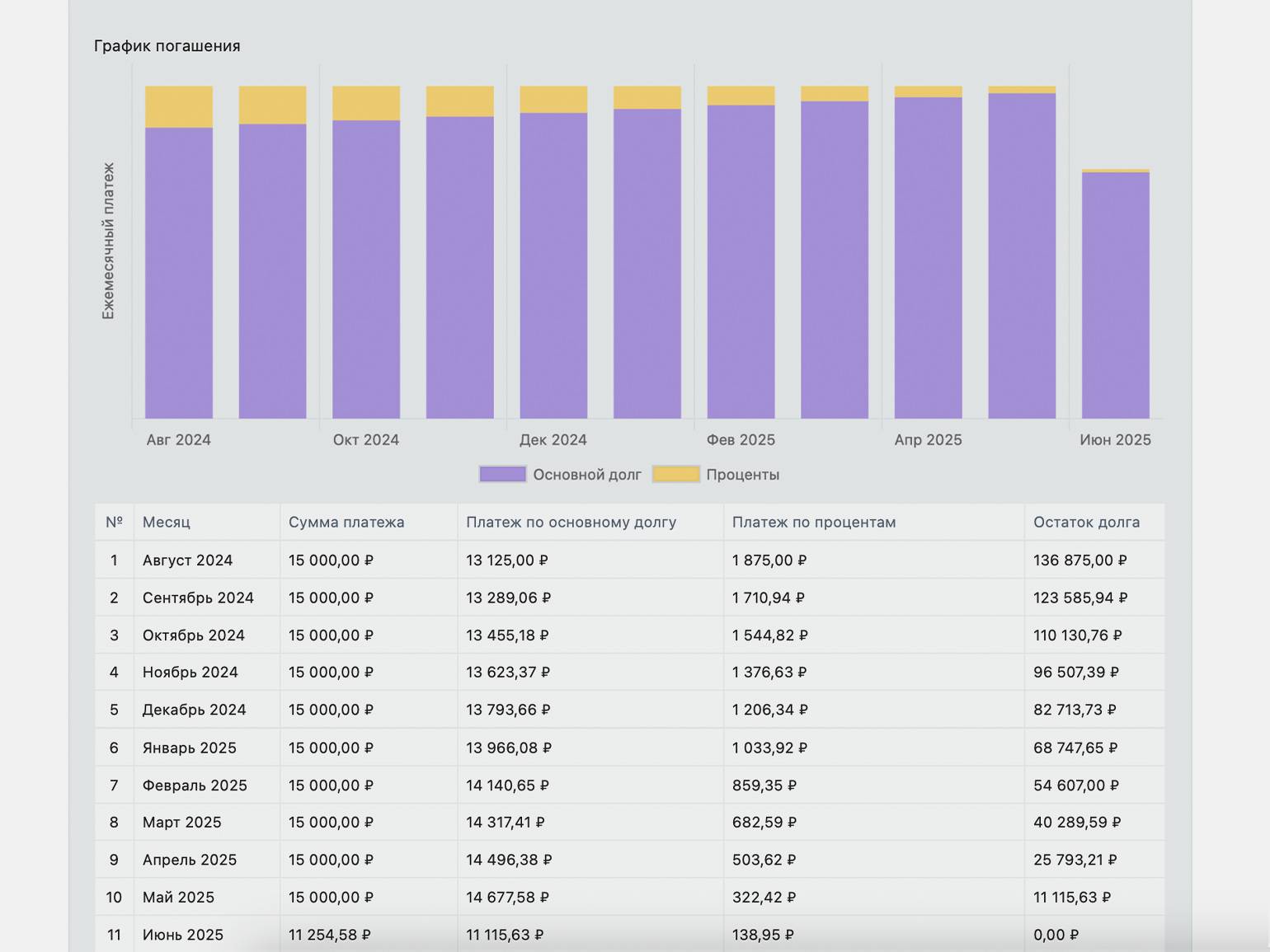

Пример. Остаток по кредитному займу — 150 000 рублей. Заёмщик вносит по текущему кредитному договору 25 000 рублей ежемесячно и планирует закрыть долг в феврале 2025 года. В семье рождается ребёнок — расходы увеличиваются. Заёмщик обращается в банк, чтобы провести реструктуризацию. Банк одобряет заявку и составляет новый график платежей. После реструктуризации заёмщик будет вносить по 15 000 рублей ежемесячно, но закроет долг уже не в феврале, а в июне 2025 года.

Скриншот: «Кредитный калькулятор» / Skillbox Media

Скриншот: «Кредитный калькулятор» / Skillbox Media

Реструктуризацию можно провести, даже если уже допущена просрочка по платежам, но лучше до этого не доводить. Если вы понимаете, что не сможете внести следующий платёж, обратитесь в банк сразу. Добросовестным клиентам банк, скорее всего, пойдёт навстречу. Например, он может разрешить сделать перерыв в платежах без начисления штрафов.

При длительной просрочке платежей банк вправе передать долг коллекторам или подать в суд на заёмщика. Долг всё равно придётся возвращать — проще сразу оформить реструктуризацию, чтобы избежать судебных разбирательств.

Что такое кредитные каникулы и в каких случаях банк их одобрит

Кредитные каникулы — льготный период, когда можно без штрафов и неустоек вносить ежемесячные платежи в меньшем размере или не вносить их вообще. Общий срок кредита продлевают на срок каникул — после их окончания заёмщик возвращается к обычному графику платежей.

С января 2024 года оформить кредитные каникулы можно по кредитам любой давности — на срок от месяца до полугода. Это единственный способ реструктуризации, который банки обязаны одобрить, если заёмщик соответствует перечисленным ниже критериям и может предоставить подтверждающие документы. При других способах банк может не согласиться реструктуризировать кредит.

Кредитные каникулы отражаются в кредитной истории заёмщика, но не снижают его кредитный рейтинг — в отличие от других способов реструктуризации.

Кредитные каникулы одобрят, если:

- за последние два месяца доходы заёмщика снизились более чем на 30% в сравнении со среднемесячными доходами за прошлый год;

- заёмщик проживает в жилье, находящемся в зоне чрезвычайной ситуации (ЧС), и в результате этого условия его жизни нарушились;

- ранее заёмщик не получал кредитные каникулы по этому же кредиту;

- по кредиту не начаты судебные разбирательства;

- заёмщик не признан банкротом.

Также при оформлении кредитных каникул есть лимиты по суммам кредита. Например, можно оформить отсрочку платежей, если на дату выдачи сумма кредита не превышала:

- по кредитным картам — 150 тысяч рублей;

- по потребительским кредитам — 450 тысяч рублей;

- по автокредитам — 1,6 миллиона рублей.

Больше об условиях получения кредитных каникул можно узнать в статье 6.1–2 Федерального закона №353-ФЗ «О потребительском кредите (займе)», а также у кредитных менеджеров своего банка.

Как провести реструктуризацию и какие нужны документы

Заёмщик должен обратиться в банк с заявлением на реструктуризацию и пакетом документов, которые подтвердят снижение доходов.

Набор документов для оформления реструктуризации различается в зависимости от причин, которые ухудшили финансовое положение заёмщика. Перечислим основания для реструктуризации кредита и документы, которые нужно предоставить в банк, чтобы её оформить:

- Потеря работы или снижение зарплаты. Понадобится предоставить один из подтверждающих это документов: приказ о сокращении или копию трудовой книжки с записью о сокращении, справку от работодателя о снижении зарплаты или об отпуске без содержания, справку о постановке на учёт из центра занятости.

- Длительная болезнь, нетрудоспособность из-за травмы или наступление инвалидности. В зависимости от ситуации могут понадобиться больничный лист (на срок более месяца), выписка из медкарты о дорогостоящем лечении, справка об инвалидности.

- Изменение состава семьи. Если умер созаёмщик по кредиту или близкий родственник, который помогал выплачивать кредит, понадобится свидетельство о его смерти.

- Сокращение общего дохода семьи. Если супруг или супруга заёмщика потеряли работу, нужно подтвердить это документами, которые перечислены в первом пункте.

- Декретный отпуск. Нужно предоставить больничный по беременности и родам, свидетельство о рождении ребёнка, справку об отпуске по уходу за ребёнком, справку из СФР о размере пособий.

- Форс-мажорные обстоятельства. Например, потеря жилья из-за потопа, пожара, ЧС. Потребуются документы о повреждении имущества — например, заключение эксперта или другие подтверждающие документы, а также регистрация в месте ЧС.

- Призыв на срочную военную службу. Понадобятся копии приказа о призыве и удостоверения военнослужащего.

- Заёмщик — обманутый дольщик. Потребуется выписка из реестра обманутых дольщиков, справка о том, что недвижимость не введена в эксплуатацию, документы о трудовой занятости заёмщика и о его доходах.

Это примерные перечни документов. По каждому основанию для реструктуризации банки вправе запросить дополнительные документы. Подробности лучше уточнять у банка, в котором оформлен кредит.

После подачи заявления и пакета документов банк рассматривает заявку и принимает решение: одобрить реструктуризацию или нет. При положительном решении банк составляет новый график платежей. Заёмщику нужно подписать дополнительное соглашение к основному кредитному договору и дальше платить кредит на новых условиях.

Помните, что решение об одобрении реструктуризации банк принимает в одностороннем порядке. Часто банки отказывают. Например, ВТБ откажет в реструктуризации, если по кредиту уже есть большие просрочки, штрафы и пени или если кредит находится на этапе судебного взыскания.

Чем реструктуризация отличается от рефинансирования

Иногда вместе с понятием реструктуризации упоминают понятие рефинансирования (перекредитования). С помощью рефинансирования тоже улучшают условия выплат по кредиту, но работает эта услуга по-другому.

При рефинансировании человек берёт более выгодный заём — в своём банке или в любом другом, который предоставляет такую возможность, — полученными деньгами закрывает старый кредит (или несколько старых кредитов) и после этого выплачивает новый кредит.

Таким образом, рефинансирование — инструмент для оптимизации кредитов. Обычно его используют, когда заёмщик в целом справляется с кредитом, но, например, нашёл условия получше и хочет перекредитоваться.

Вот ещё три различия между реструктуризацией и рефинансированием:

- Рефинансирование нельзя провести, когда допущена просрочка платежа. Реструктуризацию часто проводят как раз после просрочек.

- Рефинансирование позволяет объединить и погасить несколько кредитов, а реструктуризацию проводят отдельно по каждому займу.

- Заявку на рефинансирование одобрят только клиентам с высоким кредитным рейтингом. Чтобы одобрили заявку на реструктуризацию, нужно подтвердить, что у заёмщика значительно ухудшилось финансовое положение.

Кроме того, рефинансирование повышает кредитный рейтинг заёмщика, а реструктуризация — снижает. Поэтому прибегать к услуге реструктуризации нужно только в крайнем случае.

Подробно о том, как работает рефинансирование, в каких случаях оно выгодно, а в каких невыгодно, мы рассказывали в этой статье Skillbox Media.

Главное о реструктуризации

- Реструктуризация — изменение текущих условий кредита на более щадящие. Так, по согласованию с банком можно изменить график и размер ежемесячных платежей, снизить кредитную ставку или взять кредитные каникулы.

- Реструктуризацию применяют, если заёмщик по объективным причинам перестал справляться с первоначальными условиями кредита. Нужно предоставить банку документы, которые подтвердят ухудшение финансового положения или другие жизненные обстоятельства, из-за которых заёмщик не может выплачивать кредит на прежних условиях.

- Кредитные каникулы (отсрочка платежей на срок от месяца до полугода) — один из способов реструктуризации. Их нельзя оформлять, если уже используются другие способы.

- Реструктуризация негативно влияет на кредитный рейтинг заёмщика — это может привести к проблемам с оформлением других кредитов. Поэтому прибегать к реструктуризации лучше в крайнем случае.

- В то же время реструктуризация — инструмент досудебного урегулирования спора по займу. Это хороший способ уладить конфликтную ситуацию с банком и выплатить кредит на приемлемых условиях.

Больше материалов Skillbox Media для тех, кто хочет повысить финансовую грамотность

- Как повысить финансовую грамотность во взрослом возрасте

- 8 лучших приложений для учёта личных финансов в 2023 году

- Как экономить деньги: беседуем с автором программ по финансовому здоровью Анной Деньгиной

- Как копить деньги: копилка-таблица, случайные суммы, деньги в конвертах и ещё 15 способов

- Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход