Что такое камеральная налоговая проверка и почему она незаметна для того, кого проверяют

Рассказываем, как ФНС проверяет документы, что делает, если находит ошибки, и как оспорить результат, если вы с ним не согласны.

Все предприниматели, самозанятые и физические лица подают в ФНС документы о своих налогах. ФНС проверяет, нет ли в документах ошибок, — это и есть камеральная налоговая проверка.

В материале разберёмся:

- что такое камеральная проверка;

- когда её проводят;

- какие виды камеральной проверки бывают;

- как составляют акт о результатах проверки;

- какие нарушения могут найти в ходе проверки;

- как оспорить решение ФНС.

Что такое камеральная проверка

Камеральная налоговая проверка (КНП) — это мероприятие налогового контроля, во время которого ФНС проверяет, верно ли налогоплательщик заполнил декларацию и посчитал свои налоги. Порядок проверки регулируется статьёй 88 НК РФ.

Через камеральную проверку проходят все налогоплательщики — физические лица, ИП, самозанятые и юридические лица. ФНС проверяет все налоговые декларации без исключения. Если в декларации компании или ИП будут ошибки, ФНС может начислить недостающие налоги, пени или наложить штраф в зависимости от ситуации. Если ошибки будут в декларации физлица, ФНС может отказать ему в налоговом вычете.

Когда проводят камеральную проверку

Камеральную проверку проводят в течение трёх месяцев после подачи документов в ФНС. Она может начаться в любое время — как на следующий за подачей день, так и за одну-две недели до истечения срока. При этом в большинстве случаев трёхмесячный период, отведённый для проверки, не продлевают.

Налогоплательщика не уведомляют о том, что проверка началась.

Срок проверки при возмещении НДС короче — два месяца с момента подачи документов. Но при желании ФНС может продлить его до трёх месяцев. Время проверки документов иностранных компаний, которые платят налоги в России, может занимать до шести месяцев.

Ещё иногда проверку начинают не после подачи отчётности, а при продаже недвижимости физическим лицом. Если человек продал или получил в дар недвижимость, но не подал в налоговую отчёт об уплате НДФЛ, проверку проведут без документов.

Какие есть виды камеральной проверки и как их проводят

Условно КНП можно разделить на два вида: общую (автоматическую) и углублённую. Вот чем они различаются.

Общая. Это проверка, которую проводят с помощью программы АИС «Налог-3». Вся отчётность в электронном виде, которую налогоплательщики направляют в ФНС, автоматически загружается в «Налог-3». Если отчётность подали в бумажном виде, то сотрудники ФНС вносят данные в систему самостоятельно.

«Налог-3» анализирует данные в документах и сравнивает их с данными предыдущих периодов. Если ошибок или неточностей не нашлось, то на этом проверка завершается.

Узнать, на каком этапе проверка, можно в личном кабинете налогоплательщика на сайте ФНС. Если общая КНП пройдена успешно, на сайте это тоже отобразится.

Углублённая. Это «ручная» проверка, которую проводит сотрудник ФНС. Она начинается, если при автоматическом анализе отчётности найдены ошибки или расхождения.

При углублённой проверке налоговый инспектор не только изучает поданные документы, но и может:

- опросить свидетелей — сотрудников фирмы или контрагентов, с которыми компания работает;

- запросить дополнительные документы — например, договоры аренды недвижимости или контракты на закупку материалов у поставщиков;

- назначить экспертизу документов для подтверждения их подлинности;

- перевести документы с иностранного языка с помощью профессионального переводчика, чтобы проверить их содержание;

- выехать на место и осмотреть, например, офис или производство. Это нужно, чтобы удостовериться, что компания действительно работает по указанному адресу и занимается отражённой в документах деятельностью.

Проверка, при которой инспектор выезжает на место, называется выездной. Её используют, например, если компанию подозревают в крупной недоплате налогов. У выездной проверки другие правила, они закреплены в статье 89 Налогового кодекса. В этом материале мы о ней не говорим.

Во время камеральной проверки ФНС может прислать налогоплательщику запросы двух видов:

- «Требование о представлении пояснений» к уже поданной декларации. Например, с просьбой исправить ошибку в расчётах и подать исправленные документы заново в той же форме. Это нужно сделать в течении пяти дней.

- «Требование о предоставлении документов». С помощью этих документов проверят данные отчётности. Налоговая может попросить предоставить счета-фактуры, договоры, акты и другие документы. Срок предоставления — десять дней.

Камеральная проверка при возмещении НДС всегда углублённая. Если ошибок в декларации нет, то ФНС в течение семи дней примет решение о возмещении.

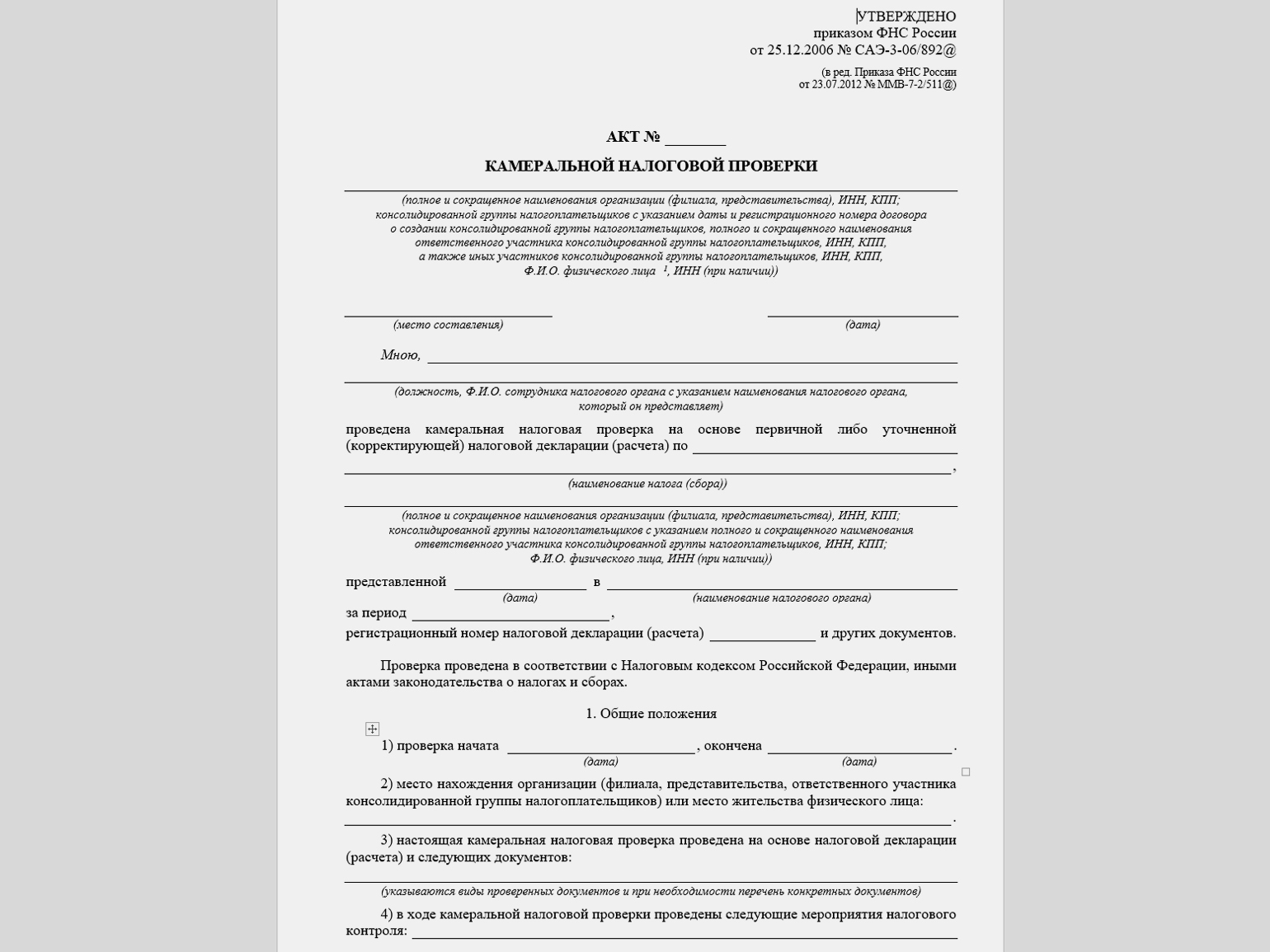

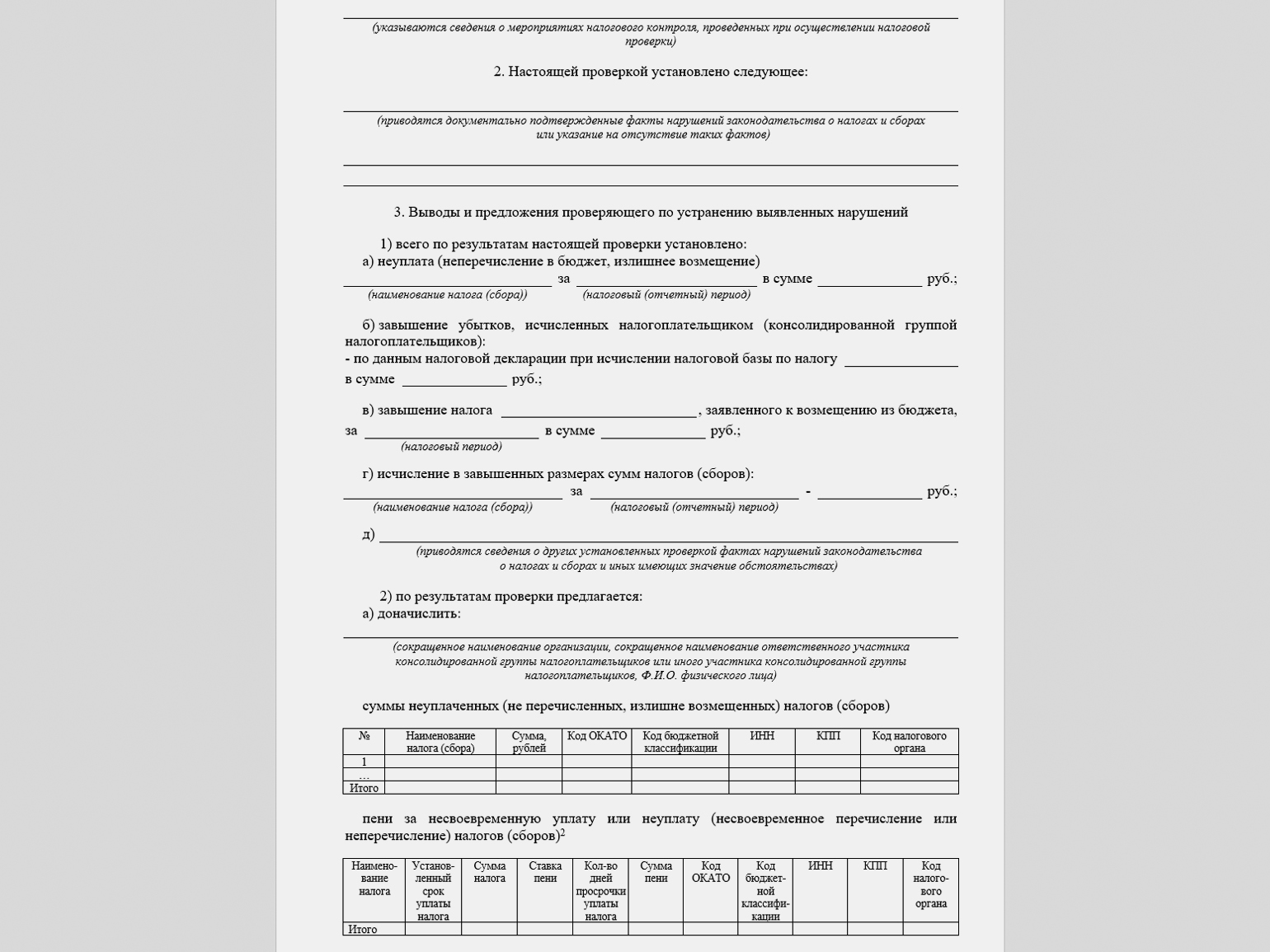

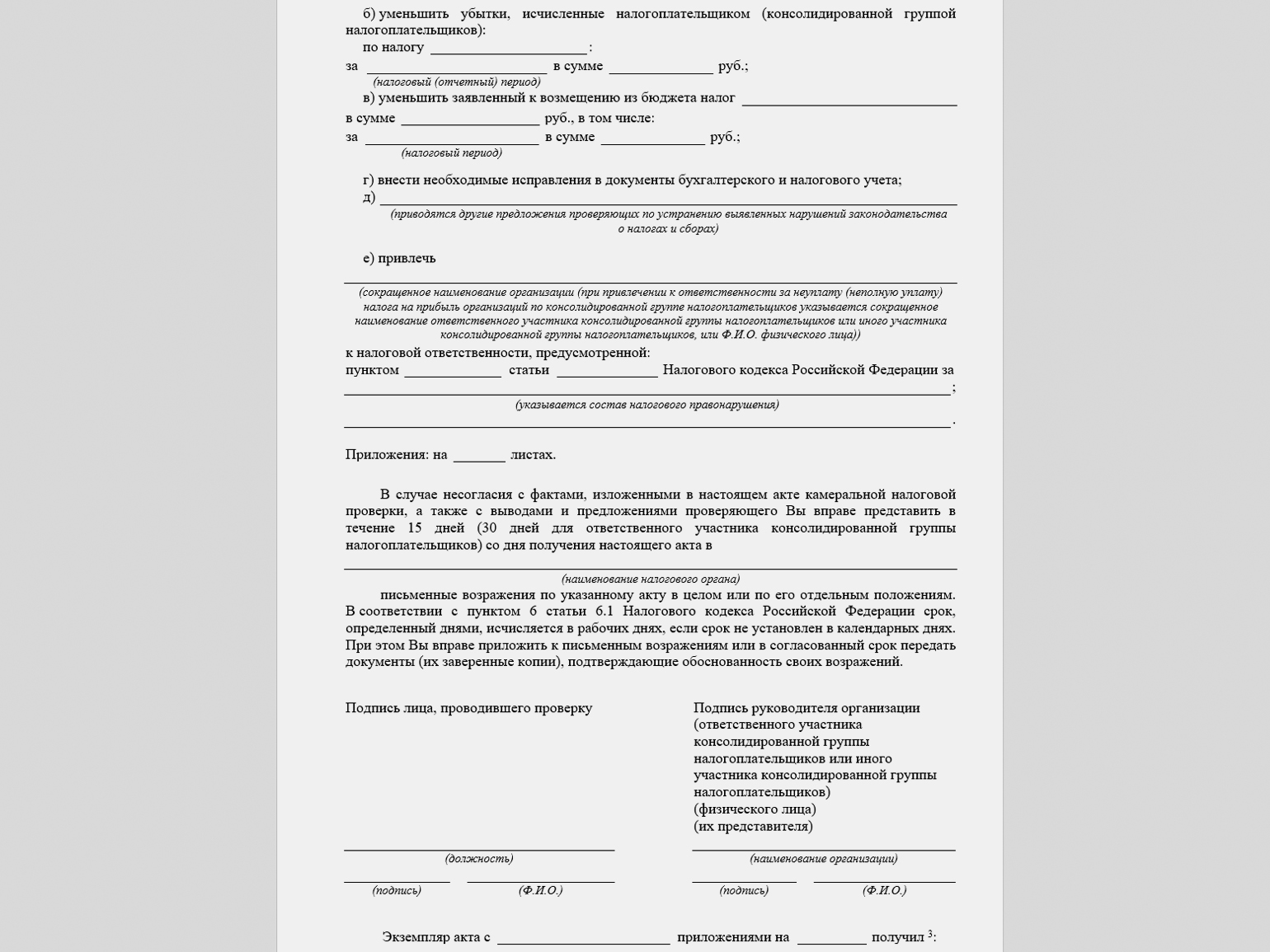

Как и в какой срок составляют акт камеральной налоговой проверки

По результатам камеральной проверки ФНС в течение десяти рабочих дней с момента окончания камеральной проверки составляет акт. Это документ, в котором описан ход проверки и её результаты. Налогоплательщику его вручают в течение пяти рабочих дней после составления: либо лично под подпись, либо высылают заказным письмом по почте.

В акте обязательно должны быть указаны:

- даты проведения проверки;

- мероприятия, которые были проведены во время проверки;

- все нарушения, которые нашли в документах;

- предложения по устранению ошибок или санкции, которые ФНС налагает за нарушение.

Скриншот: Федеральная налоговая служба / Skillbox Media

Скриншот: Федеральная налоговая служба / Skillbox Media

Скриншот: Федеральная налоговая служба / Skillbox Media

Скриншот: Федеральная налоговая служба / Skillbox Media

Какие нарушения могут быть найдены при камеральной проверке и как их устранить

Неточностей в налоговой отчётности может быть множество — от неправильного указания дат или проведения расчётов до отсутствия некоторых документов. Вот несколько распространённых ошибок, которые находят при КНП:

- неверны даты, номера счетов-фактур или данные контрагентов в декларациях по НДС;

- неверны КБК или коды ОКТМО в уведомлениях о Едином налоговом платеже;

- в 3-НДФЛ указаны начисленные, но ещё не выплаченные налоги;

- завышены расходы или занижены доходы в сравнении с похожими компаниями и предыдущими налоговыми периодами;

- не предоставлены документы, подтверждающие право на льготы.

Можно сказать, что большинство ошибок в налоговой отчётности — результат невнимательности: неправильно проведены расчёты или небрежно заполнены бланки.

Как исправить ошибки? В акте о проведении камеральной проверки ФНС указывает, где в документах есть неточности. Достаточно исправить отчёт и подать её заново. ФНС проведёт новую камеральную проверку и завершит её, если ошибок в уточнённых документах не будет.

Если налогоплательщик сам нашёл ошибку в расчётах, он имеет право подать отчётность заново, не дожидаясь уведомления от ФНС. В этом случае налоговый инспектор запустит проверку обновлённых документов, и отсчёт трёх месяцев на её выполнение начнётся заново.

Какие можно получить штрафы? Штрафы налагают за неуплату налогов или за подачу документов с опозданием. Если из-за ошибки в расчётах оказалось, что налогоплательщик полностью или частично не уплатил налог за указанный период, штраф составит 20% от суммы неуплаты. Если ФНС установит, что неуплата была умышленной, то штраф составит 40% от суммы.

Если просрочить платежи, на них налагают пени. При просрочке до 30 дней они составят 1/300 от текущей ключевой ставки за каждый календарный день, а если срок более 30 дней, то 1/150 ключевой ставки за каждый календарный день.

Также плательщика могут оштрафовать, если он вовремя не подал документы, которые ФНС запросила для проверки, — на 200 рублей за каждый документ. Если ФНС направила требование, а плательщик не ответил на него вовремя, его оштрафуют на 5 тысяч рублей, за повторное нарушение в течение одного года — уже на 20 тысяч.

Как оспорить результат камеральной проверки

Если налогоплательщик не согласен с актом проверки и санкциями, которые накладывает ФНС, он имеет право оспорить решение. Для этого подают возражение на акт камеральной проверки. Если доводы, приведённые в них, не учтены ФНС при вынесении решения, подают апелляционную жалобу на решение налогового органа. В крайнем случае можно обратиться в арбитражный суд.

Возражение. В возражении налогоплательщик в свободной форме должен написать, с чем именно в акте он не согласен. Допустим, он считает, что ему несправедливо присудили большой штраф. Чтобы избавиться от штрафа, он отправляет возражение в ФНС, приложив к нему документы, подтверждающие, что он правильно посчитал налоги. Налоговый инспектор рассматривает возражение и по его итогам либо учитывает доводы налогоплательщика при вынесении решения, либо оставляет налоговые санкции и доначисления налогов в силе.

Направить возражение нужно в течение календарного месяца после получения акта с результатами КНП. Сделать это можно в личном кабинете на сайте ФНС, по электронной или обычной почте.

Апелляционная жалоба. Если возражение не приняли, налогоплательщик имеет право обратиться в региональное отделение ФНС с апеляционной жалобой. Подать её нужно в течение месяца со дня, когда ФНС отклонило возражение. Региональное отделение ФНС рассматривает жалобу в течении трёх дней и может изменить результаты проверки либо оставить их прежними.

Судебный иск. Последняя инстанция — арбитражный суд, куда можно обратиться в течение трёх месяцев, если результат апелляции также не устроил налогоплательщика. Суд будет рассматривать дело не дольше одного месяца.

Главное о камеральной проверке в 3 пунктах

- Камеральная налоговая проверка — мероприятие, в рамках которого ФНС проверяет, нет ли ошибок в поданных документах. Проверяют всех — физлиц, ИП, самозанятых и юридических лиц.

- Проверка условно делится на два вида: общую и углублённую. Общую проводят автоматически — система «Налог-3» проверяет, нет ли ошибок в документах. Углублённую проводят, если во время общей нашли неточности или ошибки: инспектор изучает документы и может проверить их или запросить дополнительные.

- По результатам проверки выдают акт, в котором указывают, как её проводили и какие нарушения нашли. Эти нарушения нужно устранить. Если налогоплательщик не согласен с результатами проверки, акт можно оспорить.

Как узнать больше о налогах и налоговой отчётности

- Если вы только начинаете изучать налоговое законодательство, вам может быть полезен обзор систем налогообложения. В нём мы подробно объясняем, чем ОСНО отличается, например, от УСН и ПСН.

- Также у нас есть материалы о разных системах налогообложения: УСН, ПСН, ОСН, ЕСХН, АУСН и НПД.

- С 2023 года в России действует система Единого налогового платежа (ЕНП), которая значительно упрощает работу с налоговыми документами. Больше о ЕНП можно узнать в этой статье.

- Если вы хотите работать в сфере бухгалтерии и налогов, обратите внимание на курс Skillbox «Профессия Бухгалтер». 70% курса — практические задания с обратной связью от кураторов.

Больше материалов Skillbox Media о налогах для бизнеса и физических лиц

- Что такое налоговое резидентство и как нерезиденты платят налоги

- Какие налоги и взносы платят индивидуальные предприниматели в 2024 году

- Патентная система налогообложения (ПСН) для ИП: как перейти на патент и сколько он стоит

- Как получить налоговый вычет за обучение: полное руководство