Как получить налоговый вычет за обучение

Если вы заплатили за учёбу, свою или близкого человека, то можете вернуть часть денег в виде налогового вычета. Рассказываем, как это сделать.

Собираюсь купить онлайн-курс. Я смогу по расходам на эту покупку оформить налоговый вычет и вернуть часть уплаченных за обучение денег?

Вы сможете получить вычет, если у организации, на чьих курсах собираетесь учиться, есть лицензия на образовательную деятельность, и договор заключен на обучение. Неважно, каков статус этой организации — государственная она или частная, какой вид образования вы получаете, какая у вас форма обучения — очная, заочная, очно-заочная или дистанционная (онлайн). Главное — наличие у организации лицензии на образовательную деятельность, а у вас — документов, подтверждающих, что вы заплатили этой организации деньги именно за обучение (образовательную услугу). Но нужно иметь в виду, что не всегда приобретение курса представляет собой приобретение именно образовательной услуги. Иногда это предоставление доступа к платформе, где размещены курсы, и тогда ситуация не подпадает под вычет.

Сколько составляет налоговый вычет на обучение? Какую сумму можно получить?

Максимально можно получить 15 600 рублей за один календарный год, а если ваше обучение длится несколько лет и вы платите каждый год, то 15 600 рублей за каждый год. Меньше сумма может быть, а вот больше — увы, нет.

Дело в том, что вычет предоставляется в размере фактических расходов на обучение, но не более 120 000 рублей. То есть если ваше обучение стоит меньше — например, 30 000 рублей, — то и вычет составит 30 000 рублей. А вот если ваше обучение стоит больше (например, 200 000 рублей в год), то всё равно сумма вычета составит лишь 120 000 рублей.

Но при этом под вычетом понимается не сама сумма, которую вам государство должно вернуть, а сумма, которую вы вычитаете из своих налогооблагаемых доходов. Об этом говорится в абз. 8 п. 2 ст. 219 Налогового кодекса. Предполагается, что раз вы потратили свой доход (например, зарплату или деньги, которые получаете от сдачи квартиры в аренду) на такую благую цель, как образование, то вы не должны были платить с этого дохода налог (НДФЛ). Но раз вы его заплатили, то государство вам его возвращает. В этом и заключается смысл вычета: вам возвращают часть налога, который вы заплатили или который с вас удержали в течение года. Поэтому сумма возврата составляет 13% (это ставка НДФЛ) от ваших расходов на обучение — максимально от 120 000 рублей, а это 15 600 рублей.

Если же, как в примере выше, ваши расходы на обучение составили 30 000 рублей, то сумма, которую вы можете вернуть из бюджета, — 3900 рублей (то есть 13% от 30 000 рублей).

А если у меня нет официального белого дохода, с которого я плачу налоги, или он очень маленький (меньше суммы моих расходов на обучение), то как я могу получить вычет?

Увы, если у вас нет доходов, с которых вы платите налоги, то и вычет вам не полагается. Ведь смысл вычета в том, что вам возвращают уплаченную сумму налога, а если вы налог не платили (и с вашей зарплаты его не удерживал работодатель), то и возвращать вам государству нечего.

Если же сумма вашего налогооблагаемого дохода меньше ваших расходов на обучение, то при расчёте суммы, которую вам должны вернуть, надо ориентироваться на сумму уплаченного налога. Допустим, в 2022 году вы работали официально всего пару месяцев, заработали 80 000 рублей, работодатель удержал с них 10 400 рублей НДФЛ, а на своё обучение вы потратили 150 000 рублей ранее накопленных сбережений. Вы можете рассчитывать только на возврат 10 400 рублей.

Налоговый вычет за обучение ребёнка тоже можно получить?

Да, можно, если ваш ребёнок не старше 24 лет и учится по очной форме обучения. То есть если по расходам на собственное образование форма обучения для вычета значения не имеет, то в случае с расходами на обучение ребёнка это принципиально важно. Ещё один нюанс: максимальная сумма вычета по расходам на обучение ребёнка составляет 50 000 рублей в год в сумме на обоих родителей. И это тоже лишь сумма расходов, на который уменьшается ваш налогооблагаемый доход, а возвращают вам лишь уплаченный с этой суммы налог. То есть вы можете получить из бюджета максимум 6500 рублей за год (13% от 50 000 рублей). Эта сумма общая для обоих родителей ― каждый из них не может получить по 6500 рублей (подп. 2 п. 1 ст. 219 Налогового кодекса).

Если пришлось оплатить учёбу двух и более детей, то можно получить по 6500 рублей за каждого ребёнка. Его, кстати, вправе оформить любой из родителей независимо от того, кто оплатил обучение. Но при условии, что родители в браке (если в разводе, то только тот, кто непосредственно платил, то есть понёс фактические расходы).

Вычет за ребёнка можно оформить дополнительно к вычету за собственное обучение, то есть всего вы можете получить до 22 100 рублей (15 600 рублей за себя + 6500 за ребёнка).

Вроде бы размер налогового вычета на обучение недавно повысили?

Да, в конце апреля 2023 года был принят закон, который увеличил размер социальных налоговых вычетов (в том числе по расходам на обучение). Но его положения распространяются на доходы, которые будут получены начиная с 1 января 2024 года, и на расходы на обучение, которые тоже будут совершены начиная с 2024 года. Проще говоря, за 2023 год вычет полагается в прежнем размере, а вот за 2024-й можно будет получить уже побольше.

Для трат на собственное образование лимит повысится до 150 тысяч рублей в год, а на образование детей — до 110 тысяч рублей в год. Чтобы понять, сколько денег максимально можно вернуть из бюджета, тоже считаем 13% от этих сумм. Получается, что с 2024 года максимальная возмещаемая сумма на собственное обучение — 19 500 рублей, а на обучение ребёнка — 14 300 рублей.

Если бабушка или дедушка заплатят за обучение внука, могут ли они потом оформить налоговый вычет? Есть какой-то точный список тех, кто имеет право на вычеты, если платят не за себя, а за родственников?

Нет, бабушка и дедушка не смогут получить налоговый вычет по расходам на обучение внуков. Вычет на обучение можно получить за оплату образования:

- своего ребёнка до 24 лет;

- опекаемого или подопечного до 18 лет (то есть если вы являетесь официальным опекуном или попечителем ребёнка и платите за его обучение);

- бывших опекаемых или подопечных до 24 лет;

- брата или сестры до 24 лет, в том числе неполнородных, то есть когда это брат или сестра лишь по одному из родителей (абз. 6 подп. 2 п. 1 ст. 219 Налогового кодекса).

Важный нюанс: за себя и сестёр/братьев можно вернуть вычет с максимальной суммы 120 000 рублей, а за детей и подопечных — с 50 000 рублей.

Налоговый вычет за обучение жены получить нельзя? Ведь, хотя у супругов общий бюджет, может получиться так, что кто-то из супругов оплачивает образование другого со своего счёта.

В Налоговом кодексе не указано прямо, что можно получить вычет по расходам на обучение супруга. Но в 2021 году Минфин разъяснил, что вычет по расходам на образование можно получить независимо от того, кто из супругов оплатил обучение и на кого были оформлены документы, подтверждающие расходы (письмо Минфина России от 29.01.2021 №03-04-05/5735). Это обосновано тем, что имущество, включая деньги, нажитое супругами во время брака, является их совместной собственностью, если иное не установлено брачным договором.

Получается, что если муж оплатил учёбу жены, то он тоже может оформить вычет. Но поскольку это только разъяснения Минфина, а не закон, то безопаснее, чтобы вычет заявлял всё же тот супруг, который пошёл учиться и оплатил своё обучение. Если по каким-то причинам это невозможно (муж уже оплатил учёбу жены, а значит, заявить вычет может только он), то в случае возникновении проблем с налоговой инспекцией можно ссылаться на указанное выше письмо Минфина.

Можно получить налоговый вычет за обучение у репетитора?

Можно, если ваш репетитор имеет статус индивидуального предпринимателя и в реестре индивидуальных предпринимателей (ЕГРИП) указано, что он занимается именно образовательной деятельностью (абз. 3 подп. 2 п. 1 ст. 219 Налогового кодекса).

Проверить это можно так: зайдите на сайт реестра, найдите в поиске нужного предпринимателя (по фамилии или ИНН) и посмотрите виды деятельности в выписке из ЕГРИП в разделе «Сведения о видах экономической деятельности по Общероссийскому классификатору видов экономической деятельности». Там должно быть указано «образовательная деятельность».

Ну и, разумеется, у вас должны быть подтверждающие документы: договор об образовательных услугах, документы о платежах. Если же у вас с репетитором всё неофициально, на словах, а равно у него нет статуса индивидуального предпринимателя, то получить вычет не получится (это разъясняется в письме Минфина РФ от 29.10.2021 №03-04-05/87917).

Будет ли какая-то разница для вычета, если я оплачу обучение сразу за два года вперёд или если буду оплачивать каждый год?

Разница будет, если речь идёт о максимальной сумме вычета. Дело в том, что вычет предоставляется за год, когда вы фактически понесли расходы (то есть когда сделали платёж).

Допустим, вы учитесь в вузе, и каждый год обучения там стоит 150 000 рублей. Максимально можно вернуть за один год, как мы поясняли выше, 15 600 рублей. Поэтому неважно, заплатите вы 150 000 рублей или сразу 300 000 рублей (за два года), вы сможете потребовать за один год лишь 15 600 рублей, не более того. Если вы заплатили в 2022 году за текущий учебный год 150 000 рублей, а в 2023-м году заплатите ещё 150 000 рублей за следующий учебный год, то вы будете иметь право на вычет и в 2022 году, и в 2023-м по 15 600 рублей, то есть в сумме получите 31 200 рублей. Причём можно подавать заявление на вычет каждый год, а можно один раз сразу за два года (в приведённом примере — в 2024 году по расходам за 2022-й и 2023-й). Максимально можно получать вычет за три предыдущих года.

А вот если вы заплатили в 2022 году сразу и за текущий учебный год, и за следующий 300 000 рублей, то вы сможете по этой сумме получить лишь вычет 15 600 рублей за 2022 год, и поскольку в 2023-м у вас платежа не будет, то и оснований для вычета не будет. Перенести расходы прошлого года на следующий год для целей вычета нельзя. То есть при таком варианте вы получите в два раза меньше.

Если в этом году у меня были и расходы на обучение, и расходы на лечение, по которым вроде бы тоже можно получить вычет, то как посчитать, сколько мне вернут?

Действительно, по расходам на лечение — своё, супруга, родителей, детей или подопечных — тоже можно получить налоговый вычет (подп. 3 п. 1 ст. 219 Налогового кодекса). Принцип предоставления этого вычета такой же, как по расходам на образование, а лимит в 120 000 рублей — общий. То есть в сумме и по расходам на образование, и по расходам на лечение вам вернут всё равно не более 15 600 рублей налога за год.

Например, если в 2022 году вы потратили 100 000 рублей на услуги частной клиники и хотите оформить налоговый вычет на эту сумму, то вы можете заявить к вычету расходы на обучение не более чем 20 000 рублей, чтобы в общей сложности получилось не более 120 000 рублей (то есть 15 600 рублей возврата).

Если вы потратили меньше установленного в законе лимита, то сумма, которую вам возместят, считается исходя из ваших трат. Например, на лечение вы потратили 30 000 рублей, на обучение — 50 000 рублей. В сумме это составляет 80 000 рублей. Значит, вам вернут 13% от 80 000 рублей — 10 400 рублей. Разумеется, если ваш налогооблагаемый доход за год тоже составил не менее 80 000 рублей.

Куда обращаться, чтобы получить налоговый вычет?

Вычет на обучение можно оформить через своего работодателя, который платит вам зарплату и удерживает с неё НДФЛ, или самостоятельно через налоговую инспекцию. Но не стоит думать, что сделать это на работе всегда проще. На самом деле всё зависит от конкретной ситуации. Вот основные различия между этими вариантами.

| Вычет у работодателя | Вычет в налоговой инспекции |

|---|---|

| Можно оформить до конца календарного года, в котором вы оплатили учёбу. Если оплата была в 2022 году, то в 2023 году уже не получится оформить вычет через работодателя. | Можно оформить вычет только в следующем году после оплаты обучения. Если оплата была в 2022 году, то оформить вычет можно не раньше 2023 года. |

| Не нужно заполнять декларацию 3‑НДФЛ. | Нужно заполнить декларацию 3‑НДФЛ. |

| Сначала всё равно надо обратиться в налоговую (можно через электронный личный кабинет налогоплательщика), а уже потом — передать документы работодателю. | Все документы нужно передать только в налоговую инспекцию, по почте или в электронном виде через электронный личный кабинет налогоплательщика. |

| Важно: не подходит, если работодатель применяет автоматизированную упрощённую систему налогообложения (АУСН). Это указано в п. 1 ст. 17 Федерального закона от 25.02.2022 №17-ФЗ. | Важно: можно оформить вычет только за предыдущие три года. Например, в 2023 году можно получить вычет по расходам, которые вы понесли в 2022, 2021 и 2020 годах. По расходам, которые вы понесли ранее трёх лет назад, получить вычет не получится уже нигде. |

Стоп: получается, чтобы получить вычет через работодателя, нужно всё равно сначала обратиться в налоговую инспекцию? А в чём тогда смысл такой двойной процедуры?

Да, сначала надо получить в налоговой инспекции подтверждение, что она согласна с вашими расходами, и затем она передаст вашему работодателю подтверждение вашего права на получение социального налогового вычета (абз. 2 п. 2 ст. 219 Налогового кодекса). В этом случае в текущем году, когда вы платите за обучение, работодатель не будет удерживать из вашей зарплаты НДФЛ в размере 13% до момента исчерпания вычета. То есть вы получите свою сумму вычета вместе с зарплатой, а не будете возвращать её постфактум в следующем году — в этом и смысл.

Допустим, ваш оклад составляет 70 000 рублей в месяц, из него работодатель удерживает 13% НДФЛ (9100 рублей), и на руки вы получаете 60 900 рублей чистого дохода. Но в порядке налогового вычета вам полагается 15 600 рублей, и налоговая инспекция это подтвердила. Значит, в ближайшем месяце после подтверждения вам перечислят ваш оклад 70 000 рублей полностью, то есть 9100 рублей, которые работодатель обычно удерживает в счёт НДФЛ и перечисляет в бюджет, на этот раз тоже придут вам. И ещё 6500 рублей (это остаток от 15 600 рублей вычета после того, как 9100 рублей вам уже перечислили) государство останется вам должно. Значит, в следующем месяце вы получите 67 400 рублей (60 900 рублей чистого дохода плюс 6500 рублей в порядке налогового вычета). Всё, теперь свой налоговый вычет вы исчерпали, и дальше работодатель снова будет удерживать с вашего оклада полную сумму НДФЛ.

Что нужно для налогового вычета за обучение, если я хочу получить его у работодателя?

Если вы решили получить вычет через работодателя (абз. 3–4 п. 2 ст. 219 Налогового кодекса), то нужно:

- собрать документы, подтверждающие право на вычет: договор с образовательной организацией или индивидуальным предпринимателем, лицензию (если в договоре нет сведений о лицензии), чеки или другие платёжные документы;

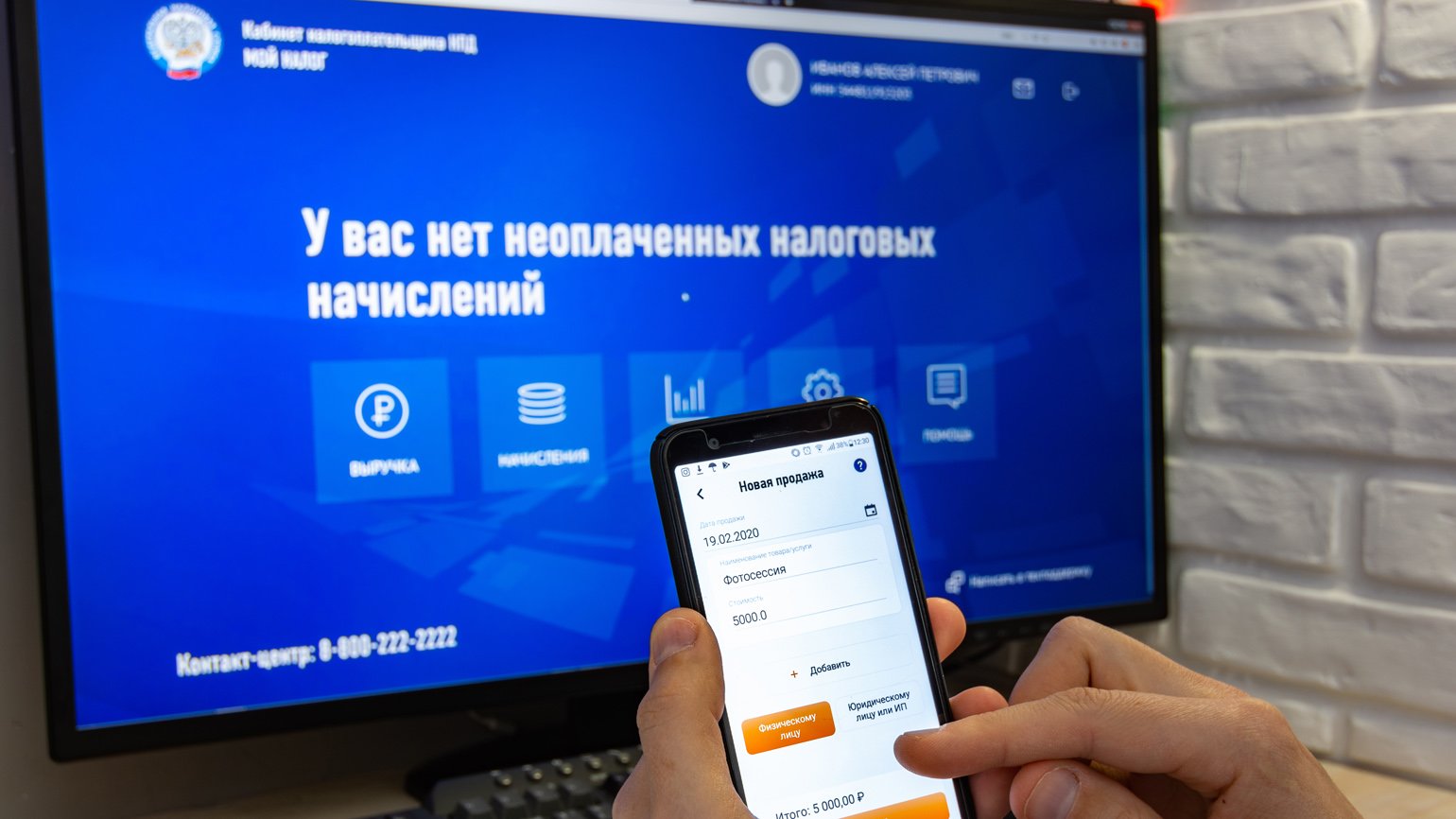

- подать все эти документы и заявление о подтверждении права на вычет в налоговую инспекцию по месту жительства или через электронный личный кабинет налогоплательщика (в поиске в личном кабинете укажите название этого заявления, и можно будет заполнить его в электронном виде);

- проконтролировать, чтобы в течение 30 дней налоговая инспекция направила вашему работодателю уведомление о подтверждении вашего права на вычет;

- подать работодателю в произвольной форме заявление о предоставлении вычета. Там можно написать, например, так: «Прошу предоставить мне в соответствии с подп. 2 п. 1, п. 2 ст. 219 НК РФ социальный вычет по расходам на обучение в таком‑то размере».

Как видите, декларацию по форме 3-НДФЛ в этом случае подавать не нужно.

Если после вашего обращения работодатель удержит с вашей зарплаты НДФЛ, как обычно, полностью, то есть без учёта налогового вычета, он обязан будет вернуть вам сумму излишне удержанного налога. Для этого нужно подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ с указанием банковских реквизитов. Работодатель должен перечислить излишне удержанную сумму в течение трёх месяцев со дня получения заявления о её возврате (п. 2 ст. 219, п. 1 ст. 231 Налогового кодекса).

А что нужно для налогового вычета за обучение, если я хочу получить его через налоговую инспекцию, а не через работодателя?

Тогда вам нужно будет подать в вашу налоговую инспекцию декларацию по форме 3-НДФЛ и документы, подтверждающие ваше право на вычет. Это можно сделать, в частности, через электронный личный кабинет налогоплательщика.

Декларация подаётся не позднее 30 апреля года, следующего за тем, за который вы отчитываетесь. Например, если вы заплатили за обучение в 2022-м, то декларацию для получения вычета надо подать до 30 апреля 2023‑го (или до 30 апреля 2024‑го, если хотите попросить вычет за два года сразу, или не позднее 30 апреля 2025-го, если хотите попросить вычет за три года).

При оплате собственного обучения в налоговую инспекцию нужно предоставить:

- декларацию по форме 3-НДФЛ;

- копию договора с образовательной организацией или индивидуальным предпринимателем;

- копию лицензии, если в договоре нет реквизитов лицензии (а если реквизиты есть, то её можно не прикладывать);

- копии чеков или других платёжных документов (платёжные поручения и так далее).

При получении вычета за обучение ребёнка, подопечного, брата или сестры нужно представить такие же документы, а сверх них понадобятся:

- копия документа, подтверждающего родство, опекунство или попечительство и возраст учащегося (например, свидетельство о рождении);

- справка о том, что человек, за которого вы платите, учится по очной форме обучения (если об этом не сказано в договоре).

Ещё понадобится свидетельство о браке, если платёжные документы оформлены на второго родителя.

Инспекция в течение трёх месяцев будет проверять эти документы, а потом вынесет решение и перечислит деньги на счёт.

Легко ли получить налоговый вычет за обучение через «Госуслуги»? Самостоятельно заполнить декларацию — не слишком сложная задача?

Заполнить декларацию по форме 3-НДФЛ несложно. Особенно если делать это через электронный личный кабинет налогоплательщика. В сервисе нужно заполнить определённые сведения, и дальше он автоматически сформирует декларацию.

С января 2023 года действует новая форма декларации 3-НДФЛ, она применяется к отчётности за 2022 год (утверждена приказом ФНС России от 29.09.2022 № ЕД-7-11/880). При подаче декларации за предыдущие годы нужно использовать другие формы. В любом случае, чтобы не перепутать разные бланки, проще всего заполнять их через электронный личный кабинет. Войти в него можно, указав логин и пароль как раз от сайта «Госуслуг».

Но чтобы подать декларацию в электронном виде, вам понадобится электронная подпись. А чтобы её получить, в поиске в электронном личном кабинете налогоплательщика нужно указать запрос «электронная подпись», потом выбрать, где ваша подпись будет храниться, и подождать, когда она сформируется (это займёт от нескольких часов до суток). Далее появится надпись о том, что сертификат электронной подписи выпущен. Это значит, что можно приступать к заполнению декларации.

Кроме декларации, вам надо будет заполнить заявление на возврат налога, указав в нём банковские реквизиты для перечисления денег на ваш счёт.

Можно ли получить вычет по расходам на обучение за границей?

В Налоговом кодексе нет оговорки о том, что вычет можно получить лишь в отношении расходов на обучение в России. Значит, по расходам на обучение за границей вычет получить тоже можно. Но только если вы являетесь налоговым резидентом России (нерезиденты на этот вычет вообще не имеют права).

Если вы резидент, то для вычета вам нужно предоставить документы, которые будут подтверждать, что организация, в которой учились вы или ваш ребёнок (либо иной близкий человек, по расходам на обучение которого вы вправе заявить на вычет), ведёт образовательную деятельность, а вы заплатили не за что иное, как за образовательные услуги. Например, это можно сделать с помощью выписки из устава и копии договора. Также нужны будут документы об оплате. Всё это придётся перевести на русский язык. Некоторые налоговые инспекции требуют ещё и нотариального заверения документов. Имейте в виду: перевод и нотариальное заверение стоят недёшево, поэтому имеет смысл сначала посчитать, будет ли вам выгодно получить налоговый вычет с учётом всех затрат на подготовку документов. Напомним: государство возместит вам не более 15 600 рублей за год вашего обучения и не более 5600 рублей — за год обучения вашего ребёнка или подопечного.

Сумму оплаты нужно пересчитать в рублях по официальному курсу Центрального банка, установленному на дату платежа (п. 5 ст. 210, абз. 3 пп. 2 п. 1 ст. 219 Налогового кодекса).

Можно ли получить вычет за обучение, если я сейчас живу в другой стране? Заявление ведь можно подать в электронном виде

Ответ зависит от того, сколько времени вы уже находитесь за границей. Если получается, что в России вы провели менее 183 календарных дней в течение 12 следующих подряд месяцев, то вы перестали быть российским налоговым резидентом и не имеете права на вычеты (п. 2 ст. 207 Налогового кодекса).

Налоговые вычеты, в том числе по расходам на образование, применяются лишь к доходам, которые облагаются НДФЛ по обычной для резидентов ставке 13%. Доходы нерезидентов облагаются НДФЛ по другой ставке — 30%, то есть к ним вычеты не применяются.

На самом деле налоговые инспекции автоматически не получают сведения о том, что конкретный человек перестал быть резидентом. Но если это каким‑то образом станет известно (например, об этом сообщит ваш работодатель или налоговый орган запросит сведения о пересечении границы) после того, как вы получите вычет, то от вас потребуют вернуть неправомерно полученные деньги, а также заплатить пени и штраф.