Речь об этом идёт в исследовании Агентства инноваций Москвы. KidTech — сегмент EdTech-рынка, включающий решения для детей до семи лет, их родителей, детских садов и специалистов, которые работают с дошкольниками.

Выводы сделаны на основе анализа широкого спектра информационных источников. Туда вошли данные исследовательских, экономических и консалтинговых организаций, включая Росстат, ОЭСР, HolonIQ, НИУ ВШЭ, а также платформы Crunchbase, Dealroom и Venture Guide. Кроме того, авторы провели интервью с представителями 11 компаний-разработчиков KidTech-решений.

Насколько развит сегмент KidTech в России

Оказалось, что из всех ступеней образования дошкольное пока наименее цифровизировано. Такая ситуация не только в России, но и во всём мире. Только 3,8% всех мировых EdTech-компаний фокусируется на технологических решениях для дошкольников. В России менее 1% от общего объёма рынка дошкольного образования приходится на EdTech. Всего на российском рынке KidTech работают более 120 компаний. Как сообщил «Российской газете» руководитель столичного Департамента предпринимательства и инновационного развития Алексей Фурсин, 55% из них — из Москвы. Кроме того, на столичные организации из этого сегмента приходится 70% инвестиций.

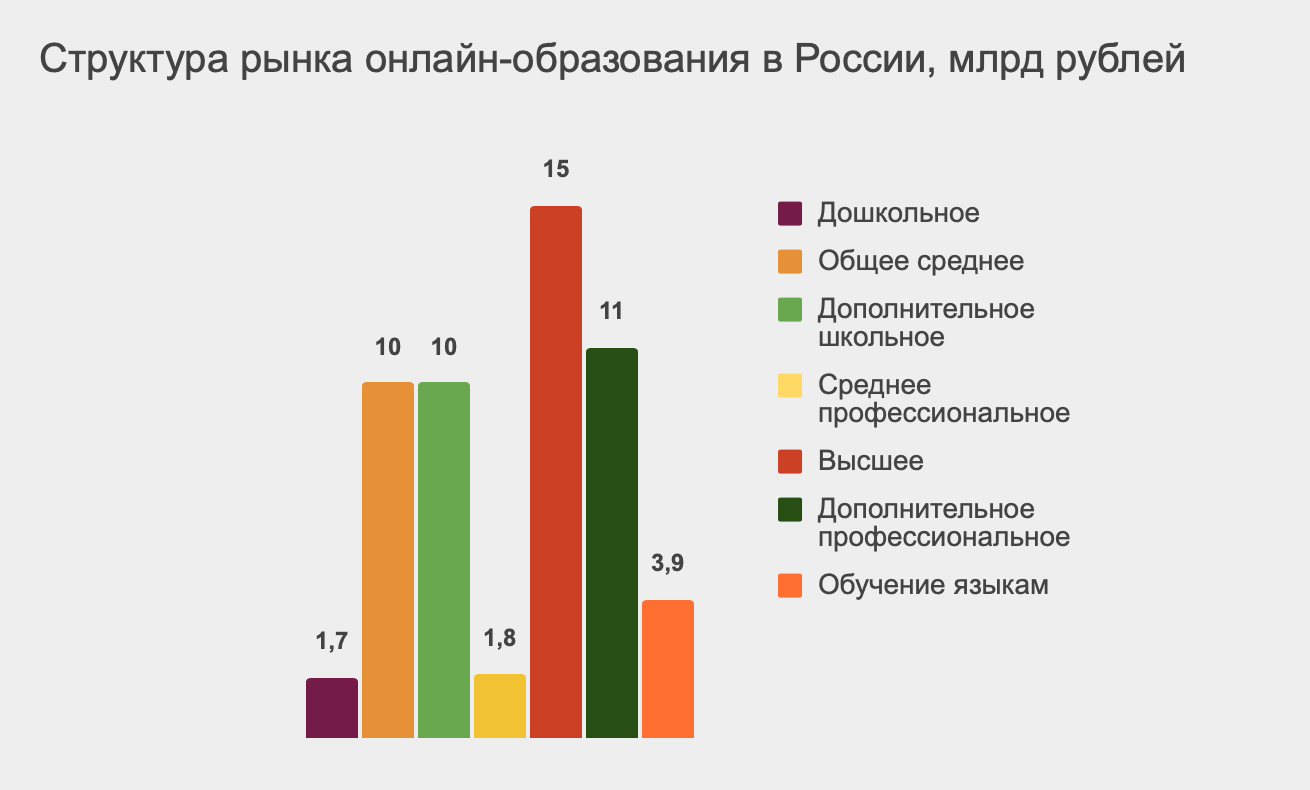

Что касается структуры рынка онлайн-образования с точки зрения финансов, то KidTech пока успел привлечь меньше всех остальных сегментов — 1,7 млрд рублей (для сравнения: EdTech в высшем образовании привлёк 15 млрд рублей, а в дополнительном профессиональном — 11 млрд).

Источник: исследование Агентства инноваций Москвы. Инфографика: Skillbox Media

При этом дошкольники активно пользуются гаджетами, и известно, что 25% российских детей до семи лет занимаются на образовательных цифровых платформах. Авторы исследования считают, что в перспективе спрос на подобные программы может вырасти вдвое. Такое предположение сделано на основе того, что дополнительные занятия, по данным авторов исследования, посещают 62% российских дошкольников, то есть родители готовы платить за их обучение, а в последние годы у многих родителей появился собственный положительный опыт онлайн-обучения.

Ещё одна перспективная ниша рынка KidTech — цифровизация в детских садах. Пока она тоже мало распространена — лишь в трети из них пользуются современным софтом. При этом большинство из них даже не отказались от бумажного документооборота и оплаты наличными как от единственного доступного варианта.

Какие решения предлагают российские компании в этой сфере

Сегмент KidTech в России активно расширяется — в течение последних шести лет выручка компаний, работающих в нём, ежегодно увеличивалась в среднем на 49%. Наибольший рост продемонстрировали те, кто работает не только в этой нише сферы образования. Имеются в виду прежде всего компании, которые изначально ориентировались на другие сегменты, но со временем вышли и в дошкольный.

Большинство компаний, занимающихся обучением дошкольников, создают B2C-решения, то есть для конечных потребителей — детей (чаще всего — старше пяти лет). В России их доля составляет 63% от всех KidTech-компаний. Причём, как правило, они не просто фокусируются на дошколятах, а разрабатывают целую линейку продуктов для непрерывного обучения от детского сада до школы.

Больше всего на рынке KidTech представлено онлайн-платформ — они занимают более трети. Они же растут динамичнее остальных игроков — выручка платформ в последние пять лет ежегодно росла более чем в два раза. Помимо этого, они наиболее привлекательны для венчурных инвесторов (от них — 57% инвестиций в KidTech за 2017–2022 годы).

Чаще всего предлагают решения для развития когнитивных навыков (внимания, логики, памяти) — 40% KidTech-компаний. За ними следуют навыки счёта, чтения и письма — более трети. Причём второе направление — одно из наиболее конкурентных, поскольку граничит со школьным образованием, которое цифровизируется быстрее дошкольного и вызывает больший интерес у крупных компаний. Отмечается, что зафиксированный уровень предложения совпадает с тем, развитие каких навыков у детей больше всего волнует родителей.

Отмечается, что российские тенденции отличаются от общемировых — на глобальном уровне большим спросом пользуются решения для развития у дошкольников гибких и цифровых навыков, финансовой грамотности, а также для изучения иностранных языков. В России пока невысок уровень предложения и по этим направлениям.

Направление B2B в российском KidTech тоже есть — оно ориентировано на дошкольные образовательные организации. В этом направлении наиболее развита разработка интерактивного оборудования и систем управления. Под оборудованием понимаются крупногабаритные решения вроде интерактивных песочниц, сенсорных столов и досок, а также наборов для конструирования. А под системами управления имеются в виду сервисы, ориентированные прежде всего на управленцев в этой сфере. Отдельно отмечается, что пока наблюдается дефицит программ для педагогов и родителей, которые помогали бы планировать занятия и готовиться к ним, проводить диагностику и отслеживать прогресс учеников.

А вот в мировой статистике продукты для родителей оказались на первом месте по объёму венчурных инвестиций в прошлом году. В России эта ниша пока развивается медленно. Тем не менее отдельные решения уже есть.

Авторы отмечают, что пока конкуренция на рынке KidTech невысока, но она будет расти, поскольку в эту нишу приходят крупные игроки — IT-компании, образовательные холдинги и производители товаров для детей:

- «Сбер» выпустил смарт-дисплей SberPortal, для которого студия настольных игр «Банда умников», Skyeng и «Союзмультфильм» разработали обучающие игры с дополненной реальностью;

- Skyeng открыл отдельное подразделение для детей 4–18 лет под названием Skysmart;

- «Детский мир» планирует создать экосистему IT-сервисов для детей и родителей, в которую войдут дистанционное образование, развлекательный контент и так далее.

Что мешает развиваться KidTech в России

Особенность российского рынка дошкольного образования заключается в активном участии государства. Для понимания: только 1,5% детей посещают частные детские сады, эта доля намного ниже, чем в большинстве развитых стран (там — от 14%). Как раз такая маленькая доля частного образования ограничивает конкуренцию на рынке и снижает скорость проникновения новых технологий в дошкольные организации. Дело в том, что при работе с госсектором возникает целый ряд трудностей. Это:

- бюджетные ограничения и сложности закупки инновационных решений государственными детскими садами;

- консерватизм управленцев и отсутствие готовности использовать новые технологии;

- конкуренция с государственными информационными системами.

В то же время многие компании предпочитают выходить на рынок именно через государственные детские сады — это позволяет масштабировать решение сразу на сеть садов в регионе.

Помимо этого, специалисты отмечают, что родители пока испытывают множество опасений по поводу цифрового обучения детей. Прежде всего речь о безопасности в интернете. А ещё взрослые думают, что дошкольникам сложно сконцентрироваться онлайн. Низкий уровень технологической оснащённости и владения цифровыми навыками среди воспитателей тоже замедляет проникновение технологий в дошкольные организации.

Ещё одна трудность в том, что инвесторы пока только присматриваются к KidTech-стартапам, то есть привлекать туда финансирование бывает сложно. Активный рост инвестиций в российский KidTech начался в 2019 году, а уже в 2021-м их объём превысил показатели 2019-го более чем в пять раз. Но и тогда инвестиции в дошкольный сегмент составили лишь 26% от общего объёма денежных вливаний в EdTech. А в 2022-м этот показатель обвалился до 3%. Заметим, что в прошлом году пострадал весь российский рынок EdTech. Известно, что к сентябрю инвестиции упали в четыре раза. Такая тенденция наблюдается и на глобальном уровне — в первой половине 2023-го финансирование сегмента оказалось почти в 2,5 раза меньше, чем в аналогичный период 2022-го.

Кстати, недавно эксперты прокомментировали для «Ведомостей» снижение инвестиций в KidTech. По мнению партнёра Фонда развития интернет-инициатив Дмитрия Калаева, потребуется два-три года, чтобы восстановить оптимизм инвесторов, причём вне зависимости от отрасли. CEO компании «Садикум» Екатерина Лерман добавила, что среди региональных клиентов снизилась покупательская способность. То есть многие семьи приостановили занятия.

А основатель венчурной компании Daily Challenge Андрей Табуринский отметил, что в детском сегменте в принципе развиваться сложнее, поскольку там больше офлайна, чем во взрослом EdTech. А это значит, что компаниям требуется больше капитала.

Помимо этого, специалисты назвали в беседе с «Ведомостями» самые перспективные направления для инвестиций в KidTech. По мнению CEO онлайн-школы «Фоксфорд» Андрея Сизова, это продукты game-based learning (то есть такие, в которых обучение ведётся через игру). Екатерина Лерман выделила IT-решения для частных детских садов и развивающие продукты для малышей. А руководитель EdTech-кластера фонда «Сколково» Наталья Царевская-Дякина считает, что дело вообще не в возрастном сегменте или профиле обучения — для инвесторов первостепенно, чтобы у проекта был международный потенциал и чтобы он мог охватить максимальную аудиторию.

Больше интересного про образование ― в нашем телеграм-канале. Подписывайтесь!

Читайте также: