ПИФы и БПИФы: стартовый гайд для начинающего инвестора

Рассказываем, что такое ПИФы, какие они бывают, как на них заработать и как платить налоги.

Профессиональные инвесторы советуют вкладывать средства в несколько активов, чтобы снизить риски. Можно не тратить время на подбор подходящих инструментов, а вложиться в ПИФ.

В этом материале Skillbox Media разберёмся:

- что такое ПИФы и чем они полезны инвестору;

- как работают паевые фонды;

- какие есть виды ПИФов по способу организации;

- в какие активы инвестируют ПИФы;

- в чём плюсы и минусы ПИФов;

- как заработать на паевых фондах;

- как платить налоги и есть ли льготы;

- как узнать больше об инвестициях.

Что такое ПИФы

ПИФ, или паевой инвестиционный фонд, — это фонд, который объединяет деньги инвесторов и вкладывает их в различные активы: валюту, акции, облигации, недвижимость, доли в бизнесе и многое другое.

Фонд выпускает паи — это доли имущества в фонде. Он продаёт эти паи напрямую инвесторам — например, через сайт — или выпускает на биржу, где их может купить любой желающий.

При покупке одного пая инвестор становится владельцем маленькой части сразу всех активов фонда. Например, если фонд владеет бумагами 10 компаний и выпустил десять одинаковых паёв, то в один пай входит по 10% от одной акции каждой компании.

Курсы Skillbox для тех, кто хочет сохранить и увеличить капитал

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — узнать, как контролировать расходы и доходы и грамотно инвестировать.

Как работает паевой инвестиционный фонд

Имуществом фонда распоряжается управляющая компания (УК). Она вкладывает деньги в активы и создаёт один общий портфель для всех вкладчиков.

Задача УК — сделать так, чтобы вложенные деньги инвесторов приносили доход. Для этого она покупает или продаёт ценные бумаги, сдаёт в аренду недвижимость, выдаёт кредиты, выкупает бизнес или его доли — и многое другое. Чем дороже имущество в фонде, тем выше стоимость пая.

За свою работу и покрытие расходов фонда управляющая компания берёт комиссию — она уже «вшита» в тело пая, отдельно за неё платить не нужно. Также возможна комиссия от брокера за покупку и продажу паёв, обращающихся на бирже.

Управляющая компания не может просто так продать активы и пропасть. Её работу регулирует закон «Об инвестиционных фондах». Исполнение закона контролируют Центральный банк и специализированный депозитарий — они следят, чтобы действия УК не нарушали интересы пайщиков.

Если Центральный банк увидит в действиях УК элементы мошенничества, он сразу запросит информацию у депозитария. Специализированный депозитарий обязан эту информацию предоставить.

То же самое с депозитарием. Если регулятор заметит подозрительную сделку, он обязан обратиться в Центральный банк. ЦБ РФ запросит у управляющей компании обоснование действий. Если их окажется недостаточно, привлечёт прокуратуру.

Какие есть виды ПИФов

ПИФы различаются по способу организации — срокам покупки и продажи паёв. Выделяют ОПИФ, ИПИФ, ЗПИФ и БПИФ. Разберёмся в различиях между ними.

ОПИФ — открытый паевой инвестиционный фонд. Паи такого фонда можно купить, продать, обменять в любой рабочий день по текущей стоимости активов у управляющей компании.

Например, ОПИФы есть у «Сбера» и «Ак Барс Банка».

ИПИФ — интервальный паевой инвестиционный фонд. Операции с паями можно совершать только в течение какого-то интервала времени, который установлен УК. Например, две недели раз в квартал, полугодие или год.

Инвестиции в ИПИФы рискованны, так как паи нельзя продать в любой удобный момент. Поэтому основная часть ИПИФов доступна только квалифицированным инвесторам.

Кто такой квалифицированный инвестор и как им стать, читайте в нашей статье.

ЗПИФ — закрытый паевой инвестиционный фонд. Паи такого фонда можно купить только во время формирования ЗПИФа, выпуска дополнительных паёв или напрямую у владельцев паёв фонда. Из-за ограниченного выпуска такие паи стоят достаточно дорого.

Например, один пай ЗПИФа недвижимости «Активо девятнадцать» стоит 366 506 рублей.

БПИФ — биржевой паевой инвестиционный фонд. Такие паи можно купить на бирже через брокера. Количество паёв БПИФов не ограничено. Их можно купить и продать в любой момент по рыночной цене. В 2023 году на московской бирже инвесторам доступно 170 БПИФов.

В какие активы инвестируют ПИФы

Фонды могут вкладывать средства в разные активы. Чаще всего — в недвижимость, рыночные и финансовые инструменты и во всё сразу.

ПИФы недвижимости могут иметь в портфеле жилую недвижимость, складские и торговые комплексы, бизнес-центры.

Цены на такие паи стартуют от 100 000 рублей. Например, за такую сумму можно купить паи ЗПИФа «Сбера».

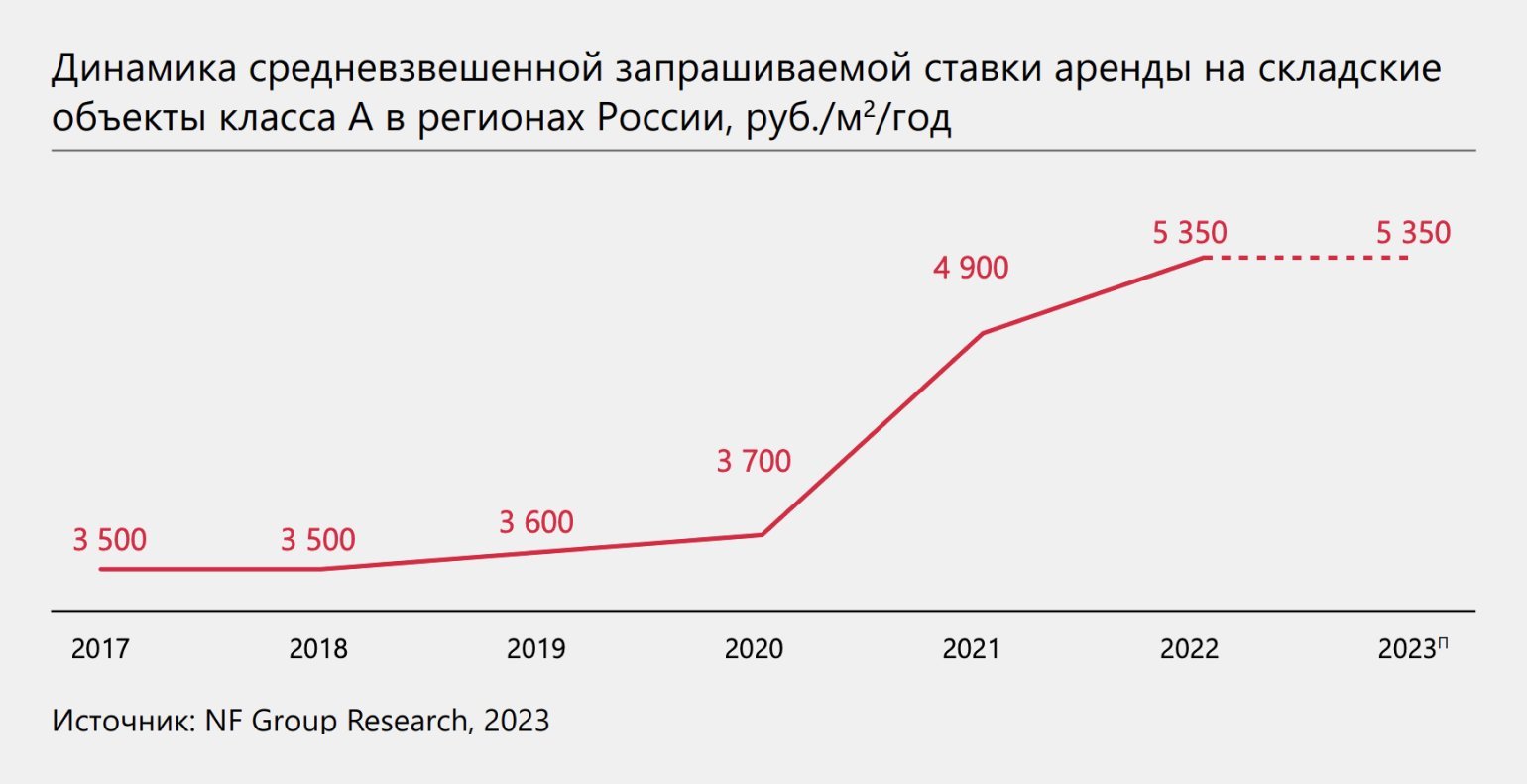

Инвестиции в недвижимость считаются самым надёжным вложением денег. Цены на недвижимость, как правило, растут в перспективе. Например, за три года стоимость аренды складских помещений выросла на 44,59%.

Скриншот: kf.expert / Skillbox Media

В ПИФы рыночных и финансовых инструментов может входить валюта, инструменты фондового рынка, кредиты либо доли компаний или всё вместе.

Например, есть фонды, которые состоят только из валюты, товаров, акций либо облигаций какого-либо сектора экономики. Есть индексные фонды, в которые входят бумаги фондовых рынков.

Например, один из БПИФов «Сбера» инвестирует в акции российских компаний, которые выплачивают дивиденды. ОПИФ «Альфа-Капитала» — в нефтегазовый сектор. ОПИФ «Ак Барс Банка» — в рублёвые облигации.

Есть смешанные фонды, в которых могут соседствовать облигации Минфина и паи какого-нибудь другого фонда. Всё зависит от стратегии и желаний управляющей компании.

В отличие от ПИФа недвижимости, позволить себе инвестировать в такой фонд может каждый. Стоимость одного пая начинается со 100 рублей.

Комбинированный ПИФ может содержать в себе любые активы, кроме денег. В портфеле такого фонда может одновременно находиться картина известного художника и частный самолёт.

В России комбинированные ПИФы содержат в основном классические активы: ценные бумаги, драгметаллы, финансовые инструменты.

Плюсы ПИФов

Диверсификация портфеля. В фонде находится множество активов, поэтому он меньше зависит от возможных проблем с отраслью, компанией или нишей. Например, в фонде могут быть акции ста компаний — когда акции одной подешевеют, другие могут вырасти в цене.

Доступность. Паи ПИФов стоят дешевле, чем имущество, которое в нём содержится. Например, одна акция «Норникеля» в марте 2023 года стоит 14 636 рублей. А один пай фонда «АТОН — Российские акции +», куда входит «Норникель», стоит 76,7 рубля. При этом пай, помимо «Норникеля», содержит в себе ещё 36 компаний.

Доходность. Потенциальная прибыль паевых инвестиционных фондов может превышать доходность депозитов и облигаций. Всё зависит от стратегии портфеля ПИФа.

Прозрачная отчётность. Если паи не ограничены в обороте, управляющая компания обязана ежемесячно публиковать отчётность на своём сайте. В отчёте отражены состав и структура фонда.

Безопасность. Работа ПИФов регулируется федеральным законом «Об инвестиционных фондах» и контролируется Центральным банком и специализированным депозитарием.

Возможность поменять УК. Инвесторы могут сменить управляющую компанию на общем собрании, если посчитают, что их активами распоряжаются неправильно. Проводит такие собрания депозитарий. Правда, прислушиваться будут только к тем, кто владеет не менее чем 10% от всех выданных паёв.

Минусы ПИФов

Доход не гарантирован. Цена паёв привязана к стоимости активов в портфеле фонда. Если фонд вложился в недвижимость, а она начнёт падать в цене, то и стоимость пая будет уменьшаться.

Ещё один пример: если портфель ПИФа состоит из одних акций нефтедобывающих компаний, то он привязан к цене на нефть. Если нефть дорожает — цена паёв растёт, дешевеет — цена падает.

Лазейки в законе. Вознаграждение специализированному депозитарию платит управляющая компания. Поэтому в спорных ситуациях, где нет прямого нарушения законодательства, депозитарию проще договориться с УК, чем создавать ей проблемы.

К тому же закон не запрещает управляющим компаниям создавать свои депозитарии. Например, свой депозитарий есть у группы компаний «Регион» и у ВТБ.

Лицензионные риски. Лицензию могут отозвать у управляющей компании и у депозитария. Оба сценария ведут к поиску новых компаний для управления ПИФом, пересмотру размера вознаграждений для новой УК или депозитария, что отразится на цене пая. К тому же, пока ведётся поиск, операции с паями на какое-то время могут быть остановлены.

Как заработать на паевых фондах

Заработать на ПИФе можно, если купить пай и продать его, когда его цена вырастет. Продать можно двумя способами — погасить или перепродать другим инвесторам:

- Погасить паи — значит отказаться от своей доли и взамен получить деньги по текущей цене пая, которая указана в отчётности. Для этого нужно подать заявку в управляющую компанию ПИФа.

- Продать пай другому инвестору можно в фондах, которые доступны неквалифицированным инвесторам. Паи фонда с доступом только для квалифицированных инвесторов продавать нельзя.

Паи фондов для неквалифицированных инвесторов не ограничены в обороте. С ними можно делать что угодно: продать, передать в залог, подарить или оставить в наследство. Их можно купить и продать в любой момент по рыночной цене.

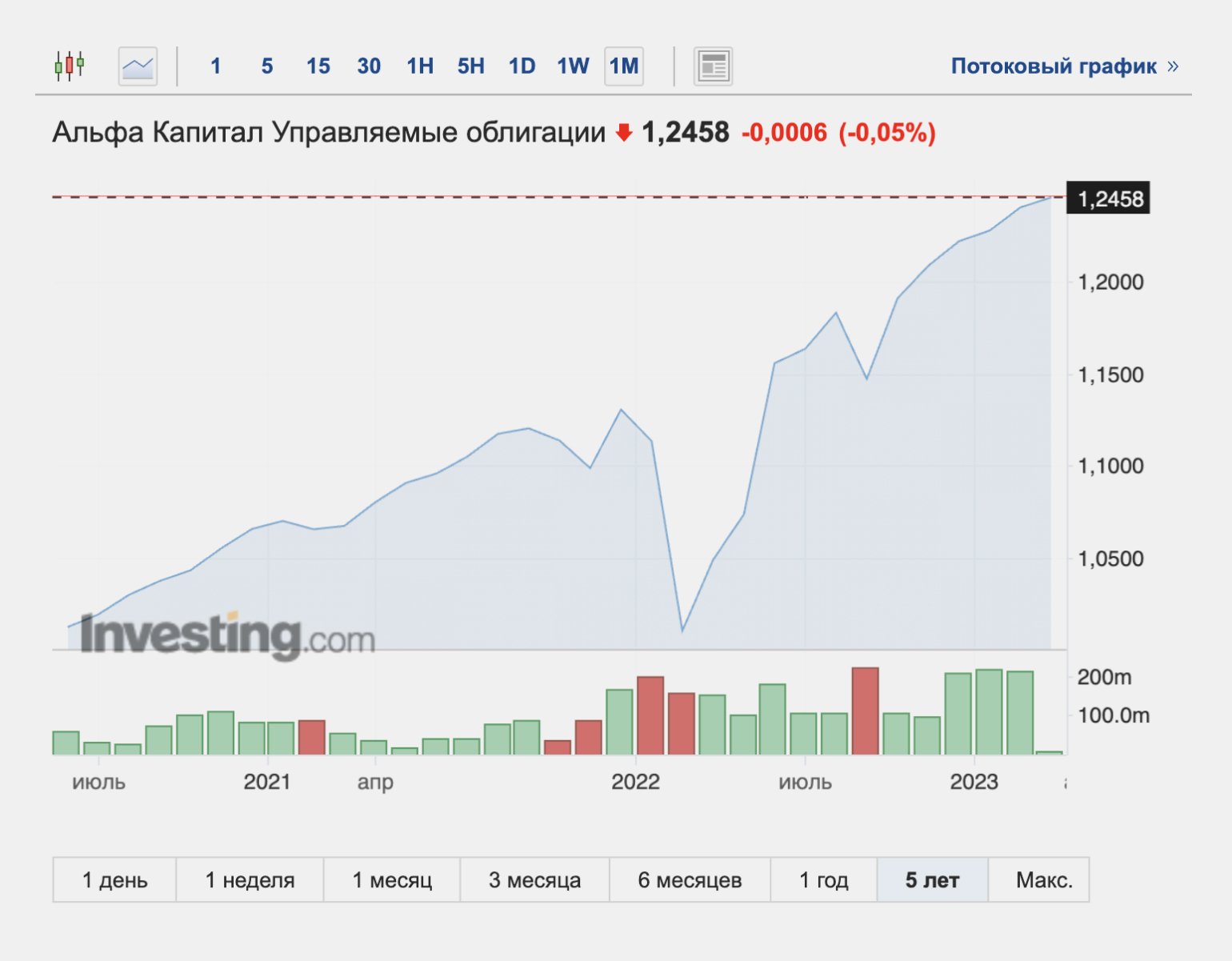

Например, БПИФ «Альфа-Капитал Управляемые Облигации» с июня 2020 года по февраль 2023 вырос на 22,76%. Те, кто вложил в него тогда 300 000 рублей, могут продать паи сейчас и получить прибыль в 68 280 рублей.

Скриншот: investing.com / Skillbox Media

Доходность по ПИФам не гарантирована. Цена на паи ПИФов может колебаться, поэтому нужно отслеживать её. В случае с БПИФами — на бирже, в случае с другими видами ПИФов — на сайте фонда.

Обычно для того, чтобы заработать, инвесторы покупают несколько ПИФов из разных секторов экономики, стран и инвестиционных инструментов. Например, есть БПИФы, которые отражают индекс Мосбиржи: EQMX, VTBX, TMOS. В них входят бумаги российских компаний из разных отраслей.

Как платить налоги с ПИФов

За прибыль от продажи паёв нужно платить налог на доход. Налоговые резиденты платят 13 или 15% в зависимости от того, сколько зарабатывают. Доход до 5 миллионов рублей облагают по ставке 13%. Всё, что больше 5 миллионов, — по ставке 15%. То есть при доходе в 7 миллионов рублей за 5 миллионов инвестор заплатит по ставке 13%, а за оставшиеся 2 миллиона — по ставке 15%.

Но есть три способа сэкономить на налогах.

Первый способ — не продавать паи три года. Льгота действует только на фонды, купленные не ранее 1 января 2014 года.

Предельный размер дохода, который освобождается от налога, — 3 миллиона рублей в год. Значит, за три года от налогов можно освободить 9 миллионов рублей.

Второй способ — открыть ИИС типа А. Это индивидуальный инвестиционный счёт, с которого можно получать налоговый вычет. Подходит только тем, кто платит НДФЛ.

Суть способа: положить паи на счёт, а на следующий год получить налоговый вычет — 13% от полученной прибыли с паёв на ИИС, но не более 52 000 рублей за год. Сумма вычета будет формироваться из выплаченных годом ранее налогов. Если сумма налогов маленькая, значит, и вычет будет меньше.

Третий способ — открыть ИИС типа B. Доходы по операциям на нём не облагаются налогом. Этот счёт подходит тем, кто не платит НДФЛ или платит его мало, поэтому не может получить стандартный вычет.

Главное о паевых инвестиционных фондах

- ПИФ — паевой инвестиционный фонд, в котором содержатся разного рода активы: ценные бумаги, недвижимость, доли в бизнесе, проценты от займов и многое другое.

- Работа ПИФов регулируется законом и контролируется Центральным банком и депозитарием.

- ПИФы различаются по способу организации и могут быть открытыми, интервальными, закрытыми, биржевыми.

- С помощью ПИФов можно диверсифицировать вложения за относительно небольшие деньги.

- Доход ПИФов не гарантирован, а у управляющей компании или депозитария могут отозвать лицензию — это негативно повлияет на стоимость.

- Чтобы заработать на ПИФах, можно либо продать паи фонда инвесторам, либо отказаться от своей доли, а взамен получить деньги.

- С прибыли от ПИФов нужно платить налог — 13%. Но можно уменьшить его, если не продавать паи три года. Или сэкономить на налогах с помощью ИИС.

Как узнать больше об инвестициях

- Покупать биржевые ПИФы невозможно без биржевого брокера. Вот статья, которая поможет разобраться, чем он занимается и зачем нужен инвестору.

- ПИФы считаются надёжным инструментом инвестиций. Другой надёжный инструмент — ОФЗ, или облигации федерального займа. Это бумаги, по которым вы даёте деньги в долг государству. Подробнее о том, как они работают и какую доходность приносят, можно почитать в этом материале.

- ПИФы — один из инструментов трейдинга. Трейдер — человек, который совершает много сделок на фондовом рынке и зарабатывает на этом. Он может получать 100 тысяч и больше в штате компании или увеличивать свой капитал. Прочитайте обзор профессии, чтобы узнать больше о трейдере.

- Чтобы зарабатывать на трейдинге, нужно получить много знаний. Сделать это можно на курсе Skillbox «Трейдинг». Вы научитесь торговать на финансовых рынках и контролировать риски. Создадите собственную стратегию торговли и сможете совершать обдуманные сделки.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое лонг и шорт — и что лучше выбрать начинающему трейдеру

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как работают NFT и как на них заработать