Как работают облигации и сколько на них можно заработать: ликбез для инвесторов

Облигации — самый простой инструмент инвестирования. Это как дать в кредит компании или государству.

Облигации — популярный на рынке инструмент. В 2022 году вложения в него на Мосбирже составили 299,4 миллиарда рублей.

В этом материале Skillbox Media расскажем всё об облигациях.

- Что такое облигации

- Как работают облигации

- Какие есть виды облигаций по эмитенту

- Какие ещё классификации существуют

- От чего зависит доходность

- Как выбирать облигации

- Как узнать больше об инвестициях

Что такое облигации

Облигация — это долговая ценная бумага, подтверждающая заём денег эмитентом (компанией или государством) у инвестора. Инвестор предоставляет средства, а эмитент обязуется вернуть их в оговоренный срок с выплатой процентов (купона).

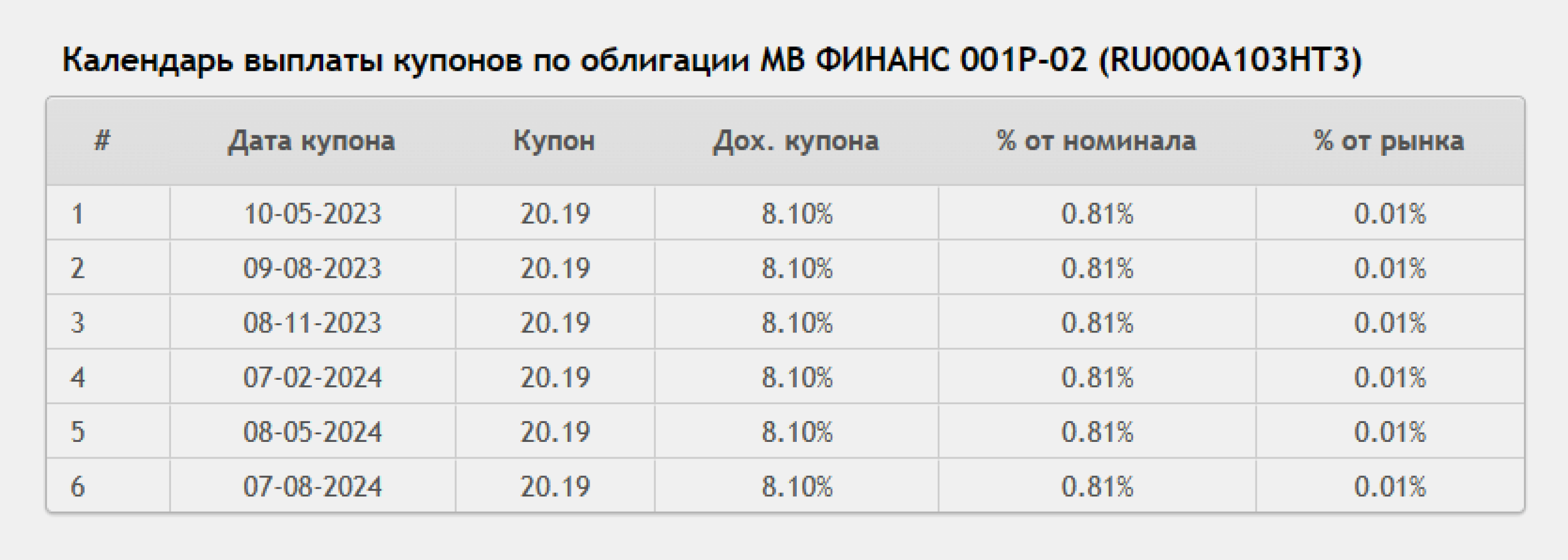

Проценты выплачивают весь срок, пока инвестор владеет облигацией. Обычно доход небольшой — например, по облигациям «М.Видео» в 2023 году платили 8,1% годовых.

Скриншот: Skillbox Media

Облигации и акции считаются основными инструментами на бирже, в них чаще всего вкладываются инвесторы и фонды.

Курсы Skillbox для тех, кто хочет сохранить и увеличить капитал

- «Личные финансы: инвестиции и трейдинг» — ставить финансовые цели и достигать их с помощью вложений.

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

- «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — узнать, как контролировать доходы и расходы и грамотно инвестировать.

Как работают облигации

Вот три основных понятия, с которыми вы столкнётесь при работе с облигациями.

Номинал — сумма, которую берут у инвестора в долг. Её выплачивают, когда срок облигации закончится, то есть когда наступит дата погашения.

Купон в облигациях — это регулярные процентные выплаты, которые эмитент (тот, кто выпустил облигацию) платит держателю облигации до её погашения. По сути, это доход от владения ценной бумагой. Размер купона указывается в процентном отношении к номинальной стоимости облигации и выплачивается, как правило, раз в полгода или раз в год.

В отличие от срочного банковского вклада, проценты по купонам не сгорают, если продать облигацию досрочно. Инвестор всё равно получит купоны за время пользования бумагой — проценты, которые уже накопились, но ещё не выплачивались. Это называется накопленным купонным доходом.

Рыночная цена — сумма, за которую можно купить облигации на бирже.

Рыночная цена может отличаться от номинала — это зависит от спроса на бумагу. А спрос будет зависеть от ряда условий: интереса инвесторов к компании, состояния экономики и состояния самой компании.

Обычно в первый день обращения облигации рыночная стоимость не отличается от номинальной. Допустим, номинал бумаги — 1000 рублей. В первый день торгов её можно будет купить за 1000 рублей. Дальше стоимость будет меняться.

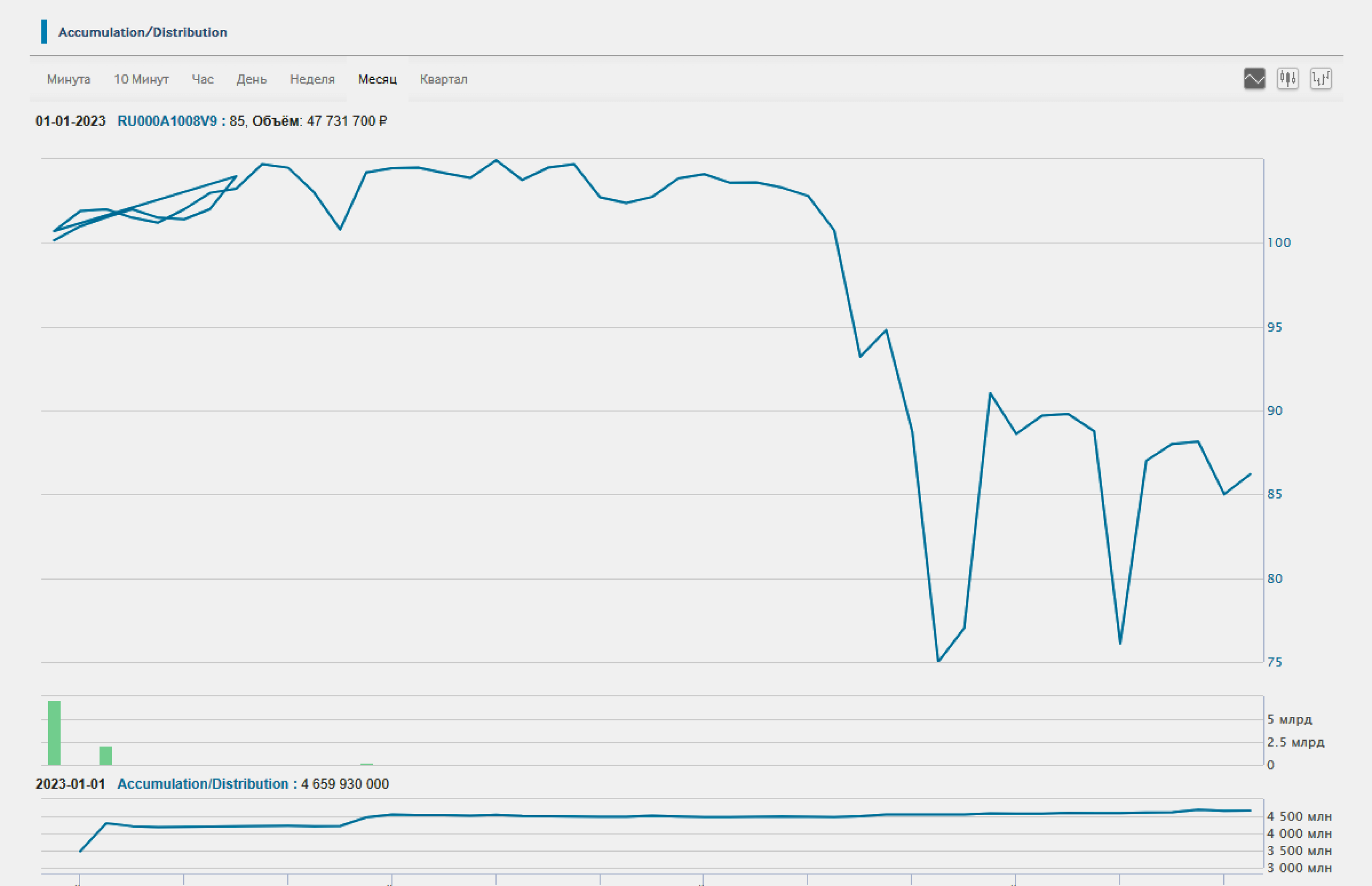

Например, в 2021 году рейтинговое агентство «Эксперт РА» понизило рейтинг «Роснано» c максимально высокого до среднего уровня надёжности из-за проблем с долгами. Стоимость облигаций компании упала ниже номинальной на 11,24%, и они до сих пор торгуются дешевле номинала.

Скриншот: Мосбиржа / Skillbox Media

Или, наоборот, дела компании идут в гору и спрос на её облигации растёт. Тогда они могут стоить даже чуть больше номинала.

Виды облигаций по эмитенту

Выделяют разные виды облигаций в зависимости от того, кто их выпускает.

Государственные облигации. Это облигации федерального займа: ОФЗ. Доходность по ним близка к ключевой ставке Банка России.

В 2022–2023 годах ключевая ставка составляла 7,5%, а средняя доходность облигаций со сроком погашения в 1 год в феврале 2023 года была 7,83%.

Например, по ОФЗ 26223 инвестор получал 7,68% дохода, а по ОФЗ 26227 — 8,15%.

Муниципальные облигации. Их выпускают субъекты РФ — органы местного самоуправления краевых, районных, областных, городских и республиканских образований.

Например, были облигации правительства Москвы с доходностью 8,81% или департамента финансов Томской области — с доходностью 6,12%.

Корпоративные облигации. Это облигации крупных, средних и малых компаний. Такие облигации различают по соотношению уровня риска к доходности. Для удобства их разделяют на первый, второй и третий эшелоны.

В компании первого эшелона входят крупные известные компании с большой капитализацией. Например, «Сбер», «Газпром» или «Лукойл». Доходность по таким облигациям обычно немного выше, чем у государственных. Например, у «Сбера» была облигация с доходностью 8,01%, а у «Газпрома» — с 8,76%.

Компании второго эшелона менее крупные, но по облигациям могут платить больше. Например, «РЕСО-Лизинг» обещаела 9,35% доходности по облигациям, а ЛСР — 11,67%.

Чем выше процент по облигациям, тем выше риски. Может получиться так, что у компании просто не хватит денег, чтобы расплатиться по купонам.

Самыми рискованными считаются компании третьего эшелона — маленькие компании с наименьшей капитализацией и минимальными объёмами торгов по бумагам. Например, «Техно Лизинг» обещаел 18,84%, а «Легенда» — 18,22%.

Компании третьего эшелона больше других подвержены риску дефолта — когда компания отказывается возвращать деньги по облигациям и фактически объявляет себя банкротом. Список компаний, которые так поступили, есть на сайте Мосбиржи. В число дефолтных компаний входят, например, ИФК «Союз» и «Самаратранснефть».

Другие классификации облигаций

Облигации можно классифицировать ещё по двум параметрам.

По сроку погашения. Время, на которое компания или государство берёт деньги в долг. Всего на фондовом рынке торгуется четыре вида облигаций:

- краткосрочные — 1–3 года;

- среднесрочные — 3–7 лет;

- долгосрочные — 7–30 лет;

- бессрочные — более 30 лет.

Срок погашения влияет на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации.

По виду дохода. Различают купонные и дисконтные облигации.

- Купонные — продаются по номиналу с фиксированным доходом. Доходность к погашению не меняется. Подавляющее большинство облигаций, которые торгуются на российском фондовом рынке, — купонные.

- Дисконтные — продаются со скидкой относительно номинала. Чем ближе срок погашения, тем меньше скидка. Купоны по ним не выплачивают.

Допустим, инвестор купил облигацию с номинальной стоимостью 2000 рублей по цене 1500 рублей. На момент погашения его потенциальный доход составит 500 рублей.

Дисконтных облигаций крайне мало. Дисконтная облигация по цене 83,5% от номинальной стоимости есть у «Сбера».

От чего зависит доходность облигаций

Доходность облигаций зависит от ставки купона, рыночной цены и инфляции.

Ставку купона назначает компания. Ставка зависит от целей бизнеса, его финансового состояния и ключевой ставки ЦБ РФ. Чем ниже ставка, тем меньше купоны, и наоборот, чем выше ставка, тем выше купоны по облигациям.

Рыночная цена зависит от множества факторов. Больший доход приносят облигации, которые торгуются со значительным дисконтом от номинала.

Инфляция влияет на доходность не только облигаций, но и любых других финансовых инструментов. Если инфляция примерно такая же, как купон, то инвестор просто сохраняет деньги, а не зарабатывает.

В среднем доходность облигаций чуть выше, чем у банковских вкладов, — на них зарабатывают 8–11% годовых против 7,5% по вкладам.

Важно: выгоднее всего покупать облигации с высокими купонами по цене ниже номинала. Но чем выше купон и чем больше скидка от номинала, тем выше риски.

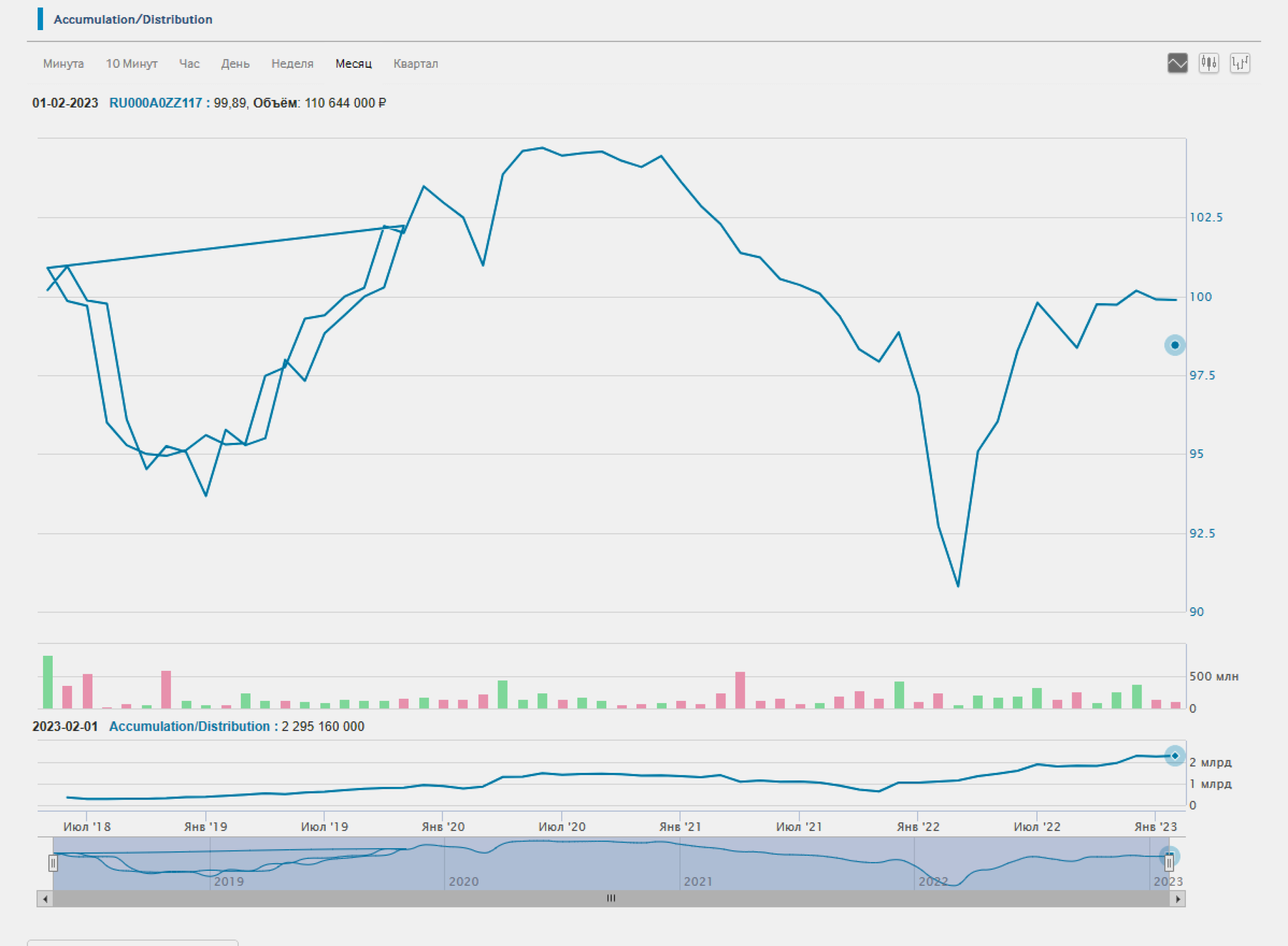

Например, номинальная стоимость облигации «Сбера» — 1000 рублей. В 2019 году инвестор купил бумагу за 1030 рублей. Значит, в дату погашения он получит меньше денег, чем отдал за неё, но с учётом выплаченных купонов всё равно получит прибыль.

Источник: Мосбиржа / Skillbox Media

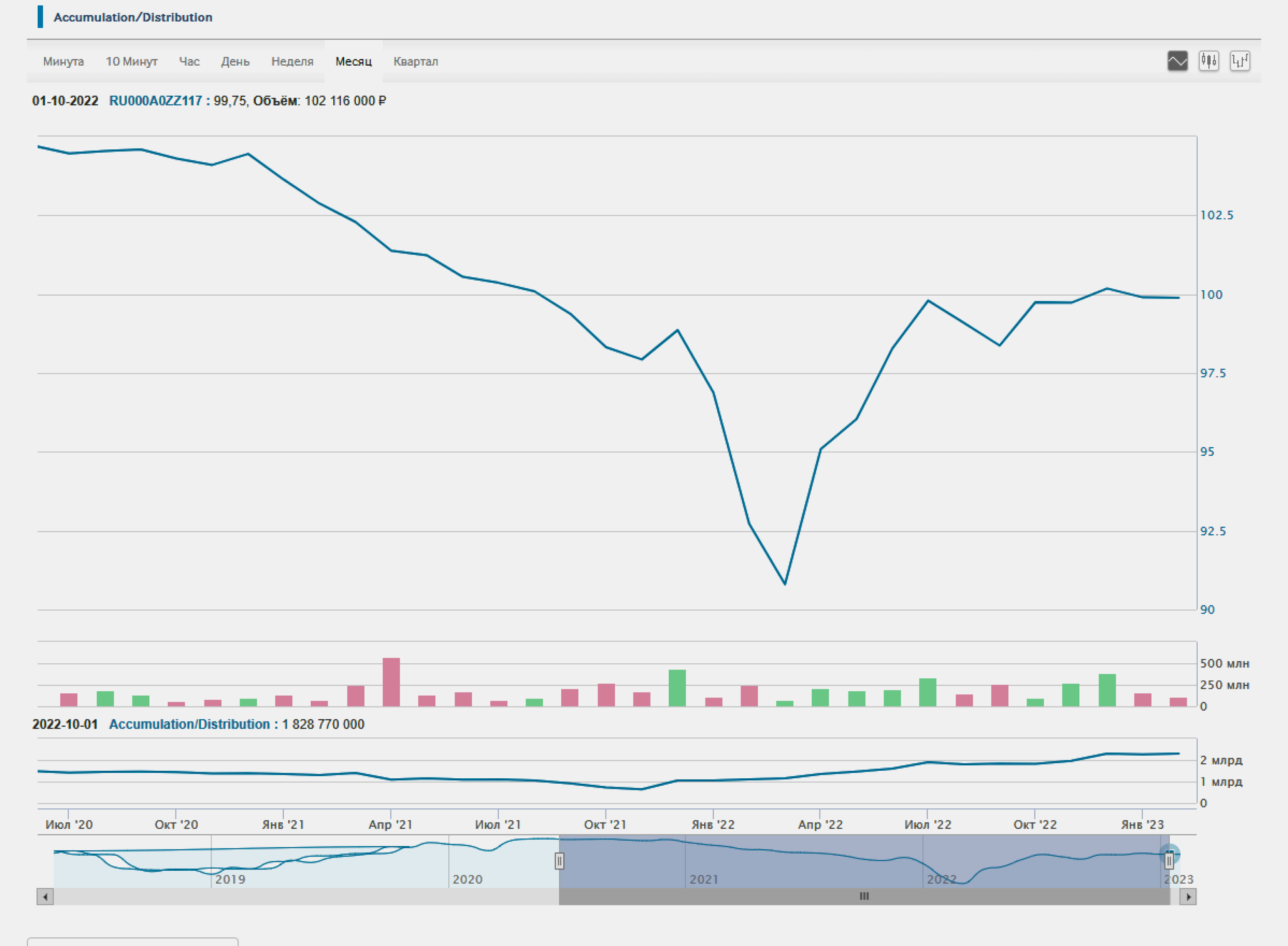

Или наоборот: инвестор купил облигации в 2022 году, когда стоимость бумаги упала до 980 рублей. Получается, владелец облигации заработает на купонах и на разнице между ценой покупки и номиналом.

Источник: Мосбиржа / Skillbox Media

Как выбирать облигации

Чтобы принять решение о покупке облигаций, инвесторы учитывают разные параметры. Мы перечислим основные.

Потенциальная доходность. Можно посчитать, сколько денег вы получите при погашении или продаже.

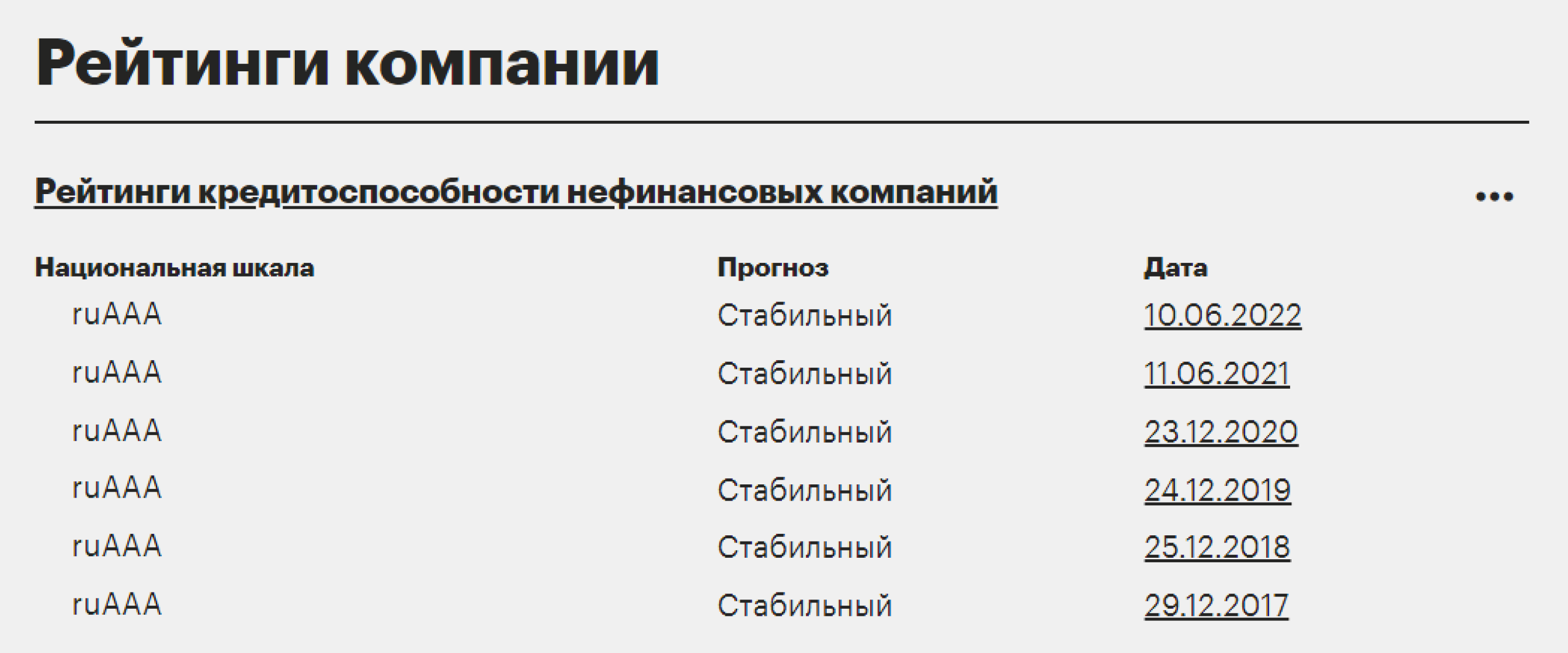

Надёжность. Самый надёжный заёмщик — государство. Надёжность компаний можно оценить по кредитному рейтингу — он показывает платёжеспособность и финансовую устойчивость компании.

На сайте ЦБ РФ есть классификация рейтингов, где AAA — максимально высокий, а ВВ — максимально низкий. Сами рейтинги можно посмотреть на сайтах специальных рейтинговых агентств — например, «Эксперт РА» или НРА.

Если в динамике рейтинг снижается, скорее всего, у компании есть сложности. Если повышается или не меняется — компания считается стабильной или растущей.

Источник: «Эксперт РА» / Skillbox Media

Срок погашения. Выбор облигаций может зависеть от целей инвестора и сроков погашения бумаги. Например, если инвестору понадобятся деньги через пару лет, то он может выбрать облигации со сроком погашения через два года.

Ликвидность. Для оценки ликвидности облигаций можно использовать показатели среднедневного оборота торгов, количества дней без сделок, объёма выпуска. Если среднедневной оборот торгов высокий, а количество дней без сделок при этом небольшое — покупатели есть, — облигацию можно потом легко продать. И наоборот, если оборот торгов небольшой, а дней без сделок много, — облигация не востребована, продать её будет сложно.

Риски. Всё зависит от стратегии и готовности к риску. Самые надёжные облигации — государственные. Если инвестор выбирает корпоративные облигации, то ему стоит смотреть на эшелоны.

Когда инвестор не хочет рисковать, выбирает бумаги из первого эшелона. Если хочет больший доход, но средние риски — второго эшелона, если не боится рисков — третьего эшелона.

Главное об облигациях в шести пунктах

- Облигации — это как дать в кредит: инвесторы одалживают деньги компании или государству с условием, что им будут выплачивать купоны и вернут номинал. Купоны — проценты за кредит, номинал — сумма, которую инвестор дал в долг.

- Рыночная стоимость облигаций может отличаться от номинала. Она зависит от спроса на облигацию у инвесторов.

- Облигации выпускают государства, муниципалитеты, компании. У всех облигаций разная величина процентов и риски.

- Облигации различают по срокам погашения и виду дохода. Бывают облигации на несколько месяцев и на несколько десятков лет. Есть облигации, по которым платят купоны. Есть облигации, по которым не платят, — но их продают со скидкой от номинала.

- Доходность облигаций зависит от купонов, рыночной стоимости и инфляции. В среднем она чуть выше, чем у банковских вкладов.

- При выборе облигации инвесторы учитывают несколько параметров — потенциальную доходность, надёжность заёмщика, срок погашения и возможные риски.

Как узнать больше об инвестициях

- Покупать облигации невозможно без биржевого брокера. В Skillbox Media есть статья о брокерах — из неё вы узнаете, зачем они нужны и чем занимаются.

- ОФЗ — облигации федерального займа, которые выпускает государство. Их считают самым надёжным инструментом инвестирования. Почитать о видах ОФЗ, налогах на прибыль от ОФЗ и рисках можно в этом материале.

- Чтобы зарабатывать на инвестициях, нужно получить много знаний. Сделать это можно на курсе курсе Skillbox «Личные финансы: инвестиции и трейдинг». Вы научитесь торговать на финансовых рынках и контролировать риски. Создадите собственную стратегию торговли и сможете совершать обдуманные сделки.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое лонг и шорт — и что лучше выбрать начинающему трейдеру

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как устроены NFT и как на них заработать