Что такое ключевая ставка и как она влияет на бизнес и жизнь людей

От ключевой ставки зависит всё — и проценты по ипотеке, и доходы от акций, и цены в магазинах. Разобрались, чего ждать, если она растёт и снижается.

Статью подготовила

Ольга Гогаладзе

Экономист, финансовый консультант, основательница академии создания капитала PRO.FINANSY.

Размер ключевой ставки влияет на инфляцию, доходы бизнеса и даже на проценты по кредитам и депозитам. В этом материале Skillbox Media разбираемся:

- что такое ключевая ставка;

- почему она меняется и как она связана с инфляцией;

- что происходит, если ставка снижается;

- что происходит, если ставка растёт;

- почему в разных странах разные ставки.

Что такое ключевая ставка

Ключевая ставка — это процентная ставка, под которую центральный банк страны выдаёт кредиты коммерческим банкам. Сейчас в России она равна 7,5%.

В России ключевую ставку устанавливает Центральный банк (ЦБ). Поэтому её ещё называют ставкой ЦБ. В США этим занимается Федеральная резервная система (ФРС), в Евросоюзе — Европейский центральный банк (ЕЦБ).

Регулирование ключевой ставки — один из инструментов денежно-кредитной политики государства. Цель этой политики — сдержать (или, наоборот, повысить) инфляцию и стимулировать экономический рост.

У ключевой ставки есть близкое понятие — ставка рефинансирования. Сначала ставка рефинансирования отличалась от ключевой ставки — первую меняли реже и рассчитывали отдельно. 1 января 2016 года эти показатели уравняли. Теперь у них одинаковое значение; можно сказать, что ставка рефинансирования и ключевая ставка — это одно и то же.

Курсы Skillbox для тех, кто хочет научиться пользоваться деньгами

- «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — узнать, как контролировать расходы и доходы, выгодно использовать кредиты и господдержку, грамотно инвестировать.

- «Личные финансы: инвестиции и трейдинг» — узнать, как ставить финансовые цели и достигать их с помощью грамотных вложений.

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

Почему ключевая ставка меняется и как она связана с инфляцией

Ключевая ставка влияет на инфляцию. Инфляция — обесценивание денег. Простыми словами, это рост цен. Условно, если десять лет назад за сто рублей можно было купить четыре чашки кофе, то теперь — только две.

Инфляция — нормальное явление. Если её нет, это плохо. При нулевой или отрицательной инфляции у населения нет стимулов покупать товары и держать деньги на депозитах. Поэтому ЦБ стремится держать инфляцию вблизи целевого уровня — он составляет 4%. Это комфортное значение инфляции для развития экономики. Чтобы достичь его, ЦБ меняет ключевую ставку.

Как ключевая ставка влияет на цены в магазинах? Если ставка низкая, цены растут.

Это происходит так. Центробанк выпускает и хранит деньги. Когда ставка снижается, банкам становится выгодно брать эти деньги и выдавать кредиты клиентам. Люди берут кредиты и покупают товары — денег в экономике становится больше, но количество товаров остаётся прежним.

Ценность денег подчиняется тем же законам, что и ценность любых товаров, — она зависит от спроса и предложения. Когда денег в экономике много, а товаров мало, деньги обесцениваются, спрос на товары растёт, и они дорожают.

Если ключевая ставка высокая, товары дешевеют. Люди больше копят, а не тратят. Денег в экономике становится меньше, спрос на товары снижается, цены — тоже. В результате инфляция замедляется.

Например, в марте 2022 года Центробанк из-за высокой инфляции сильно поднял ставку — 20%. Потом началось постепенное снижение — уже в мае ставка была 14%, а в сентябре — 7,5%. Центральный банк пересмотрел свой прогноз инфляции: российская экономика адаптировалась к санкциям лучше, чем планировалось.

Объясняем, как устроена

экономика, на примерах из жизни

Почему она меняется, как наше настроение, и что делать, чтобы при любом её состоянии чувствовать себя хорошо.

Что даёт снижение ключевой ставки

Для экономики. Она развивается, потому что при снижении ключевой ставки деньги дешевеют. Значит, товары, услуги, машины и квартиры будут пользоваться большим спросом, компании будут больше производить и строить. Экономика будет развиваться.

Но у низкой ставки есть свой недостаток: копить в национальной валюте становится невыгодно. Люди и бизнес ищут альтернативы в других валютах — например, покупают доллары и евро. Спрос на них растёт, цена — тоже, а рубль обесценивается.

Для людей. Банкам становится выгодно занимать деньги у ЦБ, поэтому они снижают ставки по кредитам, но также и по вкладам и накопительным счетам. Люди берут больше кредитов и покупают товары.

Вкладов и накопительных счетов открывают меньше — если инфляция выше ставки, хранить деньги становится невыгодно. Лучше их потратить, купить что-то ценное (технику, одежду, автомобиль).

Для бизнеса. Кредиты для бизнеса становятся доступнее, так как снижается процент. Компании чаще берут деньги в долг, поэтому бизнес развивается быстрее.

Для рынка ценных бумаг. Процентная ставка влияет на акции и облигации.

Акции могут дать большую доходность, чем депозиты. Поэтому, когда ставка снижается, инвесторы активнее покупают ценные бумаги.

10 июня 2022 года ЦБ РФ снизил ключевую ставку с 11% до 9,5%. Инвесторы, чтобы уберечь деньги от инфляции, начали активно покупать акции. Например, индекс Мосбиржи, в который входят акции крупных российских компаний, вырос с 10 июня по 27 июня на 5,75%.

Скриншот: TradingView / Skillbox Media

Доход по облигациям обычно чуть больше, чем ставка ЦБ. Например, если процентная ставка 8%, то облигации будут выпускаться под 9–12%.

Когда процентная ставка понижается, доходность уже выпущенных облигаций увеличивается.

Допустим, ставка была 10%, а стала 8%. У нас есть выпущенные облигации под 10–12%, а будущие станут выпускаться под 8–10%. «Старые», уже выпущенные, облигации будут расти в цене — спрос на них будет больше. Ведь инвесторам выгоднее получить 10–12% доходности, чем 8–10%. Особенно хорошо это будет видно на примере долгосрочных облигаций — их цена будет изменяться заметнее.

Но это повлечёт за собой увеличение спроса на старые облигации. Из-за этого будет расти и их цена. А доходность к погашению будет снижаться.

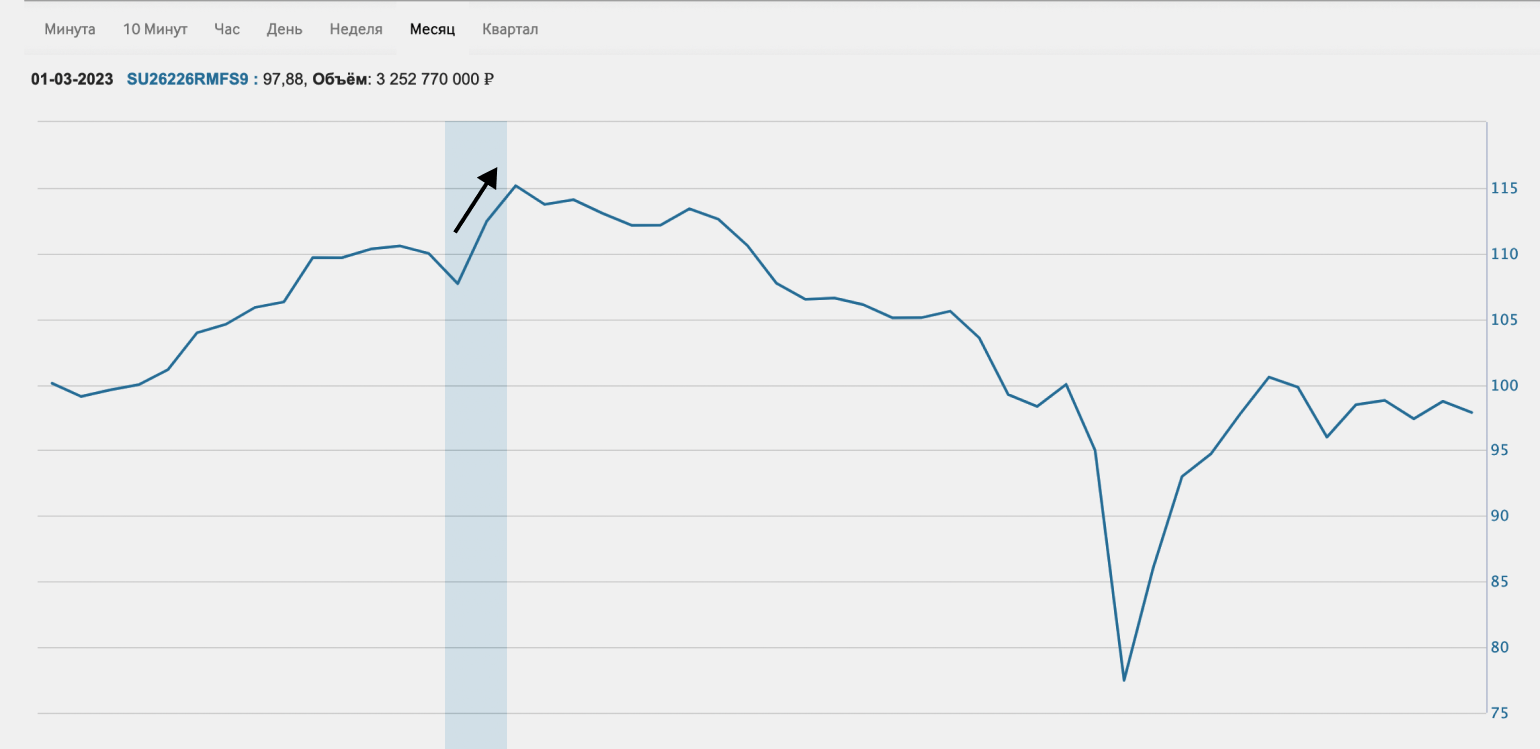

Например, 24 апреля 2020 года банк России снизил ключевую ставку. В то же время спрос на ОФЗ 26226 вырос — вместо 1000 рублей облигации торговались по 1115,16 рубля.

Скриншот: Мосбиржа / Skillbox Media

Чем грозит повышение ключевой ставки

Для экономики. Она замедляется, потому что при повышении ставки спрос на товары и услуги падает, предложение тоже. За счёт этого снижается и инфляция — товары дорожают меньше обычного.

Для людей. Проценты по вкладам и накопительным счетам растут. Копить деньги становится выгоднее. Но также дорожают кредиты, в том числе ставки по ипотеке. Поэтому люди реже берут кредиты и чаще открывают вклады.

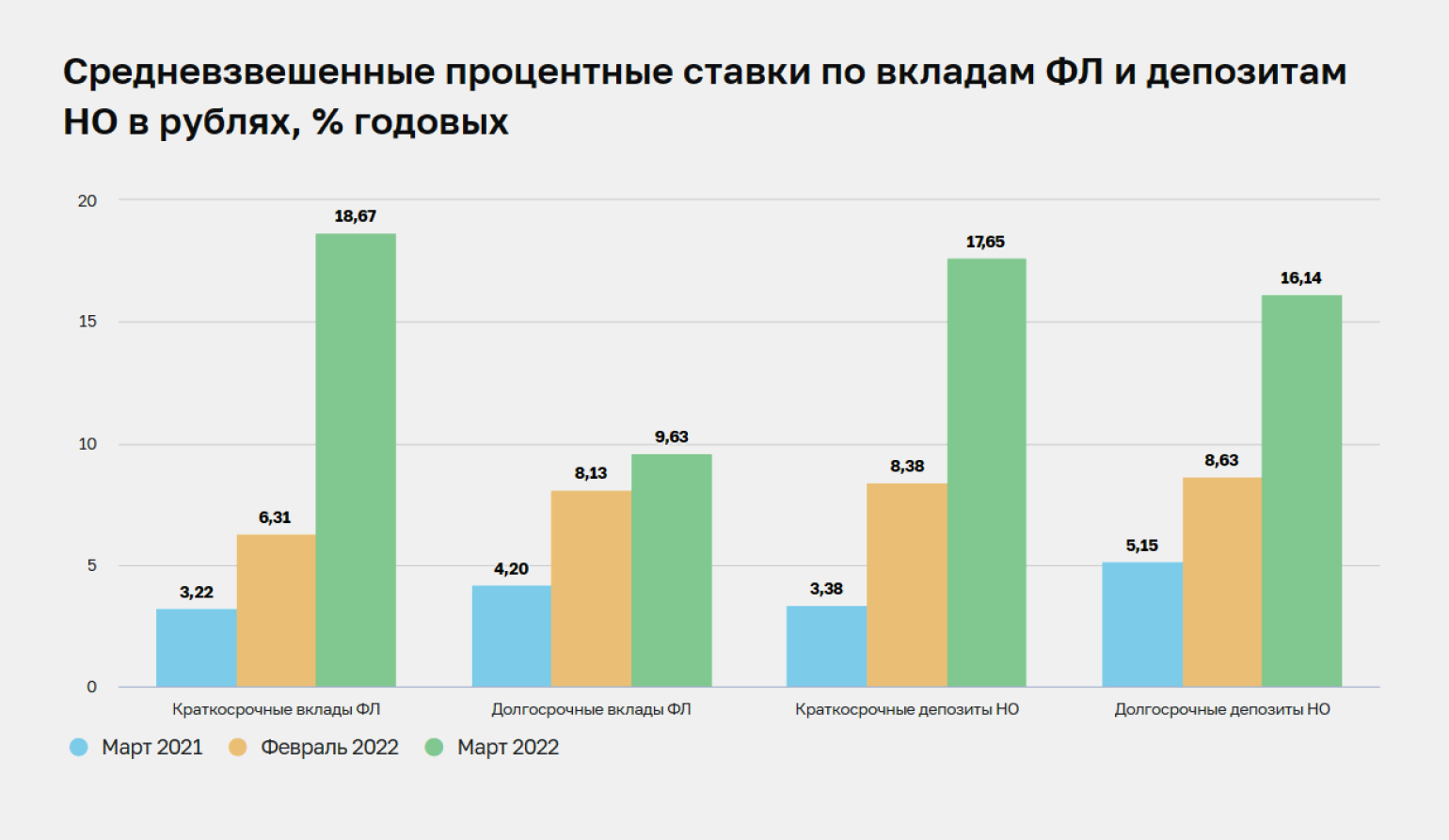

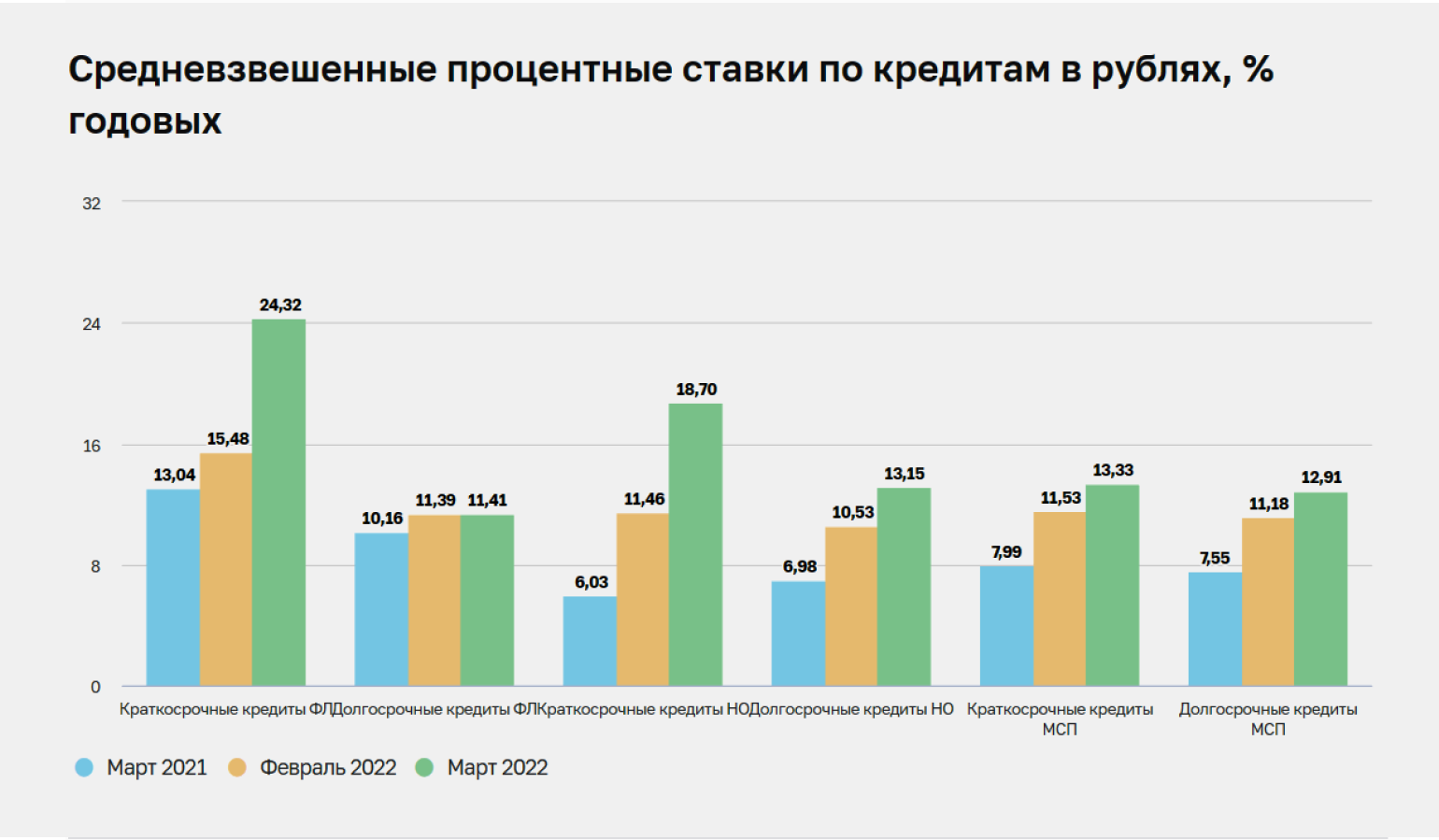

Например, в феврале 2022 года ЦБ резко повысил ставку до 20%. Проценты по вкладам тогда выросли с 6,31% до 18,67%. В то же время ставки по краткосрочным кредитам поднялись до 24,32%.

Скриншот: Центральный Банк России

Скриншот: Центральный Банк России

Для бизнеса. Кредиты для компаний становятся дороже. Чтобы сэкономить, бизнес тратит меньше денег на развитие. Ещё падает спрос на товары — компании вынуждены повышать цены, чтобы не работать в убыток.

Для рынка ценных бумаг. Инвесторы реже покупают акции. Зато облигации начинают пользоваться спросом.

При повышении процентной ставки особенно «страдают» компании роста. Это активно развивающиеся компании, которые вкладываются в своё развитие и инвестиции. Например, «Яндекс» или «Сбер».

Кредиты для них становятся дороже, а спрос на их продукты падает. Инвесторы понимают, что компаниям придётся непросто, и продают акции. Соответственно, цена на акции тоже падает.

Например, в декабре 2021 года индекс Мосбиржи потерял 2,09% на фоне роста ключевой ставки.

Скриншот: Мосбиржа / Skillbox Media

С облигациями другая история. В обычной ситуации, когда ставка, например, повышается с 6 до 7%, цены на уже выпущенные облигации падают, а их доходность к погашению увеличивается. Будущие облигации под более высокую ставку будут интереснее в плане доходности, чем уже выпущенные.

В марте 2022 года, когда процентную ставку резко подняли до 20%, выпущенные облигации резко упали в цене. Они могли стоить 40–60% от номинала, 400–600 рублей. При этом доходность достигала двузначных значений — от 20% и выше.

Если инвестор купит облигацию за 500–600 рублей, при погашении он всё равно получит 1000 рублей. Соответственно, инвестор заработает на дисконте — разнице между ценой покупки и погашения, а также на купонах. Так и получается двузначная доходность: разница в ценах + купоны.

Почему в разных странах разные ключевые ставки

Ключевые ставки различаются из-за особенностей экономики стран.

В России ключевая ставка равна 7,5%. В США 1 февраля 2023 года её повысили до 4,5–4,75%. В Еврозоне она составляет 3%, но может вырасти до 4%. А в Японии в июле 2022 года сохранили ставку на уровне −0,1%.

Ставка зависит от уровня текущей и прогнозируемой инфляции. Из-за событий 2020–2022 годов (коронакризис, нарушения цепочек поставок, конфликт в Украине) уровень инфляции в мире увеличился. Поэтому, например, процентная ставка в Европе сейчас рекордно высока. Раньше она не превышала 1%.

Резонный вопрос: а почему в России нельзя, как в Европе или США, сделать процентную ставку 1–3%?

Если держать ставку на уровне 1–3%, у государства не будет пространства для манёвра. ЦБ не сможет стимулировать рост экономики за счёт снижения ставки. Поэтому её не занижают.

Что нужно запомнить про ключевую ставку

- Ключевую ставку в России устанавливает Центральный банк. Какую ставку установят, под такой процент коммерческие банки и будут получать кредиты.

- Ставка меняется вслед за инфляцией. Если инфляция снижается, процентная ставка тоже будет снижаться. И наоборот.

- Ключевую ставку снижают, если прогнозируется снижение инфляции. При низкой ключевой ставке — дешёвые кредиты и неинтересные вклады. Это стимулирует граждан больше потреблять, а компании — больше производить и развивать экономику.

- Когда инфляция разогналась, ключевую ставку повышают. Кредиты становятся дорогими и невыгодными, а вот накопления — доходными. Граждане больше копят, компании меньше производят, и инфляция замедляется.

- Нет хорошей или плохой ключевой ставки. В каждой стране, в зависимости от состояния экономики и уровня инфляции, ставки будут разными. В течение года ставка может повышаться или снижаться, и это нормально — так контролируют экономику.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как работают NFT и как на них заработать

- Что такое лонг и шорт — и что лучше выбрать начинающему трейдеру