Как получить налоговый вычет за покупку квартиры или дома в 2024 году: полное руководство

Статья для тех, кто купил недвижимость, потратил деньги на отделку и хочет вернуть часть затрат.

Статью помогла подготовить

Мария Буянова

Ведущий специалист по налогообложению. Проверяющий куратор модуля «Бизнес и право» в курсах Skillbox «Как открыть бизнес: от идеи до реализации», «Операционный менеджмент и непрерывные улучшения», «Профессия Руководитель отдела продаж: эффективные продажи».

С помощью налогового вычета в России можно вернуть часть затрат на покупку и отделку недвижимости — максимум 260 тысяч рублей. Также можно оформить вычет за проценты по ипотеке — максимум 390 тысяч рублей. Но возможность вернуть эти деньги есть не у всех.

В статье рассказываем главное об имущественных налоговых вычетах, связанных с покупкой жилья. Материал будет полезен тем, кто уже купил недвижимость или только собирается.

- Что такое имущественные налоговые вычеты, связанные с покупкой жилья

- У кого есть право на вычет

- Как рассчитать сумму налогового вычета

- Какие документы нужны для получения вычета

- Как оформить налоговый вычет

Что такое имущественные налоговые вычеты, связанные с покупкой жилья

Налоговый вычет — сумма, на которую уменьшается доход, облагаемый НДФЛ. Имущественные налоговые вычеты, связанные с покупкой жилья, — суммы, на которые можно уменьшить налогооблагаемый доход после траты денег на покупку или строительство жилья и отделку, а также на выплату процентов по ипотеке.

Есть два способа получить вычет: вернуть уже уплаченный ранее НДФЛ и освободиться от уплаты потенциального НДФЛ. Эти способы можно совмещать.

Возврат НДФЛ. ФНС возвращает часть ранее уплаченных налогов. Средства поступают на банковский счёт человека, после чего он может распоряжаться ими как захочет.

Освобождение от уплаты НДФЛ. В этом случае человек получает полный размер зарплаты без удержания 13% НДФЛ — до тех пор, пока сумма положенного вычета не закончится. Если не получилось использовать весь вычет до конца календарного года, можно перенести остаток на следующие годы. В этом случае право на вычет нужно будет заново подтверждать в налоговой — подробнее об этом будем говорить ниже.

Максимальная сумма, которую можно вернуть при покупке жилья, — 260 тысяч рублей (13% от 2 миллионов рублей). При этом, если человек получил имущественный вычет, например, с 1 миллиона рублей, потраченного на покупку квартиры, он сможет дозаявить вычет с оставшегося миллиона при покупке другой квартиры.

Вычет за выплату процентов по ипотеке рассчитывается отдельно. Максимальная сумма, которую можно вернуть за выплату процентов по ипотеке, — 390 тысяч рублей (13% от 3 миллионов рублей). Но если при покупке одной квартиры человек получает вычет за проценты, например, с 2,5 миллиона рублей, дозаявить оставшиеся 500 тысяч при покупке другой квартиры уже нельзя.

Подробнее о том, как рассчитывают сумму налогового вычета, также рассказываем ниже.

Кто, когда и при каких условиях имеет право оформить имущественный вычет

Имущественный вычет могут получить резиденты РФ, которые платят НДФЛ. Оформить вычет можно почти за любые затраты на строительство, покупку и отделку жилья. Сейчас расскажем подробнее.

Чтобы человек мог получить налоговый вычет, нужно, чтобы были одновременно соблюдены два условия:

- Человек является налоговым резидентом РФ — то есть в течение года не менее 183 дней находится на территории России.

- Человек платит НДФЛ — например, работая официально как физлицо либо ведя предпринимательскую деятельность как ИП на общем налоговом режиме.

Вот за какие расходы можно получить имущественный налоговый вычет в 2024 году:

- за покупку жилого дома, квартиры или долей в праве собственности на дом или квартиру;

- за строительство жилого дома и подключение к нему необходимых коммуникаций: электричества, водоснабжения, газа и канализации — или создание автономной канализации, источников электричества и воды;

- за погашение процентов по кредиту, если недвижимость была приобретена в ипотеку, — при этом не обязательно ждать полного погашения кредита;

- за покупку проекта дома или квартиры;

- за покупку отделочных материалов и услуги отделки.

Срока давности для оформления имущественного налогового вычета нет. Например, вы купили квартиру в 2018 году, а на вычет собираетесь подать только в 2024 году. Сделать так можно — главное, чтобы у вас остались все необходимые документы. Но важно понимать, что вычет в этом случае будет предоставляться по правилам 2018 года.

ФНС не одобрит налоговый вычет в случаях, если недвижимость была куплена у взаимозависимых лиц. В эту категорию попадают, например, дети, родители, супруги, бабушки и дедушки, братья, сёстры, опекуны и подопечные. Также вычет не удастся получить, если недвижимость купили за счёт работодателя или в рамках военной ипотеки.

Как рассчитать сумму налогового вычета

Максимальный размер имущественного налогового вычета в 2024 году — 650 000 рублей. В эту сумму входит два вычета: за покупку жилья и отделку, а также за выплату процентов по ипотеке. Размеры этих вычетов рассчитывают отдельно. При этом важно понимать, что не во всех случаях получится вернуть сразу всю максимальную сумму вычета. Давайте разбираться.

Размер налогового вычета за покупку жилья и отделку. Чтобы рассчитать размер вычета, нужно сумму затрат умножить на 0,13.

Лимит для расчёта вычета за покупку и отделку жилья — 2 000 000 рублей, соответственно, максимальная сумма такого вычета — 13% от 2 000 000 рублей — 260 000 рублей.

Это значит, что, если вы потратили на покупку квартиры 4 миллиона рублей, вы всё равно получите максимум 260 000 рублей.

А если вы купили квартиру, например, за 1,8 миллиона рублей, налоговый вычет составит: 1 800 000 × 0,13 = 234 000 рублей. В этом случае вы сможете дозаявить на вычет по другой квартире или дому и получить ещё 26 000 рублей (200 000 × 0,13).

Важно!

Если квартиру покупают частично с использованием маткапитала или денег по программам соцподдержки, вычет можно получить только с той части стоимости жилья, которую человек оплачивает сам. Например, если за жильё заплатили 2 миллиона, из которых 500 тысяч были маткапиталом, то налоговый вычет можно оформить только с 1,5 миллиона.

Размер налогового вычета за выплату процентов по ипотеке. Лимит для расчёта такого вычета — 3 000 000 рублей, соответственно, максимальная сумма самого вычета — 13% от 3 000 000 рублей: 390 000 рублей.

Это значит, что, если вы потратите на погашение процентов по ипотеке 3 миллиона рублей и больше, вы сможете получить 390 000 рублей. Если вы потратите на проценты, например, 2,5 миллиона рублей, вы получите: 2 500 000 × 0,13 = 325 000 рублей.

Таким образом, если вы покупаете квартиру в ипотеку, можно получить максимальный налоговый вычет: 260 000 + 390 000 = 650 000 рублей. А если вы купили квартиру на собственные деньги, максимальная сумма вычета составит 260 000 рублей.

Важно!

Размер предоставляемых имущественных вычетов ограничен размером облагаемого НДФЛ годового дохода, который налогоплательщик получил в год покупки жилья. Это значит, что, хотя право на имущественные вычеты возникает сразу при покупке недвижимости, сразу всю сумму вычета вернуть получится не во всех случаях.

Например, в 2024 году человек покупает жилой дом за 5 миллионов рублей наличными. Имущественный вычет, на который он имеет право, — 2 миллиона рублей. Но годовой доход человека составил только 800 тысяч рублей. Поэтому подать на полный вычет — 2 миллиона — в этом случае не получится, так как размер дохода меньше. За прошедший год человек сможет вернуть НДФЛ, который работодатель удерживал с 800 тысяч, — 104 тысячи рублей (800 000 × 0,13). А оставшиеся 1,2 миллиона рублей положенного вычета можно перенести на следующие годы.

Если недвижимость была приобретена в браке, получить максимальный налоговый вычет может каждый из супругов. В этом случае важно, чтобы между ними не был заключён брачный договор либо чтобы в этом договоре было указано, что всё имущество в браке является совместно нажитым.

Размер вычета для супругов рассчитывают по такой логике. Например, если они покупают жильё за 4 миллиона рублей или больше, каждый из них может подать на налоговый вычет с 2 миллионов рублей (это лимит на одного человека) и получить по 260 тысяч рублей каждый — итого 520 тысяч.

Супруги сами решают, в каких пропорциях подавать на вычет. Например, если стоимость квартиры 3 миллиона рублей, жена может подать на вычет с 2 миллионов, а муж — с оставшегося миллиона. Вычет за проценты по ипотеке тоже распределяется между супругами.

Договорённость о таком распределении вычета нужно зафиксировать в заявлении, которое подают вместе с остальными документами. Подробнее о документах для оформления вычета рассказываем в следующем разделе.

Решение о распределении вычета между супругами принимается один раз и навсегда — позже переиграть не получится. Например, вычет за выплату процентов по ипотеке распределили полностью в пользу жены. Она получила вычет с 1 000 000 рублей, а потом ушла в декрет. В этом случае муж не сможет получать оставшийся вычет вместо неё. Написать новое заявление о перераспределении вычета тоже не получится. Таким образом, оставшаяся сумма вычета «зависнет», пока у жены вновь не появятся доходы, облагаемые НДФЛ.

Какие документы нужны для оформления налогового вычета за недвижимость

Чтобы получить имущественный налоговый вычет, потребуются следующие документы:

- выписка из ЕГРН или свидетельство о праве собственности на недвижимость;

- договор купли-продажи жилья, если вы купили готовое жильё;

- договор участия в долевом строительстве или договор уступки права требования и акт приёма‑передачи — если купили жильё на этапе постройки;

- документы, которые подтверждают факт оплаты, — например, чеки, квитанции, расписки, платёжные поручения;

- справка о доходах и суммах налога физического лица;

- реквизиты банковского счёта, на который вы хотите получить вычет, — в случае, если оформляете вычет через налоговую или в упрощённом порядке. О способах оформления налогового вычета будем рассказывать ниже.

Если вы купили жильё в ипотеку и хотите получить вычет за погашение процентов, дополнительно потребуются такие документы:

- договор ипотечного кредитования;

- справка о сумме уплаченных процентов.

Если вы купили жильё в браке, у вас нет брачного договора и вы хотите разделить вычет с супругом, к вышеперечисленным документам потребуется заявление от супругов о том, что вычет распределён между собой. Шаблон заявления можно скачать здесь.

Как оформить имущественный налоговый вычет

Есть три пути оформления налогового вычета — через работодателя, через налоговую или в упрощённом порядке. Если вы хотите вернуть деньги по уплаченному ранее НДФЛ, нужно оформлять вычет через налоговую либо в упрощённом порядке. Если вы хотите получить освобождение от уплаты НДФЛ на какое-то время (но не более чем до конца года), можно оформлять вычет через работодателя.

Отдельно рассмотрим каждый путь.

Как оформить налоговый вычет через работодателя

Подать документы можно в любое время — не нужно ждать конца налогового периода, как в остальных случаях.

Порядок действий такой:

- Подайте в налоговую перечисленные выше документы и заявление о подтверждении права на получение имущественного вычета, — образец заявления можно посмотреть здесь. Подать документы можно лично в налоговую инспекцию по месту жительства либо онлайн на сайте ФНС.

- Дождитесь ответа. В течение 30 календарных дней налоговая служба оповестит вас и вашего работодателя о том, действительно ли у вас есть право на получение вычета.

- Подготовьте заявление о предоставлении налогового вычета и передайте его работодателю. Такое заявление можно написать в свободной форме.

После этого работодатель перестанет удерживать 13% НДФЛ из вашей зарплаты и вы будете получать её в полном размере — до тех пор, пока не исчерпаете всю сумму положенного вам вычета, или до конца года. Остаток имущественного налогового вычета можно переносить на следующие годы — для этого нужно будет подавать документы на вычет повторно.

Важно!

По закону работодатель не может отказать в принятии заявления о предоставлении налогового вычета от работника и уведомления от налоговой. Но если вы не хотите портить с ним отношения, перед тем, как оформлять имущественный вычет этим способом, лучше уточнить, готов ли работодатель с этим связываться. Бывают случаи, когда не особо крупные работодатели отказывают. Они объясняют это тем, что бухгалтерия не справится с налоговым учётом, — а при некорректном расчёте НДФЛ компании могут начислить штрафы.

Как оформить налоговый вычет через налоговую

В этом случае оформить вычет можно только после завершения налогового периода, в котором вы получили право собственности. Налоговый период — это календарный год. Например, если вы купили квартиру в 2024 году, оформить налоговый вычет вы сможете в 2025 году и позже.

Порядок действий для оформления вычета через налоговую такой:

- Заполните декларации 3-НДФЛ — онлайн или от руки. Здесь можно посмотреть образец 3-НДФЛ для вычета за покупку и ремонт, а здесь — для вычета за выплату процентов по ипотеке.

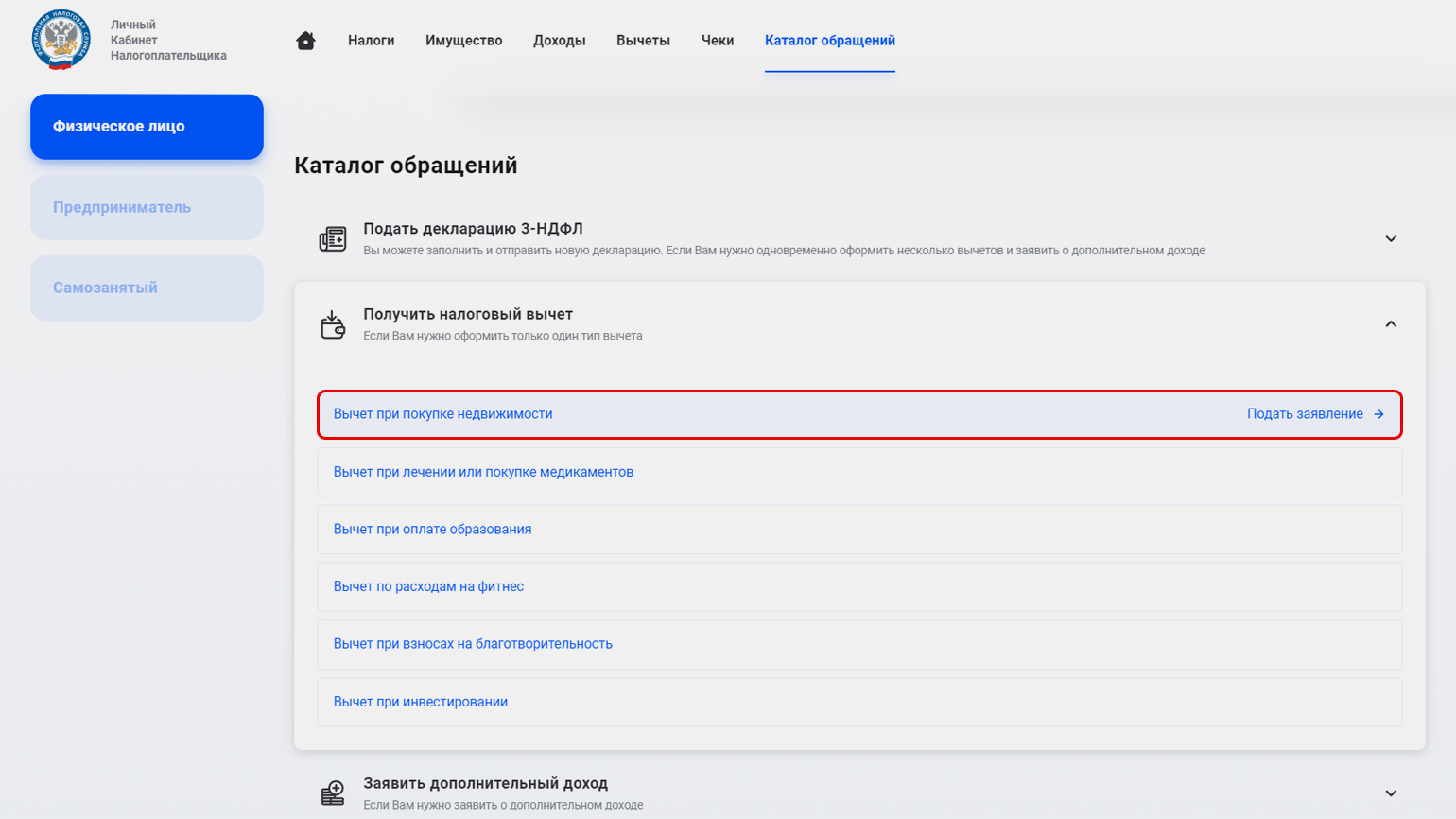

- Подайте декларации 3-НДФЛ, а также необходимые документы в налоговую. Сделать это можно лично: на приёме в налоговой инспекции или в центре «Мои документы» — или онлайн в кабинете налогоплательщика на сайте ФНС либо через «Госуслуги».

- Ждите решения камеральной проверки в течение трёх месяцев. Вы получите от налоговой ответ о том, положен вам вычет или нет.

- Получите деньги на банковскую карту, если ответ налоговой положительный. Деньги приходят в течение 30 дней после окончания проверки.

Скриншот: Федеральная налоговая служба / Skillbox Media

Как оформить налоговый вычет в упрощённом порядке

Получить имущественный налоговый вычет можно в упрощённом порядке. Эта возможность есть у тех, кто купил жильё в ипотеку или провёл сделку купли-продажи через банк.

При упрощённом порядке налоговая получает данные для расчёта вычета через банк — в случае, если у банка есть лицензия на проведение банковских операций и если этот банк участвует в обмене информацией с ФНС. Узнать, какие банки уже подключились к этой системе обмена информацией, а также как выглядит упрощённый порядок получения налогового вычета, можно на сайте ФНС.

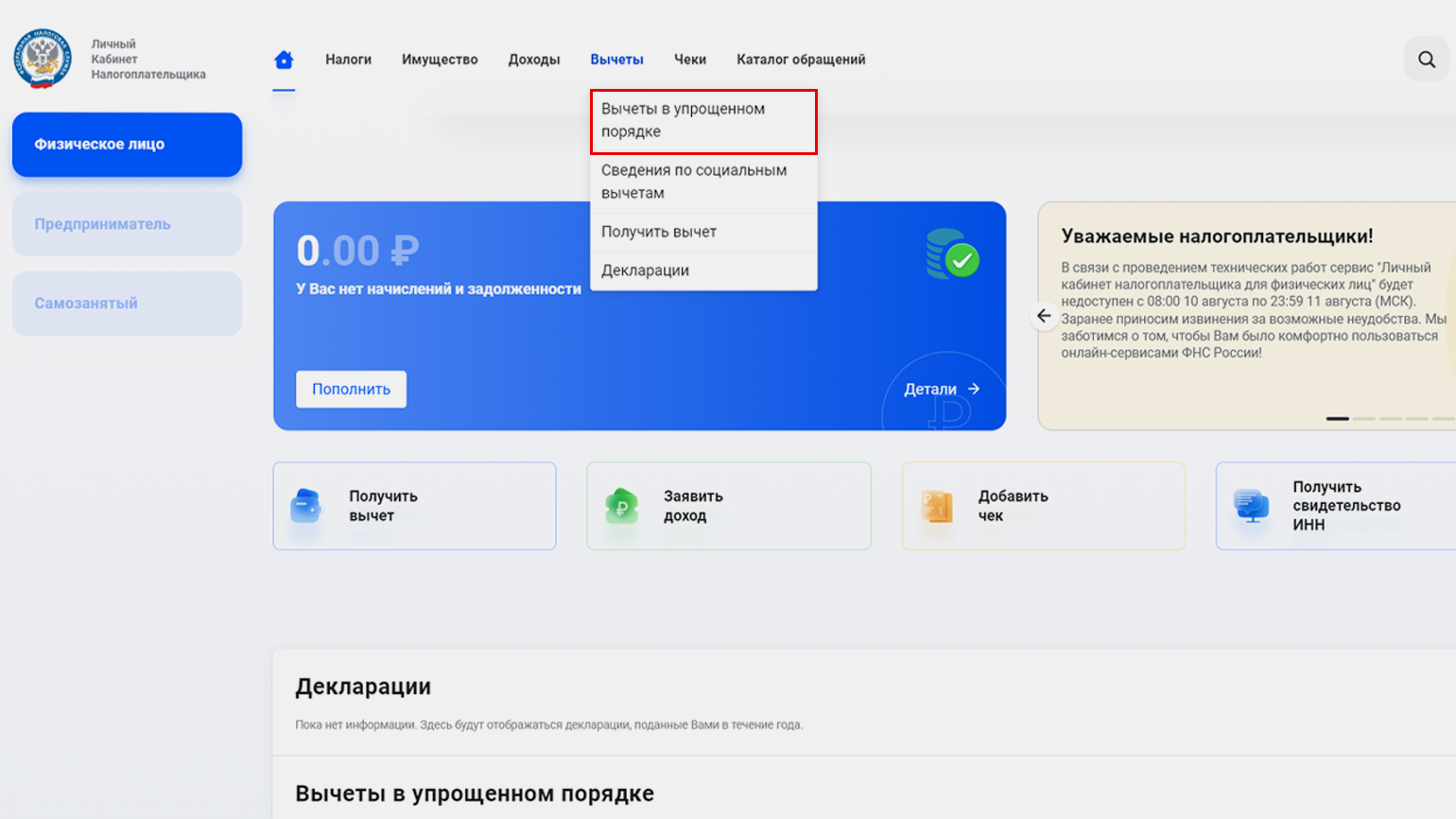

Порядок действий для оформления вычета в упрощённом порядке такой:

- Узнайте у своего банка, подал ли он в ФНС сведения о наличии у вас права на получение налогового вычета.

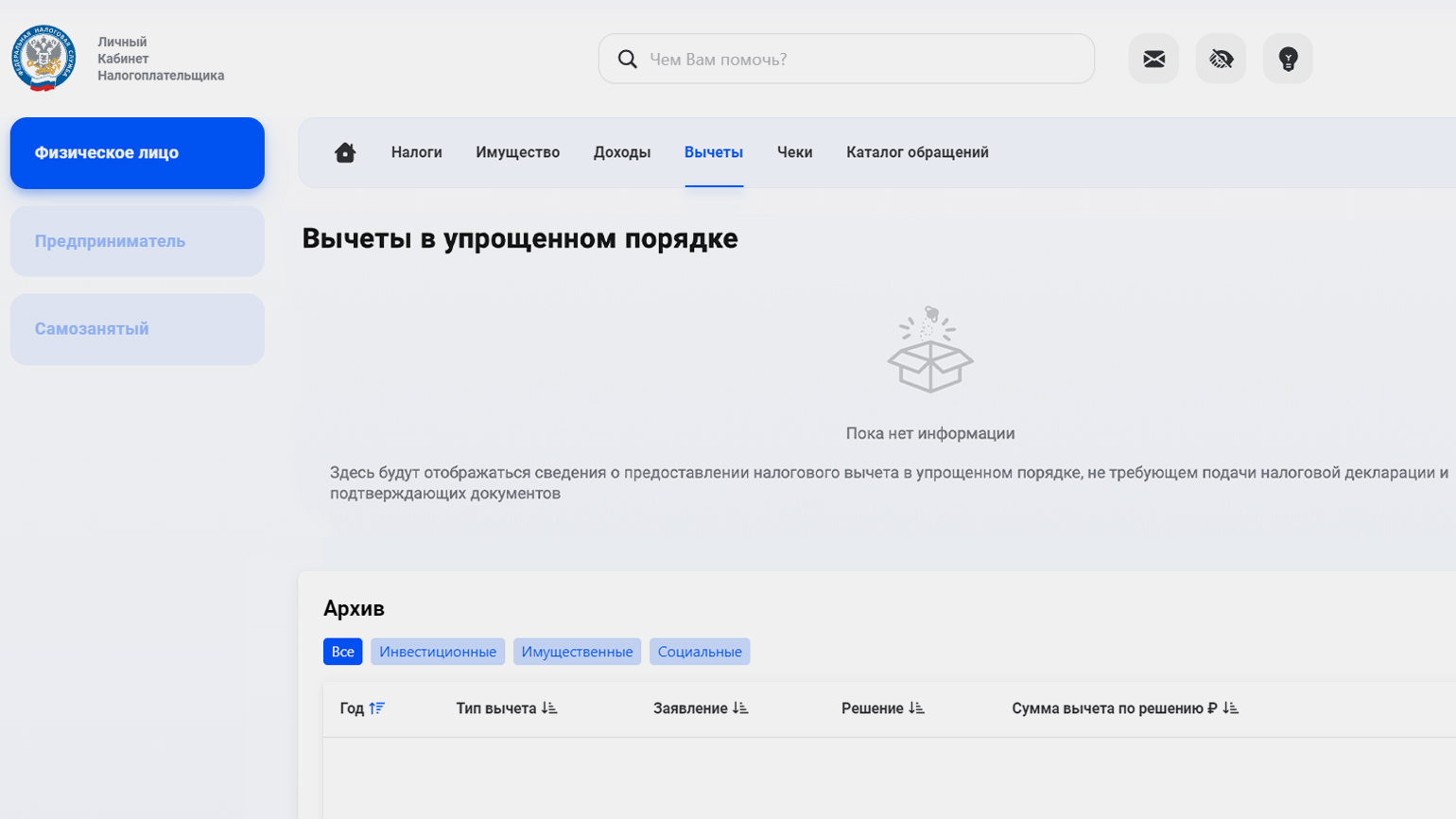

- Зайдите в личный кабинет налогоплательщика физического лица и найдите там предзаполненное заявление на вычет. ФНС формирует его самостоятельно — не позднее 20 марта, если банк предоставил ваши сведения до 25 февраля, и в течение 20 календарных дней, если банк предоставил сведения после 25 февраля. Заполните заявление, подпишите его и нажмите «Отправить».

- Ждите решения камеральной проверки. При упрощённом порядке она длится 30 календарных дней со дня подачи заявления. Деньги переводят на счёт спустя две недели после одобрения вычета.

Скриншот: Федеральная налоговая служба / Skillbox Media

Какой способ оформления вычета выбрать?

| Способ оформления вычета | Нужно ли ждать конца налогового периода | Какие нужны документы | Время ожидания | Как поступает вычет |

|---|---|---|---|---|

| Через работодателя | Нет | Все необходимые документы, о которых мы рассказали выше. Заявление о подтверждении права на получение вычета — в налоговую. Заявление о предоставлении налогового вычета и уведомление от налоговой — работодателю | 30 дней | Работодатель выплачивает зарплату без удержания НДФЛ 13% |

| Через налоговую | Да | Все необходимые документы, о которых мы говорили выше. Декларации 3-НДФЛ | 3 месяца идёт проверка, 30 дней деньги перечисляют на счёт | ФНС отправляет деньги на банковский счёт |

| Упрощённый порядок | Нет | Все необходимые документы передаёт банк, вам нужно только подтвердить предзаполненное заявление на сайте ФНС | 30 дней идёт проверка, 14 дней деньги перечисляют на счёт | ФНС отправляет деньги на банковский счёт |

Главное о том, как получить имущественный налоговый вычет

- Имущественный налоговый вычет можно получить двумя способами: вернуть уже уплаченный НДФЛ или освободиться от уплаты НДФЛ — до конца календарного года, а также пока сумма положенного вычета не закончится.

- Получить имущественный налоговый вычет могут резиденты РФ, которые платят НДФЛ.

- Максимальная сумма вычета за покупку недвижимости и отделку — 260 тысяч рублей. Дополнительно можно получить вычет за погашение процентов по ипотеке. Максимальная сумма такого вычета — 390 тысяч рублей. Если недвижимость была куплена в браке, на вычет могут подавать оба супруга.

- Оформить имущественный налоговый вычет можно через работодателя, через налоговую или в упрощённом порядке. Если вы хотите вернуть деньги за уплаченный ранее НДФЛ — оформляйте вычет через налоговую либо в упрощённом порядке. Если вы хотите получить освобождение от уплаты НДФЛ на какое-то время — оформляйте вычет через работодателя.

Больше материалов Skillbox Media для тех, кто хочет разумно обращаться с деньгами

- Куда вложить деньги в 2024 году: спросили экономистов и инвесторов

- Главное о материнском капитале: какую сумму выделяют, как её получить и на что потратить

- Социальный контракт: как получить от государства 350 тысяч рублей на открытие бизнеса

- Инвестиции в недвижимость в 2024 году: выгодно ли инвестировать, какие стратегии работают

- Как получить налоговый вычет за обучение: полное руководство

- Как копить деньги: копилка-таблица, случайные суммы, деньги в конвертах и ещё 15 способов