Как получить налоговый вычет за лечение: главное об условиях вычета и нюансах

Статья для тех, кто оплачивал медицинскую диагностику, лечение или приём узких специалистов в последние три года.

Статью помогла подготовить ведущий специалист по налогообложению, проверяющий куратор модуля «Бизнес и право» в курсах Skillbox Мария Буянова.

Если вы платите НДФЛ, вы имеете право на налоговые льготы. Так, ФНС может вернуть часть затрат на лечение. В этом материале рассказываем главное о налоговом вычете за медицинские услуги.

- Как работает налоговый вычет

- За какие услуги можно его получить

- Кто и когда может оформить вычет

- Сколько денег можно вернуть

- Какие документы нужны

- В какой форме можно получить вычет за лечение

Как работает налоговый вычет

Налоговый вычет — сумма, на которую уменьшается доход, облагаемый НДФЛ. Вычеты можно получить за разные социально значимые расходы. В этом материале мы рассказываем о так называемом вычете за лечение. Государство компенсирует часть затрат на медицинские услуги тем, кто платит НДФЛ.

С 1 января 2025 года действует пятиступенчатая шкала уплаты НДФЛ. Для большинства доходов ставки будут следующими:

- 13% для доходов до 2,4 миллиона рублей в год включительно;

- 15% для доходов от 2,4 до 5 миллионов рублей в год;

- 18% для доходов от 5 до 20 миллионов рублей в год;

- 20% для доходов от 20 до 50 миллионов рублей в год;

- 22% для доходов от 50 миллионов рублей в год.

Вычет действует так. ФНС возвращает 13% от потраченной суммы, не превышающей лимит. Также сумма возврата не может превысить сумму, которую человек заплатил за год в качестве НДФЛ.

Получить вычет можно двумя способами:

- вернуть часть налога деньгами на карту — через ФНС;

- не платить НДФЛ, пока не будет потрачена сумма вычета, — через работодателя.

Остаток по вычету не переносят на следующий год.

Право на налоговый вычет сохраняется в течение трёх лет после года, в котором оплачены медицинские услуги. Если в 2026 году вы не успели подать на вычет за расходы 2023 года, вычет уже не получить. А если вы оплачиваете лечение в 2026 году, вы сможете получить вычет за него до 2029 года включительно.

За какие виды лечения можно вернуть налог

Социальный налоговый вычет за медицинские услуги можно получить за платные медицинские услуги (в их числе дорогостоящие), покупку лекарств и взносы по договорам добровольного медицинского страхования (ДМС) — согласно подпункту 3 статьи 219 НК РФ.

К платным медицинским услугам относятся:

- приёмы врачей — терапевтов и узких специалистов;

- анализы и обследования — УЗИ, МРТ, КТ, рентген, анализы в частной лаборатории или платной клинике, в том числе анализы для медкомиссии;

- реабилитация после травм или болезней — ЛФК, массажи, физиотерапия и другое;

- медпомощь при лечении в стационаре и амбулаторно;

- лечение и диагностика в санаториях и другие виды лечения.

Дорогостоящее лечение — это лечение с применением высокотехнологичной медицинской помощи (ВМП). К нему относятся:

- операции и хирургическое лечение — например, полостные операции, протезирование, установка кардиостимуляторов, металлических конструкций и так далее;

- ортопедическое лечение зубов — лечение дефектов, установка коронок, мостов, протезов;

- ведение беременности и платные роды, ЭКО, в частности с помощью донорства и суррогатного материнства;

- паллиативная помощь на дому — сестринский уход, оборудование и так далее.

Все виды медицинских услуг и дорогостоящего лечения, которые учитывают при определении суммы вычета, названы в перечне при Постановлении Правительства РФ от 08.04.2020 №458. За услуги, не входящие в перечень, вычет получить нельзя.

Покупка лекарств — любое приобретение медикаментов по рецепту врача в аптеке или при лечении в больнице. Во втором случае рецепта может не быть — сведения о купленных лекарствах можно взять из выписки пациента.

Взносы по ДМС — это оплата добровольного медицинского страхования. Вычет за неё можно получить, если взносы делает не работодатель, а вы лично: за себя, супруга, детей или родителей. Право на вычет есть, даже если вы не воспользовались услугами по ДМС, но сделали все взносы.

Кто и когда может получить налоговый вычет за лечение

Вычеты могут оформить налоговые резиденты России, которые платят НДФЛ. Но ФНС вернёт деньги, только если лечение проходило в России, а у организации, предоставляющей медицинские услуги, есть лицензия на это. Давайте разбираться.

Налоговые резиденты — те, кто проживает в России не менее 183 дней в году. В большинстве случаев резиденты платят НДФЛ с полученных доходов — например, если человек работает официально, работодатель удерживает НДФЛ сам.

Права на вычет не имеют, например, самозанятые, предприниматели на УСН, студенты и пенсионеры — со своих доходов они не платят НДФЛ. Но если у них есть другие доходы, которые облагаются НДФЛ, — например, если пенсионер сдаёт жильё по договору, — вычет получить они могут.

Получить вычет за расходы можно будет, если:

- медицинские услуги оказывали в России;

- у организации или предпринимателя, оказывающих услуги, есть лицензия, — проверить это можно на сайте Росздравнадзора;

- расходы можно подтвердить официально.

То же касается ДМС: компания, которая предоставляет страховку, должна иметь лицензию на страховую деятельность.

Вычет можно получить не только за своё лечение, но и за лечение детей и подопечных, супругов и родителей. Вычеты за лечение детей и подопечных можно получать, пока тем не исполнится 18 лет — или 24 года, если они учатся очно. Если ребёнок или подопечный признан недееспособным, вычет можно получать независимо от его возраста — с доходов, полученных с 1 января 2024 года, согласно статье 219 НК РФ.

Если вы оплачиваете лечение родственников или подопечных супруга, то сами получить вычет не сможете. Однако это может сделать супруг, если у него есть налогооблагаемый доход: расходы и доходы в браке считаются общими. Но важно понимать, что это базовые правила получения вычета. Между супругами может быть заключён, например, брачный договор, в котором указаны другие правила.

Сколько денег можно вернуть за лечение

Сумма вычета зависит от того, за какие услуги его получают и по какой ставке человек платит НДФЛ.

Вычет за обычные платные медицинские услуги, лекарства и ДМС рассчитывают в пределах лимита на социальные вычеты. В 2022–2023 годах это 120 тысяч рублей, с 1 января 2024 года — 150 тысяч рублей. В эту сумму входят также расходы на обучение, спорт, вклады в НПФ. То есть, если вы уже получили вычет за обучение со 150 тысяч рублей в 2024 году, получить вычет за лечение в этом же году уже будет нельзя.

Ставка, по которой рассчитывают вычет, — 13% от затрат, но не более чем от суммы лимита. То есть за расходы на лечение в 2022–2023 годах человек, который платит НДФЛ по ставке 13%, может вернуть до 15 600 рублей в год, за расходы в 2024 году и далее — до 19 500 рублей.

Для примера рассчитаем возврат налога за лечение зубов. Предположим, что годовой доход Владимира в 2025 году составил 2 миллиона рублей, — соответственно, НДФЛ Владимир платит по ставке 13%. В этом же году Владимир потратил на лечение, пломбы и лекарства 100 000 рублей. Ему вернут 13 000 рублей: 13% от 100 000 = 13 000. Если бы он потратил 150 тысяч рублей или больше, ему вернули бы 13% от суммы, не превышающей новый лимит, — то есть 19 500 рублей.

Важно!

Сумма вычета не может превышать сумму уплаченного НДФЛ за год. Если в 2025 году вы заплатили НДФЛ 11 000 рублей, вернут не больше этой суммы.

Вычет за дорогостоящее лечение тоже составляет от 13% от суммы затрат — в зависимости от того, по какой ставке платят НДФЛ. Лимитов нет, но действует такое же ограничение: вернут не больше, чем вы заплатили НДФЛ в году, за который оформляете вычет.

Например, в 2025 году стоматолог-ортопед установил Владимиру три зубных импланта. Владимир заплатил 300 000 рублей. Установка имплантов относится к дорогостоящему лечению, поэтому лимит не действует. Владимир за год заработал 2 миллиона рублей, поэтому ему вернут 13% от 300 000 рублей — 39 000 рублей.

Какие документы нужны для налогового вычета за лечение

Список документов зависит от года, за который оформляют вычет, и от того, на что именно были потрачены деньги. А с 2025 года действует упрощённый порядок получения вычета. Давайте разбираться.

2022–2023 годы. Вот список документов, необходимых для получения вычета:

- декларация 3-НДФЛ (за каждый год отдельно). Декларацию можно заполнить в программе «Декларация» от ФНС или в личном кабинете налогоплательщика для физических лиц;

- справка о доходах 2-НДФЛ (за каждый год отдельно). Если информация о налогах уже есть в личном кабинете налогоплательщика, справку можно не брать, — ваш работодатель уже передал все сведения в налоговую;

- заявление в ФНС на вычет с реквизитами карты или счёта, на который вы хотите получить деньги, — оно формируется автоматически при заполнении 3-НДФЛ;

- справка по форме от медучреждения, подтверждающая факт оказания услуг, сумму оплаты и информацию о виде лечения, — код «1» для обычных услуг, код «2» для дорогостоящего лечения. Какой код указать в справке, решает медучреждение — на основании норм и правительственного перечня;

- копия или оригинал договора с медицинским учреждением — в случае, если он есть;

- копия лицензии медицинского учреждения — в случае, если её реквизиты не указаны в справке.

Также можно приложить к заявлению чеки и квитанции об оплате услуг. Но это не обязательно — сведения о затратах есть в справке.

Важно!

Справка о лечении должна быть оформлена на того, кто будет получать вычет. Получить справку можно в клинике или лаборатории, которая оказывала услуги.

Для вычета за покупку лекарств и медикаментов нужно предоставить:

- Рецепт от лечащего врача по форме №107-1/у с подписью, печатью врача и штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Если штампа нет, рецепт всё равно примут.

- Чеки, подтверждающие оплату. Подойдут бумажные чеки из аптеки или выписка из банка — её можно выгрузить из банковского мобильного приложения.

Вычет за лекарства, которые вы получаете в аптеке бесплатно, по льготе, получить будет нельзя. Если вы лечились в клинике стационарно и покупали какие-то препараты за свои деньги, потребуется выписка из больницы или медицинская карта, где будет указано, какие препараты вы принимали, и также чеки.

Для оформления вычета за взносы по ДМС нужно предоставить:

- копию договора о добровольном медицинском страховании;

- копию лицензии страховой компании — в случае, если её реквизиты не указаны в договоре;

- чеки и квитанции, подтверждающие оплату страховки.

Важно!

При всех видах вычета, если оформляете вычет не на себя, нужно добавить документы, которые подтверждают родство: свидетельство о браке, о рождении или об установлении опекунства и справку об обучении в очной форме, если оформляете вычет на детей или опекаемых старше 18 лет. Если ребёнок или подопечный недееспособен — соответствующее решение суда.

2024 год. Для получения вычета за 2024 год потребуется только декларация 3‑НДФЛ и справка по новой форме. Справка содержит всю необходимую информацию: кто оплачивал услуги и на какую сумму, кому были оказаны услуги, какой это был вид услуг (код 1 или 2). Все нужные сведения о лицензиях и реквизитах медицинского учреждения ФНС получит сама (Письмо ФНС России от 25.03.2022 №БС-4-11/3605 «О направлении информации»).

Также новая справка заменит договор, лицензию и чеки при вычете за ДМС за 2024 год. Но для оформления вычета на покупку лекарств по-прежнему будут нужны дополнительные документы — рецепт и чеки.

2025 год. С 2025 года ФНС оформляет вычеты за лечение и ДМС в упрощённом порядке — налоговая сама будет формировать предзаполненные заявления на основании данных от клиник и больниц в личном кабинете:

- Заявление появится в личном кабинете налогоплательщика до 20 марта, если медицинские учреждения передали данные в налоговую до 25 февраля.

- Если информация от медучреждений поступила после 25 февраля, заявление должно сформироваться в течение 20 рабочих дней с даты получения сведений.

Нужно будет только подписать заявление, предоставлять дополнительные документы и справки не понадобится. Но если клиника не передаст эти данные добровольно, налоговая их требовать не будет. В этом случае налогоплательщикам придётся самим нести документы — как при получении вычета за 2024 год.

Как получить вычет за лечение

Вычет можно получить через ФНС или через работодателя. Через ФНС можно получить вычет за прошедшие годы и за текущий, через работодателя — только за текущий. Если оформлять вычет через ФНС, вам вернут уплаченный НДФЛ. Если через работодателя — НДФЛ не будут удерживать, пока не израсходуется сумма вычета.

Оформление вычета через ФНС. Подать документы на вычет можно лично в отделение ФНС по месту проживания, в личном кабинете налогоплательщика и через «Госуслуги».

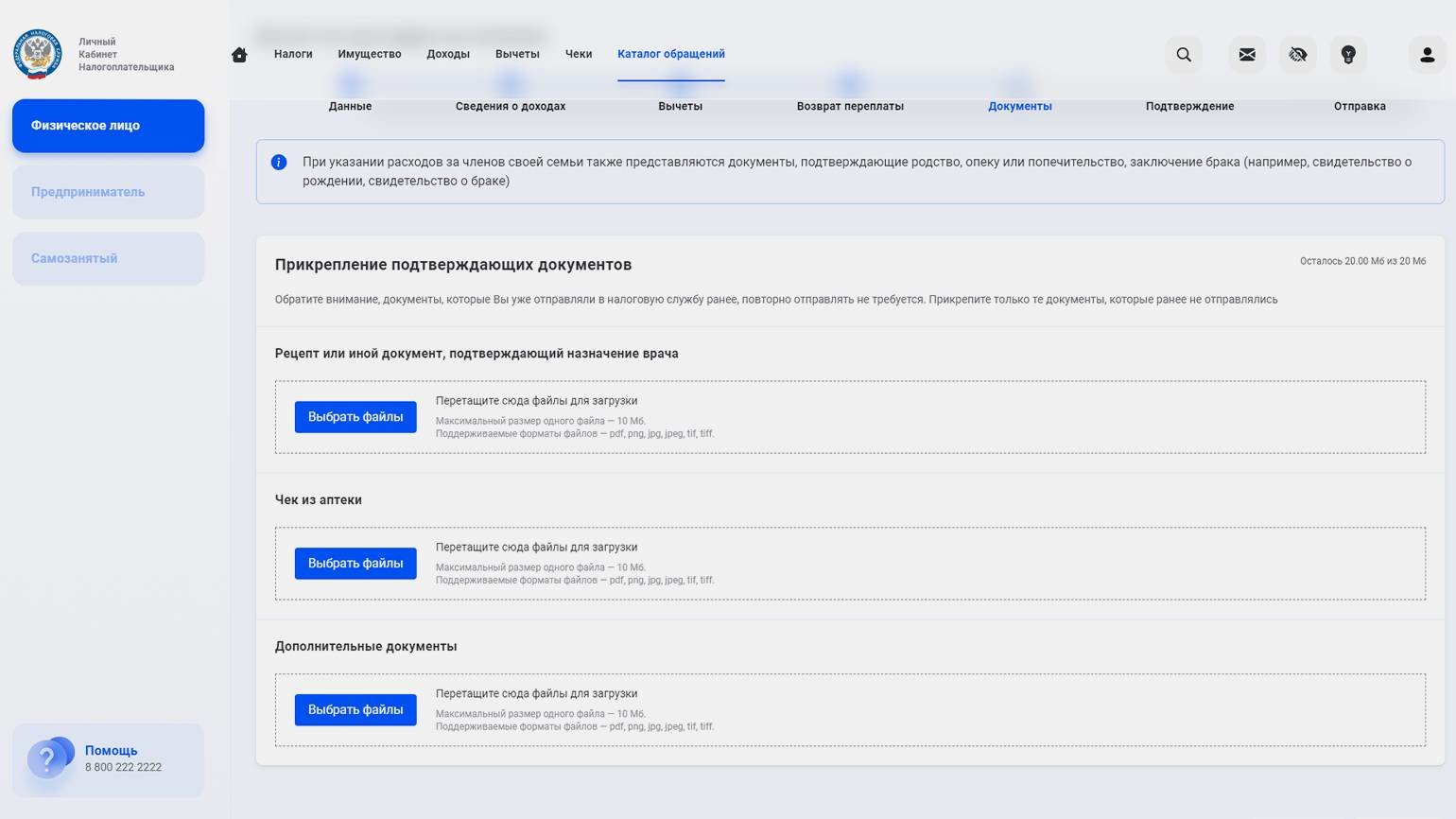

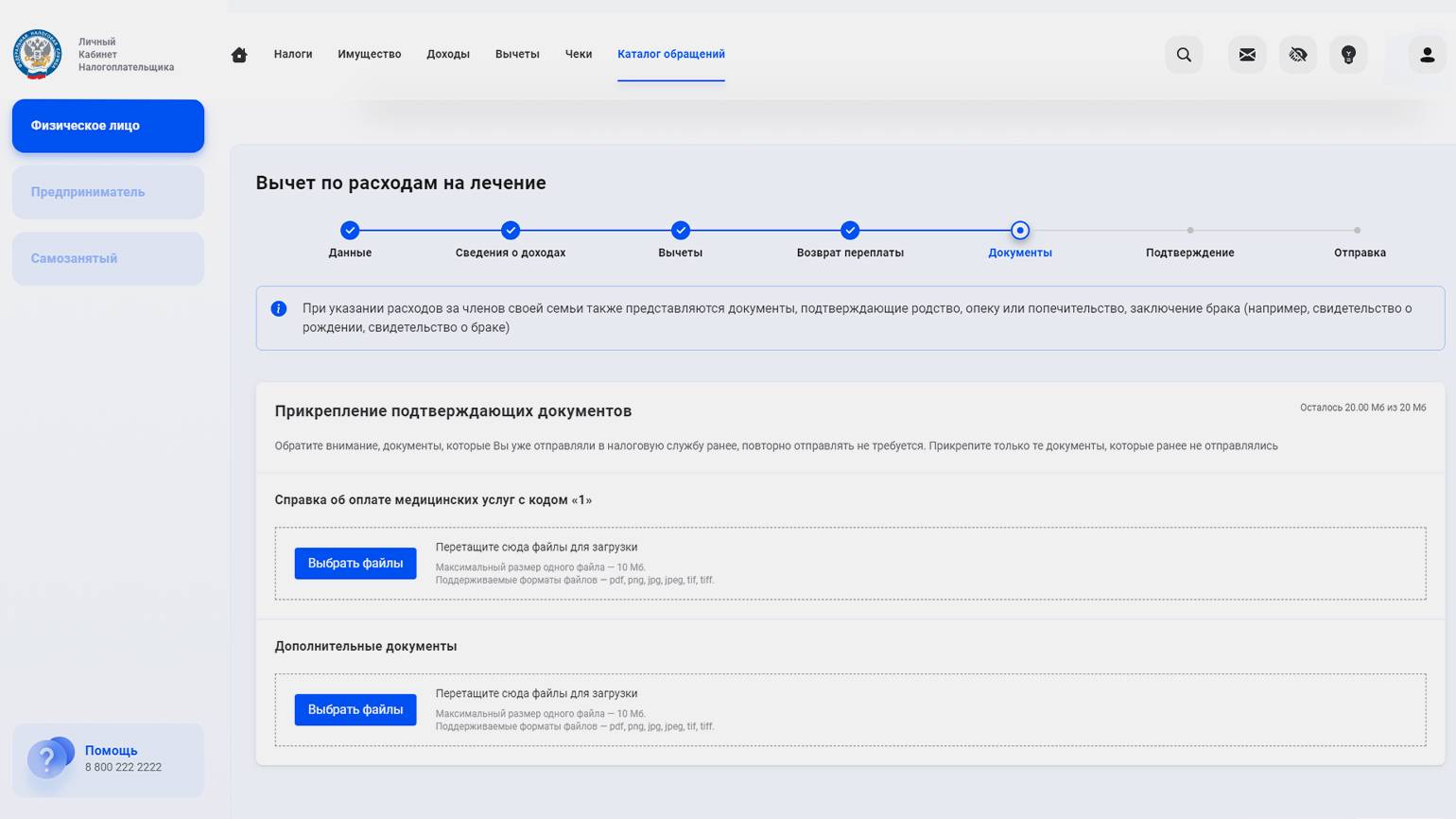

Если подаёте заявку на вычет в личном кабинете налогоплательщика, нужно будет заполнить заявление и добавить сканы или фотографии документов. Максимально допустимый размер файла — 10 мегабайт. Справка 3-НДФЛ сформируется автоматически во время заполнения заявки — прикреплять нужно будет только документы, которые подтверждают расходы, или справку о лечении, если она есть. Если подаёте на вычет за лечение, которое проходили в 2026 году, дополнительные документы не понадобятся.

Скриншот: Личный кабинет налогоплательщика / Skillbox Media

Скриншот: Личный кабинет налогоплательщика / Skillbox Media

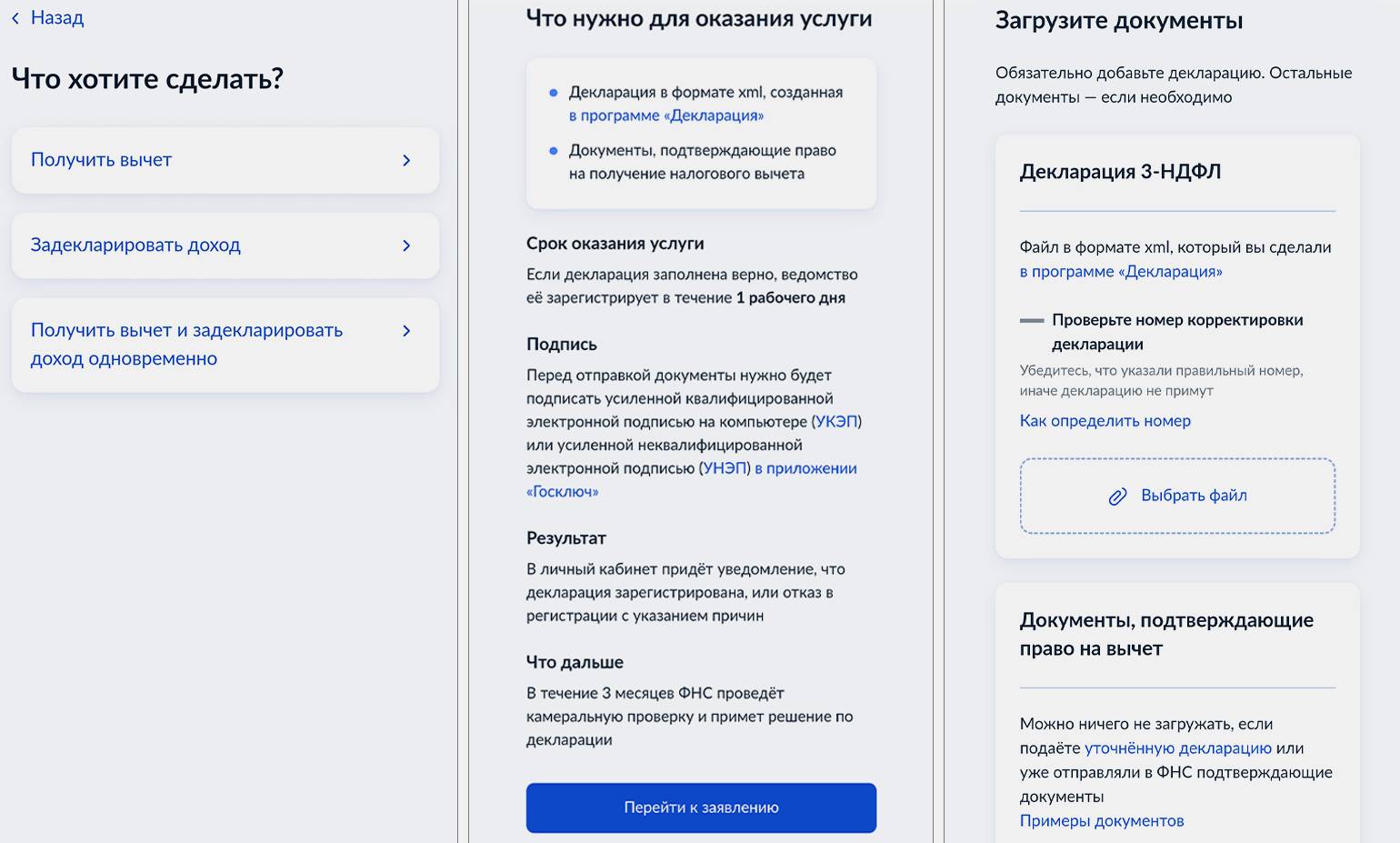

Если вы подаёте заявку на вычет через «Госуслуги», понадобится УНЭП (усиленная неквалифицированная электронная подпись из приложения «Госключ») или УКЭП (усиленная квалифицированная электронная подпись). Её можно оформить в ФНС или в аккредитованном удостоверяющем центре.

Скриншот: «Госуслуги» / Skillbox Media

К заявлению на вычет за лечение, которое вы проходили до 2025 года, нужно будет прикрепить не только дополнительные документы, но и декларацию 3-НДФЛ. 2-НДФЛ и паспортные данные подтянутся автоматически из вашей учётной записи.

ФНС проверит документы в течение трёх месяцев (одного при упрощённом порядке). Если всё будет в порядке, деньги вернут на указанные в заявлении реквизиты.

Оформление вычета через работодателя. Чтобы получить вычет через работодателя, тоже нужно заполнить заявление в ФНС: лично или в личном кабинете налогоплательщика. В личном кабинете налогоплательщика нужно подать заявление о подтверждении права на получение социальных вычетов, приложив к нему справку по новой форме. В самом заявлении нужно указать суммы, с которых вы планируете получить вычет.

ФНС рассмотрит заявление, сформирует уведомление о праве на вычет и направит это уведомление вашему работодателю. После этого нужно будет написать заявление на получение вычета на имя руководителя в свободной форме.

Уведомление о праве на вычет ФНС обычно направляет в течение месяца. Когда ваш работодатель получит уведомление, то перестанет удерживать с вашей зарплаты НДФЛ, пока не исчерпает сумму вычета.

Вот как это работает. От зарплаты в 40 000 рублей ежемесячно работодатель удерживает 13% — 5200 рублей, на руки человек получает 34 800 рублей. Если ему одобрят вычет на 10 400 рублей, то расчёт зарплаты на руки будет таким:

- налоговая база = 40 000 − 10 400 = 29 600 рублей;

- НДФЛ = 29 600 × 13% = 3848 рублей;

- зарплата на руки = 40 000 − 3848 = 36 152 рубля.

Когда сумма вычета закончится, работодатель снова начнёт удерживать НДФЛ с полной зарплаты в 40 000 рублей.

Главное о вычете на лечение в 4 пунктах

- Налоговый вычет — сумма, на которую уменьшается доход, облагаемый НДФЛ. Вычет за лечение можно получить после оплаты медицинских услуг (в том числе дорогостоящего лечения), покупки лекарств и медикаментов и взносов по ДМС.

- Вычет могут оформить налоговые резиденты России — за траты на себя, детей, подопечных, супругов и родителей. ФНС одобрит вычет, если медицинские услуги оплачивали в России, если у медучреждения есть лицензии, а расходы можно подтвердить.

- Сумма вычета зависит от того, на что потратили деньги, и от того, по какой ставке человек платит НДФЛ. Вычет за обычные платные медицинские услуги, лекарства и ДМС — от 13% от затрат — в зависимости от ставки НДФЛ, но не более чем от лимита: 150 тысяч рублей в 2024 году. Вычет за дорогостоящее лечение — тоже от 13% от затрат, но лимитов нет. В обоих случаях ФНС не вернёт больше денег, чем уплачено НДФЛ за год.

- Оформить вычет можно через ФНС или через работодателя. Для этого нужно подать заявление: лично в ФНС, в онлайн-кабинете налогоплательщика или на «Госуслугах» — но на «Госуслугах» можно оформить вычет только через ФНС. Для вычетов за 2021–2023 годы нужны пакеты документов, за 2024 год — 3-НДФЛ и справка по новой форме. С 2025 года действует упрощённый порядок вычета — в случаях, когда медучреждения будут сами передавать в ФНС требуемые данные о проведённом лечении.

Больше материалов Skillbox Media для тех, кто хочет разумно обращаться с деньгами

- Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход

- Куда вложить деньги в 2024 году: спросили экономистов и инвесторов

- 7 вредных финансовых привычек

- Стоит ли сейчас покупать биткоин: мнения о нашумевшей криптовалюте

- Что такое реструктуризация кредита и как её провести