Что такое рефинансирование кредита и как оно работает

Статья для тех, кто хочет уменьшить платёж по кредиту или сократить переплату. Спойлер: иногда рефинансирование не помогает, а делает только хуже.

С помощью рефинансирования можно улучшить условия выплат по кредиту и при необходимости перевести кредит в другой банк. Такая опция может пригодиться, например, если вы выплачиваете ипотеку на невыгодных условиях или если хотите закрыть несколько небольших кредитов сразу.

В статье рассказываем, в чём суть этой услуги и на что обращать внимание, если вы хотите ей воспользоваться.

- Что такое рефинансирование и как оно работает

- В каких случаях рефинансирование выгодно, а в каких невыгодно

- Чем рефинансирование отличается от реструктуризации

- При каких условиях банки одобрят рефинансирование

- Как сделать рефинансирование кредита

Что такое рефинансирование и как оно работает

Рефинансирование — это оформление нового кредита для погашения одного или нескольких старых кредитов. Эту банковскую услугу также называют перекредитованием.

Рефинансирование можно оформить в другом банке или в банке, где взят предыдущий кредит, — например, если он понизил процентные ставки. Суть процесса в следующем. Заёмщик оформляет новый заём, этими деньгами гасит долги перед предыдущими кредиторами, а затем выплачивает новый кредит.

Рефинансировать можно почти все крупные займы — например, потребительские кредиты, ипотеки, автокредиты и кредитные карты. Но банки неохотно рефинансируют микрозаймы и реструктуризированные кредиты.

Вот для чего проводят рефинансирование кредитов:

- чтобы снизить размер ежемесячного платежа — например, при рефинансировании можно увеличить срок выплат и вместо 40 тысяч рублей платить 30 тысяч каждый месяц;

- чтобы снизить общую переплату по кредиту — это возможно, если у нового кредита будет меньший процент;

- чтобы объединить нескольких кредитов в один — удобнее выплачивать один кредит, чем контролировать 2–3 долга в разных банках.

При этом важно понимать, что, даже если вы нашли более выгодные кредитные условия в другом банке, рефинансирование может быть невыгодно. В следующем разделе рассказываем об этом подробнее.

Выгодно ли рефинансирование кредита

При рефинансировании вы получите новый кредит, за пользование которым тоже будут начислять проценты и комиссию. Поэтому, чтобы судить о выгоде предложения, нужно внимательно изучить его условия, а также оценить свою кредитную ситуацию. Давайте разбираться.

Вот три основных случая, когда рефинансирование будет выгодно:

- Нужно уменьшить ежемесячный платёж. Допустим, у человека сократились доходы и он перестал справляться с кредитной нагрузкой. Да, если уменьшить платёж, увеличится срок выплат и общая переплата по процентам. Но это может быть уместно — человек будет выплачивать меньше денег банку и избежит просрочек и задолженностей. Также появятся свободные деньги на другие расходы.

Ещё в этой ситуации кредитные условия можно улучшить с помощью реструктуризации. О том, чем эта услуга отличается от рефинансирования, рассказываем ниже. - Центробанк снизил ключевую ставку. При снижении ключевой ставки банки также снижают ставки кредитования, и можно оформить кредит под меньший процент, а значит, переплатить меньше.

Считается выгодным оформлять рефинансирование, если новая кредитная ставка ниже первоначальной хотя бы на 2%. Сейчас ключевая ставка высокая — 16%, и есть предложения для рефинансирования с процентной ставкой от 4,9% — такое рефинансирование может быть выгодным. - У человека несколько кредитов. Перекредитование может помочь, если кредиты небольшие, но все они в разных банках. Заёмщик сможет выплачивать долг одному банку, не путаясь в датах платежей и суммах.

Ещё при объединении нескольких кредитов можно уменьшить ежемесячный платёж или общий срок выплат — условия нужно согласовывать в банке.

Для небольших займов можно оформить рефинансирование через кредитную карту. Многие банки предлагают для кредиток большие грейс-периоды — льготные периоды, когда кредитом можно пользоваться беспроцентно. Если уложиться с выплатой основного долга в сроки грейс-периода, можно сэкономить на процентах.

Когда рефинансирование невыгодно? Нет смысла перекредитовываться, если большая часть кредита уже погашена. Даже если новый банк предлагает пониженную ставку, это не гарантирует выгоды.

Причина кроется в структуре ежемесячных платежей. Банк распределяет на них сумму займа, начисленных процентов и комиссий. В первой половине срока выплат значительная часть платежа уходит на погашение процентов, а остаток — на погашение основного долга.

К концу срока выплат ситуация меняется: всё больше денег уходит в тело кредита, а суммы на погашение процентов уменьшаются. Банки делают так, чтобы точно получить своё вознаграждение за услугу.

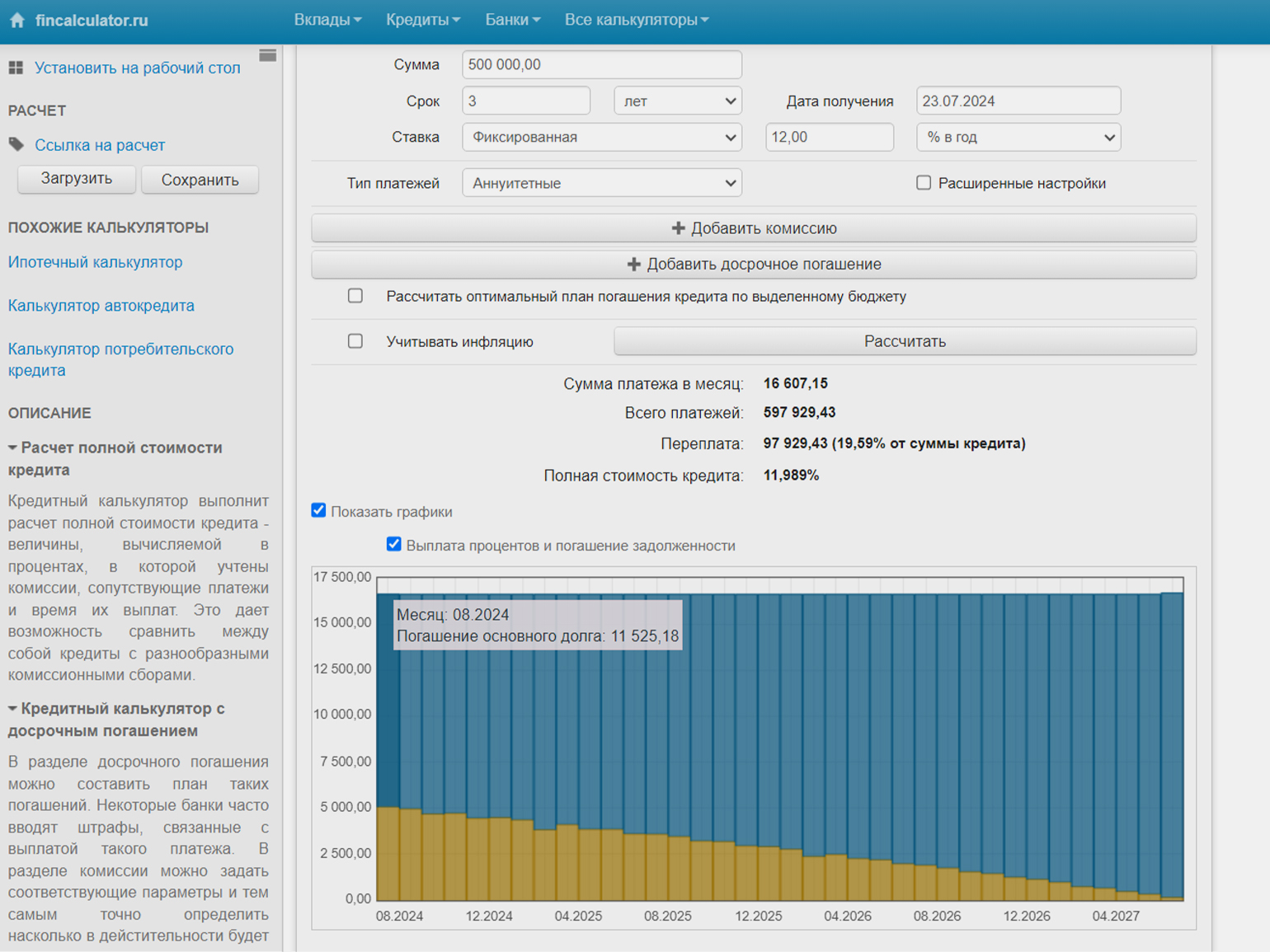

Разберём на примере. На графике ниже выплаты процентов выделены жёлтым цветом, а основного долга — синим. В первый месяц из платежа суммой 16 607,15 рубля на оплату процентов переводят 5081,97 рубля, а на оплату основного долга — 11 525,18 рубля. В течение трёх лет выплаты процентов уменьшаются — почти весь ежемесячный платёж уходит в тело долга.

Если вы решите рефинансировать кредит, при начале новых выплат вы будете снова платить проценты и только потом — оставшийся долг. Поэтому перед тем, как обращаться за перекредитованием, проверьте график платежей по текущему кредиту — если вы выплатили больше половины, рефинансирование, скорее всего, будет невыгодно.

Проверить график платежей можно в кредитном договоре, в личном кабинете банка, в его мобильном приложении или при обращении в банк лично.

Ещё, если вы хотите рефинансировать, например, ипотеку, банк может потребовать дополнительные документы. Например, новый отчёт об оценке стоимости квартиры, новую страховку и так далее. Иногда требуются услуги нотариуса. Все эти расходы могут превысить выгоду от снижения ставки.

Чем рефинансирование отличается от реструктуризации

Рефинансирование — новый кредит для погашения текущего. Его оформляют по собственному желанию в любом банке, который предлагает такую услугу.

Реструктуризация — изменение условий текущего кредита. Её можно провести только в банке, где получен кредит. Для одобрения реструктуризации нужны веские основания, которые придётся подтвердить документами.

Чаще всего реструктуризацию проводят из-за существенного ухудшения доходов заёмщика. Например, если он:

- потерял работу или стал меньше зарабатывать;

- ушёл в декрет или в отпуск по уходу за ребёнком;

- потерял работоспособность из-за травмы или заболевания.

Банк может предложить заёмщику провести реструктуризацию сам — например, если заёмщик перестал вносить платежи. Также заёмщик может подать заявку на реструктуризацию самостоятельно.

Банк составит новый график с уменьшением ежемесячных платежей или даст «кредитные каникулы». Ещё банк может обменять долг заёмщика на долю в собственности — в случае, если это ипотека или кредит под залог имущества. В некоторых случаях банк списывает часть долга: иногда ему выгоднее потерять часть прибыли, чем вовсе не получить заёмные средства обратно.

Считается, что реструктуризация ухудшает кредитную историю, а рефинансирование — улучшает. При этом реструктуризацию можно оформить, даже если заёмщик допустил просрочку платежа, а получить рефинансирование в том же банке в таком случае почти невозможно.

В следующем разделе рассмотрим, какие ещё требования предъявляют банки при рефинансировании.

При каких условиях банки одобрят рефинансирование: главные требования

Требования к заёмщикам у всех банков разные. Мы перечислим основные пункты, на которые обратят внимание все банки, рассматривая заявку на рефинансирование.

Возраст и семейное положение. Большинство банков одобряют рефинансирование гражданам с 18 лет, но некоторые требуют достижения 21 года или 23 лет. Семейным одобрят заявку с большей вероятностью, чем холостым. Но только при условии, что общий уровень доходов супругов позволяет выплачивать кредит и содержать семью.

Уровень официального дохода и стаж работы. Банк должен убедиться, что у заёмщика есть стабильное место работы и он в состоянии выплачивать долг. Так, некоторые банки требуют, чтобы у заёмщика было не менее полугода стажа на одной работе.

Платёжная дисциплина и кредитная история (кредитный рейтинг). Банк проверит, нет ли у вас задолженности по текущему кредиту, были ли у вас просрочки платежей в течение полугода до этого. Если у вас хороший кредитный рейтинг, шансы на одобрение повышаются.

Сроки и размер нового кредита. Банк зарабатывает на процентах, которые вы платите за пользование кредитом. Поэтому некоторые банки могут не одобрить слишком маленький и короткий заём. Например, если до конца выплат по текущему долгу осталось всего три месяца, рефинансирование не принесёт выгоды ни вам, ни банку. Вероятнее всего, в этом случае банк откажет.

Полный перечень требований для своего случая уточняйте в банке, который выберете для рефинансирования.

Как оформить рефинансирование кредита и на что обращать внимание

Для начала выберите банк, который предлагает наиболее выгодные кредитные ставки и условия. Можно рассчитать приблизительный график и размер ежемесячных платежей — например, с помощью кредитного калькулятора.

Если банк не очень известный, проверьте его лицензию по списку ЦБ РФ.

Подайте заявку на рефинансирование — онлайн или лично в отделении банка. При подаче заявки в онлайне с вами свяжутся специалисты и проведут консультацию. Для заключения кредитного договора потребуются такие документы:

- паспорт заёмщика;

- документы, подтверждающие доход;

- оригиналы договоров по текущим кредитам, графики платежей и справки об остатке задолженности;

- справка с реквизитами банка, в котором взят текущий заём, — в случае, если вы переходите в другой банк.

В некоторых случаях банк может запросить и другие документы. Например, документы на квартиру, если вы хотите рефинансировать ипотечный кредит.

Изучите проект договора — по закону на это выделяется пять рабочих дней. Обратите внимание на такие пункты:

- полная стоимость кредита;

- график ежемесячных платежей;

- штрафы за просрочку;

- возможность досрочного погашения.

Важно. Отдельно проверьте условия предоставления низкой процентной ставки — например, будет ли она меняться в течение выплаты кредита. Иногда пониженная ставка действует только первые 2–3 месяца. А иногда, чтобы сохранить пониженную ставку, нужно пользоваться другими продуктами банка — например, кредитной или зарплатной картой — или участвовать в акциях.

Также изучите дополнительные условия договора — например, нужна ли страховка, сколько стоит обслуживание кредитной карты, предусмотрен ли кешбэк. Так, в некоторых банках в течение 14 календарных дней с момента получения кредита можно отказаться от страховки — вам вернут деньги, уплаченные за неё. Но уточните, не увеличится ли при этом кредитная ставка.

Если все условия вас устроили, можно подписывать договор. Банк напрямую погасит ваш долг в другом банке или переведёт одобренные средства на ваш счёт. Во втором случае долг перед другим банком нужно будет погасить самостоятельно — обычно на это дают 60–90 дней.

После закрытия старого кредита обязательно получите справки о досрочном погашении и об отсутствии задолженности перед первым банком. Так вы убедитесь, что кредит погашен, и сможете доказать это банку, в котором оформили рефинансирование.

Главное о рефинансировании в 5 пунктах

- Рефинансирование (перекредитование) — оформление нового кредита на более выгодных условиях для погашения одного или нескольких старых кредитов.

- Перекредитование выгодно, когда нужно уменьшить ежемесячный платёж, объединить несколько кредитов в один, а также когда ЦБ РФ снижает ключевую ставку.

- Перекредитование невыгодно, если вы уже выплатили больше половины текущего кредита.

- К рефинансированию можно прибегнуть, если в целом вы справляетесь с кредитом, но нашли более выгодные условия. Если ваша финансовая ситуация сильно ухудшилась, лучше провести реструктуризацию кредита — банк согласует новый график и размер платежей или даст отсрочку.

- Рефинансирование — удобный инструмент для упорядочивания банковских займов, но используйте его разумно. Внимательно изучайте предложения банков, чтобы рефинансирование было выгодным.

Больше материалов Skillbox Media для тех, кто хочет повысить финансовую грамотность

- Как повысить финансовую грамотность во взрослом возрасте

- 8 лучших приложений для учёта личных финансов в 2023 году

- Как экономить деньги: беседуем с автором программ по финансовому здоровью Анной Деньгиной

- Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход

- Как копить деньги: копилка-таблица, случайные суммы, деньги в конвертах и ещё 15 способов

- Главное о материнском капитале: какую сумму выделяют, как её получить и на что потратить