Что такое биржа и как на ней заработать: ликбез для новичков

Что нужно, чтобы начать торговать, и какие есть риски.

Биржа — площадка, позволяющая совершать сделки и зарабатывать на них. Доступ к бирже открыт практически всем — в России каждый человек старше 14 лет может, например, купить акции и получать по ним дивиденды.

Если вы хотите понять, как устроена биржа и какие возможности она предоставляет, читайте нашу статью. В этом материале редакции «Деньги» Skillbox Media рассказываем главное.

- Что такое биржа и какие у неё функции

- Какие есть виды бирж

- Как на них проходят сделки

- Как начать торговать на бирже

- Как на ней заработать

- Какие существуют стратегии инвестирования

- Какие есть риски при торговле на бирже

Что такое биржа и какие у неё функции

Биржа — специализированная площадка для торговли различными активами. Это могут быть ценные бумаги (например, акции и облигации), сырьевые товары (нефть, металлы), производные финансовые инструменты (фьючерсы, опционы) и валюты. Компании и люди приходят на биржу, чтобы купить нужные активы или заработать на них — купить дешевле, а продать дороже.

Раньше биржи работали как аукционы: продавцы и покупатели собирались в торговых залах и заключали сделки. Сейчас биржи работают в электронном формате: чтобы купить или продать актив, нужно нажать пару кнопок в приложении или на сайте брокера. Подробнее о том, как происходят сделки на бирже, мы расскажем ниже.

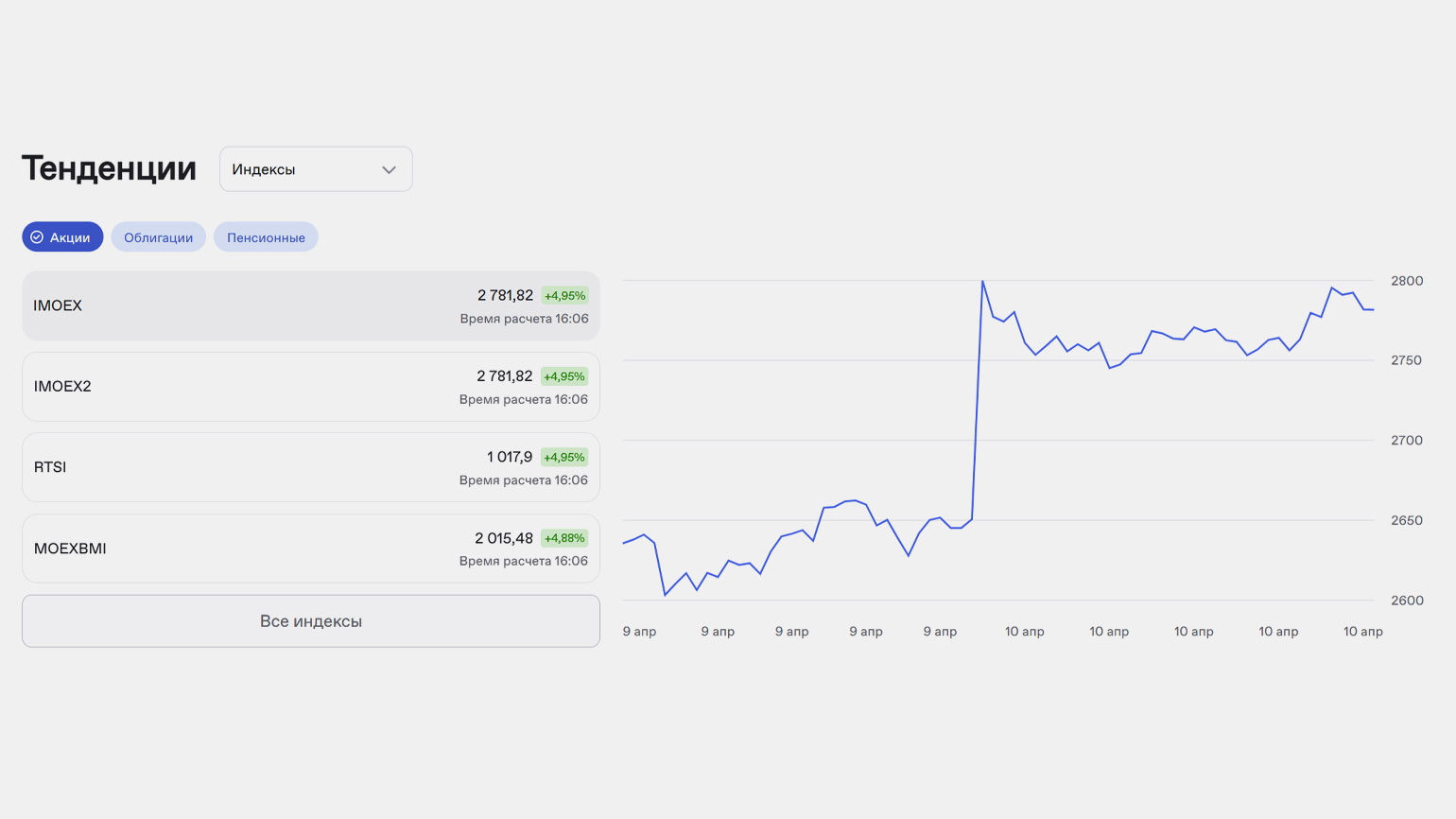

Скриншот: Мосбиржа / Skillbox Media

Основная задача биржи — обеспечить участникам торгов возможность заключать сделки. Биржа устанавливает правила торгов и следит за их соблюдением, подтверждает аккредитацию участников, хранит информацию о сделках, передаёт данные в ЦБ РФ.

Деятельность бирж и взаимоотношения участников торгов регулируют законы «О рынке ценных бумаг» и «Об организованных торгах». Статус биржи может получить только акционерное общество с действующей лицензией. Проверить наличие лицензии можно на сайте ЦБ РФ.

Биржи должны следовать множеству правил. Так, биржам запрещено совмещать основную деятельность с другими видами бизнеса. Например, они не имеют права производить товары, продавать страховки, предоставлять заёмные средства под проценты, регистрировать владельцев ценных бумаг или управлять инвестиционными фондами.

Работу бирж контролирует государственный регулятор. В России этим занимается ЦБ РФ. При выявлении нарушений регулятор может наложить штраф, отозвать лицензию или ограничить профессиональную деятельность виновных.

Какие виды бирж существуют

Биржи можно подразделять по нескольким критериям: по типу торгуемых активов, способу торговли, форме участия, формату работы и роли на международной арене.

По типу торгуемых активов биржи делятся на фондовые, товарные, валютные, срочные и криптовалютные.

- Фондовые биржи — это площадки для сделок с ценными бумагами, такими как акции и облигации.

- Валютные биржи напоминают обменники, но с гораздо большим объёмом операций. На них происходит обмен национальных и международных валют.

- Товарные биржи специализируются на реальных товарах, таких как металлы, нефть или сельскохозяйственная продукция.

- Срочные биржи торгуют производными финансовыми инструментами.

- Криптовалютные биржи нужны для совершения сделок с цифровыми активами — например, биткоином или Ethereum. Одни из наиболее популярных криптовалютных бирж — Binance, Coinbase и Kraken.

Это разделение условное. На многих биржах можно совершать сразу множество типов сделок. Например, покупать не только ценные бумаги, но и производные финансовые инструменты или иностранные валюты.

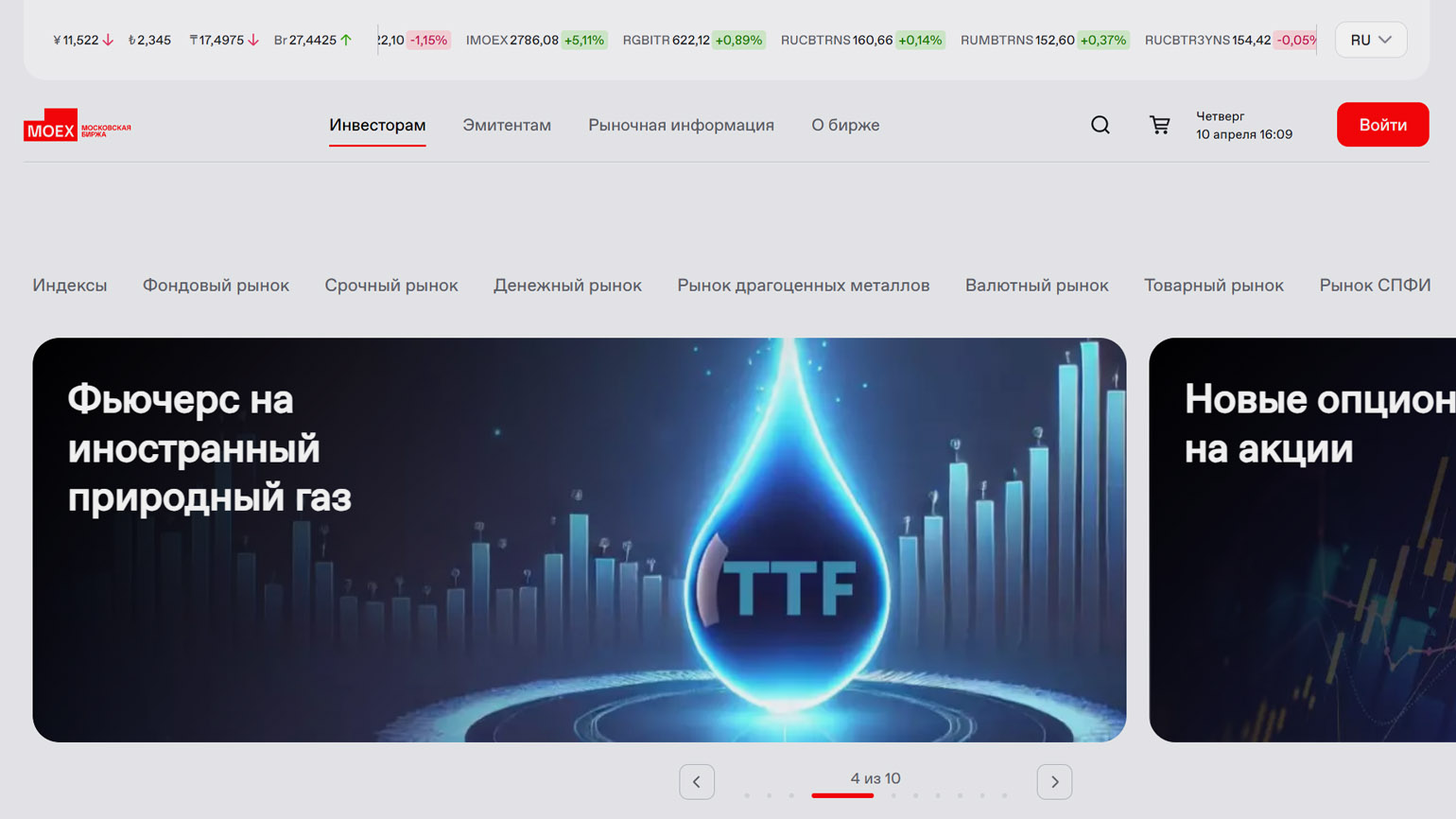

Скриншот: Мосбиржа / Skillbox Media

По форме участия биржи могут быть открытые и закрытые. Торговать на открытой бирже может каждый, кто прошёл необходимую регистрацию. Доступ к закрытым биржам предоставляют только ограниченному кругу аккредитованных участников — например, крупным финансовым институтам или профессиональным трейдерам.

Биржи также различаются по своей роли на международной арене. Есть площадки с большим объёмом торгов, сделки на которых заключают люди и компании из многих стран. Такие биржи принято называть международными. Есть площадки с меньшими объёмами торгов — их могут называть национальными биржами, но это не значит, что на них могут торговать только жители одной страны. Просто иностранных участников торгов на таких биржах меньше.

К международным биржам часто причисляют следующие:

- Нью-Йоркскую фондовую биржу (NYSE) — лидера по рыночной капитализации;

- NASDAQ — американскую биржу, которая специализируется на высокотехнологичных компаниях;

- Японскую биржевую группу, которая включает Токийскую и Осакскую фондовые биржи;

- Шанхайскую фондовую биржу в Китае.

В Европе также выделяется панъевропейская биржа Euronext NV, имеющая офисы, например, в Бельгии, Франции, Нидерландах и Португалии.

Ключевые площадки в России — Московская биржа (Мосбиржа, MOEX) и Санкт-Петербургская биржа (SPBEX). Также работает Санкт-Петербургская международная товарно-сырьевая биржа, на которой продаются реальные сырьевые товары.

Курсы Skillbox для тех, кто хочет научиться зарабатывать на биржах

- «Трейдинг» — для тех, кто хочет сделать торговлю на биржах основным занятием и стабильно зарабатывать на ней.

- «Личные инвестиции» — для тех, кто хочет уделять инвестициям свободное время и сформировать большой капитал.

Как проходят сделки на бирже

Коротко процесс можно описать так: участники торгов размещают заявки на покупку и продажу активов, а биржа проводит эти сделки с помощью других компаний. Сейчас подробно разберём термины и процессы на примере Мосбиржи.

Участники торгов — эмитенты и инвесторы. Эмитенты — компании, государства или муниципалитеты, выпускающие ценные бумаги. Эмитенты размещают бумаги на бирже, чтобы их могли купить все желающие. Инвесторы — компании и физические лица, которые вкладывают средства в ценные бумаги. Если вы захотите торговать на бирже, вас тоже можно будет назвать инвестором.

У инвесторов нет прямого доступа к бирже. Свои заявки на покупку и продажу активов они размещают через приложения, терминалы или сайты брокеров. Брокер — это посредник: он создаёт интерфейс для торговли, принимает заявки клиентов, размещает их на бирже и контролирует исполнение. Один брокер может работать с несколькими биржами одновременно. Например, популярные в России брокеры — «Т-Инвестиции», «СберИнвестиции», «Финам».

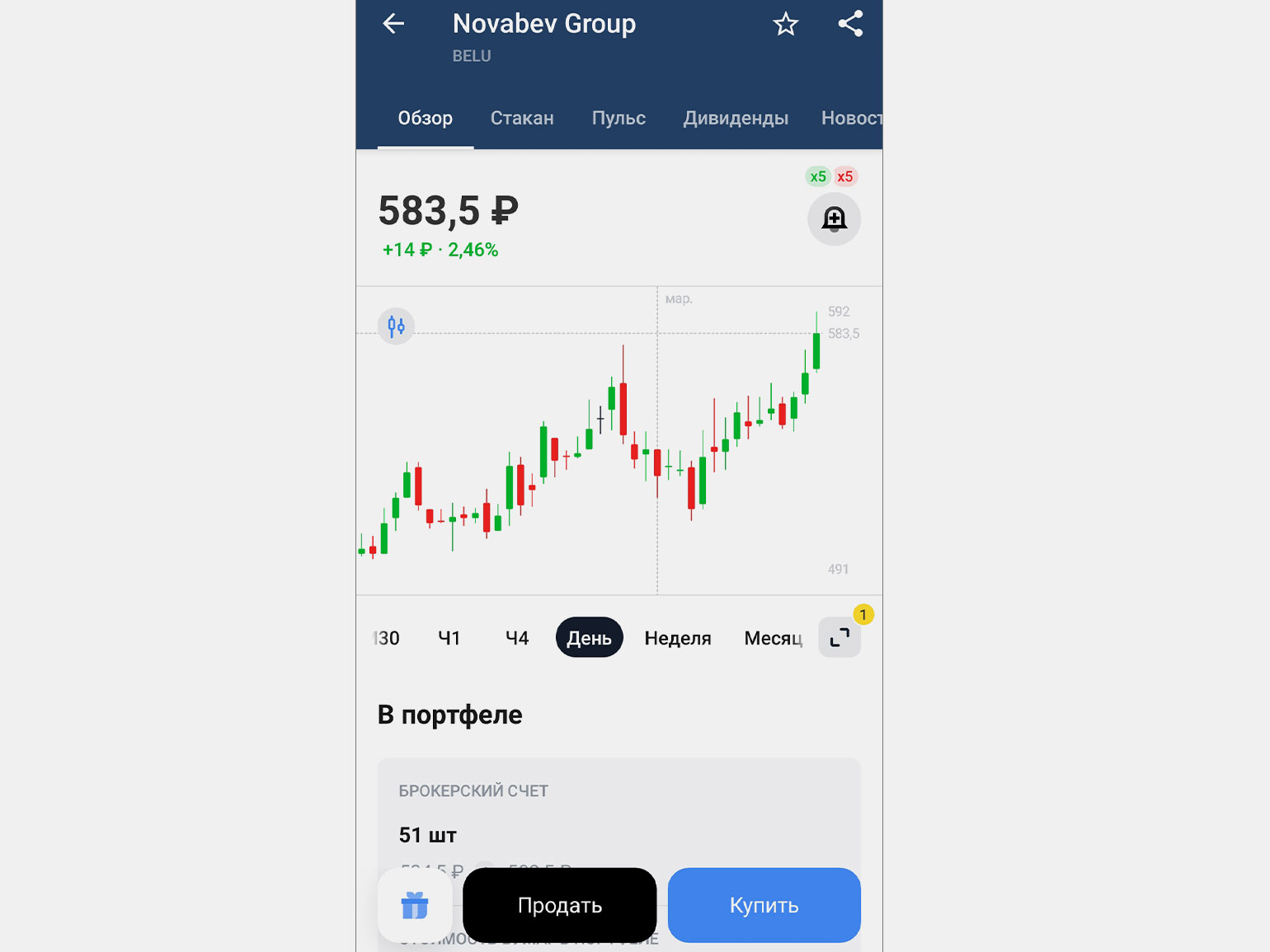

Скриншот: «Т-Инвестиции» / Skillbox Media

Когда инвестор размещает заявку — например, на покупку акций компании по цене 71 рубль за одну, — биржа регистрирует её и ищет заявки на продажу актива по той же цене. Когда находит необходимый объём заявок, проводит сделку. Всё это может происходить за секунды: инвестор создаёт заявку на покупку и видит, что акции моментально оказываются в его портфеле.

На самом деле при проведении сделок происходят и процессы, которых инвестор не видит, — за них отвечают клиринговая компания и депозитарий.

Клиринговая компания — центральный контрагент; это компания, которая берёт на себя обязательства по всем заключённым на бирже сделкам и гарантирует исполнение обязательств, которые стороны на себя взяли. Например, она следит за тем, чтобы покупатель имел достаточно денег, а продавец — активов для продажи. На Московской бирже центральный контрагент — Национальный клиринговый центр.

Депозитарий — компания, которая занимается учётом прав собственности на ценные бумаги. Она хранит информацию о том, кому принадлежат акции или облигации, а также отвечает за расчёты при передаче прав собственности на эти активы. Брокеры работают с разными депозитариями.

У каждой биржи есть расписание торгов — например, на Мосбирже сделки совершают по будням. Круглосуточно и без выходных работают только криптовалютные биржи.

Как начать торговать на бирже

Чтобы совершить сделку на бирже, нужно открыть брокерский счёт: без него торговать активами нельзя. Вот что нужно сделать для торговли.

Выбрать брокера. У брокера должна быть лицензия на брокерскую деятельность — проверить, есть ли она, можно на сайте ЦБ РФ. Выбирать среди брокеров можно, ориентируясь на биржи и активы, с которыми они работают, на тарифы на проведение сделок и на репутацию.

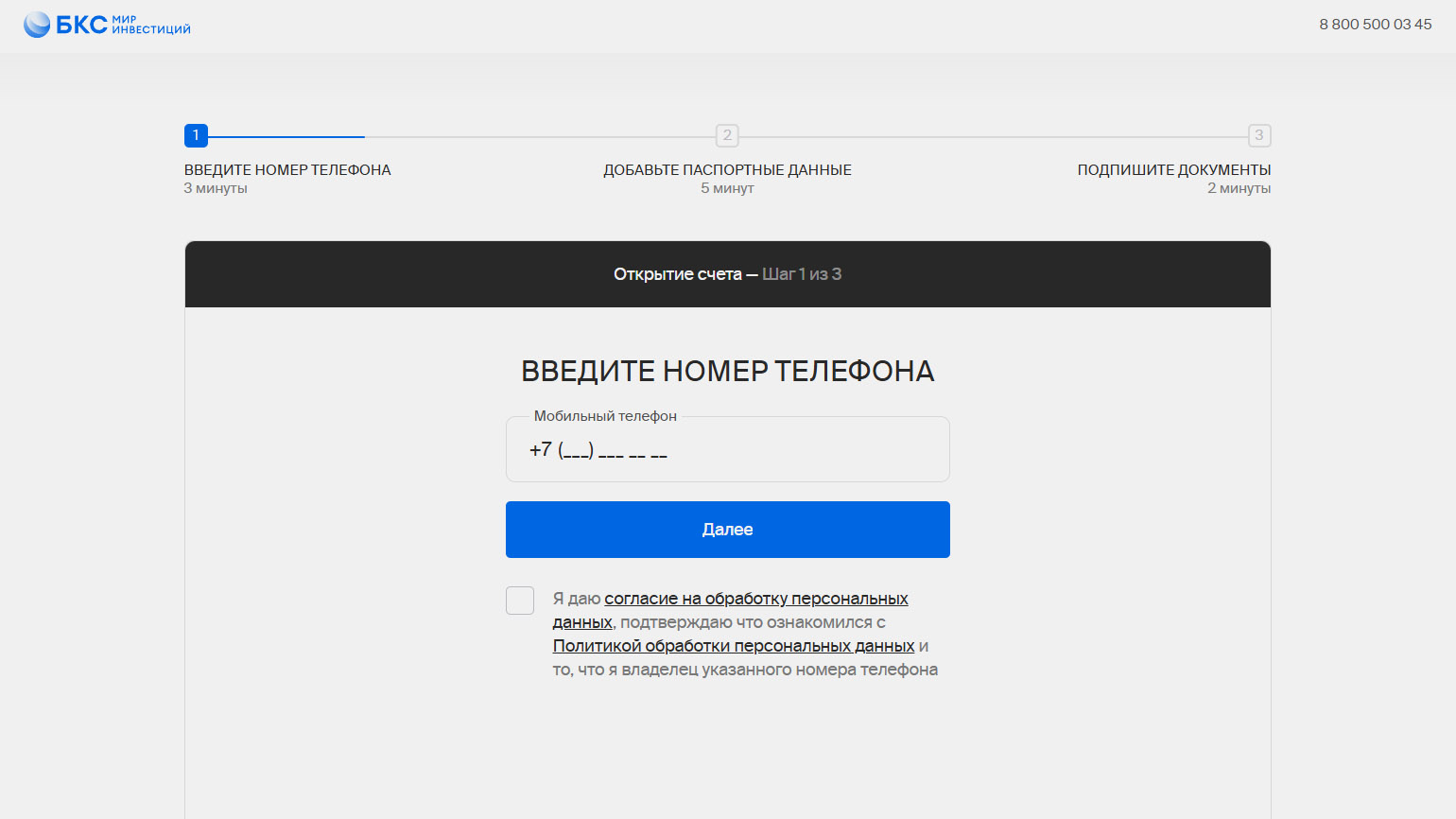

Открыть брокерский счёт. Для этого нужно оставить брокеру заявку. В заявке нужно указать свои данные — например, Ф. И. О., паспортные данные и номер телефона. Разные брокеры запрашивают разные данные.

Скриншот: «БКС Мир инвестиций» / Skillbox Media

Освоить работу с торговой платформой — интерфейсом, в котором вы будете совершать сделки. Обычно брокеры предлагают скачать мобильное приложение, торговый терминал на ПК или дают доступ к личному кабинету на их сайте.

Пополнить брокерский счёт. Большинство брокерских счетов можно пополнять с банковских карт. Удобнее всего это делать в онлайн-приложениях банков, особенно если брокер связан с банком, выпустившим карту.

После пополнения счёта можно покупать активы, предлагаемые на биржах, с которыми работает брокер. Если вы хотите узнать больше о том, как пользоваться брокерским счётом, прочитайте нашу статью.

Как можно заработать на бирже

В этом разделе мы рассмотрим три самых распространённых способа заработка, которые доступны на биржах, где торгуют акциями и облигациями. Инвесторы могут зарабатывать на изменении стоимости активов, на купонах от облигаций и на дивидендах.

На изменении стоимости активов. Стоимость акций и других финансовых инструментов может меняться буквально каждую минуту. Заработать на ценных бумагах можно, если покупать их, когда они дешёвые, а продавать, когда их стоимость увеличилась. Такие сделки называют лонгом. Например, если инвестор купит 100 акций, когда они стоят 50 рублей, и продаст, когда их цена вырастет до 70 рублей, он заработает 2000 рублей на этой сделке.

На том, что активы дешевеют, тоже можно заработать. Инвестор может взять активы в долг у брокера, продать их, а когда стоимость снизится — купить и вернуть долг брокеру. Такие сделки называют шортом. Разница в стоимости активов — прибыль инвестора. Например, если он взял в долг акции и продал их, когда они стоили 100 рублей, а потом купил и вернул долг брокеру, когда они стоили 90 рублей, он заработал 10 рублей с каждой акции.

На купонах от облигаций. Облигации — долговые ценные бумаги. Инвестор, покупая их, передаёт деньги заёмщику (компании или государству). Заёмщик выплачивает проценты — купонный доход — и, когда срок облигации заканчивается, возвращает сумму долга. Например, инвестор, купивший трёхлетнюю облигацию номинальной стоимостью 1000 рублей с годовым купонным доходом 16%, будет получать 160 рублей в год.

Инструмент особенно подходит тем, кто хочет снизить волатильность портфеля. Размер выплат по облигациям обычно известен заранее; он может быть фиксированным или зависеть от экономических показателей, таких как инфляция или ключевая ставка Центробанка.

На дивидендах. Дивиденды — часть прибыли компании, которую она распределяет между акционерами. Дивиденды платят не по всем акциям: каждая компания сама решает, стоит ли их платить.

Если инвестор покупает дивидендные акции, он получает часть прибыли компании каждый раз, когда она выплачивает дивиденды. Но рассчитать их размер заранее нельзя: обычно сумма выплат зависит от финансового положения компании, и её определяют на совете директоров и на собрании акционеров. Но потенциальную доходность от дивидендов можно оценить, если проанализировать прошлые выплаты.

В зависимости от того, сколько времени инвестор уделяет торговле, выделяют три способа заработка на бирже:

- Краткосрочная (спекулятивная) торговля — актив удерживают несколько минут, часов или дней. Этот способ заработка подходит опытным участникам рынка, которые готовы тратить много времени на анализ и оперативно реагировать на изменения цен.

- Среднесрочная торговля — актив удерживают несколько месяцев или лет.

- Долгосрочная торговля — на срок от пяти лет — считается наиболее безопасной и рациональной, поскольку за долгий период стоимость активов обычно вырастает. Этот подход часто используют новички и консервативные инвесторы.

Каждый раз, принимая решение о покупке активов, инвесторы анализируют их. Есть два ключевых подхода к анализу: технический и фундаментальный.

Технический анализ — это изучение истории цен с помощью графиков и диаграмм. Трейдеры ищут закономерности и тренды, чтобы предсказать краткосрочные изменения в стоимости активов. Этот подход часто используют в спекулятивной торговле.

Фундаментальный анализ — это оценка макроэкономических факторов и финансовой отчётности компаний, которая помогает понять, насколько активы недооценены или переоценены. Подход лучше использовать при долгосрочном инвестировании.

Какие есть стратегии инвестирования в биржевые инструменты

Как правило, у инвесторов есть план, согласно которому они совершают сделки. Этот план и называется инвестиционной стратегией. Обычно он определяет, в какие активы инвестор вкладывает деньги, на какой срок инвестирует, когда покупает актив и когда продаёт.

Стратегий тысячи. Мы перечислим пять распространённых у новичков:

- «Купи и держи» (buy and hold). Простая долгосрочная стратегия. Инвестор приобретает акции стабильных компаний и держит их, не обращая внимания на временные колебания цен. Цель — увеличение капитала в долгосрочной перспективе благодаря дивидендам и росту стоимости активов.

- Дивидендная стратегия. Выбор акций компаний, которые стабильно выплачивают дивиденды. Этот подход используют для создания регулярного пассивного источника дохода.

- Стратегия стоимости (value investing). Она заключается в поиске недооценённых акций, рыночная стоимость которых ниже их реальной. Инвесторы ожидают, что цена этих активов со временем вырастет до справедливого уровня.

- Стратегия роста (growth investing). В её рамках приоритет отдают быстрорастущим, динамично развивающимся компаниям. Акции таких компаний часто переоценены, что делает стратегию более рискованной.

- Индексное инвестирование. Это пассивный подход, при котором инвестор вкладывает средства в фонды, отслеживающие рыночные индексы. Доходность портфеля обычно идентична доходности индекса, что снижает риски, связанные с выбором отдельных активов.

Те, кто посвящает торговле на бирже почти всё время, обычно используют другие стратегии. Например, day trading. Она предполагает активные сделки в течение одного дня с целью получения быстрой прибыли. Этот подход требует опыта, времени и готовности к высоким рискам, особенно при использовании заёмных средств.

Какие есть риски при торговле на фондовом рынке

Инвестирование всегда сопряжено с рисками, даже если инвестор не управляет капиталом сам, а доверил это управляющей компании. Два основных риска — что активы подешевеют и что брокер или управляющая компания обанкротится.

Рыночный риск, или вероятность потери денег. На стоимость отдельно взятых ценных бумаг влияет множество факторов — от финансового состояния компании до новостей про неё. Акции одной компании могут, например, подорожать на фоне роста отрасли в целом, а потом сильно подешеветь из-за новости о проблемах с ФАС. И тогда инвестору придётся или продавать акции себе в убыток, или ждать, пока они подорожают снова.

Ситуация на рынке в целом тоже постоянно меняется. Рынки капитала неразрывно связаны с общей экономической и политической ситуацией. Когда возникают кризисные явления, такие как санкции в отношении России или торговые конфликты между США и Китаем, это провоцирует падение цен на большинство активов. В то же время позитивные события приводят к росту стоимости ценных бумаг.

Чем выше потенциальная доходность актива, тем выше риски. Чтобы минимизировать их, стоит тщательно отбирать компании для инвестирования и распределять средства между разными активами. Такое распределение называют диверсификацией.

Риск банкротства брокера или управляющей компании. Если это произойдёт, инвестор не лишится активов: их можно будет передать другому брокеру или управляющей компании. Но процедура займёт время, а активы могут подешеветь, пока их будут передавать другим компаниям.

Главное о биржах в 4 пунктах

- Биржа — специализированная площадка для торговли различными активами. На биржах продают и покупают акции, облигации, валюту, сырьевые товары, криптовалюту и другие активы.

- Чтобы начать торговать на бирже, нужно открыть брокерский счёт: предоставить брокеру данные, скачать приложение или зайти в личный кабинет на сайте и пополнить счёт. После этого можно будет покупать активы.

- На биржах можно зарабатывать. Самые распространённые способы заработка: покупать актив дешевле, а продавать дороже; покупать облигации и получать купонный доход; покупать дивидендные акции и получать дивиденды.

- Торговля на бирже связана с рисками. Главный риск — что активы подешевеют. Также брокер или управляющая компания может обанкротиться, но активы можно будет перевести в другую компанию.

Как узнать больше о заработке с помощью торговли на бирже

- Если вы только начинаете погружаться в тему, прочитайте статью об инвестициях для начинающих. Рассказали в ней, как устроены инвестиции и с чего можно начать.

- Также у нас есть статьи об акциях, облигациях и ПИФах — это самые популярные на фондовом рынке инструменты. Прочитав эти статьи, вы поймёте, как работают инструменты и какую доходность они смогут принести.

- Если вы готовы инвестировать, но не знаете, с чего начать, прочитайте материал о том, во что инвестировать, если вложения рассчитаны на год, 5 или 10 лет.

- Тем, кто хочет научиться зарабатывать на бирже, может подойти курс Skillbox «Трейдинг». На нём учат анализировать рыночную ситуацию, рассчитывать риски и совершать сделки. В программе курса — 12 часов практики.

Изучаете инвестиции? Читайте эти материалы редакции «Деньги» Skillbox Media

- Стоит ли вкладывать деньги в российские акции в 2025 году

- Главное об IPO: как компании выходят на биржу и стоит ли покупать акции «новичков»

- Как оценить акции компании: рассказывает финансовый консультант

- Стоит ли сейчас покупать биткоин: мнения о нашумевшей криптовалюте

- 7 способов получать пассивный доход почти без рисков