Что такое депозит и как он устроен

Рассказываем, чем депозит отличается от вклада, как рассчитать будущий доход по депозиту, какие налоги надо платить.

Депозит — один из самых популярных способов сберечь деньги от инфляции и приумножить их. В этом материале подробно расскажем, какие бывают депозиты, можно ли на них заработать и нужно ли платить налоги (спойлер: да, но не всем).

- Что такое депозит простыми словами

- Чем депозит отличается от вклада

- Какие бывают банковские депозиты

- Как открыть депозит

- Как закрыть депозит или снять с него деньги

- Какие бывают ставки по банковским депозитам

- Нужно ли платить налог на депозит

- Как рассчитать налог на доход с банковских вкладов

- Когда не нужно платить налог с процентного дохода по вкладам

Что такое депозит простыми словами

Депозит — это когда вы передаёте свои активы на хранение в финансовое учреждение, например в банк или депозитарий. Активы могут быть любые: ценные бумаги, золото, драгоценности, предметы искусства, раритетные вещи, деньги.

При передаче ценных вещей вы заключаете с финансовым учреждением договор, в котором прописаны условия: что передаётся, на какой срок, ценность, стоимость, способ хранения, ответственность сторон и прочие важные вещи.

Депозит и вклад — это одно и то же?

Вклад — это только деньги, никакие другие активы вкладом быть не могут. Депозит нельзя назвать вкладом, так как на хранение можно передать разные ценности. А вот вклад назвать депозитом можно, потому что на депозите можно хранить деньги.

Другими словами, если вы передаёте свои деньги на хранение в банк по договору с условием возврата — это вклад. Если вы передаёте на хранение, допустим, картину — это депозит.

Есть ещё различия:

- Вклад может открыть только физлицо, а депозит — физлица и юрлица.

- Вклад можно открыть только в банке, а депозит — в любом финансовом учреждении, которое занимается хранением ценных бумаг.

- По вкладу можно получить доход, а депозит в большинстве случаев дохода не подразумевает. Иногда приходится самому нести расходы — например, платить за аренду банковской ячейки.

- Вклады застрахованы государством на 1,4 миллиона рублей, а на депозиты госстраховка не распространяется.

Однако часто под словами «банковский депозит» подразумевают вклад — передачу банку денег на хранение, которые банк обязуется вернуть через определённый срок с процентами. Дальше мы будем рассматривать именно его.

Какие бывают депозиты

Срочные депозиты. В договоре устанавливают срок, на который финансовое учреждение принимает на хранение активы, — например, до 1 сентября 2027 года. До окончания срока забирать свои ценности нельзя, будет штраф: в договорах прописывают условия досрочного расторжения.

За размещение денег на депозитах банк начисляет проценты. Ставку устанавливает банк — она зависит от суммы, срока, возможностей досрочного снятия и других условий. Таким образом, с помощью срочного депозита можно получить доход. Например, вложили 10 000 рублей — через год забрали 11 000 рублей.

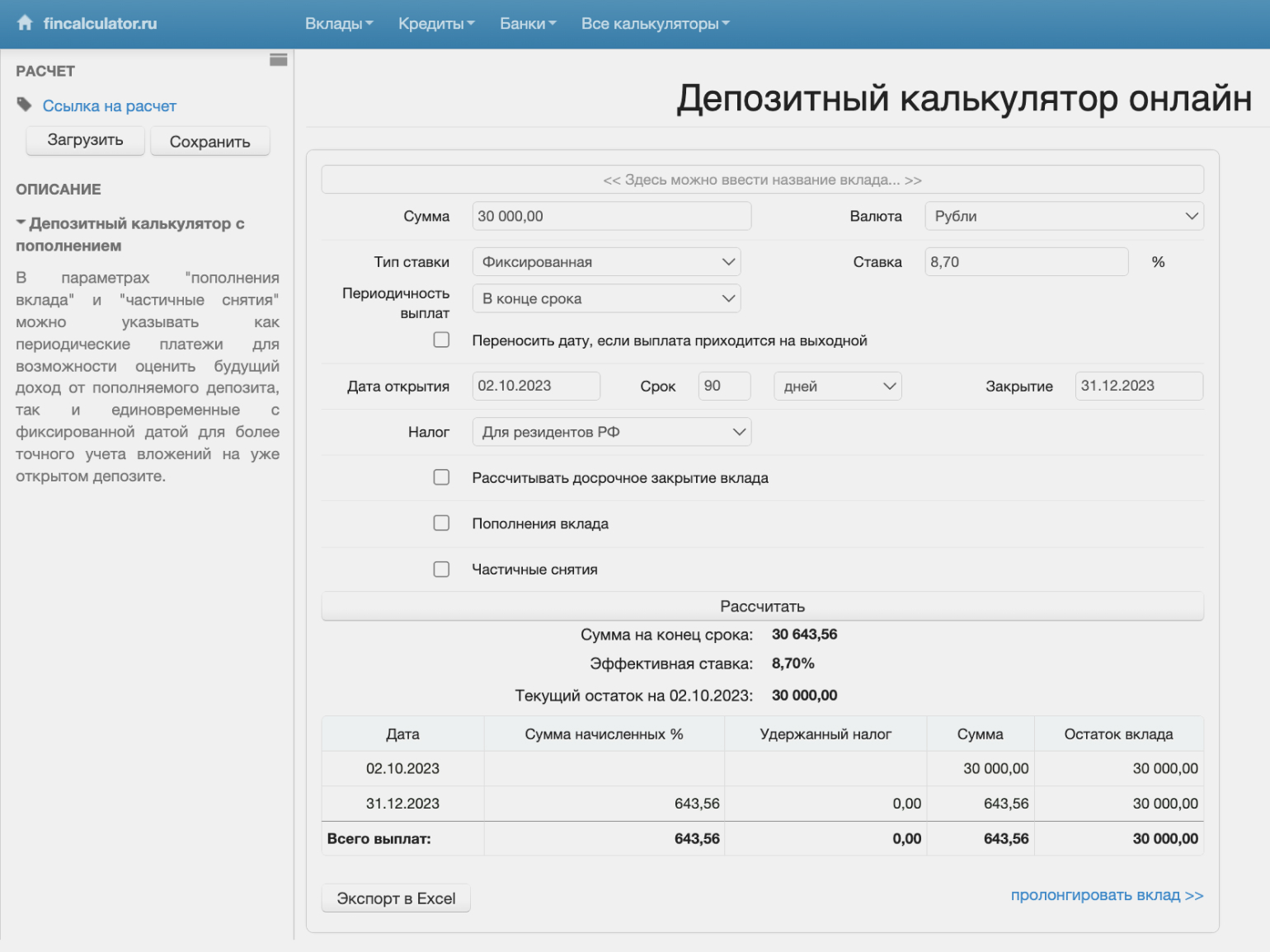

Можно заранее рассчитать возможный доход по депозиту с помощью онлайн-калькуляторов дохода — например, на сайте fincalculator.ru. В полях отмечайте нужные параметры, и калькулятор рассчитает, какую прибыль вы можете получить от депозита при разных условиях.

Скриншот: Fincalculator.ru / Skillbox Media

Срочные депозиты могут быть пополняемыми или без права пополнения. Если депозит пополняемый, то банк ограничит срок, в течение которого депозит можно пополнять. Как правило, пополнение невозможно в последние 1–3 месяца — это обязательно указано в договоре.

Ставка по депозиту не меняется и распространяется на дополнительные взносы. Допустим, вы внесли 10 000 рублей на депозит со ставкой 12%, через три месяца пополнили счёт ещё на 5000 рублей. Значит, первые три месяца банк будет начислять 12% годовых на 10 000 рублей, а весь оставшийся срок — 12% годовых на 15 000 рублей.

Как правило, срочные депозитные программы предусматривают автоматическую пролонгацию. Если вы не забираете свои ценности в срок, то депозит будет снова продлён на такой же период и вы не сможете забрать ценности без штрафа. Отказаться от пролонгации можно в любой момент, главное — успеть до окончания срока.

Если вы отменили пролонгацию, а в конце срока не забрали свои ценности или деньги, они не пропадут. Банк будет их хранить, пока вы за ними не придёте. Если это были деньги и на них начислялись проценты, то после окончания срока депозита проценты начисляться не будут.

Бессрочные депозиты. Если срок хранения не указан в договоре, такой депозит называется бессрочным. Это означает, что вы можете забрать свои ценности или деньги в любой день, когда угодно. Проценты по депозиту в деньгах будут рассчитываться за период, когда ценности находились на хранении. Например, вы открыли бессрочный депозит 1 января, а закрыли его 1 июня. Банк рассчитает проценты за пять полных месяцев.

Ставка по бессрочным депозитам ниже, чем по срочным, так как банк не может прогнозировать свою прибыль по ним. Неизвестно, когда вы решите забрать свои деньги, поэтому банк не может пустить их в оборот и недополучает доход. На декабрь 2023 года минимальная ставка по бессрочным депозитам — 0,01%.

Банки могут увеличить ставку депозита для вкладчиков на определённых условиях. Например, в банке «Открытие» откроют бессрочный депозит до 11% годовых с начальным взносом 50 000 рублей и только новым клиентам.

В зависимости от других условий депозиты могут быть:

- С пополнением — можно пополнять счёт в течение срока действия договора, условия будут указаны в договоре.

- Без пополнения — нельзя пополнять счёт, пока действует договор.

- Расходуемые — можно снимать деньги до определённой суммы. Как правило, это минимальная сумма вклада. Допустим, вы открыли депозит и внесли минимальную сумму вклада 5000 рублей. В течение полугода вы пополнили счёт ещё на 7000 рублей — на счёте 12 000 рублей. До окончания срока действия договора вы можете снять только 7000 рублей, минимальный первоначальный взнос снимать нельзя.

- Нерасходуемые — нельзя снимать частично, только весь вклад полностью. Закрывать депозит раньше срока невыгодно — теряется процентный доход, поэтому такой вид депозита не подходит тем, кто планирует частично снимать деньги.

- Целевые — с ключевым условием для выдачи денег. Например, вклад выдадут ребёнку, когда ему исполнится 18 лет, или матери, когда она выйдет на пенсию.

Есть пять способов хранить деньги в банке

| Банковский счёт | Для хранения денег в рублях или иностранной валюте. На денежный депозит банк может предложить процентную ставку — когда срок депозитного договора закончится, вы получите обратно свои деньги плюс проценты |

| Обезличенный металлический счёт | Подходит тем, кто хочет хранить сбережения не в валюте, а в драгоценных металлах, например в золоте. Сами слитки покупать не нужно — на счёте отображается вес металла. Проценты по таким вкладам не выплачивают, заработать можно, только если металл будет расти в цене |

| Физические слитки драгметаллов | Можно купить реальные слитки и передать их на хранение банку. За хранение нужно будет платить банку определённую сумму раз в месяц или год |

| Сертификат | Вы передаёте в банк деньги и получаете сертификат — когда срок действия сертификата закончится, вы получите обратно свои деньги и начисленные проценты. Сертификат для физлиц называется сберегательным, для юрлиц — депозитарным |

| Банковская ячейка | Можно хранить что угодно, кроме запрещённых законом вещей. Например, нельзя хранить продукты питания, оружие, радиоактивные вещества. Аренду ячейки нужно будет оплачивать |

Как открыть депозит

Депозит может открыть физлицо в возрасте от 18 лет включительно или компания. Иностранные граждане и лица без гражданства тоже могут открывать депозиты — гражданство для этого не требуется.

Можно открывать любое количество разнообразных вкладов и депозитов — в законе ограничений нет.

Процесс одинаков для всех — он такой же, как при открытии вклада: нужно прийти в финансовое учреждение, выбрать депозитную программу, предоставить документы и ценности, которые планируете отдать на хранение, и заключить договор. Необходимые документы для физлица, как правило, — паспорт и ИНН, для компании — устав и документы собственников.

Как закрыть депозит или снять с него деньги

Владелец депозита может лично закрыть счёт или снять с него деньги. Это можно сделать в онлайне или в отделении финансового учреждения. Банк выдаст сумму по условиям договора: с учётом начисленных процентов и за вычетом штрафных санкций, если депозит закрывается досрочно.

Если владелец не может лично закрыть депозит, это может сделать доверенное лицо по нотариально заверенной доверенности или наследник по завещанию или по Закону о наследовании.

Случается, что наследники не знают, в каких финучреждениях у покойного были открыты депозиты. В этом случае может помочь нотариус — он найдёт информацию об открытых счетах, депозитах и банковских ячейках умершего в банках, подключённых к Единой информационной системе нотариата. Информацию о финучреждениях, которые не подключены к этой системе, добывать придётся самостоятельно.

«На депозитах лежат личные деньги человека или деньги компании. Если у вас или у компании есть долги перед банками, поставщиками, налоговой, например незакрытые кредиты или неуплаченные налоги, то приставы могут арестовать депозитный счёт и списать с него деньги в уплату долга».

Ирина Рек

Какие бывают ставки по депозиту

Чтобы рассчитать доход по депозиту, нужно знать ставку и условия.

Ставка может быть:

- фиксированная;

- плавающая;

- базовая;

- эффективная.

Фиксированная и плавающая ставки. Фиксированную ставку устанавливают один раз, и она не меняется ни при каких обстоятельствах. Плавающая ставка растёт или уменьшается в зависимости от того, как меняется переменная величина. Как правило, эта переменная — ключевая ставка ЦБ РФ. Если она увеличится, повысится и ставка по депозиту, если уменьшится — снизится и ставка.

Например, в 2022 году ЦБ РФ повысил ключевую ставку до 20% годовых. Доходность по депозитам сразу же выросла. Люди, у которых были открыты депозиты с фиксированной ставкой, стали закрывать старые вклады и открывать новые — по увеличенным ставкам. Так как они досрочно закрывали депозиты, то потеряли уже накопленные проценты.

Если бы у клиентов были открыты депозиты с плавающей ставкой, то не пришлось бы закрывать депозиты и открывать их снова. Вслед за повышением ключевой ставки увеличился бы и процент по депозитам.

Однако если ключевая ставка ЦБ снизится, то будут снижаться и доходы по депозитам с плавающей ставкой. В том же 2022 году ЦБ РФ снизил ключевую ставку с 20% до 7,5%, и доходность по депозитам снова упала.

Таким образом, точно рассчитать доход можно только по депозитам с фиксированной ставкой, при плавающей ставке доход будет постоянно меняться и предугадать его нельзя.

«При выборе банка, в котором вы хотите открыть депозит, нужно обращать внимание на условия депозита: можно ли пополнять счёт, закрывать досрочно — от условий зависит и ставка. Чем больше срок депозита, тем выше процентная ставка.

Внимательно отнеситесь к условиям, так как они могут повлиять на вашу финансовую жизнь. Например, если у вас нет финансовой подушки, то открывать депозит без права досрочного снятия может быть нерационально — в случае непредвиденной жизненной ситуации вы не сможете воспользоваться своими деньгами и придётся брать кредит».

Ирина Рек

Базовая и эффективная ставка. Базовая ставка — та, что указана в договоре. Её также называют номинальной. Например, 12% годовых.

Эффективная ставка возникает, когда есть сложные проценты. Сложные проценты — это проценты, которые начисляются на уже начисленные проценты.

Приведём пример. За первый год на сумму вклада был начислен доход по ставке в 12%. За второй год будет снова начислен доход по ставке 12% — но уже и на первоначальную сумму, и на сумму процентов за первый год. То же самое повторится на третий год, четвёртый, пятый, десятый.

Можно посчитать в Excel отдельно доход на каждый год, а потом это сложить и так вычислить общий доход. А можно воспользоваться формулой для расчёта эффективной ставки. Сама формула содержит много переменных и выглядит так — в статье мы не будем её разбирать. Остановимся на том, что базовая ставка подходит только для простейших ситуаций.

Если нужно посчитать сложные проценты, то проще воспользоваться калькулятором сложных процентов. Например, от А2 Finance.

Пример случая, когда можно посчитать по базовой ставке. Допустим, вы открыли депозит на 100 000 рублей без права снятия и пополнения на год по ставке 12% годовых. В конце года на счёте будет 112 000 рублей:

- 100 000 рублей — ваш вклад.

- 12 000 рублей — проценты по депозиту (100 000 рублей × 365 × 12%) / 365 = 12 000 рублей.

Пример случая, когда нужно считать по эффективной ставке. Вы открыли депозит на 100 000 рублей на два года по ставке 12% годовых. Через два года вы получите 125 440 рублей:

- 100 000 рублей — ваш вклад.

- 12 000 рублей — проценты по депозиту за первый год. Считаем по формуле: (100 000 рублей × 365 × 12%) / 365 = 12 000 рублей.

- 13 440 рублей — проценты по депозиту за второй год. Расчёт будет проведён от суммы на счёте за первый год — 112 000 рублей. Выглядеть он будет так: (112 000 рублей × 365 × 12%) / 365 = 13 440 рублей.

Нужно ли платить налог на депозит

Не на все виды депозитов нужно платить налоги. В основном налогом облагаются доходы от вкладов и продажи драгметаллов — физических и виртуальных. За аренду банковской ячейки налог платить не надо.

Если у вас обезличенный металлический счёт (ОМС). Пока вы не продаёте виртуальные драгметаллы, ничего платить не нужно. Если решите продать, нужно будет заплатить НДФЛ 13% от суммы дохода.

Налог вы должны рассчитать и уплатить самостоятельно. Обязательно отразите в налоговой декларации, что вы получили доход от продажи драгметаллов.

Налог можно не платить в двух случаях:

- Если драгметаллы на счёте ОМС пролежали больше трёх лет.

- Если в год вы продали металла меньше чем на 250 тысяч рублей.

Если у вас слитки драгоценного металла. В 2022–2023 годах платить НДФЛ не нужно — в статью 217 НК РФ внесли изменения. Закон распространяется на сделки с 1 января 2022 года и до конца 2023 года. Будет ли пролонгация закона, пока неизвестно.

Если у вас вклад в банке. С 2021 года вкладчики обязаны платить НДФЛ 13% с суммы дохода по всем счетам. Однако только в случае, если доходы превышают необлагаемую сумму.

В декабре 2023 года необлагаемая сумма составляла 160 тысяч рублей. То есть если вы заработали меньше 160 тысяч на процентах по банковским вкладам, то налог платить не нужно. Сумма считается по формуле — об этом мы расскажем в следующем разделе.

Налог на доходы, полученные в 2021–2022 годах, платить и вовсе не нужно — об этом сказано в пункте 91 статьи 217 НК РФ.

«Для юрлиц любые перемещения по депозитам не учитываются в расходах и доходах, то есть предприниматель не отражает их в налогах. Но проценты, которые он получает с депозита, считаются прибылью и входят в состав внереализационных расходов компании. Соответственно, с них он должен заплатить налог».

Ирина Рек

Как рассчитать налог на доход с банковских вкладов

Налог нужно платить только с процентного дохода. Ваши сбережения налогом не облагаются, так как эти деньги — ваше имущество, а не доход.

Процентный доход — доход, который получен со всех счетов во всех банках. То есть, если у вас открыты депозиты в трёх банках, вы должны суммировать все начисленные проценты и рассчитывать налог на получившуюся сумму.

Закон устанавливает необлагаемую налогом сумму дохода — с неё платить ничего не нужно. Налог уплачивается с суммы выше необлагаемого минимума. До апреля 2022 года необлагаемая сумма налога с дохода рассчитывалась так:

9,5% × 1 000 000 рублей

9,5% — ключевая ставка ЦБ РФ на 1 января 2022 года.

С апреля правила изменились, теперь необлагаемая налогом сумма дохода считается так:

Максимальная ключевая ставка ЦБ за год × 1 000 000 рублей

Будет понятнее с примером. В 2023 году ключевая ставка несколько раз изменялась:

- 3 января — 7,5%.

- 24 июля — 8,5%.

- 15 августа — 12%.

- 27 октября — 15%.

- 15 декабря — 16%.

Если не будет очередного повышения ставки до конца года, то рассчитывать необлагаемый налогом минимум нужно будет с применением самой высокой ставки — 16%:

16% × 1 000 000 рублей = 160 000 рублей

Эту сумму нужно вычесть из общей суммы дохода и на остаток начислить налог.

Предположим, ваш доход по всем вкладам во всех банках составил 286 000 рублей. Считаем налог, который нужно будет уплатить с дохода:

- 286 000 рублей − 160 000 рублей = 126 000 рублей — налог надо будет платить с этой суммы.

- 126 000 рублей × 13% = 16 380 рублей. Эту сумму нужно будет заплатить государству.

Налог вы уплачиваете сами — банк этого делать не будет. Но он направляет в налоговую отчёт по всем счетам, и налоговая выставляет счёт на уплату налога — он появится в личном кабинете на сайте ФНС. Уплатить налог за 2023 год нужно до 1 декабря 2024 года. Это можно сделать на сайте налоговой или через мобильное приложение вашего банка по реквизитам.

По такой формуле нужно рассчитывать налог на доход, если сумма ваших доходов за год не превышает 5 000 000 рублей. Если доход за год оказался выше, то налог нужно будет рассчитывать по ставке 15%, а не 13%.

Когда не нужно платить налог с процентного дохода по вкладам

Налог на доходы с процентов должны платить все — даже пенсионеры. Госдума ещё не приняла закон, который освобождает пенсионеров от уплаты налога, хотя депутаты уже подготовили законопроект. Но в законе предусмотрено несколько случаев, когда налог с процентного дохода платить не нужно:

- Если процентная ставка меньше 1% годовых. Обычно такую ставку устанавливают банки на текущие и зарплатные счета.

- Если доход получен по счетам эскроу — их обычно используют покупатели недвижимости.

- Если это процентный доход по вкладам, выплаченный в порядке наследования. Если вы получили вклад не по правилу наследования, налог придётся заплатить.

Главное в 4 пунктах

- Депозиты — передача денег или ценностей на хранение в финучреждение на определённых условиях.

- Все банковские вклады — депозиты, но термин «депозит» шире, чем термин «банковский вклад». Однако часто под словами «банковский депозит» подразумевают вклад в национальной или зарубежной валюте.

- Ставки по банковским депозитам меняются в течение года, они зависят от экономической ситуации и ключевой ставки ЦБ.

- С доходов по банковским вкладам нужно заплатить НДФЛ — 13 или 15% в зависимости от общей суммы дохода за год. Но только с суммы доходов, превышающей необлагаемую сумму. На декабрь 2023 года эта сумма составляет 160 тысяч рублей.

Больше материалов Skillbox для тех, кто хочет лучше разбираться в финансах

- Бухгалтерские проводки и как их делать. Рассказываем и показываем, как составить бухгалтерские проводки в четыре этапа.

- Как рассчитать и платить НДС. Разобрались, что такое НДС, кто должен его платить, а кто нет.

- План счетов бухгалтерского учёта. Зачем нужен план счетов бухучёта и как компании разработать свой план счетов и вести бухгалтерию без ошибок.

- Кто такой финансист и чем он занимается. Рассказали всё о профессии финансиста и выяснили, сколько зарабатывают финансисты в России.

- Системы налогообложения для ИП. Подробный гайд для будущих предпринимателей, который поможет разобраться, при какой системе налогообложения нужно платить меньше, а при какой проще отчётность.